※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

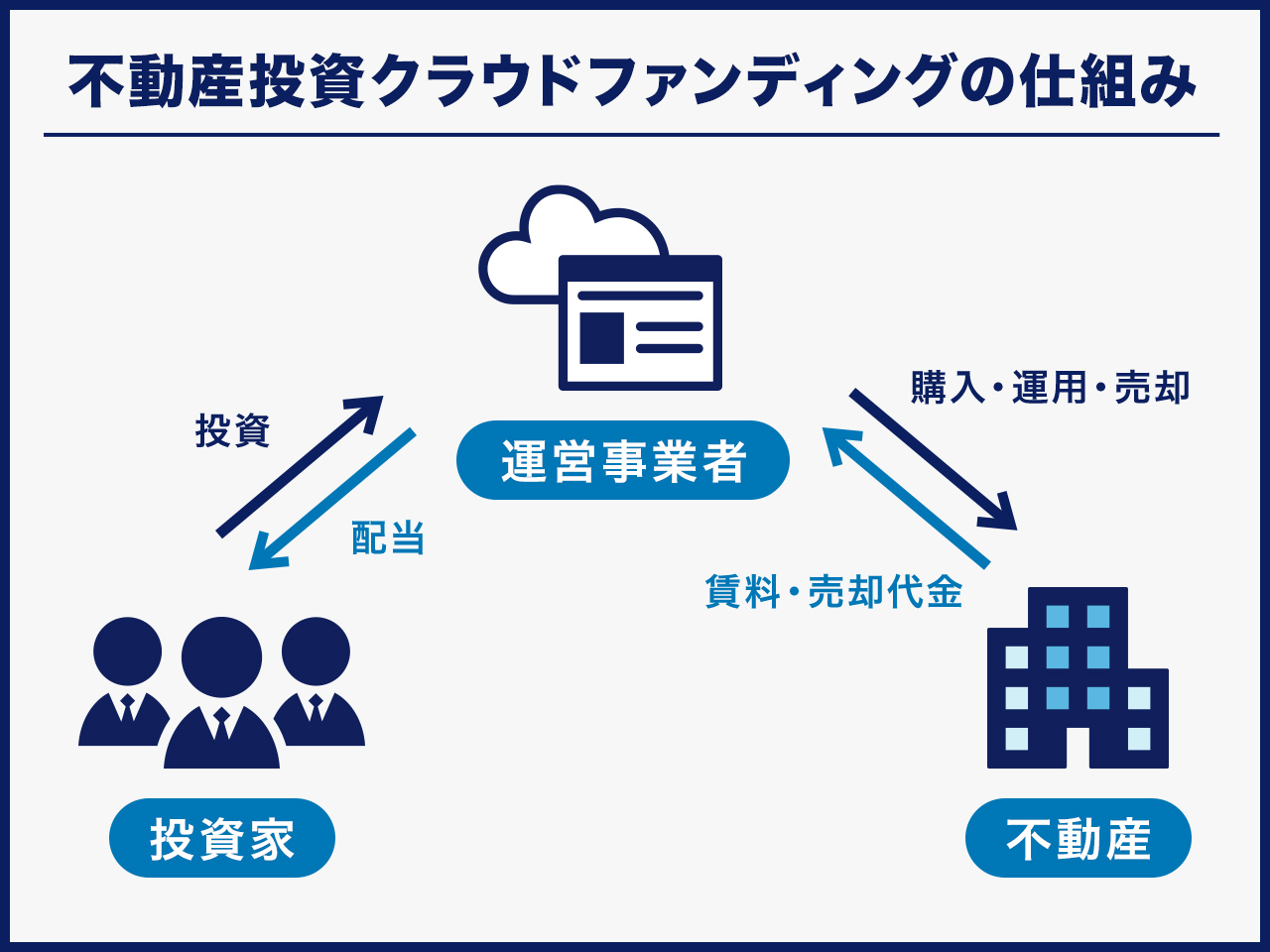

不動産クラウドファンディングはインターネットを通じて不特定多数の投資家から資金を集め、集めた資金をもとに不動産購入・運用を行い、運用益を投資家に分配する仕組みです。

まず、特定の物件に対して投資を行うファンドが企画され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却による利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

不動産クラウドファンディングは他の商品とは仕組みが異なるため、投資を始める前に特徴を理解しておくことが大切です。

本記事では、不動産クラウドファンディングの仕組みや他の商品との違いについて以下で詳しく解説します。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

目次

不動産クラウドファンディングの仕組み

不動産クラウドファンディングの種類

不動産クラウドファンディングには、主に下記3種類があります。

|

種類 |

特徴 |

向いている人 |

|

任意組合型 |

不動産を複数の投資家で共同所有する |

所有権を得たい人 |

|

賃貸型 |

出資後に事業者と賃貸借契約を締結する |

所有権を得たい人 |

|

匿名組合型 |

事業者と匿名契約を締結する |

少額から投資したい人 |

種類①任意組合型

任意組合型は不動産を複数の投資家で共同所有する仕組みで、組合を組成して出資した複数の投資家が共同で事業を行います。投資家は運営事業者に業務執行を委任し、運営事業者が組合の業務を決定して執行します。

現物不動産投資と同様、投資家は物件の共有持分(所有権)を得られます。商品によって異なりますが、任意組合型は1口100万円程度から投資可能です。1億円を超えるような高額物件にも、比較的少額から投資できます。

任意組合型は少額から不動産を所有したい人や相続税対策をしたい人におすすめです。

任意組合型の詳細は下記記事をご参照ください。

※関連記事:不動産小口化商品の任意組合型とは?匿名組合型との違いを比較表付きで解説

種類②賃貸型

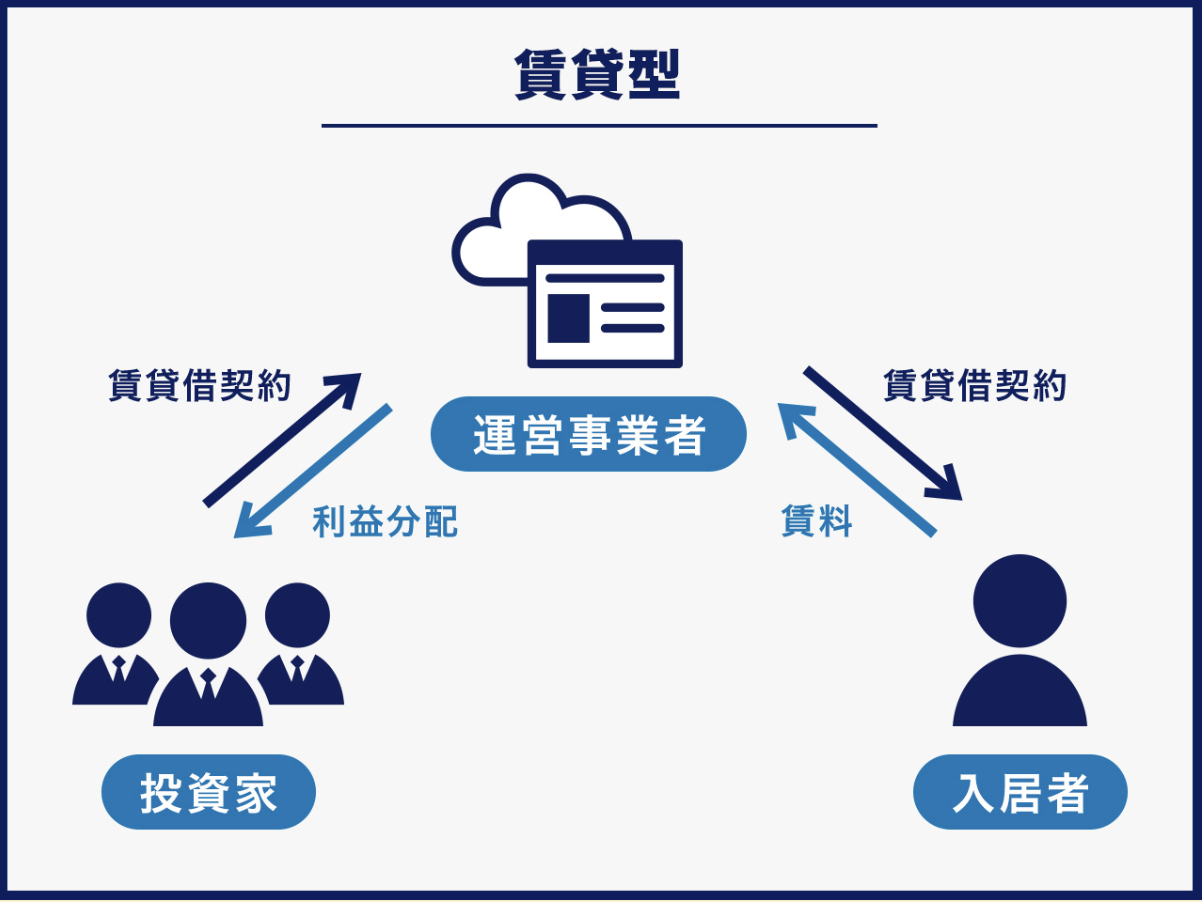

賃貸型は対象不動産の持分を購入後、事業者と賃貸借契約を締結する仕組みです。不動産の運用・管理を事業者に任せながら、賃貸収入を得られます。

任意組合型と同様、投資家は物件の所有権を得ることが可能です。ただし、賃貸型は任意組合型と比較して物件数が少なく、個人を対象とした商品は多くありません。

種類③匿名組合型

匿名組合型は不動産の運用・管理を行う事業者に出資することで、その事業から生じた収益から分配を受けられる仕組みです。投資家は出資割合に応じて、事業者から分配金を受け取れます。

匿名組合型は不動産事業への共同出資で、正確には共同購入ではなく、投資家に物件の所有権はありません。複数の投資家が出資するため、少額から大型物件に投資できる点は共通しています。

なお、当社が提供している不動産クラウドファンディングサービス「CREAL」も匿名組合型に該当します。匿名組合型は数万円程度から投資できるのが一般的で、任意組合型や賃貸型よりも少額から不動産投資を始められます。

メリット

匿名組合型の場合は1万円程度という少額から不動産へ投資できる

通常、マンションやアパートといった現物不動産を購入するには金融機関からの借入れやまとまった資金が必要です。

ローンを利用する場合、初期費用と頭金の合計で物件価格の20~30%の資金を準備するのが一般的です。物件価格が2,000万円なら、400~600万円程度が目安です。

不動産クラウドファンディングを利用すれば、まとまった資金を用意できなくてもすぐに不動産への投資を始められます。物件情報を見ながら、現物不動産投資と同じような感覚で投資判断を行えます。

不動産クラウドファンディングの各サービスごとに最低投資額は異なるため、余裕資金で可能な範囲内を基準に自分に合ったサービスかを事前に確認しましょう。

不動産投資の初期費用については、以下の記事で詳しく解説しています。

※関連記事:不動産投資の初期費用は物件価格の10%!?費用の種類とシミュレーションを紹介

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

運用に手間がかからない

不動産クラウドファンディングなら、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、ほったらかしで不動産投資を始められます。インターネット上で簡単に手続きが完結でき、投資後は基本的に分配金や元本の入金を待つだけです。

現物不動産投資においても、物件管理を管理会社に任せることは可能です。しかし以下のような事柄は、管理会社とやり取りしながら自分で決定しなくてはなりません。

・入居者募集の際に家賃をいくらに設定するか

・入居希望者と契約するか

・設備の交換、修繕をどのように行うか(予算、素材の決定など)

インターネットで取引が完結できる

投資家登録からファンド選び、契約実務、不動産管理までインターネット上で手続きできます。現物不動産投資のように、紙の書類を使った不動産売買契約や賃貸借契約は不要です。

そのため物件選びや契約などに時間をかけられない人でも、パソコンやスマホだけで気軽に投資を始められるでしょう。

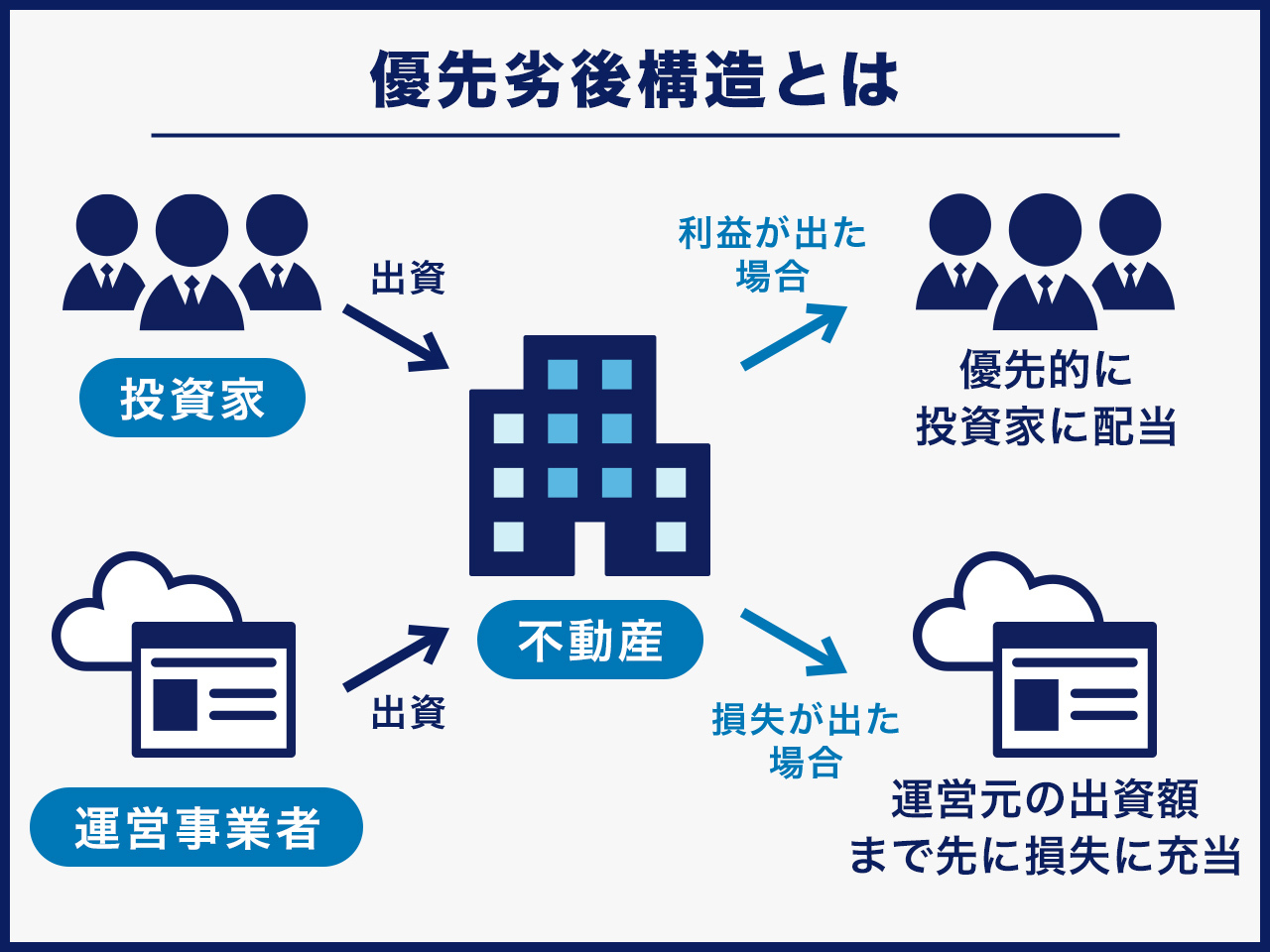

投資家の投資リスクを軽減する仕組みがある

多くの不動産クラウドファンディングサービスで、投資リスクを軽減する以下の仕組みがあります。

・優先劣後方式

・マスターリース契約

優先劣後方式とは、ファンドで損失が生じた場合に運営会社の出資分から負担が生じる仕組みです。

不動産クラウドファンディングでは優先劣後方式を採用するファンドが多く、万が一売却などで損失が⽣じた際はファンド組成会社から損失を負担する仕組みです。

投資家は優先的に利益の分配を受けられるため、配当遅延のリスクの軽減が期待できます。

マスターリース契約は不動産の賃借人がさらに別の賃借人にサブリース(転貸)することを前提とした契約です。賃料の下落が発生しても、賃借人はファンド組成会社へ毎月固定の賃料を支払うため、運用時のリスク軽減が期待できます。

CREALにおいても、多くのファンドでマスターリース契約を設定しています。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

不動産クラウドファンディングのメリット・デメリットについては、下記記事をご覧ください。

※関連記事:不動産クラウドファンディングのデメリット・失敗リスク6選!REITなど他の投資と比較

不動産クラウドファンディングの投資対象

運営会社によって異なり、区分マンションや一棟マンションを中心に、ヘルスケアやホテルなど様々です。

中には古民家の再生、ホテルからオフィスへの用途変更といったプロジェクトを扱っているサービスもあります。

個人では投資することが難しい不動産やプロジェクトに投資ができる点は、不動産クラウドファンディングの魅力といえるでしょう。

ご参考までに、当社で運営する「CREAL」の代表的なファンドについて以下にてご紹介します。

不動産特定共同事業法に基づいて運営される

不動産特定共同事業法(不特法)は、不動産特定共同事業に参加する投資家を保護するための法律です。不動産特定共同事業は投資家からの出資金で現物不動産を取得し、その運用収益を投資家に分配する事業のことです。

不動産クラウドファンディングが普及するきっかけは不動産特定共同事業法の改正です。2017年の改正では「小規模不動産特定共同事業」が創設され、空き家等の再生・活用事業に地域の不動産事業者等が幅広く参入できるようになりました。またインターネットを通じて資金を集めるクラウドファンディングに対応するため、電子取引業務に関する環境も整備されました。※1

※1 :国土交通省「不動産特定共同事業法の一部を改正する法律が平成29年12月1日に施行されました」

2019年の改正では、電子取引業務ガイドラインが策定されました。電子取引業務の適正な運営と投資家の利益保護のため、「電子情報処理組織の管理」「クーリング・オフ」「分別管理の徹底」などについて明確化されています。

さらには新設法人の参入要件が緩和され、より多くの法人が不動産特定共同事業に参入できるようになっています。※2

※2:国土交通省「不動産投資クラウドファンディング 規制の明確化等により使いやすく~不動産投資クラウドファンディングに係るガイドラインの策定等~」

市場規模

国土交通省によると、不動産特定共同事業のクラウドファンディングの市場規模の推移は以下の通りです。

※引用:国土交通省「不動産特定共同事業(FTK)の利活用促進ハンドブック」

2023年度の出資募集額は1007.8億円(前年比1.67倍)、案件数は530件(前年比1.26倍)です。短期間で市場が拡大しており、多くの投資家に支持されていることがわかります。CREALも不動産特定共同事業に基づくクラウドファンディングに該当します。

国は2017年に不動産特定共同事業法の改正を行い、不動産クラウドファンディングに対応した環境整備を進めています。案件数増加に伴い投資先の選択肢も増え、投資家が安心して出資できる環境が整いつつあるため、今後も市場拡大が見込まれるでしょう。

また昨今の不動産価格上昇により、初心者がマンションやアパートに投資するハードルは高まっています。不動産クラウドファンディングは最低投資金額が1万円程度と低く、初心者でも始めやすいことも市場拡大への追い風となると考えられます。

不動産クラウドファンディングと他の投資商品との違い

| 比較項目 | 不動産クラウドファンディング | J-REIT | 現物不動産投資 | ソーシャルレンディング |

| 投資対象 | マンション、商業施設、 ホテルなど多様 |

マンション、商業施設、 ホテルなど多様 |

主にマンション、 アパート |

資金需要者への貸付 |

| 最低投資金額 | 1万円程度 | 数万円~10万円程度 | 数十万円~百万円程度 | 1万円程度 |

| 流動性 | 低い | 高い | 低い | 低い |

| 不動産投資ローン | 利用不可 | 利用不可 | 利用可 | 利用不可 |

| 日々の価格変動 | なし | あり | なし | なし |

| 所得の分類 | 雑所得 | 配当所得、譲渡所得 | 不動産所得、譲渡所得 | 雑所得 |

| 利回り | 3~8%程度※1 | 5.02%※2 | 3.8~3.9%程度 (ワンルームマンション)※3 |

3~8%程度※1 |

| メリット |

少額から投資できる 不動産管理を事業者に任せられる |

売買差益を得られる 好きなときに売却して現金化できる |

入居者がいれば毎月家賃収入を得られる ローンを利用することで、 |

不動産のみならず 様々な事業に投資できる |

| デメリット | クリック合戦になって 投資できないことがある |

タイミングによっては売却損が生じる | 空室・家賃滞納リスクがある | 情報開示には融資先企業の 協力・同意が必要 |

| おすすめな人 | 少額から不動産に投資して 運用に時間や手間をかけたくない人 |

値動きを確認しながら |

ローンを組んでレバレッジをかけて 投資をしつつ節税もしたい人 |

資金需要のある会社に 少額から投資したい人 |

※不動産投資クラウドファンディングやソーシャルレンディングは基本的に日々の価格変動はありませんが、それを保証するものではございません。詳しくは各サービスや事業者ごとの実績をご確認ください

※1 :(株)矢野経済研究所

※2:一般社団法人 不動産証券化協会

※3:一般社団法人 日本不動産研究所

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

J-REITとの違い

|

比較項目 |

不動産クラウドファンディング |

J-REIT |

|

最低投資金額 |

1万円程度 | 数万円~10万円程度 |

|

流動性 |

低い | 高い |

|

日々の価格変動 |

なし | あり |

|

所得の分類 |

雑所得 | 配当所得、譲渡所得 |

|

利回り |

3~8%程度※1 | 5.02%※2 |

|

メリット |

少額から投資できる |

売買差益を得られる |

|

デメリット |

クリック合戦になって 投資できないことがある |

タイミングによっては売却損が生じる |

|

向いている人 |

少額から不動産に投資して 運用に時間や手間をかけたくない人 |

値動きを確認しながら 自分のタイミングで売買したい人 |

※1:(株)矢野経済研究所

※2:一般社団法人 不動産証券化協会

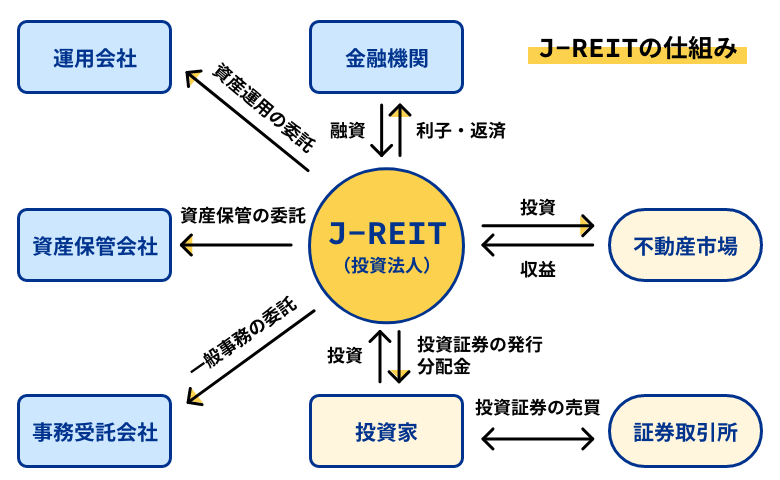

J-REITは投資家から集めた資金でオフィスビルや商業施設などの不動産を購入し、その不動産から得られる賃貸収入や売買差益を投資家に分配する金融商品です。

仕組みは不動産クラウドファンディングと似ていますが、J-REITは証券取引所に上場しているのが大きな違いです。

J-REITの最低投資金額は銘柄によって異なり数万円から数十万円程かかり、不動産投資クラウドファンディングに比べると最低投資額が高いです。

またJ-REITは株式と同じように日々価格が変動するため、うまく取引できれば売買差益を得られます。しかしタイミングによっては損失が生じるリスクもあり、注意が必要です。

流動性についてはJ-REITは好きな時に売却して現金化できるので、不動産クラウドファンディングに比べると高いといえます。不動産クラウドファンディングでは原則運用期間中の中途解約や持分譲渡はできないサービスが多いため、流動性は一般的に低いです。

利回りは投資先によって変わりますが、不動産クラウドファンディングのほうが高い傾向にあります。

不動産クラウドファンディングは少額から投資でき、不動産管理を任せられますが、人気が高いファンドはクリック合戦となって投資できないことがあります。一方、J-REITは日々の値動きがあるので、うまく取引できれば売買差益を得られますが、売却損が生じるリスクがあります。

それぞれのおすすめ人は下記の通りです。

・不動産クラウドファンディング:運用に時間や手間をかけたくない人

・J-REIT:自分で売買タイミングを判断したい人

リートの詳細は下記記事をご参照ください。

※関連記事:リート(REIT)とは?仕組みや種類、他の不動産投資との比較を紹介

※関連記事:リート(REIT)はおすすめしない・やめとけといわれる理由7選!結局おすすめの人は…

※関連記事:不動産クラウドファンディングとREIT(リート)の違いを比較!おすすめの人も紹介

現物不動産投資との違い

|

比較項目 |

不動産クラウドファンディング |

現物不動産投資 |

|

投資対象 |

マンション、商業施設、ホテルなど多様 | 主にマンション、アパート |

|

最低投資金額 |

1万円程度 | 数十万円~100万円程度 |

| 不動産投資ローン | 利用不可 | 利用可 |

|

所得の分類 |

雑所得 | 不動産所得、譲渡所得 |

|

利回り |

3~8%程度※1 | 3.8~3.9%程度 (ワンルームマンション投資の場合)※2 |

|

メリット |

少額から投資できる |

入居者がいれば毎月家賃収入を得られる ローンを利用することで、 |

|

デメリット |

クリック合戦になって 投資できないことがある |

空室・家賃滞納リスクがある |

|

向いている人 |

少額から不動産に投資して 運用に時間や手間をかけたくない人 |

ローンを組んでレバレッジをかけて 投資をしつつ節税もしたい人 |

※1 参考:(株)矢野経済研究所

※2 参考:一般社団法人 日本不動産研究所

現物不動産投資はマンションやアパートなどの収益不動産を購入し、入居希望者に貸し出して家賃収入を得る投資方法です。不動産クラウドファンディングと現物不動産投資は、最低投資金額や物件管理、金融機関の融資に違いがあります。

収益不動産を購入するにはまとまった資金が必要で、比較的価格が安い区分マンションでも都内の物件なら1,000万円を超えます。金融機関の融資を利用しても、通常は数十万円~数百万円程度の自己資金が必要です。

物件購入後は家賃の回収や入居者募集、設備の修繕といった管理業務が生じます。不動産クラウドファンディングなら1万円程度から投資を始められ、物件管理は運営会社に任せられます。

現物不動産投資は金融機関の融資(不動産投資ローン)を利用することで、レバレッジ効果を得られるのが魅力です。家賃収入でローンを返済できるため、少ない元手で効率的に資産を増やせます。

ただし現物不動産投資は退去が発生すると、次の入居者が決まるまで家賃収入を得られません。無理な借り入れはリスクを高めるので、無理なく返済できる金額に留めることが大切です。

利回りは不動産クラウドファンディングのほうが高い傾向にあります。ただ、現物不動産投資は物件種類や立地、築年数といった個別要因によって利回りに差が生じる点に注意が必要です。

不動産クラウドファンディングはインターネットで取引が完結し、物件管理は事業者に任せられますが、中途解約できないことが多いのがデメリットです。現物不動産投資は毎月家賃収入を得られ、ローンで物件を購入できる一方で、空室・災害リスクがあり、物件管理に手間がかかります。

それぞれのおすすめ人は下記の通りです。

・不動産クラウドファンディング:運用に手間をかけたくない人

・現物不動産投資:ローンを組んでレバレッジをかけて投資したい人

不動産投資のローンの詳細は下記記事をご参照ください。

※関連記事:不動産投資にローンは必須?メリット・デメリットと住宅ローンとの違い

不動産クラウドファンディングと現物不動産投資の利回りは下記記事をご参照ください。

※関連記事:不動産クラウドファンディングの利回りは3~8%程度!他の投資商品とも利回り比較

※関連記事:不動産投資の利回りとは?理想と最低ライン・計算方法もズバリ紹介

現物不動産投資のデメリットの詳細は下記記事をご参照ください。

※関連記事:不動産投資のリスク・やめとけといわれる理由10選!対処法を知って安定収入を確保しよう

ソーシャルレンディングとの違い

|

比較項目 |

不動産クラウドファンディング |

ソーシャルレンディング |

|

投資対象 |

マンション、商業施設、ホテルなど多様 | 資金需要者への貸付 |

|

メリット |

少額から投資できる |

不動産のみならず |

|

デメリット |

クリック合戦になって投資できないことがある | 情報開示には融資先企業の 協力・同意が必要 |

|

向いている人 |

少額から不動産に投資して 運用に時間や手間をかけたくない人 |

資金需要のある会社に 少額から投資したい人 |

ソーシャルレンディングはインターネット上で出資を募り、集めた資金を資金需要者に貸し付けます。そこから得られた金利から投資家へ分配金を支払う仕組みです。

不動産クラウドファンディングと同じく1万円程度の少額から投資ができ、インターネット上で取引は完結します。基本的には運用期間中の中途解約はできないこと、日々の価格変動がないことも共通しています。

ただし不動産クラウドファンディングは投資対象が不動産であるのに対し、ソーシャルレンディングは資金需要者への貸付である点が異なります。

また、両者は情報開示についても大きな違いがあります。不動産クラウドファンディングは事業者の判断でファンドごとに物件情報をすべて開示できます。情報開示の度合いはサービスによって差はありますが、情報開示の透明性は高い傾向にあります。

一方で、ソーシャルレンディングは詳細な情報開示には借入人の協力・同意が必要です。匿名性解除の動きはあるものの、依然として融資先企業が不明確なケースもあります。

不動産投資クラウドファンディングとソーシャルレンディングの違いについては、下記記事で詳しく解説しています。

※関連記事:不動産投資クラウドファンディングとソーシャルレンディングの違いについて解説

補足|株式投資(個別株)との比較

「投資」「資産運用」というと必ずといっていいほど「株式投資」が挙がるため、不動産クラウドファンディングと株式投資を比較した内容を下記表にまとめました。

※下記表の「〇」「△」「×」は、不動産クラウドファンディングと株式投資を比較した際の優劣を端的に表しています

|

比較項目 |

不動産クラウドファンディング |

株式投資 |

|

特徴 |

インターネットで資金調達をして不動産を購入し、 |

企業が発行する株式を購入し、 |

|

メリット |

日々の価格変動がなく安定的 |

流動性が高い |

|

デメリット |

流動性が低い (運用期間が定められており、 |

日々の価格変動あり |

|

平均利回り |

3~8%程度※1 |

2.29%※2 |

|

換金性 |

△ |

〇 |

|

元本割れへの対策 |

〇 (劣後出資あり) |

× |

|

最低投資金額 |

1万円~ |

数万円程度から※3 |

|

価格の安定性 |

〇 |

× |

|

NISAの対応 |

× |

〇 |

|

向いている人 |

値動きに一喜一憂せず |

市場の動きや企業の業績を分析できる人 |

※1 :(株)矢野経済研究所

※2:日本取引所グループ

※3:日本証券業協会

不動産クラウドファンディングでは元本割れへの対策が講じられているファンドが多く存在します。株式投資に同様の仕組みはありません。

株式投資の詳細は下記記事をご参照ください。

※関連記事:株は儲からないといわれる理由・失敗原因7つ!向いていない人や失敗事例も紹介

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

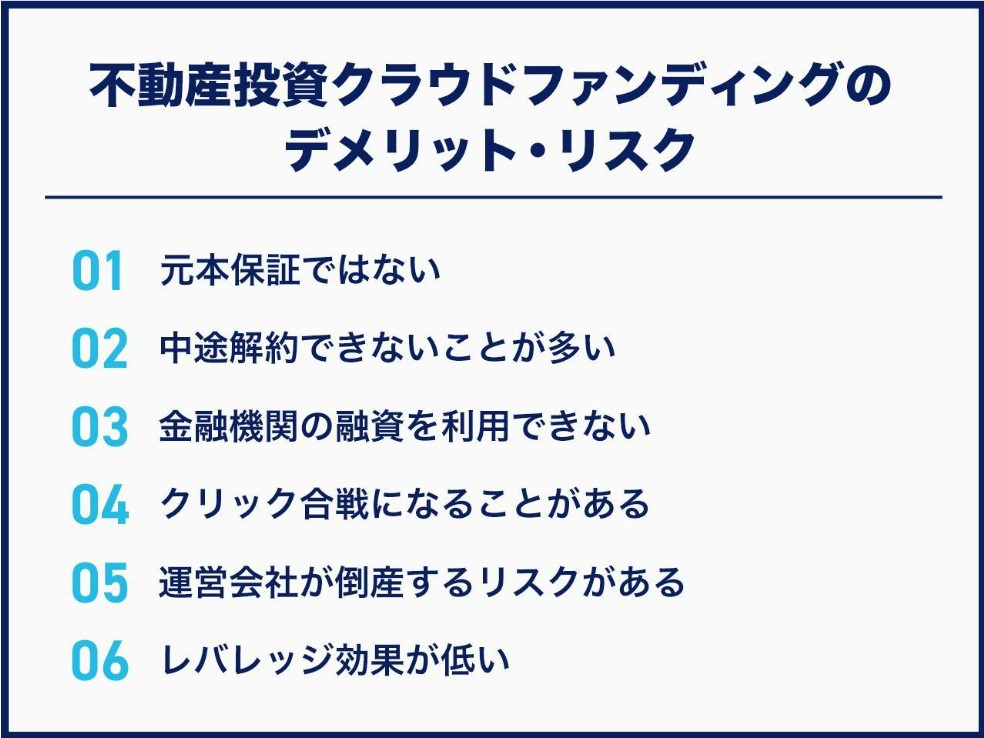

不動産クラウドファンディングのデメリット・注意点

元本は保証されていない

運営会社は独自の基準で、収益性が高いと考えられる不動産を選定しています。ただ、経済環境や不動産市場の動向によっては想定通りに運用できず、出資金の元本割れが発生する恐れもあります。

リスクに備えるためにもやみくもに投資するのではなく、投資先の物件情報や各サービスの運営実績・会社情報などを確認したうえで余裕資金で投資を行うことが大切です。

金融機関の融資を利用できない

現物不動産投資は金融機関の融資を利用して収益不動産を購入し、レバレッジをかけて運用できるのが魅力です。自己資金を上回る金額を運用できるため、少ない資金で効率よく資産を増やせます。

不動産クラウドファンディングは融資を利用できないので、全額自己資金での投資となります。ただ、融資を利用するとその分リスクも高まるため、不動産クラウドファンディングはリスクを抑えた形で投資を始めやすい仕組みともいえます。

中途解約や持分譲渡はできないサービスが多い

不動産クラウドファンディングでは、運用期間中の中途解約や持分譲渡はできないサービスが多いです。

ただ、不動産クラウドファンディングは不動産特定共同事業法の規制対象であるため、クーリング・オフは認められます。投資申込みを行っても、契約成立時書面を受け取った日から8日以内であれば、契約解除は可能です。*1

*1 参考:国土交通省「不動産特定共同事業法の電子取引業務ガイドライン」

クリック合戦になることがある

不動産クラウドファンディングは人気化しており、ファンドの募集をかけると案件によっては投資家の投資申込が集中する傾向にあります。人気が高い運営会社や募集金額が少ないファンドの場合はクリック合戦となり、数十秒~数分で募集が終了することも珍しくありません。

人気が高いファンドに投資するには事前にログインして詳細を確認し、募集開始と同時に申込みするといった工夫が必要となります。

不動産クラウドファンディングのメリット・デメリットについては、下記記事をご覧ください。

※関連記事:不動産クラウドファンディングのデメリット・失敗リスク6選!REITなど他の投資と比較

不動産クラウドファンディングで確定申告は必要か

不動産クラウドファンディングの分配金は、所得税法上は雑所得に分類されます。勤務先で年末調整を受けている会社員で、不動産クラウドファンディングの分配金を含めて給与所得以外の所得が年20万円以下であれば確定申告は不要です。※1

※1 参考:国税庁「No.1900 給与所得者で確定申告が必要な人」

ただし、不動産クラウドファンディングの分配金からは所得税等が源泉徴収されます。確定申告を行うことで、源泉徴収税額の一部が還付される可能性があります。詳しくは所轄税務署または税理士などの専門家にご確認ください。

確定申告が必要なケースは主に3つ

不動産クラウドファンディングの利益は受け取り時に源泉徴収されるため、原則として確定申告は不要です。しかし、以下に該当する場合は確定申告が必要になります。

・雑所得が20万円を超える場合

・課税所得金額が694万円以下の場合

・元々確定申告をする必要がある場合(給与所得が2,000万円以上の会社員など)

日本では年間の雑所得の金額が20万円を超える場合、確定申告をしなければなりません。

20万円は不動産クラウドファンディングで得た源泉徴収前の分配金に加え、以下のような所得を合算して算出します。

・原稿料

・講演料

・印税

・放映出演料

・貸金の利子

・生命保険の年金(個人年金保険)

・互助年金

・副業収入

・ネットショップでの収入

・FXや仮想通貨取引での収入など

※参考:国税庁「収入金額等、所得金額を計算する」

他の雑所得がある方は不動産クラウドファンディングで得た源泉徴収前の分配金と合算して20万円を超えているかを確認しましょう。そのためにも各種収入の記録は保管しておく必要があります。

不動産クラウドファンディングの税金の詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングの税金は雑所得!?相続税対策できる条件・確定申告方法も紹介

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

不動産クラウドファンディングの運営会社を選ぶポイント

不動産クラウドファンディングの運営会社を選ぶときに確認しておきたいポイントを以下にまとめました。

・運用実績

・案件数や物件種類の豊富さ

・情報開示が適切に行われているか

・投資家保護への取り組み

・募集方式

・運用期間

運用実績は配当遅延や元本割れが発生していないかが重要なポイントです。発生している場合は発生割合や理由を確認してから利用するか判断しましょう。

当社が運営する「CREAL」では、2018年11月のサービス開始以来元本割れは0件です。運用実績は下記記事で公開しています。

※関連記事:最新の運用実績について

案件数は単に多ければ良いわけではありません。定期的に質の高い案件が募集されているかにも注目しましょう。居住用マンションだけでなく、さまざまな種類の不動産に投資できるほうがリスク分散効果が期待できます。

情報開示については、物件情報がしっかりと示されていることを確認しましょう。不動産投資において物件名称や所在地、物件種別、築年数、設備、収支シミュレーションなどは投資判断に欠かせない情報です。

また優先劣後出資や分別管理など、投資家保護への取り組みがホームページなどでわかりやすく説明されているかも注目しておきたいポイントです。

不動産クラウドファンディングの募集方式がどうなっているか

不動産クラウドファンディングで自分に合った募集方式を選ぶために、先着式と抽選式のメリット・デメリットや向いている人の特徴を詳しく見ていきましょう。

|

|

先着式 |

抽選式 |

|

メリット |

成立下限額を超えていなければ確実に申し込める |

募集開始時刻に申し込めなくても投資できるチャンスがある |

|

デメリット |

投資申し込みが集中すると投資できないことがある |

抽選結果が出るまでに時間がかかる |

|

向いている人 |

時間の調整がしやすく、募集開始時刻に合わせて投資を申し込める人 |

募集開始時刻にすぐに申し込むのが難しいが、投資の機会を逃したくない人 |

先着式

ファンドの募集金額の上限に達するまで、先着順に投資申し込みを受け付ける方式です。当社が運営する不動産クラウドファンディング「CREAL」は、こちらに該当します。

たとえば、「募集金額が2億円」のファンドなら、申し込み金額の合計が2億円に達するまで受付を行います。募集期間中であっても、募集金額に達した時点で受付終了です。

申し込み金額が募集金額満額に達しない場合、ファンド契約が不成立になる可能性がある点にも注意が必要※です。サービスによっては成立下限額が設定されており、申し込み金額が成立下限額に達しないとファンドが成立しないケースもあります。

※参考:CREAL「よくある質問|募集金額に達しなかった場合はどうなりますか?」

先着式のファンドに申し込む際は、募集金額や成立下限額、募集期間などの条件を事前によく確認しておくことが大切です。

向いている人

不動産クラウドファンディングでは、募集開始時刻が平日の夕方や夜に設定されていることが多い※です。そのため、主に下記のような人に向いているといえます。

※参考:ゴクラク

・ある程度時間に融通がきく専業投資家

・個人で働いている自由業の人

募集開始時刻に投資申し込みができるなら、会社員でも問題なく始められます。

抽選式

募集期間中に投資申し込みを行い、当選した場合に投資できる募集方式です。先着順ではないため、募集期間内であればいつ投資申し込みをしても当選確率は変わりません。

向いている人

仕事が忙しくて時間の融通がきかない人(たとえば、平日夜遅くまで仕事をしている会社員など)に向いています。

募集開始時刻を気にする必要がなく、募集期間内であればいつでも手続きができるため、投資申し込みの機会を得やすいでしょう。

不動産クラウドファンディングの募集方式の詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングの募集方式は2つ!それぞれの特徴・向いている人を紹介

運用期間が「短期」か「長期」か

不動産クラウドファンディングは、運用期間によって「短期(ファンド)」と「長期(ファンド)」に分かれます。短期ファンドは3ヶ月〜1年未満程度、長期ファンドは1〜10年程度の運用期間であることが一般的です。

※参考:グローシップ・パートナーズ株式会社

短期ファンドと長期ファンドには以下のようなメリット・デメリットがあり、向いている人も異なります。

|

|

短期 |

長期 |

|

主なメリット |

・他のファンドに投資しやすい |

・案件探しや申込手続きの手間が少ない |

|

主なデメリット |

・投資効率が悪くなるケースがある |

・市況の変化による影響を受けやすい |

|

向いている人 |

・できるだけ早く収益を得たい人 |

・投資に時間をかけたくない人 |

短期ファンド

短期ファンドは物件の購入後にすぐに売却したり、リフォームやリノベーションによって物件の資産価値を高めた後に売却したりすることを主な目的としています。そのため、家賃収入による利益ではなく、主に売却による利益(キャピタルゲイン)を投資家に分配するファンドが主流です。

物件が売却され、ファンドの運用が終了すると、売却益の一部と出資金が投資家に返還されます。短期ファンドは利回りが高い傾向にあり、年利10%を超えるファンドも存在します。

長期ファンド

長期ファンドでは賃貸物件を購入し、その家賃収入を投資家に分配するものが中心です。保有による利益(インカムゲイン)がメインで、長期間の安定した収益を目指します。

購入した物件は賃貸運用され、運用期間終了後に物件を売却して、投資家に出資金が返還されます。長期ファンドの利回りは3~5%程度が一般的で、安定した収益を提供する一方、利回りは短期ファンドに比べてやや低い傾向にあります。

不動産クラウドファンディングの運用期間の詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングの運用期間は「短期」「長期」に分かれる!それぞれのメリット・デメリットも紹介

その他、不動産クラウドファンディングの運営会社の比較ポイントは下記記事をご参照ください。

※関連記事:不動産クラウドファンディングを比較する5つのポイントを解説

不動産クラウドファンディングの始め方

不動産クラウドファンディングの始め方はサービスによって異なりますが、主に以下のような流れで進みます。

1.会員登録(無料)

2.投資家登録

3.お好きなファンドへ投資申込

CREALの場合は会員登録を行った後、1〜5営業日程度で投資家登録が可能です。

またCREALでは投資可能な物件の所在や築年数、特徴などが細かく記載されているため、どの不動産に投資すべきかを判断しやすいでしょう。

CREALの投資家登録の詳細は下記記事をご参照ください。

関連記事:よくある質問(投資家登録にかかる日数を教えてください。)

またクリアル株式会社の社員が実際にCREALの投資家登録まで行った記事は下記をご参照ください。

※関連記事:CREAL(クリアル)の投資家登録完了までの流れ・工程と所要時間を、実際の操作画面とともに紹介!

他の不動産クラウドファンディングサービスと比較する材料として、次章よりCREALを紹介します。

CREAL(クリアル)のメリット

2018年11月のサービス運営開始から元本割れなし

2025年6月現在、運用が終了しているファンドはすべて元本割れすることなく出資金が償還されています。

不動産クラウドファンディングは安定した配当収入が期待できますが、運用がうまくいかないと元本割れの可能性があります。元本割れ0件の実績は、CREALの大きな強みといえるでしょう。

CREALの出資から元本償還までのプロセスについては、以下の記事で詳しく解説しています。ぜひご覧ください。

関連記事:CREAL運営ファンドの元本償還プロセスと償還期限に対しての考え方

1万円から投資可能

不動産投資に興味があっても、マンションやアパートを取得するにはまとまったお金がかかります。失敗すれば多額の損失が発生する恐れがあるため、投資に踏み出せない人もいるでしょう。

CREALなら1万円から投資できるため、不動産投資を試してみたい初心者に最適です。また、すでに株式や投資信託で運用している人の分散投資先にも向いています。

各ファンドの詳細情報が濃密

不動産投資には、保有情報の格差で買主が不利になる「情報の非対称性」※1があります。

CREALでは、ITの活用によって各ファンドの情報を詳細に開示することで、情報の非対称性の解消を目指しています。

主な開示項目は以下の通りです。

・地図や図面の紹介

・動画による物件紹介

・不動産鑑定会社による第三者評価

・リターンのシミュレーション

・運営事業者の概要

・人口推移の情報

投資家登録をすれば、エンジニアリングレポート(地震リスク評価など)や図面、不動産調査報告概要も閲覧できます。

事前に様々な情報を確認できるため、現物不動産投資と同じような感覚で投資判断を行えます。まずは不動産クラウドファンディングからスタートし、将来はマンションやアパートの取得を目指している人にもおすすめです。

※1:物件所有者である売主や仲介に入る不動産会社と個人の買主の間で保有する情報に格差があり、買主にとって不利な条件で不動産投資をせざるを得ない状況のこと

CREALのお客様の声は下記よりご覧いただけます。

※関連記事:お客様インタビュー(CREAL) | 記事一覧

CREALのよくある質問は下記より検索いただけます。

>>CREAL よくある質問

CREALの評判は下記記事をご参照ください。

※関連記事:CREAL(クリアル)の評判・口コミを赤裸々紹介!デメリットも正直にお伝えします

CREALのメディア掲載実績は下記記事をご参照ください。

※関連記事:メディア掲載実績

「とはいえ、より利回りの高いファンドが出るまで、投資は控えたほうがいいのでは?」と考えている人!にお伝えしますが、「CREALの場合は今あるファンドに即投資した方が、結果的にもらえる配当額が高く、投資の効率が良い」といえます!詳細は下記記事をご参照ください。

※関連記事:利回りが高いファンドを待つVSすぐに投資できるファンドに投資する どっちがお得?

まとめ|不動産クラウドファンディングとは?

手軽に少額で不動産投資を始めたい方は、インターネット上で取引が完結する不動産投資クラウドファンディングを試してみてはいかがでしょうか。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

よくあるご質問(Q&A)

Q.不動産クラウドファンディングと現物不動産投資との違いは何ですか?

・不動産クラウドファンディング:管理・運用の手間が不要

・現物不動産投資:投資用ローンを組んでレバレッジをかけられる

不動産クラウドファンディングでは、1万円から投資を始められ、分散投資もしやすいです。一方で、各ファンドごとに運用期間が決まっているため、自身の好きなタイミングで売却できません。

Q.不動産クラウドファンディングとREITと株式投資との違いは何ですか?

・不動産クラウドファンディング:インターネットを通じて不特定多数の投資家から資金を集め、集めた資金をもとに不動産購入・運用を行い、運用益を投資家に分配する仕組み

・REIT:投資家から集めた資金でオフィスビルや商業施設などの不動産を購入し、その不動産から得られる賃貸収入や売買差益を投資家に分配する金融商品

・株式投資:企業が発行する株式を購入し、売却益や配当金などで利益を得る金融商品

不動産クラウドファンディングでは、株式やJ-REITのような金融商品とは異なり、基本的に日々の価格変動が少ないです。

リートは、不動産が証券化されたものであるため、株式と同様に証券市場で簡単に売買できます。

株式投資では、株主優待で商品やサービスなど受け取れることもあります。

Q.不動産クラウドファンディングとREITはどちらがどのような人に向いていますか?

・不動産クラウドファンディング:自分で案件を選びたい方

・REIT:好きなタイミングで売買したい方

Q.不動産クラウドファンディングでの収益はどのように得られるのですか?

主に「インカムゲイン(賃料収入)」と「キャピタルゲイン(売却益)」の2つです。CREALでは、運用期間中に配当金が支払われ、運用終了後に元本償還が行われます。

Q.不動産クラウドファンディングに元本保証はありますか?

他の投資手法と同様にありません。不動産価格の下落や空室リスクなどによって、出資元本の一部または全部が返還されないリスクはあります。

Q.不動産クラウドファンディングでの税金はどのようにかかりますか?

分配金は「雑所得(総合課税)」として課税されます。確定申告が必要な場合もあるため、詳細は税理士などへご相談ください。