※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

「不動産投資に興味はあるが、始める前にどんなリスクがあるか知りたい」という人は多くいます。すでに株式や投資信託などの金融投資に取り組んでいる場合は、ポートフォリオ(資産配分)のリスク分散として不動産投資への参入を考えている人もいるでしょう。

不動産投資は安定したキャッシュフローが期待できますが、投資である以上は損失が生じる恐れがあります。不動産という実物資産へ投資するため、金融投資とはリスクが異なるのも特徴です。

不動産投資には様々なリスクがありますが、事前に対策を行うことである程度リスクを抑えることが可能です。物件購入前にリスクの種類を把握しておけば、初心者でも不動産投資で安定収入を確保できるでしょう。

今回は、不動産投資のリスクの種類と内容、対処法について詳しく解説します。

不動産投資のリスクは怖いが不動産投資をやってみたい方は、不動産投資クラウドファンディングをご検討されてはいかがでしょうか?

※本記事で言及している「不動産投資」とは「現物不動産投資」と指します

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

目次

不動産投資の主なリスク・やめとけといわれる理由10選と対処法

空室リスク

空室リスクとは、所有物件で入居者の退去が発生し、家賃収入を得られなくなるリスクです。入居者がいないと収入が途絶えてしまうため、不動産投資で最も避けるべきリスクといえます。

日本賃貸住宅管理協会の調査によれば、賃貸住宅(全体)の入居率は以下の通りです。

| 2020年上期 | 2020年下期 | 2021年度 | |

| 首都圏 | 95.7% | 97.4% | 97.8% |

| 関西圏 | 97.2% | 98.1% | 95.9% |

| その他 | 92.6% | 92.1% | 92.7% |

| 全国 | 95.7% | 97.0% | 96.2% |

※出典:日本賃貸住宅管理協会「第26回賃貸住宅市場景況感調査『日菅協短観』2021年~2022年3月 P15」

上記の結果から、2021年度の全国の平均空室率※は3.8%です。首都圏は2.2%と低く、関西圏やその他は全国平均より高い結果となりました。

※平均空室率は「100%-入居率」で算出

空室率が高まれば、物件の収益性は低下します。空室の多いマンションやアパートは「何か理由があるのではないか」と入居者に警戒されるかもしれません。家賃を落として入居者募集を行っても、入居者が見つからない状況になる恐れがあるので注意が必要です。

原因

人口・賃貸需要が少ない

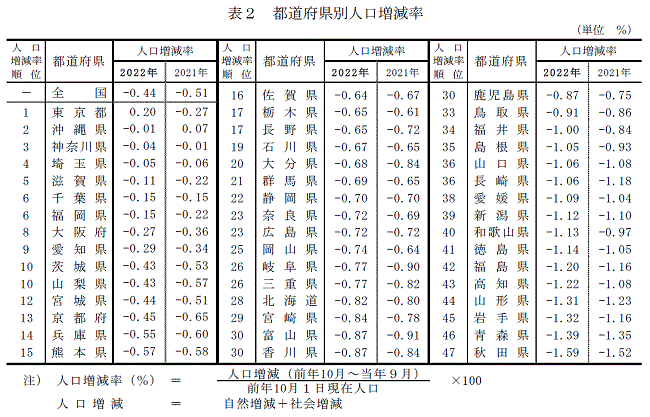

特に人口減少が見込まれるエリアは賃貸需要も減っていくと予測されるため、不動産投資には不向きといえます。総務省統計局の「人口推計(2022年(令和4年)10月現在)」によると、2022年に人口が増加したのは東京都のみです。人口減少率が最も大きいのは秋田県で、次いで青森県、岩手県です。

※引用:総務省統計局「 人口推計(2022年(令和4年)10月1日現在)結果の要約」

募集条件が悪い

相場より高い賃料で募集しているなど、周辺の類似物件に比べて募集条件が悪いのも原因の1つです。

設備が古いうえに修繕していない

建物管理会社や賃貸管理会社の業務怠慢により、定期的に適切な修繕が行われていない可能性もあります。

対処法

ニーズのある立地・エリアの物件を選ぶ

賃貸住宅としてニーズのある立地・エリアの物件を選ぶと、退去が発生しても次の入居者を見つけやすくなります。例えば、最寄り駅から近く、周辺にスーパーやコンビニ、病院などの生活に不可欠な施設がそろっている物件です。また、東京都のような将来も人口増加が見込めるエリアを選ぶことで、長期にわたり一定の賃貸需要が期待できます。

入居者募集に強い管理会社に依頼する

会社員が不動産投資を行う場合、家賃の回収や入居者募集などの賃貸管理業務は管理会社に任せるのが一般的です。業務内容が多岐にわたり専門知識も必要になるため、本業のある会社員が対応するのは難しいからです。入居者募集に強い管理会社に依頼することで、高い入居率を維持しやすく、退去が発生しても短期間で空室を埋められる可能性が高まります。

賃貸管理会社の多くは、ホームページで管理戸数や入居率などの実績を公開しています。先述の通り2021年度の平均入居率は全国が96.2%、首都圏は97.8%のため、「入居率98%以上」を目安に管理会社を選ぶといいでしょう。

他物件との差別化を図る

「無料Wifiの導入」「リフォーム・リノベーション」などを行うことで、周辺のライバル物件よりもアピールポイントが増えます。ただし、費用がかかるため、収益性とのバランスを考慮して検討しましょう。

家賃滞納リスク

家賃滞納リスクとは、入居者が家賃を滞納して収入を得られなくなるリスクです。日本賃貸住宅管理協会の調査によると、2021年度の滞納率は以下の通りです。

| 1ヵ月滞納率 | 2ヵ月以上滞納率 | |

| 首都圏 | 0.5% | 0.3% |

| 関西圏 | 1.7% | 0.8% |

| その他 | 2.3% | 0.8% |

| 全国 | 0.9% | 0.4% |

※出典:日本賃貸住宅管理協会「第26回賃貸住宅市場景況感調査『日菅協短観』2021年~2022年3月 P15」

割合はそれほど高くないものの、2ヵ月以上の家賃滞納が発生している物件もあります。

「滞納者には退去してもらえばいい」と考えるかもしれませんが、そう簡単にはいきません。入居者に法的手続きで明け渡しを求める場合、通常は以下のような流れで進めます。

- 1.支払の催告

- 2.契約解除の通知

- 3.建物の明け渡し・未払賃料の支払いを求める訴えの提起

- 4.判決(債務名義の取得)

- 5.明け渡しの強制執行の申立て

- 6.強制執行

債務名義とは、強制執行の際に必要な書類のことです。具体的には「確定判決」「仮執行の宣言を付した判決」「和解調書」などがあります。これだけの手続きが必要になるため、滞納発生から強制退去までは1年程度かかってしまいます。

原因

入居審査が甘いと、家賃滞納が発生しやすくなります。収入や勤務先、勤続年数、家族構成など、属性を調査して入居希望者の支払い能力を見極めることが重要です。

対処法

家賃の滞納歴、クレジットカードやローンの延滞歴は必ず確認しておきましょう。また、保証会社の利用を入居条件とするといいでしょう。入居申込の際に保証会社が審査を行ってくれるため、入居希望者の支払い能力をより正確に判断しやすくなります。万が一家賃滞納が発生しても、保証会社が代わりに支払ってくれるのもメリットです。

家賃滞納に強い管理会社を選ぶことも重要です。オーナーが入居者に直接連絡するとトラブルになる可能性があるため、滞納発生時の対応は管理会社に任せるほうがいいでしょう。滞納分の催促や裁判などの法的手続きについて、適切に対応してもらえる管理会社を選ぶと安心です。管理会社選定時は、家賃滞納に関するサービス内容や対応実績を確認しておきましょう。

管理維持・修繕リスク

管理維持・修繕リスクとは、築年数の経過などで建物や設備の老朽化が進み、修繕費用負担が発生するリスクです。想定を超える費用がかかると収益を圧迫します。資金が足りない場合は、ローン返済に支障が出る可能性もあるでしょう。

退去が発生したら、次の入居者のために原状回復工事をしなくてはなりません。入居者の故意・過失により生じた不具合の修繕費用は入居者負担ですが、経年劣化や通常使用による損耗の修繕費用はオーナー負担です。費用負担を巡って、入居者とトラブルになるケースもあります。

原状回復を速やかに行わないと新しい入居者を迎えられず、収益が下がってしまいます。

原因

管理維持・修繕の費用相場を把握せず、十分な資金を準備していないことが原因です。物件への定期的なメンテナンスを行わないと、思わぬ故障・破損により突発的な出費が発生することがあります。

原状回復工事は、ハウスクリーニングやクロス(壁紙)の張り替え、エアコンクリーニングなどが必要です。ワンルームマンションの場合、下記費用がかかる場合があります。(下記は相場です)

- ・ハウスクリーニングは:3万円

- ・クロス張り替え:1,200円/㎡

- ・エアコンクリーニング:15,000円/台

- ・エアコンと給湯器の交換:それぞれ10万円

- ・床の張替え:3,500円/㎡(クッションフロア)、1万円/㎡(木材のフローリング)

入居期間や使用状況によっては追加費用が生じることもあります。

対処法

突発的な支出を収支計画に盛り込んだ上で、修繕費の積み立てを行うことが有効です。退去や設備交換はいつ発生するか予測できません。普段から少しずつ資金を多めに貯めておけば、急な支出にも対応しやすくなります。可能であれば、ローン返済後のキャッシュフローは使わずに貯めておきましょう。

また、管理維持・修繕に適切に対応してくれる管理会社を選ぶことも重要です。インターネット検索で探し、実績やオーナーの評判・体験談を確認して問い合わせてみるといいでしょう。退去手続きから原状回復工事までの期間を短縮できれば、次の入居者を早く迎えられます。管理会社に原状回復や設備交換にかかる費用の目安を確認しておけば、収支計画を立てやすくなるでしょう。

不動産価格下落リスク

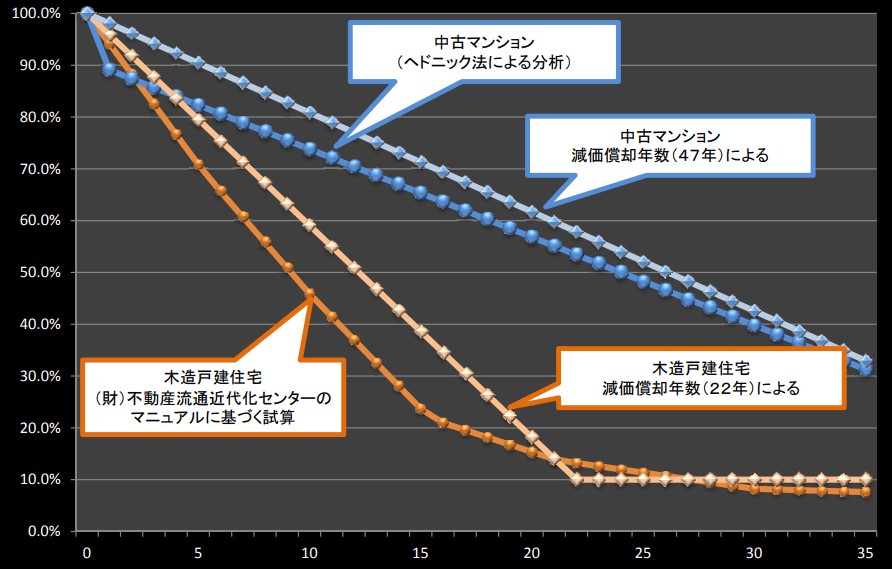

不動産価格下落リスクは、保有物件の価値が下がって資産が目減りするリスクです。不動産は、築年数が経過するにつれて資産価値が下落する傾向にあります。

国土交通省の資料によれば、中古マンションの市場価値は築20年で新築時の60%以下、築30年で40%程度に減少します。木造戸建住宅の場合は、築15年で新築時の30%以下まで下落します。

ただし、中には築年数が古くても、高い資産価値を維持している物件もあります。

原因

築年数の経過により建物や設備が古くなるからです。定期的に適切な修繕やメンテナンスを行わないと、老朽化が早く進んで資産価値が落ちやすくなります。また、建物自体には問題がなくても、物件周辺の大学の移転などで賃貸需要が急減して資産価値が下がるケースもあります。

対処法

物件エリアの人口動態を調べておくのが有効です。例えば、電車の路線開通や都市開発計画に関する情報を収集しておくといいでしょう。新駅の設置や商業施設の開発などが行われると、その周辺は地価が上がりやすくなるため、物件の資産価値上昇が見込めます。人口動態予測や都市計画の有無は、自治体のホームページなどで確認できます。

建物の老朽化は避けられませんが、人口の維持・増加が見込めるエリアであれば賃貸需要はなくなりづらいため、資産価値を維持しやすくなります。「最寄駅から近い」「スーパーや飲食店、病院、公共施設が近くにある」など、生活に便利なエリアを選ぶのもポイントです。

金利上昇リスク

金利上昇リスクとは、ローンの返済途中で適用金利が上昇して返済額が増えるリスクです。変動金利のローンは定期的に金利が見直されるため、金利上昇リスクがあります。

不動産投資では、ローンを利用して自己資金より大きな価格の不動産を購入できます。家賃収入でローンを返済できるため、ローン返済を進めながら資金を貯められます。その資金を繰り上げ返済や次の物件購入の頭金に充てることで、効率的に資産を増やすことが可能です。一方で、金利上昇で返済負担が増えると資金繰りが厳しくなる恐れがあります。

手元資金が不足すると、物件を売却してローンを完済する必要が出てくるため要注意です。

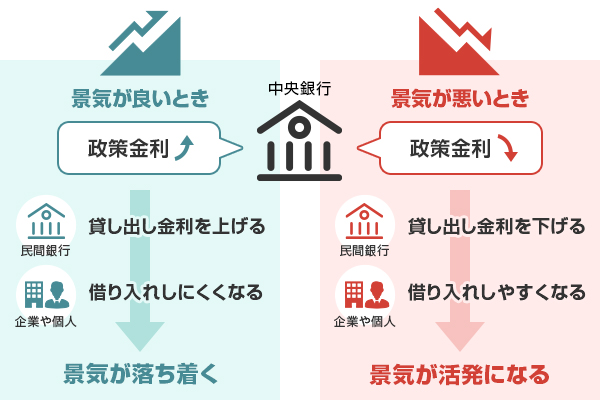

原因

日本銀行などの中央銀行が利上げを決定すると、金利上昇リスクは高まります。ローン金利は、市場金利(政策金利)を基準に決まるからです。

世界各国の中央銀行は、景気や物価安定などを目的に政策金利をコントロールしています。例えば、急激なインフレ時には利上げが実施されるのが一般的です。市場金利が上がると、銀行から資金を借りるコスト(支払利息)が増えます。その結果、企業や個人が銀行から資金を借りるニーズが減少し、景気の過熱感が抑えられるため、最終的には物価下落にもつながります。

※引用:MUFG

新型コロナウイルスやウクライナ侵攻による人手不足、原材料価格の高騰、物流の停滞などが原因で世界的にインフレが加速しました。2022年以降は、米国をはじめとする諸外国で利上げが実施されています。日本は金融政策の観点から低金利が続いていますが、今後は利上げに転じる可能性もあるでしょう。

インフレが不動産市況に与える影響は下記記事をご参照ください。

※関連記事:インフレが不動産市況に与える2つの影響!おすすめの不動産投資手法も紹介

金利上昇がもたらす不動産投資への影響・リスクを知りたい方は、下記家事をご参照ください。

※関連記事:金利上昇がもたらす不動産投資への影響・リスク3つ!リスクを軽減するコツ・ポイントも紹介

対処法

頭金を多めに入れて借入金額を抑えることを検討しましょう。借入金額が少ないと毎月の返済額が減るため、金利上昇によりローン返済額が増えても影響を最小限に抑えられます。

また、全期間固定金利型のローンを選択する方法もあります。

※引用:マネーライフ本舗

※引用:マネーライフ本舗

返済期間にわたり適用金利が変わらないため、市場金利が上昇しても返済額は増えません。ただし、借入時の適用金利が変動金利より高くなる点には注意が必要です。

自然災害リスク

自然災害リスクとは、地震や台風などの自然災害で建物が毀損・倒壊するリスクです。自然災害が原因であっても、建物の修繕費用はオーナー負担となります。被害状況によっては建て替えの必要も出てくるため、多額の修繕費用がかかる恐れがあります。

また、賃貸できない間は家賃収入を得られないため、ローン返済に支障が出る可能性もあります。

原因

地震や台風、津波などにより発生した火災で建物が焼失したり、ゲリラ豪雨で浸水したりすることなどが原因です。

例えば、2011年に発生した東日本大震災では、東北地方を中心に全国で約13万棟の建物が全壊しました。津波だけでなく、火災による焼失、地滑りや崖崩れによる倒壊・破損、地盤の液状化に伴う沈下・傾斜なども発生しています。特に築35年以上の古く、老朽化していた木造住宅で甚大な被害が出ました。

対処法

火災保険や地震保険に加入することが大切です。建物の被害状況に応じて保険金が支払われるため、修繕費用に充てられます。

地震保険は単独ではなく、火災保険とセットで加入することがほとんどです。地震を原因とする火事で被害にあった場合、火災保険のみでは補償されません。必ず地震保険にも加入しておきましょう。

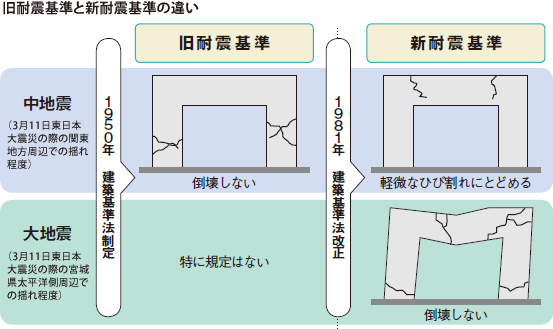

また、1981年(昭和56年)6月1日以降に建築された「新耐震基準」の物件を選ぶことも重要です。新耐震基準は震度6~7でも建物は倒壊しないとされています。

※引用:リプラス

東日本大震災では、新耐震基準で設計された建物は軽微な被害は見られたものの、主体構造の被害はほとんどありませんでした。建築年が1981年以前の中古物件を購入する場合は、重要事項説明書などで新耐震基準に適合しているかを確認しておきましょう。

破産リスク

破産リスクとは、不動産投資ローンを返済できず破産してしまうリスクです。不動産は高額であるため、多くの人はローンを組んで購入します。ローンによってレバレッジ効果を得られますが、借入金は返済しなくてはなりません。思うように家賃収入を得られず、突発的な修繕費が発生して返済が行き詰まると自己破産に追い込まれることもあります。

原因

年収に対して不適切な多額のローンを組んでしまうことにあります。高年収の方であれば、空室になっても自己資金でローン返済を続けられるかもしれません。しかし、一般的な年収で十分な余裕資金もない場合は、「空室期間の長期化」「想定外の修繕費」により資金がなくなる恐れがあります。

また、投資家にとって不利な契約だと気づかずに物件を購入してしまうこともあります。例えば、業者から売れ残った物件を勧められて購入してしまい、なかなか入居者が見つからずにローン返済が厳しくなるケースです。家賃収入や売却代金でローンを完済できなければ、自己破産の可能性もあります。

対処法

無理なローンを組まないことが大切です。最初は中古ワンルームマンションなど不動産投資のなかでも比較的安価な物件を選び、手元資金を確保しましょう。ローン返済後のキャッシュフローがプラスになるように、借入金額を調整することも破産リスクの防止につながります。

また、物件を取得する前に、不動産投資の基礎知識を身につけておきましょう。家賃収入を得られる仕組みや避けるべき物件の特徴などを理解しておけば、適切な投資判断を行いやすくなります。

不動産投資の基礎知識は、下記記事をご参照ください。

※関連記事:不動産投資の基礎知識!知っておきたいリスクや失敗事例、物件の選び方は?

副業禁止リスク

勤務先が副業禁止の場合は、隠れて不動産投資をしていたことが発覚すると人事評価に影響し、最悪の場合は解雇される恐れがあります。

不動産投資は資産運用の一種であることから、「副業禁止規定があっても問題ない」とする見方が一般的です。「親族から賃貸経営を相続する」「転勤で持ち家を賃貸に出す」といったケースもあるでしょう。

ただし、やり方によっては「副業禁止規定に違反している」と判断される恐れもあるので注意が必要です。

■「黙っていればバレない」と思うかもしれませんが…

会社は給与から住民税を源泉徴収しています。不動産投資で収入(課税所得)が増えると住民税も増えるため、「給与に対して住民税額が高い」という理由で副業が発覚する可能性があります。

原因

就業規則や法律で副業が禁止されていることが原因です。特に公務員は、国家公務員法や地方公務員法で副業禁止が規定されています。公務員には「職務専念義務」があるため、勤務中は職務に専念しなくてはなりません。

働き方改革の一環で、一般企業だけでなく公務員にも副業解禁の動きはありますが、まだ全面的に認められているわけではありません。

対処法

公務員の場合は、人事院規則において不動産投資が副業禁止に該当するかの判断基準が示されています。以下の条件をすべて満たす場合は、公務員でも不動産投資が可能です。

- ・不動産投資の規模が5棟未満または10室未満

- ・家賃収入が年額500万円未満

例えば、ワンルームマンションを数戸所有する程度の規模であれば問題ないでしょう。

また、公務員と会社員のどちらも、勤務先に不動産投資をすることを伝えて許可をとっておくと安心です。

公務員が不動産クラウドファンディングを行う際の詳細は下記記事をご参照ください。

※関連記事:公務員の不動産クラウドファンディング投資は副業にあたる?課税関係とともに注意点も解説

入居者の死亡リスク

入居者の死亡リスクとは、所有物件内で自殺や他殺が発生したり、孤独死で特殊清掃が行われたりして「事故物件(心理的瑕疵物件)」となるリスクです。

事故物件は借主や買主に心理的な抵抗が生じるため、なかなか入居者が見つからず、空室期間が長期化して収益性が下がる恐れがあります。売却するにも買い手を見つけるのが難しく、売却価格が相場より低くなるのが一般的です。

原因

入居者募集や売却時に物件情報に「告知事項あり」と記載する必要があります。

※引用:引越しまとめ.com

入居者の自殺や他殺、孤独死で特殊清掃が行われた場合は、取引相手の判断に影響を与えるため告知義務が発生します。

国土交通省の「宅地建物取引業者による人の死の告知に関するガイドライン」によれば、取引相手に判断に重要な影響を及ぼすと考えられる場合は、原則として告知しなくてはなりません。賃貸借取引の場合、下記の場合は告知不要の基準が示されています。

- ・自然死

- ・日常生活の中での不慮の死(転倒事故、誤嚥など)

- ・孤独死などで特殊清掃が行われて事案発生から約3年経過後

ただし、借主や買主から事案の有無を求められた場合は、経過期間や死因に関わらず告げなくてはなりません。

対処法

孤独死保険に加入するといいでしょう。自殺や他殺、孤独死など入居者死亡に伴う遺品整理や原状回復費用、家賃について一定の補償を受けられる保険もあり、損失をカバーできます。

孤独死保険は、オーナーが加入する「家主型」と入居者が加入する「入居者型」の2つがあります。家主型はオーナーに保険料負担が発生しますが、家賃保証を受けられます。入居者型は、入居者自身が保険料を払うためオーナーに負担は生じませんが、家賃保証は受けられません。補償内容や保険料を確認した上で、どちらを選ぶか判断しましょう。

サブリースには注意

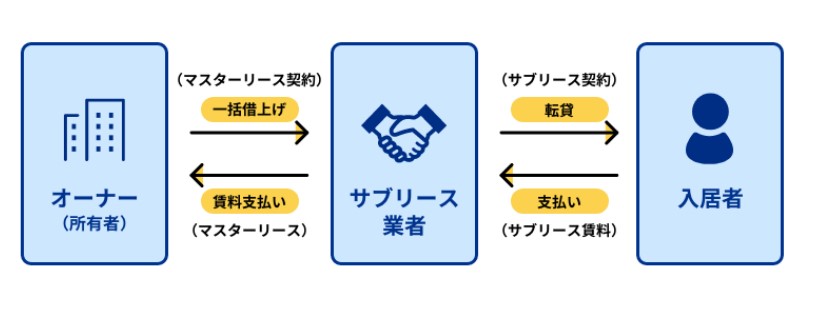

サブリースとは、マンションなどの賃貸物件をサブリース業者が一括して借り上げ、管理する仕組みです。サブリースには家賃保証があり、空室や家賃滞納の有無にかかわらず一定の家賃収入を得られます。

ただし、保証家賃は相場より安く、本来はオーナーの収入となる礼金や更新料などもサブリース業者の収益となります。原状回復費用や設備交換などの修繕費用は原則オーナー負担であるため、業者からまとまった費用を請求され、不動産投資の収益性が下がるかもしれません。

また、「保証家賃を減額される」「契約期間中に業者都合で解約される」といったトラブルも発生しています。サブリースを利用する前に、契約内容やデメリットを十分に理解しておくことが大切です。

サブリース契約については、以下の記事で詳しく説明しています。

※関連記事:不動産投資のサブリース契約とは?仕組みとメリット・デメリット、注意点をわかりやすく解説

不動産投資と株式投資のリスク比較

不動産投資と株式投資は、どちらも個人投資家に人気の高い手法です。両者は特徴やリスクが異なるため、違いを理解すれば自分に合った投資方法を選択できるでしょう。また、不動産投資と株式投資の両方に取り組んで、ポートフォリオのリスクを分散させることも可能です。

| 投資方法 | 不動産投資 | 株式投資 |

| デメリット(リスク) | 空室や家賃滞納が発生すると収入を得られない | 株価暴落で大きな損失が生じる恐れがある |

| 向いている人 | 長期の安定収入を確保したい人 | 短期間で大きな利益を得たい人 |

不動産投資

不動産は相対取引のため簡単には現金化できず、売却完了まで時間がかかります。買い手を見つけ、価格などの条件面を調整した上で不動産売買契約を締結する必要があるからです。早ければ1ヵ月程度で売却できますが、3ヵ月~半年程度かかることもあります。

株式投資

不動産に比べると値動きの幅が大きく、不安定な傾向にあります。値上がりすれば売却益を得られますが、値下がりして大きな損失が発生するかもしれません。

過去には、日経平均株価が大きく下落する場面もありました。例えば、2020年のコロナショックでは1ヵ月で約30%、2008年のリーマンショックでは半年で約50%も下落しています。株価暴落に巻き込まれ、短期間で多額の資産を失う可能性もあるでしょう。

投資先企業の業績悪化により、株価下落リスクが高まるのもデメリットです。経営破綻した場合は株式の価値がゼロになり、投資資金をすべて失う恐れがあります。

おすすめ・向いている人

不動産投資

- ・長期的・安定的な収益を求める人

- ・老後の年金代わりとして収入源を確保したい人

- ・節税効果や相続税対策が必要な人

不動産投資は、入居者がいる限り家賃収入を得られます。短期間で大きな利益を得るより、長期的・安定的な収益を求める人に向いているでしょう。

毎月決まった金額の家賃が入金されるため、年金以外の収入源を確保したい人にもおすすめです。入金されたお金を使い切っても、翌月にはまた家賃が入ってくるため、老後の生活費に充てられます。

不動産投資は必要経費の計上により課税所得を圧縮できる場合があるため、所得税・住民税の節税も期待できます。また、現金で相続するより不動産のほうが相続税評価額は下がるため、相続税の負担が軽減される可能性があります。(詳しくは税理士にご相談ください)

株式投資

- ・リスクをとってでも高いリターンを求める人

- ・短期的な利益を得たい人

不動産より価格の変動幅が大きいため、株価が大きく値上がりして高いリターンを得られる可能性があります。値下がりする可能性もありますが、リスクを受け入れられるなら株式投資が向いているでしょう。

また、長期でコツコツ利益を積み上げていくより、短期間で大きな売却益を得たい人も株式投資がおすすめです。

不動産投資のリスクは怖いが不動産投資をやってみたい方は、不動産投資クラウドファンディングをご検討されてはいかがでしょうか?

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

不動産投資と株式投資の比較は下記記事をご参照ください。

※関連記事:不動産投資と株式投資…どっちがおすすめ?向いている人まで8項目で比較

次は、リートのリスクとも簡潔に比較します。

補足|不動産投資とリート(REIT)のリスク比較

| 投資方法 | 不動産投資 | リート |

| デメリット(リスク) | すぐに売却できるわけではない | 投資法人の倒産・上場廃止リスクがある |

| 向いている人 | 長期的・安定的な収益を求める人 | 好きなタイミングですぐ売買したい人 |

不動産投資

現物不動産を売却するには、買い手を見つける必要があります。売却し終えるのに約6ヶ月以上の時間※がかかることもあるのです。

しかも、住宅ローン完済をしたくても、所有している現物不動産がいつまでも売れないこともあります。住宅ローンの返済が滞ると、金融機関によってその不動産は差し押さえることとなるのです。

※参考:アットホーム

また、不動産投資は相対取引でもあるため、購入時の金額以上で将来売却できるとも限りません。なかなか買い手が見つからないために、売却金額が購入時の金額よりも下回り、損をすることもあるでしょう。

リート

リートは運営元の不動産投資法人が倒産したり、上場廃止になったりするリスクがあります。もし投資法人の倒産・上場廃止があれば、投資したリートの価格は大幅に下落するかもしれません。

上場廃止基準に該当する可能性がある場合、監理銘柄に指定されて審査・確認が行われます。上場廃止が決定すると1ヵ月間整理銘柄に指定され、上場廃止となります。監理銘柄や整理銘柄に指定されても売買は可能ですが、実際は価格が大きく下落し、売買が困難となる恐れがあります。

サラリーマンは不動産投資のカモにされる!?

サラリーマンは金融機関の信用度が高く、ローンを組みやすいことから「不動産投資のカモにされる」といわれることもあります。悪徳業者にだまされないために、サラリーマンがカモにされやすい理由を知っておきましょう。

理由①不動産投資・管理・物件相場などの知識が不十分

自分で勉強や情報収集をせず、相手の話を鵜呑みにする人は不動産業者のカモにされやすいでしょう。不動産投資の仕組みや管理、物件相場などの基礎知識が不十分な状態では、説明内容が正しいか判断できないからです。

会社員のなかには本業が忙しく、残業が多い人もいます。責任ある仕事を任されて、精神的な負担を感じている人もいるでしょう。そのため、就業後や休日に勉強する気力や時間の余裕はないかもしれません。

しかし、「プロが勧めてくれているから大丈夫」と業者任せにすると、売れ残った物件を買わされてしまうかもしれません。思うように収益を得られず、ローンの返済に行き詰まった段階で「騙された」と気づくこともあります。

初心者であっても不動産会社に任せっぱなしにせず、最低限の知識を身につけてから相談に行くことが大切です。

理由②悪質なサブリース会社と契約

空室リスクや家賃滞納リスクが心配で、悪質なサブリース会社と契約してしまうケースです。忙しい会社員は「サブリースなら空室や家賃滞納を気にする必要がなく、賃貸管理の時間と手間も省ける」と思うかもしれません。しかし、契約内容を確認せずサブリースを利用すると、トラブルになる恐れがあります。

契約時に「賃貸需要が安定しているのでサブリースの保証家賃は下がらない」と説明を受けていても、借地借家法により契約期間中や契約更新時に保証家賃が減額される可能性があります。また、ローン審査を通すために、不動産業者が自己資金のない申込者の預金残高を改ざんするといった不正が行われていた事例も発生しています。

サブリース契約がすべて悪いわけではありません。しかし、契約内容を精査した上で利用判断を行う必要があるでしょう。サブリースを利用しなくても、安定した賃貸需要が見込める物件に投資できるのが理想といえます。

サラリーマンが不動産投資のカモにされる原因や回避策は下記記事をご参照ください。

※関連記事:サラリーマンが不動産投資のカモにされる原因・回避策を紹介

不動産投資の失敗事例

不動産投資の失敗事例を知っておくと、リスクへの対処法がイメージしやすくなるでしょう。ここでは、失敗事例を2つ紹介します。

地方のアパート投資で空室が埋まらない

地方のアパートは首都圏に比べて物件価格が安く、利回りが高いのが魅力です。表面利回りが10%を超える物件も珍しくないため、早くにお金を増やしていきたい場合は地方のアパート投資を検討するかもしれません。

しかし、地方は首都圏に比べて人口が少ないため、退去が発生した際に次の入居者を見つけるのに苦労する可能性があります。(リーシングリスクが高い※)

利回りがどれだけ高くても、入居者がいなければ家賃は入ってきません。

金融機関の融資を利用して物件を取得する場合、家賃収入からローンを返済するので、空室期間中は自己資金の持ち出しとなります。空室期間が長引くとキャッシュフローが赤字になり、不動産投資を続けるのが難しくなります。

また、赤字で「不動産投資をやめたい」と思っても、アパートの買い手がなかなか見つからず、売るに売れなくなったり、買い叩かれるリスクもあります。

利回りの詳細は下記記事をご参照ください。

※関連記事:不動産投資の利回りとは?理想と最低ライン・計算方法もズバリ紹介

所有物件の資産価値が大幅に低下

不動産投資を始めるときに、投資対象として新築マンションを検討するかもしれません。新築マンションは設備が新しく、室内がきれいなので入居希望者から人気があります。

ただし、新築マンションの価格には「新築プレミアム」が上乗せされています。

新築プレミアムとは、新築物件の販売価格に上乗せされている広告宣伝費や利益、新築としての価値などのことです。

まだ誰も入居していない新築物件は、中古物件より価値が高いと評価されるのが一般的です。物件によって差はありますが、一度入居して中古になると資産価値が1〜2割下がるといわれています。国土交通省の資料では、新築マンションの資産価値は築5〜10年で約2〜3割下落すると試算しています。※1

※1 国土交通省「中古住宅流通、リフォーム市場の現状」

新築は物件価格が割高で、中古に比べると収益性が低い傾向にあります。家賃収入の範囲でローンを返済できず、毎月のキャッシュフローが赤字になる可能性があるので要注意です。

資産価値の減少分が家賃収入を上回る場合、トータルでは損失となってしまいます。

以下の記事で、不動産投資の失敗事例を5つ紹介しています。不動産投資で失敗を避けるためにも、物件を購入する前にぜひご一読ください。

※関連記事: 不動産投資で失敗する理由とは?失敗事例とリスクを抑えるポイントを解説

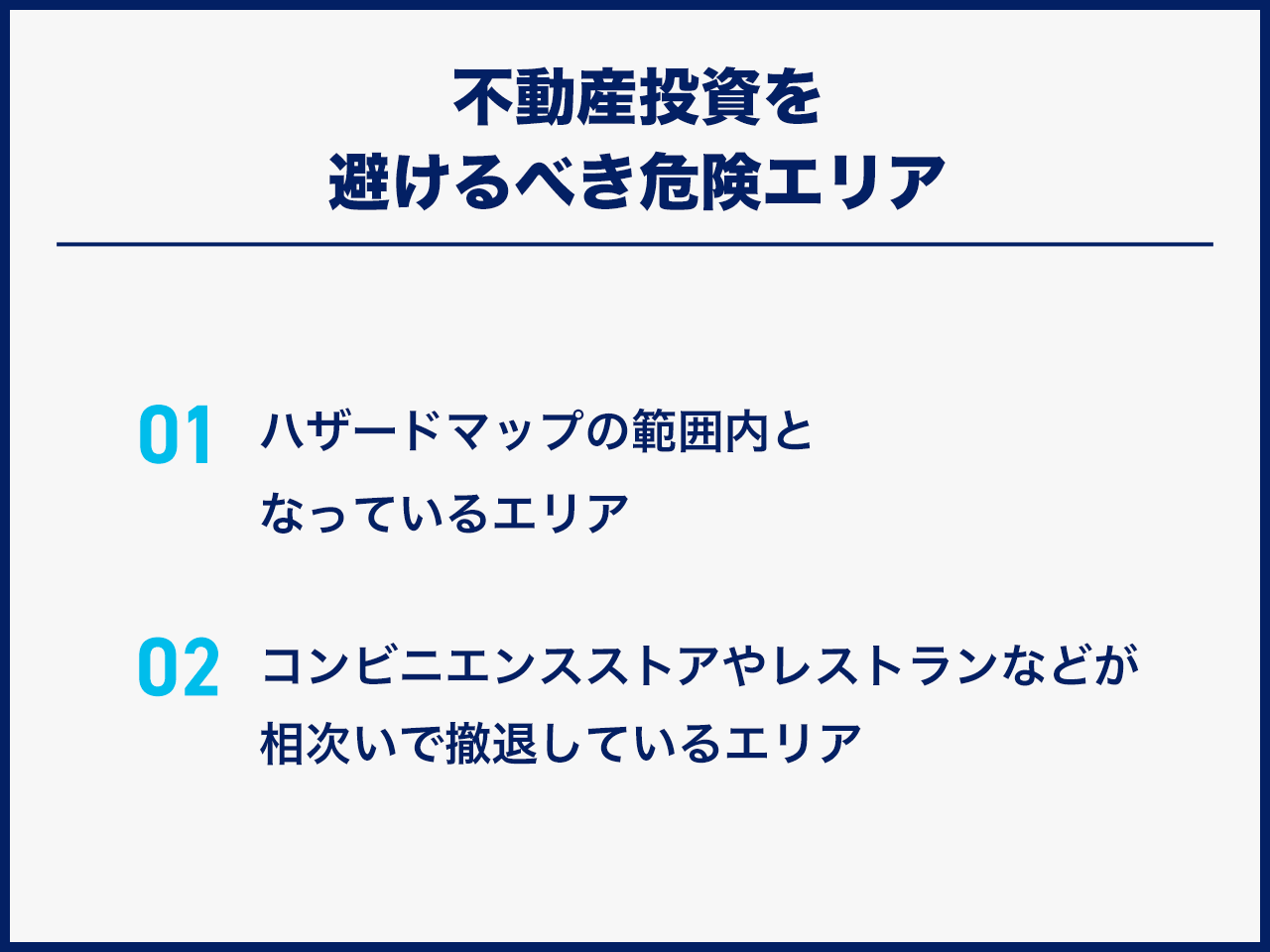

不動産投資を避けるべき危険エリア

不動産投資のリスクを軽減するには、エリアの選定が重要です。危険エリアを避けることによって、不動産投資に成功する確率が高まります。

ハザードマップの範囲内となっているエリア

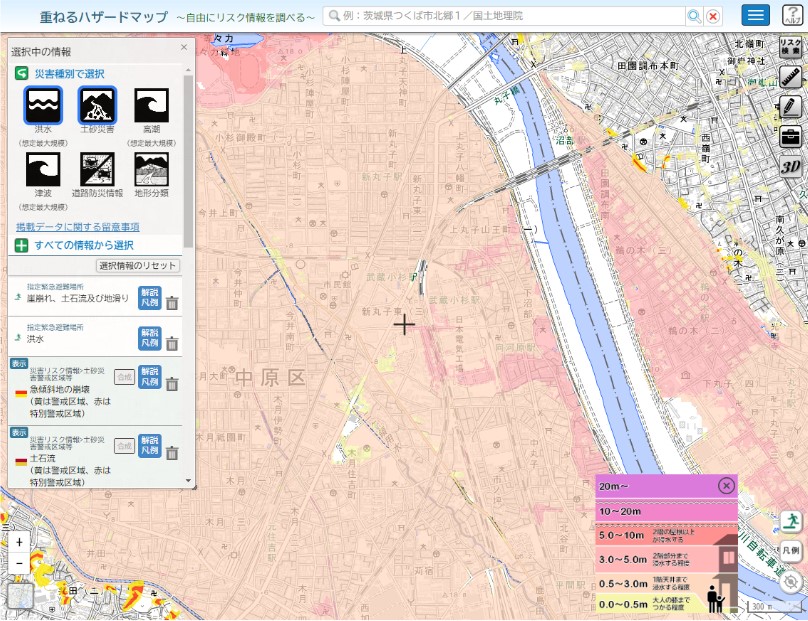

国や自治体が公開している「ハザードマップ」では、地図上で自然災害リスクが高いエリアを確認できます。洪水や土砂災害、津波、地震、火災などで被害が想定されるエリアは、視覚的にわかるように工夫されています。

2019年には、台風の影響で武蔵小杉のタワーマンションで浸水被害が発生しました。ハザードマップを確認すると、武蔵小杉駅周辺は洪水リスクがやや高いエリアであることがわかります。

物件購入前にハザードマップで自然災害リスクを確認し、洪水や土砂災害が想定されるエリアや活断層があるエリアは避けることをおすすめします。(ただし、ハザードマップの対象エリアだからといって不動産投資に向いていないわけではありません)

コンビニエンスストアやレストラン、大学などが相次いで撤退しているエリア

生活に便利なコンビニやレストランの閉店が多いエリアは、人口や賃貸需要が減少している可能性があるため避けたほうが無難です。大学の撤退が予定されているエリアも、不動産投資では避けたほうがいいでしょう。撤退によって大学生の入居が減り、賃貸需要が急減する可能性があります。

都心の駅近物件のように、特定の大学・企業に依存しなくても一定の賃貸需要が見込める物件が理想といえるでしょう。

現物不動産投資がやはり不安な方は「不動産クラウドファンディング」がおすすめです。次章より不動産投資初心者こそ不動産クラウドファンディングがおすすめな理由を紹介します。

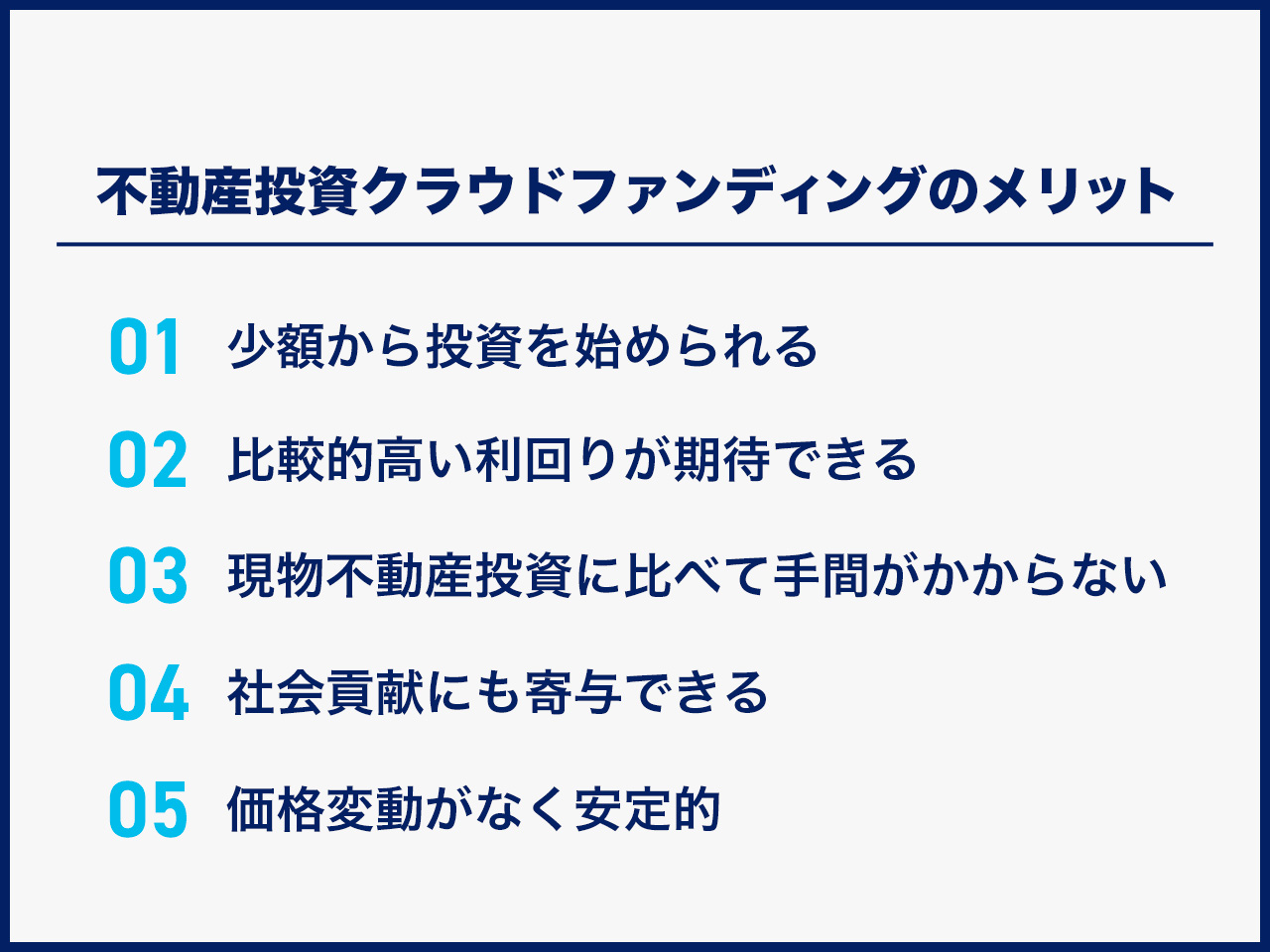

不動産クラウドファンディングのメリット

少額から投資を始められる

一般的に、一棟マンションの価格は都内であれば数億円以上と高額です。区分マンションにしても、都内の物件なら1,000万円以上の投資となるため、ローンを組まない限り個人が簡単に購入できる金額ではありません。

不動産クラウドファンディングであれば、1万円程度から投資できるので、初心者でも手軽に不動産投資を始められます。物件情報を見ながら、現物不動産投資と同じような感覚で投資判断を行えます。

不動産クラウドファンディングの各サービスごとに最低投資額は異なるため、余裕資金で可能な範囲内を基準に自分に合ったサービスかどうか事前に確認しましょう。当社で運営する不動産クラウドファンディングサービス「CREAL」の場合は、1万円から投資が可能です。

少額からほったらかしでできる投資手法を知りたい方は、下記記事をご参照ください。

※関連記事:投資初心者におすすめ!少額からほったらかしでできる投資手法6つ比較

比較的高い利回りが期待できる

現在は低金利が続いており、2021年8月時点での大手銀行の普通預金金利は年0.001%(税引前)※1です。100万円を預け入れても、1年間で受け取れる利息はわずか10円(100万円×0.001%)となります。

金融商品では、2021年7月の東証一部上場企業の株式利回り(加重平均利回り)は1.96%※2、2021年6月のJ-REITの分配金利回りは3.34%※3となっています。不動産クラウドファンディングの想定利回りは概ね3~8%程度※4のファンドを扱う運営会社が多く、預貯金や他の金融商品に比べて高い利回りが期待できます。

利回りに関しても、最低投資額と同様に各サービス/各案件ごとに異なるため、詳細を確認した上でリスク・リターンを考慮し、自身が許容できる範囲内で選ぶようにしましょう。

不動産クラウドファンディングの利回りの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングの利回りは3~8%程度!他の投資商品とも利回り比較

※1 参考:三菱UFJ銀行「円預金金利」

※2 参考:日本取引所グループ「その他統計資料」

※3 参考:一般社団法人 不動産証券化協会「J-REIT分配金利回り(10年間)」

※4 出所:(株)矢野経済研究所「2021年版 国内クラウドファンディングの市場動向」

現物不動産投資に比べて手間がかからない

現物不動産投資は物件売買や賃貸管理において、書面でさまざまな契約実務が生じます。入居者募集や家賃の回収などは賃貸管理会社に委託できますが、オーナーとして判断を求められる場面もあります。

一方、不動産クラウドファンディングはインターネット上でかんたんに手続きが完結し、不動産管理は運営会社に任せられます。投資後は、基本的には分配金や元本の入金を待つだけです。

社会貢献にも寄与できる

たとえば、保育園ファンドに投資をすれば、待機児童や少子化問題の解消に貢献でき、ホテルファンドでは、老朽化した不動産の再生による雇用の創出や地方創生などにも寄与することができます。以下、弊社で運営する「CREAL」の社会貢献に関連するファンドの事例となります。

CREALの保育園ファンドの事例

不動産クラウドファンディングは投資家として配当金のような金銭的なリターンを得るだけでなく、社会的なリターンを得られる側面もあります。

価格変動がなく安定的

株式やJ-REITのような金融商品とは異なり、不動産クラウドファンディングでは基本的に日々の価格変動がありません。

日々の価格変動を気にすることなく、定期的に安定した配当が期待できます。もっとも、投資家の皆様へ元本償還を行うためには、原則として投資不動産の売却を行う必要があり、不動産クラウドファンディングにおいて投資不動産が適切な価格とタイミングで外部へ売却できるかどうかは非常に重要です。

弊社で運営のCREALにおけるファンドの元本償還プロセスと償還期限に対しての考え方については、下記記事をご確認ください。

※関連記事:CREAL運営ファンドの元本償還プロセスと償還期限に対しての考え方

不動産クラウドファンディングはどんな人におすすめ?

不動産クラウドファンディングが向いている人の特徴をまとめました。

- ・少額から不動産に投資したい人

- ・資産運用に時間や手間をかけたくない人

- ・定期収入(インカム収入)を確保したい人

不動産クラウドファンディングは、1万円程度から一棟マンションをはじめ、さまざまな種類の不動産に投資できます。

手続きはインターネット上で完結し、契約実務や不動産管理は運営会社に任せられます。価格変動もないので、投資後は基本的に分配金や元本の入金を待つだけです。

上記に当てはまる場合は、不動産クラウドファンディングの利用を検討してみてはいかがでしょうか。

不動産クラウドファンディングの始め方

不動産クラウドファンディングの始め方はサービスによって異なりますが、概ね以下のような流れで進みます。

- 1.会員登録

- 2.口座開設(投資家登録)

- 3.お好きなファンドへ投資申込

CREALの場合は会員登録を行った後、1〜5営業日程度で口座開設が可能となります。とくにCREALでは、投資可能な物件の所在や築年数、特徴などが細かく記載されているため、どの不動産に投資すべきかを検討しましょう。

CREALの口座開設(投資家登録)の詳細は下記記事をご参照ください。

※関連記事:よくある質問(投資家登録にかかる日数を教えてください。)

まとめ|不動産投資のリスク

不動産投資は空室や家賃滞納、自然災害、金利上昇など様々なリスクが存在します。不動産会社に騙されたり、物件のエリア選びを間違えると、不動産投資で失敗する可能性は高くなります。リスクの種類と内容を理解した上で、対処法を用意することが大切です。

リスクを抑えて不動産投資を始めたいなら、「不動産クラウドファンディング」を利用する方法もあります。プロが選定した不動産に少額から投資でき、定期的に分配金を受け取れるのが特徴です。物件管理は運営会社に任せられるため、時間や手間もかかりません。

「マンションやアパートに投資するのはハードルが高い」と感じる場合は、不動産投資クラウドファンディングを試してみてはいかがでしょうか。不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。不動産管理は運営会社に任せられ、投資後は基本的に分配金や元本の入金を待つだけです。初心者でも手軽に不動産投資を始められます。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開も月に1~3案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点