※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

将来のために資産形成を始めていきたいと考えている人のなかには、どのような投資手法を用いて資産形成をしていけばよいか迷う人は多いでしょう。子どもの教育資金、住宅購入、老後資金など、人生には大きな支出を要する機会があり、そのタイミングできちんと準備ができていないと、納得のいく選択ができなくなります。

本記事では、投資初心者におすすめの少額でできる投資手法6つを見ていきます。

・NISA

・ロボアドバイザー

・不動産クラウドファンディング

・コモディティ投資

・債券

・単元未満株(ミニ株、端株)

一度購入すればその後はほったらかしで保有できる手法でもあるため、難しいことを考えずに投資を継続することも可能です。

本記事では投資初心者におすすめの書籍も紹介するので、投資を始める前に知識を深めたい人や、どのように資産形成を進めていけばよいか不安な人にも参考となるでしょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

目次

投資初心者におすすめの少額からほったらかしでできる投資手法6つ|比較表付き

|

種類 |

メリット |

おすすめ・向いている人 |

|

NISA |

運用益や分配金が非課税 |

長期間積み立て投資ができる人 |

|

ロボアドバイザー |

すべておまかせで分散投資ができる |

投資に使う時間がない人 |

|

不動産クラウドファンディング |

現物不動産投資よりも手間がかからない |

少額から不動産に投資したい人 |

|

コモディティ投資 |

取引における安全性・信頼性に優れている |

長期保有することに抵抗がない人 |

|

債券 |

国債であれば国の補償があり信頼性が高い |

資産運用のリスク分散を検討している人 |

|

単元未満株(ミニ株、端株) |

少額で株式投資ができる |

限られた投資金額で少額で分散投資したい人 |

※NISAは非課税制度ですが、本記事では投資手法の種類として取り扱います

NISA

NISAは投資信託や株式などの収益に本来かかる税金20%が非課税になる税制優遇制度です。

国も投資を後押ししていることもあり、2023年6月の最新調査ではNISA口座は1941万4261口座あり、日本人の18歳以上の人口の18.5%に当たります。NISA口座は1人につき1口座のため、今では約5人に1人が口座を持っている計算になります。※

※ジュニアNISA口座は計算に入れていません

|

新NISA |

||

|

つみたて投資枠 |

成長投資枠 |

|

|

非課税保有期間 |

無期限化 |

|

|

口座開設期間 |

恒久化 |

|

|

制度選択 |

併用可 |

|

|

年間投資枠 |

120万円 |

240万円 |

|

非課税保有限度額 |

1,800万円 |

|

|

投資対象商品 |

つみたてNISAと同様 |

上場株式・投資信託等 |

|

売却で非課税投資枠の再利用 |

〇 |

|

|

対象年齢 |

18歳以上 |

|

|

ロールオーバー |

不要 |

|

※引用:金融庁

投資商品の運用益や分配金・配当金が非課税になり、確定申告も不要です。新NISAでは非課税保有期間が無期限になります。そのため、今までのようにロールオーバー※を考える必要もなく、投資初心者にとって始めやすくなります。

※NISA口座の保有商品の非課税期間が終了した際に、翌年の非課税投資枠に移行すること

投資枠を無理に使い切った状態で価格の上下が激しく損失が出た場合、不安が大きくなってメンタルに影響が出たり、生活に必要な資金が足りなくなる可能性もあります。

そのため、NISAがおすすめ・向いている人は下記に挙げる人です。

・少額から投資をしたい人

・長期にわたって積立投資がしたい人

ロボアドバイザー

ロボアドバイザーはコンピューターのアルゴリズムを利用して、最適なポートフォリオをAIが作成して運用してくれるサービスで、主に下記の2種類です。

・すべておまかせの「投資一任型」

・必要な助言をしてくれる「アドバイス型」

「投資一任型」は商品の購入、運用のチェック、リバランス※まで、AIが行ってくれるため、「ほったらかし投資」に適しています。

※株式・債券・投資信託などの組み合わせのバランスが崩れたときに元の目標割合に見直すこと

利用者に投資に必要な質問をして、その回答をもとにAIが最適な商品を選んでくれます。

投資金額は1万円からと、少額からでも始められます。AIが自動売買してくれるため、感情に流されずに資産形成しやすいでしょう。すべておまかせの「投資一任型」を選んでしまえば、運用の手間がかかりません。

ただ、NISAやiDeCoの手数料が無料なのに比べ、投資銘柄まで選んでくれるロボアドバイザーは年率0.715%から1.100%(税込)程度と手数料のサービスは高めです。

そのため、ロボアドバイザーがおすすめ・向いている人は下記に挙げる人です。

・すべておまかせで分散投資したい人

・資産運用に時間を割けない人

ロボアドバイザーのデメリットの詳細は下記記事をご参照ください。

※関連記事:ロボアドバイザーはやめとけといわれる理由・デメリット3つ!向いていない人も紹介

不動産クラウドファンディング

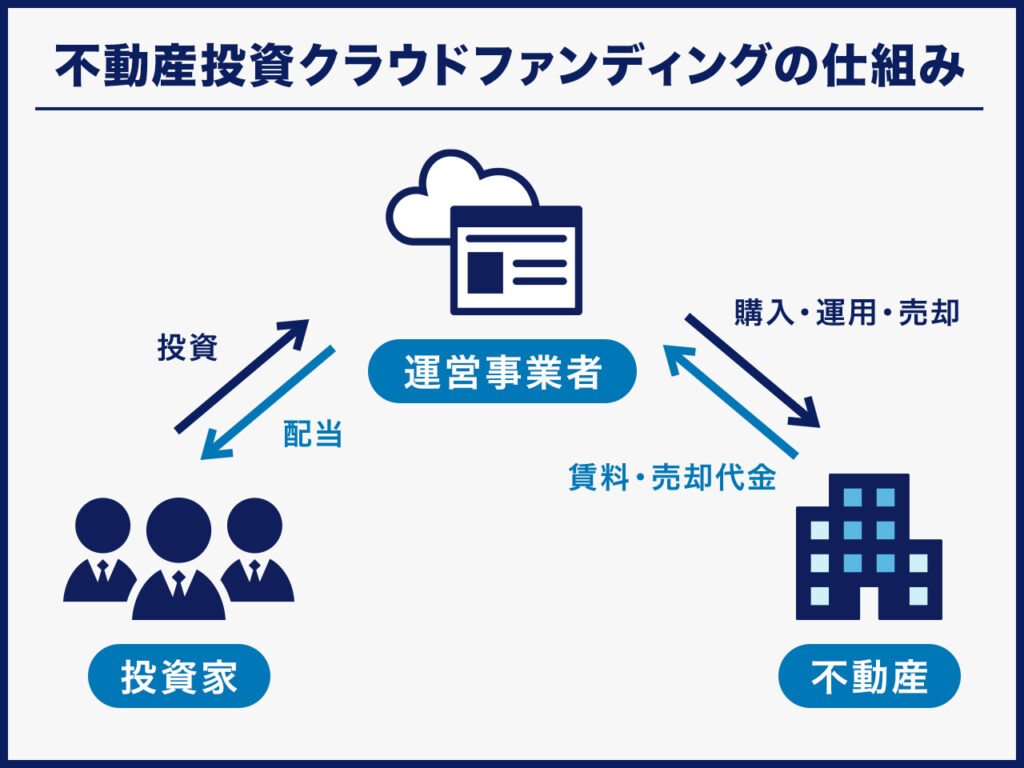

不動産クラウドファンディングはインターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、ほったらかしで不動産投資を始められます。インターネット上で簡単に手続きが完結でき、投資後は基本的に分配金や元本の入金を待つだけです。

多くの不動産クラウドファンディングサービスで、投資リスクを軽減する以下2つの仕組みがあります。

・優先劣後方式

・マスターリース契約

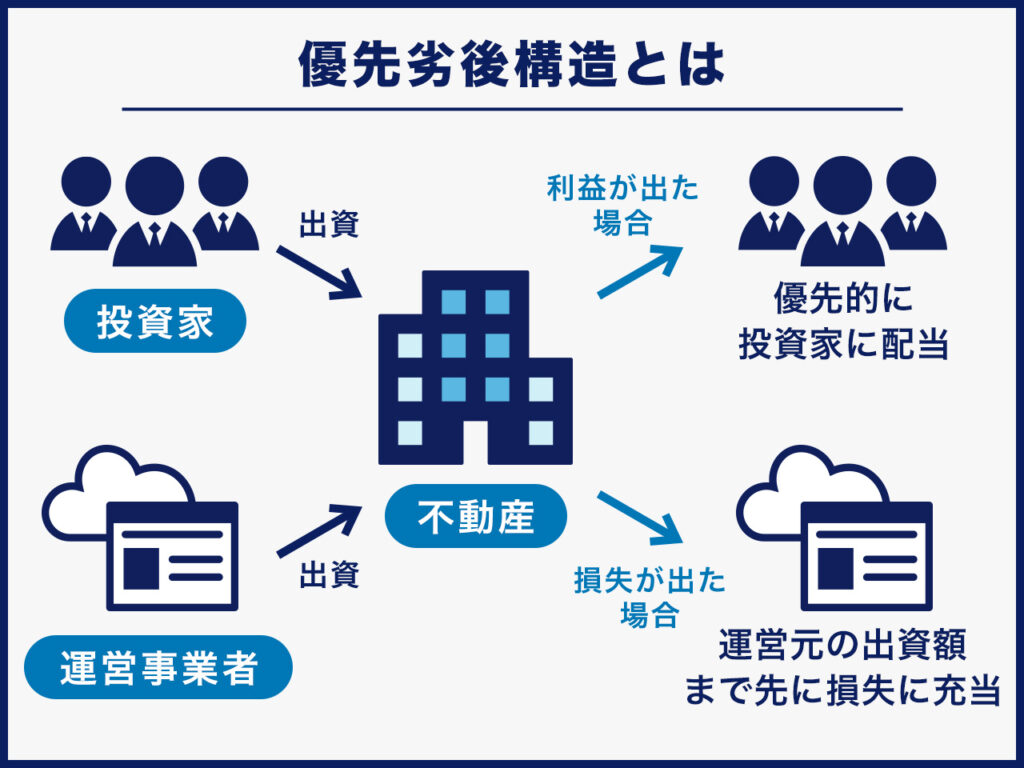

優先劣後方式はファンドで損失が生じた場合に運営会社の出資分から負担が生じる仕組みです。

不動産クラウドファンディングでは優先劣後方式を採用するファンドが多く、万が一売却などで損失が⽣じた際はファンド組成会社から損失を負担する仕組みです。

投資家は優先的に利益の分配を受けられるため、配当遅延のリスクの軽減が期待できます。

マスターリース契約は不動産の賃借人がさらに別の賃借人にサブリース(転貸)することを前提とした契約です。賃料の下落が発生しても、賃借人はファンド組成会社へ毎月固定の賃料を支払うため、運用時のリスク軽減が期待できます。

CREALにおいても、多くのファンドでマスターリース契約を設定しています。

ただし、金融機関の融資は利用できません。

現物不動産投資であれば、たとえば500万円の自己資金を元手に3,500万円の不動産投資ローンを組んで4,000万円の物件を購入できる場合があります。しかし不動産投資クラウドファンディングでは、自己資金500万円の範囲内で投資をしなければなりません。

不動産クラウドファンディングでも、ファンド内で借入を行う商品もあるので、ファンド概要を十分に確認してください。

そのため、不動産クラウドファンディングがおすすめ・向いている人は下記に挙げる人です。

・少額から不動産に投資したい人

・資産運用に時間や手間をかけたくない人

・定期収入(インカム収入)を確保したい人

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

金・銀・プラチナなどの貴金属への投資(コモディティ投資)

金などの貴金属は世界共通の価値を持った資産です。現物資産であっても必要に応じてすぐに現金化できるため、急に現金が必要になった際にも安心です。貴金属店や地金商などですぐに買い取ってもらえます。

貴金属の取引市場はグローバルに存在し、常に需要と供給があるため、国内外問わずスムーズに換金できるのです。

インフレが進むと、現金の価値は相対的に減少します。しかし特に金は歴史的に見てインフレと良好な相関を示すことが多く、インフレ時には価格が上昇する傾向にあります。

実際に金は下記のように価格が上昇しています。

※引用:ニッセイ基礎研究所

ただし金・銀・プラチナは埋蔵量が限られているため、利息や配当を生む資産ではありません。そのため、資産を保有していることで得られるインカムゲインは期待できません。

そのため、金などの貴金属への投資がおすすめ・向いている人は下記に挙げる人です。

・これまで貯金ばかりしてきた人

・長期保有することに抵抗がない人

・大きな値動きに一喜一憂したくない人

金投資について詳しく知りたい方は、下記記事をご参照ください。

※関連記事:金投資はおすすめしないといわれる理由・デメリット!向いていない人も紹介

債券投資

債券は国や県などの自治体、企業などが資金を借り入れるために発行する有価証券です。約束された期日まで定期的に利子を受け取れ、満期時には利益が出るものもあります。

債券価格が上昇したときには、満期まで待たずに売って売却益を得ることも可能です。

満期日に額面金額が返却されることが約束されているため、満期日まで持っていれば元本割れリスクは極めて低いです。国や自治体など安定した発行元を選べば潰れることはまずないため、比較的安全に資産運用ができます。国債なら、日本が破綻する可能性は極めて低く、安心資産といえるでしょう(外国債には為替変動リスクがあるため、元本割れする可能性があります)。

購入後は利子を受け取り、満期時に額面金額が戻ってくるのを待つだけであるため、管理が簡単です。

ただし、日本の国債は格付けが高いです。そのためその分投資商品としては利子も償還額も比較的安く、資産が大きく増えることはあまり期待できないでしょう。

外国債の場合は利回りが日本国債より高めですが、為替変動リスクがあり、売却時に為替の差額で損失が出る場合があります。たとえば、1ドルが100円の時に買った米国債が、売却時は円高になり1ドル80円になっていれば、20円の為替差で損が出ます。

■国債の各国利回り(10年物)

・日本:0.710%

・米国:4.193%

・オーストラリア国債:4.293%

満期前の売却では売却時の市場価格が元本価格より安くなって損失が出る場合があるため、売却時期には注意が必要です。

発行元によっては倒産や破綻のリスクがあり、特に社債では投資先が健全なのかよく確認してから買う必要があります。一般的に信用度が高い発行元は利子や償還時の金額が低く、信用度が低い発行元の利子や利回りは高めに設定されていることが多いので、金額だけで選ばないようにしましょう。

そのため、債券投資がおすすめ・向いている人は下記に挙げる人です。

・なるべく管理が楽な資産運用をしたい人

・リスク分散したい人

債券投資について詳しく知りたい方は、下記記事をご参照ください。

※関連記事:債券投資は意味ないといわれる理由!向いていない人・失敗事例も紹介

単元未満株(ミニ株・端株)

単元未満株は最低1株単位から株式を購入できるサービスです。

通常の株式投資では100株単位で購入する必要があり、1株3,000円の場合では30万円もの資金が必要となります。しかし単元未満株のサービスを利用すれば、最低3,000円から購入することが可能です。

単元未満株を利用するメリットは主に次の3つです。

・少額で利用できる

・分散投資がしやすい

・株式投資の練習になる

通常の株式投資で分散投資を試みる場合は100株単位となるため、投資額が高くなってしまいます。しかし単元未満株では少額で複数の銘柄の株式を購入できることから、分散投資がしやすくなります。

投資初心者がいきなり株式投資で数十万円の取引を行うことに不安に感じる人もいるでしょう。100株単位では値動きが大きくなると損失も大きくなり、精神的に耐えられなくなる人も少なくありません。

単元未満株であれば少額で取引ができるため、損失が発生しても損失額は限定的です。デモトレードで練習する方法もありますが、実際に自身の資産の増減を体験できず、精神的なプレッシャーや投資時の精神状態を感じにくいです。

まずは単元未満株で少額から株式投資を開始し、実際に取引を通じて自身の資産がどのように増減するかを体験することをおすすめします。ある程度経験を積んで自信がついたところで、少しずつ単元株に切り替えるとよいでしょう。

ちなみにNISA枠で単元未満株も組み合わせて投資すれば、少額で株式投資ができるのみならず、NISAの非課税優遇の恩恵も受けられます。

ただし、単元未満株取引では金額を指定して注文(指値注文)できない点に注意しましょう。指値注文は買い注文で指定した価格以下の売り注文が出たとき、売り注文で指定した価格以上の買い注文が出たときに取引が成立する仕組みです。成行注文の場合、取引相手さえいれば即座に取引が成立しますが、想定より高い価格で買ってしまったり、安い価格で売ってしまったりするリスクがあります。

単元未満株は指値注文に対応しておらず、一般的には注文受付日の翌営業日の始値(最初に成立する売買価格)で売買が行われます。

以上のことから、単元未満株におすすめ・向いている人は下記に挙げる人です。

・限られた投資金額で少額で分散投資したい投資初心者の人

少額投資の詳細は下記記事をご参照ください。

※関連記事:少額投資でハイリターンが期待できる投資手法3選比較!運用時のコツも紹介

ミニ株の詳細は下記記事をご参照ください。

※関連記事:ミニ株はおすすめしないといわれる理由・デメリット6つ!メリットや始め方も紹介

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

投資初心者におすすめの本・書籍

投資初心者の人は、最低でも1冊か2冊は参考書から投資についての知識を養うことをおすすめします。投資に関する書籍は数多くあるためどれを選べばよいかわからない人のために、投資初心者におすすめの書籍2冊を簡単に紹介します。

超改正版 難しいことは分かりませんが、 お金の増やし方を教えてください! 山崎元氏(著)

※引用:Amazon

経済評論家の山崎元さんが初心者でも理解しやすく、会話形式でお金の基礎知識を解説してくれます。投資の仕方がわからない人や、お金の知識がない人にも実践的なアドバイスが豊富に説明されています。

具体的には実際にSBI証券で口座を開設する方法や、おすすめのインデックス型投資信託の紹介などの実践的な内容が書かれています。

超改正版では新NISAに対応しているため、最新の制度内容に即した情報を得られるでしょう。

他にも「保険会社にはなるべく近づかない」や「外貨預金は銀行のカモになる」など目からウロコのアドバイスが満載です。

これらの内容は投資以前のお金の管理や運用の基本的な考え方を根本から見直す機会を与えてくれます。

お金の増やし方の詳細は下記記事をご参照ください。

※関連記事:お金(資産)の増やし方8選比較!お金を増やす前にやるべきことも紹介

お金は寝かせて増やしなさい 水瀬ケンイチ (著)

※引用:Amazon

インデックス投資の魅力と有利さを伝える入門書です。特に投資に馴染みのない初心者の人や、金融の基礎知識があまりない読者に向けて、一部をマンガ形式にわかりやすく解説しています。

タイトルに記載されている通り、一度投資を始めたら、煩わしい手間はほぼ不要というインデックス投資の魅力に触れています。

またインデックス投資歴15年にわたる著者が、個人投資家の視点から投資のステップ、コツなどを丁寧に解説しています。初心者でもすぐに取り組めるよう、投資すべきインデックスファンドの選び方や、おすすめの金融機関についても具体的に紹介しています。投資を気軽にスタートしたい人に最適な書籍となるでしょう。

なお、投資経験を積むと、やがて100万円程度の資金が貯まる人も出てくるでしょう。

100万円の元手で投資を始める場合には、少額からほったらかし運用が可能な「ロボアドバイザー」「不動産クラウドファンディング」がおすすめです。さらに、それらに加えてETF(上場投資信託)もおすすめの投資手法となるので、ETFについて次章で紹介します。

100万円の元手でできる投資手法のおすすめは「ETF(上場投資信託)」

ETFとは証券取引所に上場され取引されている投資信託です。一般的な投資信託は、証券会社や銀行、郵便局などで取引され、各金融機関ごとに扱う商品は違います。

ETFで取り扱われる商品は上場されているため、証券取引所が開いている時間であればいつでも売買ができます。

メリット

1つのETFに投資することで、下記のように様々な銘柄に分散投資できます。

※引用:SMBC日興証券

ETFは個別株と違い、プロのファンドマネージャーが運用を行うため、投資家は各企業の財務諸表の分析やトレードをする必要がありません。

また、ETFは投資信託のなかでも証券会社に支払う信託報酬が低いです。手数料が低いうえにプロのファンドマネージャーに運用を任せられることは、安心して100万円の元手による投資がしやすいでしょう。

特に元手100万円で始める投資のおすすめとして、成長枠のNISAで買えるETF※が挙げられます。種類は少ないですが、金融庁に届け出された8種類から買えます。8種類の中から分散して積み立て投資を始めるのもいいでしょう。

※参考:金融庁

■NISAで買える銘柄8種類

・iFreeETF TOPIX(年1回決算型)

・iFreeETF 日経225(年1回決算型)

・iFreeETF JPX日経400

・上場インデックスファンド米国株式(S&P500)

・上場インデックスファンド世界株式(MSCI ACWI)除く日本

・上場インデックスファンド海外先進国株式(MSCI-KOKUSAI)

・上場インデックスファンド海外新興国株式(MSCIエマージング)

・iシェアーズ・コア S&P 500 ETF

※参考:金融庁

リスク・注意点

相場の影響を受けやすく、非上場の投資信託よりも価格が上下しやすい傾向にあります。初心者は自分で買い時と売り時のタイミングを見極めて売買するのは難易度が高いです。

また、ETFの商品はNISAやiDeCo枠での利用対象になっているものはわずかしかありません。

おすすめ・向いている人

・指値注文や信用取引を使って売買したい人

・リアルタイムで自分の買い時や売り時のタイミングを決めたい人

・個別株よりも少額ずつ分散投資がしたい人

ここまで読んでどの投資手法が自分に向いているかわかった人もいるかと思います。どの投資手法にせよ、共通して初心者が知っておくべきコツを把握することで、失敗を最小限におさえられるでしょう。

国内ETFの詳細は下記記事をご参照ください。

※関連記事:国内ETFはおすすめしないといわれる理由・デメリット4つ!向いていない人も紹介

初心者にはおすすめできない・向いていない主な投資手法

投資手法のなかには、経済や税金などの深い知識が必要で、値動きが激しく売買の見極めが難しいものもあります。軽い気持ちで始めてしまうと、資産を失くすことにもなりかねません。

|

種類 |

注意点 |

本来向いている人 |

|

個別株 |

企業の財務諸表が読めないと |

市場の動きや企業の業績を分析できる人 |

|

貯蓄型保険 |

払い込み元本以上を |

保障がメインで掛け捨て保険は避けたい人 |

|

FX |

レバレッジがかけられるため、 |

外国為替に興味がある人 |

|

暗号資産 |

レバレッジがかけられることに加え、 |

ボラティリティが高いため |

|

現物不動産投資 |

簡単に売却できない |

社会的信用・属性を生かして融資を受け、 |

個別株

個別株投資は証券取引所に上場している企業の株式などを売買して利益を出します。購入価格は最低購入数が100株からと決まっています。

たとえば、トヨタ自動車の株は2023年11月末の株価は2,794.5円です。この場合、27万9450円が購入に必要な金額になります。株価によって数万円から数百万円も必要な大型株まで様々です。

初心者に向いていない理由

株価が乱高下することもあり、資金が減っていく恐怖でメンタルがやられることがあります。会社員は株価が気になって仕事に集中できない恐れもあるでしょう。

株価が乱高下することもあるため、売買のタイミングも難しいです。そのため高値で買ってしまったり、安値で売って損をする可能性もあります。

株式投資には銘柄の選定に関する知識が必要です。幅広く分散投資したいと考えるほど、多くの企業の業績を分析しなければなりません。企業の財務諸表を読んで業績を把握できなければ、株式投資をするのは難しいでしょう。

本来向いている人

・決算書を読み込んだり経済の勉強が苦にならない人

・市場の動きや企業の業績を分析できる人

株式投資のデメリットの詳細は下記記事をご参照ください。

※関連記事:株は儲からないといわれる理由・失敗原因7つ!向いていない人や失敗事例も紹介

貯蓄型保険

投資を目的とした保険のなかで有名なものは、主に生命保険に貯蓄性をつけた商品(いわゆる貯蓄型保険)です。

ただ、そもそも保険は保障の一種であり、大けがや病気の時の「もしも」に備え、手元の資金では足りないと思われる分を用意するものといえます。

しかし実際には、様々な保険商品が投資用商品として売り出されているのです。

【貯蓄型で販売されている主な保険の種類】

・終身保険:死亡や高度障害時に保険金が受け取れます(生存中に解約して返戻金を受け取る方法を取ることもあります)

・個人年金保険:老後資金の不足分を用意する私的年金型の保険です

・外貨建て保険:外貨で運用され基本的に保険金や解約払戻金は外貨または円で支払われます※

※参考:三井住友銀行

満期時に保険金が受け取れるものや、保険契約を解約して返戻金を受け取るタイプのものがあります。掛け捨てタイプと比べ、貯蓄型タイプの保険料は割高です。

初心者に向いていない理由

顧客が保険会社に支払っている保険料の内訳には純粋な保険金に充てるための資金の他に、保険商品の広告費や保険会社の人件費など、保険会社を維持するための費用が入っています。

そのため支払う保険料のなかでも実質的な手数料部分の割合が高く、貯蓄型保険も払い込んだ金額の全部が運用にまわるわけではないのです。

実際に貯蓄型の保険は掛け捨て型保険よりも保険料が高く、基本的に満期前や払込期間満了前に解約すると元本割れするものがほとんどです。支払った保険料よりも解約返戻金が上回るには、20~30年と支払わなければならないことが多いです。早期に解約すると、返戻金はほぼ戻ってこないか、ごくわずかです。

本来おすすめ・向いている人

・貯蓄が苦手な人

・解約できない保険で強制的に貯蓄したい人

FX(外国為替証拠金取引)

FXは日本円と米ドルなど通貨同士を交換した差額で利益を得る取引のことです。日本円を売って米ドルを買ったり、オーストラリアドルを売って日本円を買ったりと2ヵ国の通貨をセットにして取引をします。

利益を得る仕組みは下記の2種類です。

・外貨を安く買って高く売るキャピタルゲイン

・低金利通貨を売り、高金利通貨を買うと発生する「金利差の調整分(インカムゲイン)」

FX取引の主な特徴はレバレッジを大きくかけられる点です。証券会社やFX会社に預けたお金(証拠金)を担保に、その何倍もの金額が取引できます。現在日本の個人口座でかけられるレバレッジは最大で25倍です※。

※参考:金融庁

初心者に向かない理由

為替の値動きを予想するのは難しく、特に初心者はギャンブル感覚で取引してしまいがちです。

FXは為替レートの変動を予想して、為替差益の獲得を目指すのが基本的な仕組みです。しかし為替レートは各国の政策金利、雇用統計などの経済指標、中央銀行総裁の発言など様々な要因で変動します。何の根拠もなく、自分の勘を頼りに取引しても、安定した収益は期待できないでしょう。

知識がないまま売買をしていると、レバレッジをかけすぎて、実際に預けた証拠金以上に損失が出ることがあります。

本来おすすめ・向いている人

・外国為替に興味がある人

・平日の日中も外国為替の変動をじっくりチェックできる人

「FXはやめとけ」といわれる理由は下記記事をご参照ください。

※関連記事:FXはやめとけといわれる理由・デメリット!やめとくべき人も紹介

暗号資産(≒仮想通貨)

暗号資産はインターネットを通じてモノやサービスの対価として利用したり、法定通貨と取引所を通じて交換したりできるものです※。国が発行しているなど一般的な信用に裏打ちされた「お金」とは異なるものとして扱われています※。

※参考:SBI VC トレード

暗号資産には様々な種類があり、初めに使われた有名なものとしては「ビットコイン」があります。

初心者に向かない理由

暗号資産は価格変動が激しく、一瞬で資産を大幅に増やす可能性もあれば、失う恐れもあります。

株式市場では、日々の価格変動にストップ高やストップ安などの価格幅に関する制限があります。しかし、暗号資産にはそうした制限はありません。

暗号資産の価格は大幅な価格上昇もあれば、逆もあります。価格がどれだけ大きく下落しても規制がかかりません。

また仮想通貨自体の歴史も浅く、信用性に懐疑的な見方もあります。「投資の神様」と呼ばれるウォーレン・バフェット氏や、バフェット氏率いる投資会社バークシャー・ハザウェイの副会長を務める盟友チャーリー・マンガー氏も暗号資産には厳しい目を向けています。2023年2月にウォールストリートジャーナルに寄稿した文書には「米政府は暗号資産(仮想通貨)を全面的に禁止すべきだ」と述べています。「リスクとは自分が何をやっているのかわからない時に起こるものです」と述べており、自分が理解できないものに投資するべきではないと戒めています。

本来おすすめ・向いている人

・ボラティリティが高いためリスク許容度が高い人

・暗号資産についてある程度知識がある人

仮想通貨はやめとけといわれる理由の詳細は下記記事をご参照ください。

※関連記事:仮想通貨(ビットコイン)はやめとけといわれる理由・デメリット7つ!始めるときの注意点も紹介

現物不動産投資

アパートやマンション、戸建て住宅などを購入して賃貸物件として貸し出すことで、家賃収入を得る方法です。収入の種類にはインカムゲイン(賃貸収入)とキャピタルゲイン(売却益)があります。

NISAやiDeCoなど他の投資と大きく違う点は、自己資金が用意できなくても勤めている勤務先の属性が良ければ、信用力で金融機関から多額の借り入れができる可能性があることです。

初心者に向かない理由

現物不動産投資では、賃貸住宅としてニーズのある立地・エリアの物件を選ぶ必要があります。

この物件選びができないと、いつまでも入居者が集まらず、空室が続けば金融機関の返済が手元資金からの持ち出しになります。

また、不動産投資用の物件を購入する際には「不動産投資ローン」を組むことが一般的です。しかし、住宅ローンに比べて審査が厳しく、属性や年収などが融資基準に達していないと利用できません。不動産投資ローンを利用するには、必要書類を準備し、金融機関の担当者と面談する必要があります。現金一括で購入する場合よりも手間と時間がかかるのです。

本来おすすめ・向いている人

・大手や上場企業などに勤める会社員や公務員

・節税対策や相続税対策をしたい人

・レバレッジを効かせて大きな投資効果をあげたい人

現物不動産投資のなかでも一棟マンション投資の失敗については、下記記事をご参照ください。

※関連記事:【衝撃暴露】一棟マンション買い投資の失敗例3つ!初心者が知るべき注意点

初心者が投資を始める際のコツ・ポイント

そもそもまず半年程度の生活資金を確保する

下記のような想定外の出来事が起こることもあります。

・会社の倒産・リストラ

・大病や大ケガ

・交通事故による入院

・自然災害による自宅の倒壊

医療保険や損害保険に入っていても、保険金受け取りまでのタイムラグがあります。自宅療養で収入が減ると、生活がまわっていきません。

一般的に生活防衛資金は、生活費の約半年分といわれています。自分にとって、最低毎月いくら必要か計算してみましょう。預金額が必要額以上あれば、投資を始めても良い時期と判断して差し支えないでしょう。

投資の目的・目標額・毎月の投資額を決める

投資の目的を決めることで、必要な目標額が明確になります。目標額が明確になれば、適した投資方法が決められます。

まずは今後のライフイベントを具体的に考えてみると、目的や目標額が見えてくることもあります。たとえば、結婚、住宅購入、車の購入、子供の教育資金、年金の確保などが挙げられます。

目的が決まったら、次に目標額はいくら必要なのか、そのためには毎月いくら投資すればいいのかを決定します。そのためには必要なライフイベントまでの期間から逆算して積立期間を決め、毎月の投資額がいくら必要になるか計算しましょう。

なお、何%で運用すると資産が倍になるのかわかる「72の法則」という簡単な計算式があります。

金利4%で運用した場合、18年で資産は倍になります。

72の法則計算式:「72÷4=18」

投資金額の大まかな目安を計算する手段として活用してください。

長期・積立・分散の原則を守る

3つを組み合わせることではじめてリスクの低減ができます。

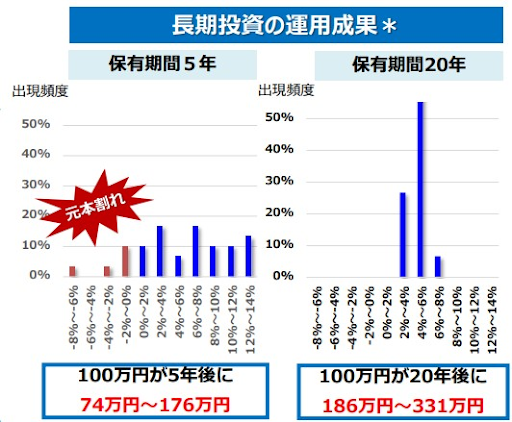

長期投資の効果

長期投資は明確な定義はありませんが、数年から数十年単位の期間で投資を行う必要がある投資方法です。長期的な投資には時間を味方につけることで、複利効果が大きく狙えます。

次の表は100万円を5年間と20年間運用した結果です。期間が長いほうがリターンの振れ幅が小さく、結果的に資産を多く増やしています。

※引用:金融庁

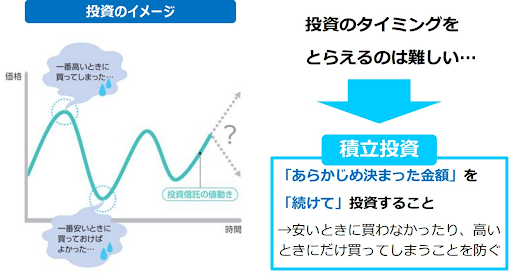

積立投資の効果

積立投資は投資を始める際に決めた投資商品を一定の期間ごとに同じ金額で積み立てていくものです。

設定しておけば価格が安いときに数多く、価格が高いときに数少なく買うこともできます。購入のタイミングをはかる必要もなく、購入価格が平均化するため、高値で買ってしまうリスクも最小限にできます。

※引用:金融庁

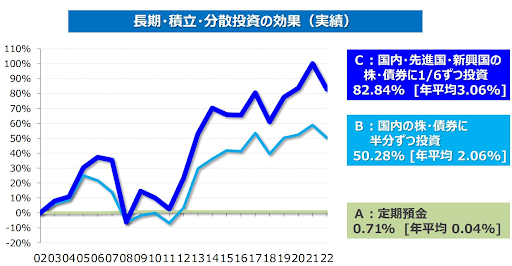

分散投資の効果

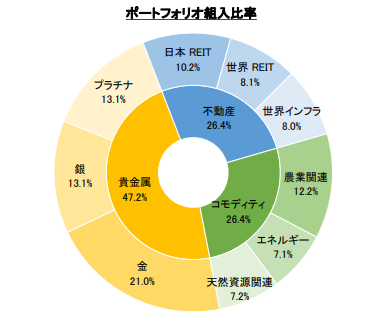

同じ商品に投資してしまうと、大きく下落した局面で損失が拡大します。そのため、リスクを避けるため値動きの異なる資産に分散して投資します。方法としては主に3つあります。

・株式・債券・投資信託など金融商品の種類を分ける

・日本国内・米国・先進国・新興国・全世界など地域で分ける

・一度で全額を投資せずに、積立投資のように投資時期を分ける

次の表は20年間長期・分散・積立をケースごとに行った結果です。A:定期預金、B:国内株・債券に半分ずつ、C:国内・先進国・新興国の株と債券に1/6ずつ投資したもので、Cでは82.84%の成果を出しています。

※引用:Bloombergより金融庁作成

ポートフォリオを定期的に見直す

資産運用を続けていると、当初に予定していた資産の配分が変わってくることがあります。

たとえば債券と投資信託をそれぞれ50%保有していて、投資信託が2倍に値上がりした場合、増えた投資信託分を売却し、債券を買い増して当初予定していた債券と投資信託の比率を50%ずつに戻します。この見直しのことをリバランスといいます。

■リバランスの効果

・想定した目標通りのポートフォリオを維持できる

・値上がり分の売却と安くなった分の買い増しで資産が増えることがある

・値動きの大きい商品を減らすことで、リスクの取りすぎを見直せる

リバランスは1年、半年、四半期といった定期で行うパターンと、リバランスが必要と思われるときに不定期で行うパターンがあります。

投資経験のないうちは定期的に決めてリバランスを行うほうが、リバランスすべきか判断に迷うこともなく売買ができるでしょう。

たとえば、下記のように目標とするライフイベントの変動に合わせて投資の配分を変えることもあります。

「住宅購入資金や教育資金を積極的に貯めたい」

「定年退職を見すえてそろそろ安定した運用に切り替えたい」

積極的な運用の場合は株式や不動産などの運用割合を増やし、 より安定した運用を目指す場合は債券などの割合を増やすことになります。

ここまで読んでどの投資手法がいいか迷った人のために、投資初心者に向いている・おすすめする投資手法を紹介します。

結局投資初心者には「不動産クラウドファンディング」がおすすめな理由

通常、マンションやアパートといった現物不動産を購入するには金融機関からの借入れやまとまった資金が必要ですが、不動産クラウドファンディングの場合は1万円程度から少額で不動産へ投資できます。

また入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、運用に手間がかかりません。ほったらかしで不動産投資を始めることができます。

しかもインターネットで取引が完結する手軽さもあり、投資初心者の方を中心に人気を集めています。

たとえば、弊社で運営する「CREAL」で実際に募集された以下のような案件の場合(現在は運営完了)は、募集金額は全体で6億3,100万円で投資家の皆様は1万円から投資が可能です。

さらには投資した金額は12ヶ月間運用され、想定利回り(年利)5%の配当金を受け取ることができます。100万円投資した場合は、年間5万円を配当金として受け取ることが想定されています。

一般的な不動産クラウドファンディングサービスにおける投資対象不動産は、区分マンションの案件が中心となっています。マンション以外に商業ビルやホテル、保育園、学校などを扱っているサービスもあります。

案件によっては募集開始後に数分で募集が終了するケースもあり、クリック合戦となるため注意が必要です。

少額から不動産に投資ができ、契約実務や不動産管理は運営会社に任せられることから、手間を掛けずに資産運用ができ、投資初心者から経験者まで幅広い層の投資家から人気を集めています。

先述で紹介した不動産クラウドファンディングのメリットにはまだ取り上げていないメリットを紹介します。

他のメリット:社会貢献にも寄与できる

たとえば、保育園ファンドに投資をすれば、待機児童や少子化問題の解消に貢献でき、ホテルファンドでは老朽化した不動産の再生による雇用の創出や地方創生などにも寄与できます。

以下、弊社で運営する「CREAL」の社会貢献に関連するファンドの事例となります。

不動産クラウドファンディングは投資家として配当金のような金銭的なリターンを得るだけでなく、社会的なリターンを得られる側面もあります。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。 <投資家登録完了までの流れはこちらをご覧ください> ※ 2025年6月末時点

まとめ|投資初心者におすすめの投資手法

投資初心者におすすめの少額からほったらかしでできる投資手法は以下の6つです。

・NISA

・ロボアドバイザー

・不動産クラウドファンディング

・コモディティ投資

・債券

・単元未満株(ミニ株、端株)

税制面で有利に進めたい場合は、NISAを活用した投資方法がおすすめです。投資で得られた利益を非課税で運用できます。

また単元未満株(ミニ株)も組み合わせて使うことで、少額で株式投資ができ、なおかつNISAの非課税優遇をフル活用できます。

一方で、少額から不動産投資を行い、安定したリターンを求める場合には不動産クラウドファンディングを検討するといいでしょう。不動産クラウドファンディングサービス「CREAL」なら1万円から不動産投資が可能です。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開も月に1~3案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

よくあるご質問(Q&A)

Q. 少額から始められる投資にはどんな種類がありますか?

主に下記の種類があります。

- ・NISA

- ・ロボアドバイザー

- ・不動産クラウドファンディング

- ・コモディティ投資

- ・債券

- ・単元未満株(ミニ株、端株)

Q.投資初心者にNISAが向いている理由は何ですか?

投資商品の運用益や分配金・配当金が非課税になり、確定申告も不要なためです。新NISAでは非課税保有期間が無期限になります。

Q.投資初心者が特に注意すべきことは何ですか?

投資の目的・目標額・毎月の投資額を決めることです。投資の目的を決めることで、必要な目標額が明確になります。目標額が明確になれば、適した投資方法が決められます。

Q.少額から始められる投資に本当に意味ありますか?

はい、月1万円からでも「資産形成の習慣」がつき、長期的には複利効果も期待できます。特に積立投資やクラウドファンディングなどは、少額からのスタートに適しています。