※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

「将来のために資産形成を始めたい」と思い資産を増やす方法を調べると、株式投資に注目する人は多いでしょう。周囲の人から「株式投資をやったことがある」と聞けば、「自分にもできるかも」と思うのではないでしょうか。

特にミニ株は、通常の株式投資より少ない額で取引できます。リターンは少なくてもその分リスクも抑えられることから、試しに株式投資をするにはよいかもしれません。

ただし、インターネット上には「ミニ株はおすすめしない」といった意見も見られます。初めての投資にミニ株を検討しているなら、特徴やデメリットを理解した上で、自分に合っているかを見極めることが重要です。

ミニ株はおすすめしないといわれる理由やデメリットは主に下記の通りです。

- ・取引できる証券会社や銘柄が限られる

- ・リアルタイムで取引できない

- ・指値注文ができない

- ・手数料が割高になりやすい

- ・議決権や株主優待が受けられないことがほとんど

- ・無計画な売買とずさんな運用管理をしてしまいがち

本記事では他にも、向いていない人の特徴を解説します。ミニ株の始め方やミニ株以外のおすすめの投資方法も紹介しますので、ぜひ参考にしてください。

※本記事で紹介している銘柄や株価は本記事公開時点(2024年4月5日時点)の情報です

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

目次

ミニ株がおすすめしないといわれる理由・デメリット

そもそもミニ株とは、「株式ミニ投資」の通称です。株式投資では単元株制度に基づき、通常は100株単位で売買しますが、ミニ株での取引なら10分の1(10株単位)で購入できます。最近では、1株単位で取り扱っている証券会社もあります。

このような特徴のあるミニ株は、次のような理由でおすすめしないといわれることがあります。

取引できる証券会社や銘柄が限られる

世界最大の経済大国であるアメリカでは、上場株式を1株単位で購入できます。たとえば、アップルやアマゾンのような世界的に有名な企業であっても、比較的少額から投資可能です。

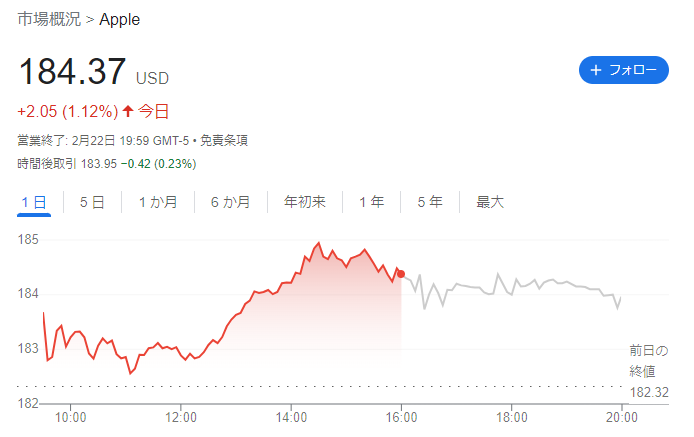

以下は、アップルの株価チャートです。

※出典:Google

2024年2月22日時点で株価は184.37米ドルのため、仮に為替レートが「1米ドル=150円」とすると約2万7,700円で1株購入できます(手数料などは考慮外)。

アマゾンの株価チャートも見てみましょう。

※出典:Google

2024年2月22日時点で株価は174.58米ドルのため、為替レートが「1米ドル=150円」なら約2万6,200円で1株購入できます(手数料などは考慮外)。

一方、日本では2018年10月から全国の証券取引所で株の売買単位が100株に統一されました。ミニ株を扱っている証券会社は限られており、購入できる株式は取扱証券会社が選定した銘柄に限られます。

ネット証券を中心に1株単位で株を買えるサービスを扱っているところもありますが、その場合も売買できる銘柄は証券会社ごとに違いがあります。

ミニ株を始める場合、売買したい銘柄があっても取引できるとは限らない点に注意が必要です。口座開設をする前に、ミニ株の取扱銘柄を確認しておくといいでしょう。

リアルタイムで取引できない

通常の株式投資の場合、市場が開いている時間帯であればリアルタイムで取引可能です。たとえば、東京証券取引所の取引時間は「9:00~11:30(前場)」と「12:30~15:00(後場)」の2つに分かれています。この時間帯であれば、株価の値動きを確認しながら売買注文を出すことが可能です。市場に参加している取引相手と価格や株数などの条件が折り合えば、すぐに注文が成立します。

しかし、ミニ株はリアルタイムで取引できないことがほとんどです。取扱証券会社が取引相手となり、売買が成立するのは基本的に注文受付日の翌営業日となります。

リアルタイムで株取引をしたい場合は投資金額や取引単位はミニ株より大きくなりますが、通常の株式投資を行うといいでしょう。

指値注文ができない

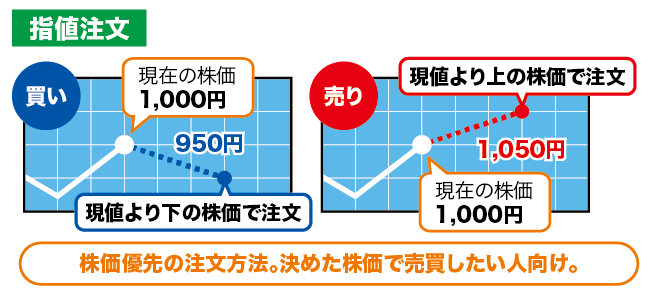

※引用:カブスル

株式投資の発注方法は、売買価格を指定する「指値注文」と売買価格を指定しない「成行注文」の2つがあります。

指値注文は、買い注文で指定した価格以下の売り注文が出たとき、売り注文で指定した価格以上の買い注文が出たときに取引が成立する仕組みです。成行注文の場合、取引相手さえいれば即座に取引が成立しますが、想定より高い価格で買ってしまったり、安い価格で売ってしまったりするリスクがあります。

ミニ株は指値注文に対応しておらず、一般的には注文受付日の翌営業日の始値(最初に成立する売買価格)で売買が行われます。注文が成立するまで売買価格がわからないため、想定を超える株価の変動が生じて「この価格なら買わなかった(売らなかった)」と後悔するかもしれません。

株式投資で指値注文を行いたい場合はミニ株ではなく、通常の株式投資を検討しましょう。

手数料が割高になりやすい

ミニ株は通常の株式投資より取引単位が小さい分、売買価格に占める手数料の割合が高くなりやすいです。

通常の株式投資では、ネット証券を中心に取引手数料が安く抑えられています。一部の証券会社では、年齢や1日の取引金額、NISA口座など一定の条件を満たすと手数料無料で株取引が可能です。

一方、ミニ株は売買価格の0.5%程度の手数料がかかるのが一般的です。買い注文は手数料無料でも、売り注文では手数料がかかるケースもあります。

ミニ株の手数料体系は証券会社によって異なるため、比較検討して手数料が安い証券会社を選ぶことが大切です。

議決権や株主優待が受けられないことがほとんど

株式投資は値上がり益や配当金だけでなく、議決権や株主優待を得られるのも魅力です。株主になると、持株数に応じて議決権が付与されます。株主総会で議決権を行使することによって、その会社の経営に関与することが可能です。会社によっては、株主に対して自社製品・サービスなどの株主優待品を贈呈していることもあります。

ただし、議決権や株主優待を受けられるのは、基本的に100株単位の株式を保有する株主に限られます。ミニ株の場合、議決権や株主優待を受ける権利を得られないため注意が必要です。

※ミニ株で10株ずつ10回購入するなどして持株数が100株に達すれば、議決権や株主優待を受ける権利を得ることは可能

それほど多くはありませんが、なかには1株以上の保有で株主優待がもらえる上場企業もあるようです。興味があれば、インターネット検索や上場企業のIRページなどで探してみましょう。

無計画な売買とずさんな運用管理をしてしまいがち

ミニ株は投資金額が小さいため、株価が値下がりしても損失は限定されます。たとえば、株価5,000円の銘柄を1株購入した後に株価が30%値下がりしても、損失は1,500円です。しかし、100株購入した場合は15万円の損失が発生します。

<株価が30%値下がりした場合>

|

取得価額 |

評価額 |

損益 |

|

5,000円(1株) |

3,500円 |

▲1,500円 |

|

50万円(100株) |

35万円 |

▲15万円 |

※手数料などは考慮外

ただし、ミニ株はリスクを抑えられる分、何も考えずに売買したり株価の値動きを気にせず放置してしまう人もいます。

ミニ株は少額で手軽に始められるからといって油断しないことが重要です。株式投資で資産を増やしたいなら、ミニ株で銘柄の選び方や売買タイミングの判断などを経験し、将来は通常の株式投資にも挑戦するといいでしょう。

ミニ株をおすすめしない・向いていない人

ミニ株が自分に合っているかを判断するために、おすすめしない・向いていない人の特徴を知っておきましょう。

短期的に大きな値上がり益を得たい人

ミニ株は取引単位や投資金額が小さいため、短期で株価が上昇しても大きなリターンは期待できません。たとえば、株価5,000円の銘柄を購入して株価が2倍に上昇した場合、100株購入していれば50万円の利益を得られますが、1株購入の場合の利益は5,000円です。

<株価が2倍に上昇した場合>

|

取得価額 |

評価額 |

損益 |

|

5,000円(1株) |

1万円 |

+5,000円 |

|

50万円(100株) |

100万円 |

+50万円 |

※税金、手数料などは考慮外

狙い通りに株価が上昇しても、ミニ株で大きな利益を得るのは難しいでしょう。短期的に大きな値上がり益を得たい場合は、ある程度まとまった資金が必要といえます。

投資資金が少額の場合、少ない資金で大きな金額の取引ができるレバレッジ取引(株の信用取引やFXのレバレッジ取引など)であれば、短期売買でも資産を大きく増やせる可能性があるでしょう。ただし、レバレッジ取引はリスクが大きく、投資資金の大半を失う可能性もあるのでおすすめしません。

ミニ株で積立投資をしようとする人

無理なく資産形成をしたい場合、定期的に定額を購入する積立投資は有効です。ミニ株の場合、積立投資で購入タイミングを分散させることで、高値で買ってしまうリスクを避けられる可能性があります。

しかし、ミニ株の自動積立に対応している証券会社は多くありません。自動積立に対応していない場合、毎回自分で買い注文を出す必要があるため手間がかかります。また、値動きを気にして積み立てを続けられなくなる可能性もあるでしょう。

投資したい会社があり、一度に100株購入するには資金が足りない場合は、ミニ株で積立投資(NISAの成長投資枠で購入※)をするのも選択肢です。しかし、積立投資で資産を増やすことが目的であれば、運用益に税金がかからないNISAやiDeCoを利用して、投資信託を積み立てるほうが効率的かもしれません。ネット証券を利用すれば、100円から投資信託の積立投資が可能です。

※参考:楽天証券

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

ミニ株と不動産クラウドファンディングの比較

ここまでミニ株のデメリットを確認してきましたが、手数料を気にしたり運用管理はプロに任せてほったらかしで投資したい人は「不動産クラウドファンディング」が有力な選択肢となります。

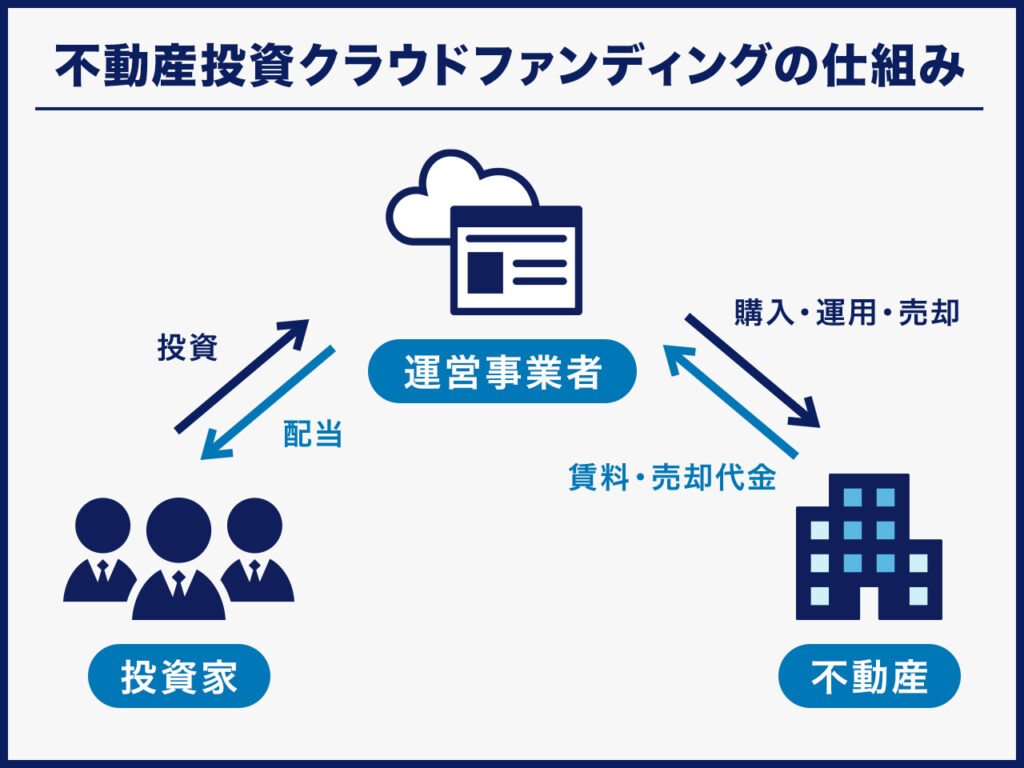

不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

1万円程度の少額から不動産へ投資ができ、投資金額に応じて定期的に分配金を受け取れます。後述の比較表で紹介しますが、株式投資よりも配当の平均利回りが高めです。

不動産クラウドファンディングとミニ株を含む株式投資(ここでは個別株投資を指します)を比較した内容を下記表にまとめました。

※下記表の「〇」「△」「×」は、不動産クラウドファンディングと株式投資を比較した際の優劣を端的に表しています

|

比較項目 |

不動産クラウドファンディング |

株式投資 |

|

特徴 |

インターネットで資金調達を行い、不動産を購入し、 |

企業が発行する株式を購入し、 |

|

メリット |

日々の価格変動がなく安定的 |

市場で売買ができ、流動性が高い |

|

デメリット |

流動性が低い |

日々の価格変動があり、 |

|

平均利回り |

3~8%程度※1 |

2.29%※2 |

|

換金性 |

△ |

〇 |

|

元本割れへの対策 |

〇 (劣後出資あり) |

× |

|

最低投資金額 |

1万円~ |

数万円程度から※3 |

|

価格の安定性 |

〇 |

× |

|

NISAの対応 |

× |

〇 |

|

向いている人 |

値動きに一喜一憂せず |

市場の動きや |

※1:(株)矢野経済研究所「2022年版 国内クラウドファンディングの市場動向」

※2:日本取引所グループ

※3:日本証券業協会

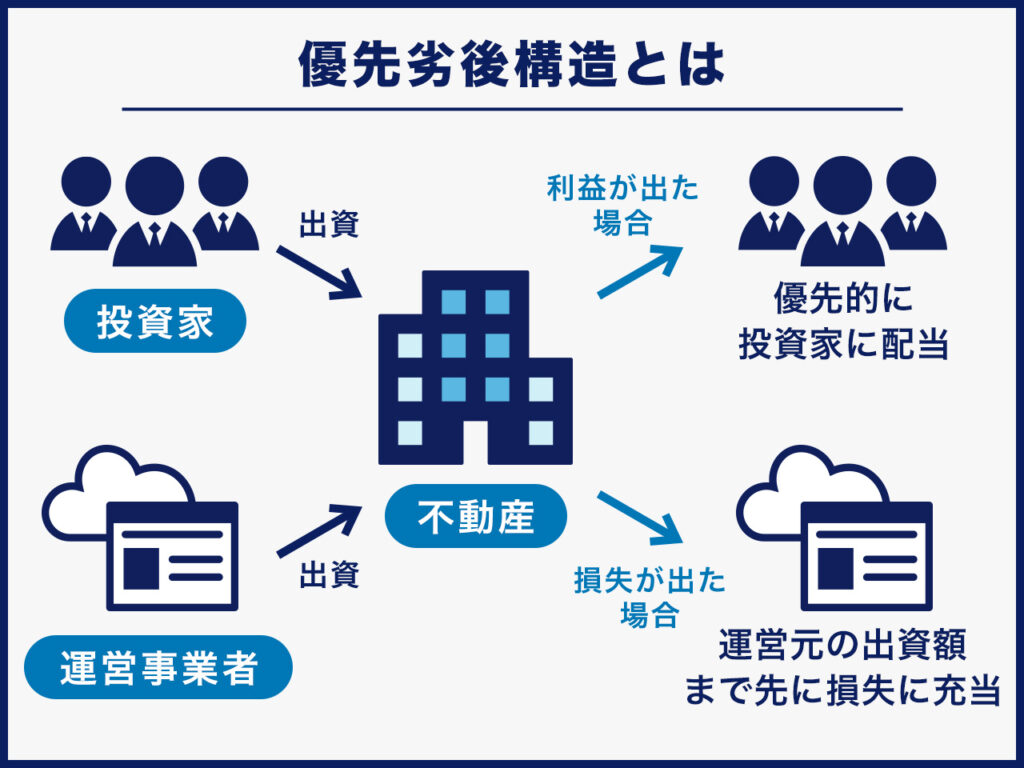

不動産クラウドファンディングでは元本割れへの対策が講じられているファンドが多く存在します。株式投資に同様の仕組みはありません。

不動産クラウドファンディングの多くのファンドでは優先劣後構造が採用されている案件が多いため、万が一損失が発生した際の被害を軽減することができます。

優先劣後構造の詳細は下記ページをご参照ください。

※関連記事:用語集 優先出資

※関連記事:用語集 劣後出資

※関連記事:よくある質問 「優先劣後出資方式」とはどんな仕組みですか?

損失額が不動産クラウドファンディング運営会社の出資額に収まる場合、投資家が損失を被ることはありません。ただし、不動産クラウドファンディングのなかには優先劣後出資を採用していないものもあるため、投資する際は必ず商品の概要をチェックしましょう。

上記より、特に下記に該当する方は不動産クラウドファンディングでの投資をおすすめします。

- ・損失リスクを下げたい人

- ・少額からほったらかしで投資をしたい人

ミニ株のメリット

ミニ株を始めるか判断するために、どんなメリットがあるかも確認していきましょう。

少額で取引できる

最低投資金額は銘柄によって異なりますが、通常の株式投資では100株購入するのに数百万円かかる銘柄もあります。ミニ株であれば、1株から取引できる証券会社を利用すれば数万円で投資可能です。ミニ株は、少額から株式投資を試してみたい初心者にも向いているでしょう。

分散投資しやすい

通常の株式投資では、先述の通り分散投資をするのが難しいケースもあるでしょう。

しかしミニ株の場合、1株単位で取引できる証券会社を利用すれば、1銘柄あたり数百円~数千円で購入することも可能です。投資資金が少なくても、複数の銘柄に分散してリスクを抑えられます。

ミニ株の始め方

- 1.ミニ株(単元未満株)を取り扱う証券会社で証券口座を開設する

- 2.証券口座へ購入資金を入金する

- 3.ミニ株(単元未満株)の投資対象銘柄を確認する

- 4.諸条件を比較検討のうえ銘柄を選んで買い注文を出す

- 5.注文が完了したことを確認する

ミニ株は、証券会社によってサービス名称や取扱銘柄、手数料などに違いがあります。比較検討の上、手数料が安くて幅広い銘柄を扱っている証券会社を選ぶといいでしょう。店舗型証券に比べるとネット証券のほうが手数料は安く、取扱銘柄も多い傾向にあります。

ミニ株は投資金額が小さい分、手数料が割高になりがちです。ただし最近では、手数料無料で取引できる証券会社も出てきているため、しっかりと情報収集を行いましょう。

ミニ株よりも不動産クラウドファンディングがおすすめ

資産形成に時間や手間をかけたくない場合、少額の投資で安定した定期収入を得たい場合は不動産クラウドファンディングを利用するのも選択肢です。

通常、マンションやアパートといった現物不動産を購入するには金融機関からの借入れやまとまった資金が必要ですが、不動産クラウドファンディングの場合は、1万円程度から少額で不動産へ投資できます。

また、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、運用に手間がかかりません。ほったらかしで不動産投資を始めることができます。

さらにインターネットで取引が完結する手軽さもあり、投資初心者の方を中心に人気を集めています。たとえば、弊社で運営する「CREAL」で実際に募集された以下のような案件の場合(現在は運用完了)は、募集金額は全体で6億3,100万円で投資家の皆様は1万円から投資が可能です。また投資した金額は12ヶ月間(予定)運用され、想定利回り(年利)5%の配当金を受け取ることができます。

100万円投資した場合は、年間5万円を配当金として受け取ることが想定されています。

例)CREALのファンド詳細ページ

一般的な不動産クラウドファンディングサービスにおける投資対象不動産は、区分マンションの案件が中心となっています。マンション以外にも、商業ビルやホテル、保育園、学校などを扱っている不動産クラウドファンディングサービスもあります。

案件によっては、募集開始後に数分で募集が終了するケースもあり、クリック合戦となるため注意が必要です。

少額から不動産に投資ができ、契約実務や不動産管理は運営会社に任せられることから、手間を掛けずに資産運用ができ、投資初心者から経験者まで幅広い層の投資家から人気を集めています。

主なメリット

3~8%程度と比較的高い利回りが期待できる

現在は低金利が続いており、2025年5月時点での大手銀行の普通預金金利は年0.2%(税引前)※1です。

金融商品では、2025年5月末時点のプライム市場上場企業の株式利回り(加重平均利回り)は2.29%※2、J-REITの分配金利回りは5.08%※3となっています。不動産投資クラウドファンディングの想定利回りは概ね3~8%程度※4のファンドを扱う運営会社が多く、預貯金や他の金融商品に比べて高い利回りが期待できます。

利回りに関しても、最低投資額と同様に各サービス/各案件ごとに異なるため、詳細を確認した上でリスク・リターンを考慮し、自身が許容できる範囲内で選ぶようにしましょう。

不動産クラウドファンディングの利回りの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングの利回りはどれくらい?他の投資商品との比較も紹介

※1 参考:三菱UFJ銀行「円預金金利」

※2 参考:日本取引所グループ「その他統計資料」

※3 参考:一般社団法人 不動産証券化協会

※4 出所:((株)矢野経済研究所

社会貢献にも寄与できる

たとえば、保育園ファンドに投資をすれば、待機児童や少子化問題の解消に貢献でき、リノベーションファンドでは、老朽化した不動産の再生による雇用の創出や地方創生などにも寄与することができます。以下、弊社で運営する「CREAL」の社会貢献に関連するファンドの事例(現在は運用完了)となります。

CREALの保育園ファンドの事例

不動産クラウドファンディングは投資家として配当金のような金銭的なリターンを得るだけでなく、社会的なリターンを得られる側面もあります。

おすすめの人・向いている人

- ・少額から不動産に投資したい人

- ・資産運用に時間や手間をかけたくない人

- ・定期収入(インカム収入)を確保したい人

不動産クラウドファンディングは、1万円程度から一棟マンションをはじめ、様々な種類の不動産に投資できます。

手続きはインターネット上で完結し、契約実務や不動産管理は運営会社に任せられます。価格変動もないので、投資後は基本的に分配金や元本の入金を待つだけです。

上記に当てはまる場合は、不動産クラウドファンディングの利用を検討してみてはいかがでしょうか。

まとめ:ミニ株はおすすめしないといわれる理由もあるがメリットもある

ミニ株は少額から株式投資を始められるのが魅力ですが、次のような理由で「おすすめしない」といわれることがあります。

- ・取引できる証券会社や銘柄が限られる

- ・リアルタイムで取引できない

- ・指値注文ができない

- ・手数料が割高になりやすい

- ・議決権や株主優待を受けられない

- ・少額で手軽に始められる分、油断して無計画に売買してしまうことがある

投資したい銘柄があるならミニ株は有効な手段です。しかし、資産形成が目的であれば、他の投資方法に目を向けるのも選択肢です。

ただし、ミニ株には下記メリットもあります。

- ・少額で取引できる

- ・分散投資しやすい

本記事を読んだ結果「ミニ株は自分に向いていない」と感じた場合は、1万円程度の少額から投資を始められ、安定した分配金収入が期待できる「不動産クラウドファンディング」を検討してみてはいかがでしょうか。

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★ 馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。 不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます! 【CREALの主な特徴】 CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。 また、CREALでは様々なお客様の声も掲載しています! 2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※ ファンド公開も月に1~3案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします! <投資家登録完了までの流れはこちらをご覧ください> ※ 2025年6月末時点上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

よくあるご質問(Q&A)

Q.ミニ株とは何ですか?

ミニ株とは、「株式ミニ投資」の通称です。株式投資では単元株制度に基づき、通常は100株単位で売買しますが、ミニ株での取引なら10分の1(10株単位)で購入できます。最近では、1株単位で取り扱っている証券会社もあります。

Q.なぜ「ミニ株はおすすめしない」と言われるのですか?

以下のようなデメリットがあるためです。

- ・取引できる証券会社や銘柄が限られる

- ・リアルタイムで取引できない

- ・指値注文ができない

- ・手数料が割高になりやすい

- ・議決権や株主優待が受けられないことがほとんど

- ・無計画な売買とずさんな運用管理をしてしまいがち

Q.ミニ株のメリットは何ですか?

主に下記に挙げるものです。

- ・少額で取引できる

- ・分散投資しやすい