資産形成を始めようと投資方法を調べていると、「ロボアドバイザーが手軽に投資できるのでおすすめ」と紹介されていることがあります。友達や知人から「ロボアドバイザーで運用している。自動で運用してくれるから楽だよ」と聞くと、「自分でもできるかもしれない」と期待がふくらむ人も多いかもしれません。

しかし、一方で「ロボアドバイザーはやめとけ」という意見もあります。「自分のお金をAIに任せても本当に大丈夫なのだろうか」と心配する人もいるでしょう。

ロボアドバイザーが自身の投資スタイルに最適なのかは、メリットだけではなくデメリットもきちんと把握しておくことが大切です。

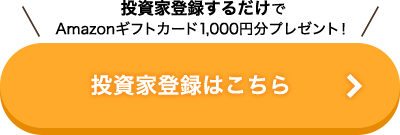

ロボアドバイザーはやめとけ といわれる理由・デメリットは、主に下記に挙げるものです。

-

- ・NISA非対応のサービスもある

- ・投資の知識が付きにくい(投資一任型の場合)

本記事では他にも、ロボアドバイザーに向いていない人も解説します。自分がロボアドバイザーを活用するべきかいなかの判断材料に本記事をお役立てください。

※本記事で紹介している銘柄の手数料は、本記事の公開時点での情報です

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

東京証券取引所市場に上場している当社が提供する不動産クラウドファンディング「CREAL」では、1万円からほったらかしで投資でき、平均想定利回り4.3%の分配金を定期的に受け取れます※1。

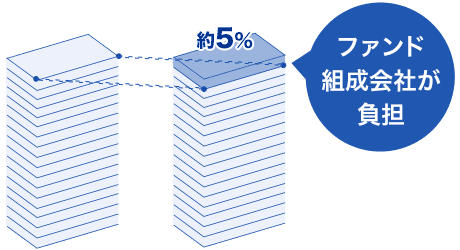

多くのファンドに当社も5%ほどの劣後出資をしており、2018年のサービス開始から現時点まで元本割れもございません※2。気になる方は下記をクリックしてご覧ください。

<投資家登録完了までの流れはこちらをご覧ください>

※1:2024年2月末時点で運用中の当社組成ファンドの想定利回りの平均値

※2:2024年9月末時点

目次

そもそもロボアドバイザーとは?

ロボアドバイザーとは、人工知能(AI)を活用し、インターネット上で資産運用のアドバイスを受けられたり、代わりに運用してくれるサービスです。最近ではCMやネット広告で、上場企業が運営するサービスもよく見かけるようになっているでしょう。

一般に、サービス利用時に年収や年齢、金融資産などの投資に関する質問にいくつか回答するだけで、利用者に最適な投資の提案や運用を代わりにしてくれます。

ロボアドバイザーの種類は「アドバイス型」と「投資一任型」の2つです。

- ・アドバイス型:資産配分や商品の助言をロボアドバイザーが行って実際の購入は自分で判断して実行する

- ・投資一任型:資産配分、買付、リバランス※まですべてロボアドバイザーが行う

※株式・債券・投資信託など投資対象の評価額の変動により、当初設定していた各資産の組み合わせの比率が崩れたときに、当初設定の目標割合に戻るように各資産の売却や買付を行うこと

「投資一任型」なら商品の購入、運用のチェック、リバランスまでAIが行ってくれるため、ほったらかしでの投資に適しています。

ロボアドバイザーはやめとけといわれる理由・デメリット

NISA非対応のサービスもある

NISA口座に対応していないロボアドバイザーを利用した場合、利益に対して通常税率である約20%の税金が課されてしまいます。そうなると、長期で運用した場合に、最終資産総額に大きな影響を与えることになります。

非課税メリットを活かしたい場合は、NISAに対応しているロボアドバイザーサービスであるか必ず確認しておきましょう。

新NISAについては下記記事をご参照ください。

※関連記事:新NISAのデメリット・改悪点7つ!向いていない人も紹介

投資の知識が付きにくい(投資一任型の場合)

投資一任型を選択した場合は、資金を入金するだけで運用のほとんどを代行してくれます。そのため、投資家は手間をかけずに資産運用をすることが可能です。

しかしその反面、投資家は自分で商品の特徴を調査したり、買付のタイミングを図ったりする機会が少なくなりがちです。そのため、投資の知識が積み上がりづらくなるのです。ロボアドバイザーは便利なサービスですが、投資家自身が市場や投資戦略について学ぶことが少なくなるのはデメリットといえるでしょう。

ロボアドバイザーを利用しながらでも投資の知識を身につけたい場合は、書店で投資に関する参考書を購入して学習することや、投資セミナーへの参加が有効です。また、ロボアドバイザー以外にも、不動産クラウドファンディングやETFなどの個別の投資商品を自身の判断で投資することも検討してみましょう。

コストが投資信託よりも高い傾向にある

投資一任型のロボアドバイザーの手数料は概ね年間1%前後※1です。しかし、投資信託(特にインデックスファンド)は1%以下のコストで運用できる商品が多数あります。たとえば、eMAXIS Slim 全世界株式(オール・カントリー)という投資信託を購入した場合の信託報酬は税込0.05775%※2以内です。つまり、単純な比較においてはロボアドバイザーとeMAXIS Slim全世界株式(オール・カントリー)では、約1%ほどコストに差があります(実際には手数料及び信託報酬以外にも諸経費が掛かりますが、本記事では便宜上単純化しています)。

※1 参考:価格ドットコム

※2 参考:SBI証券

ちなみに、「たった1%ほどのコストの差なんて…」と思う人もいるかもしれませんが、20~30年と長期で運用した場合にこの1%が最終資産総額に大きく影響を与えるのです。以下で、手数料が1%違う場合に最終資産にどれくらい影響を与えるかシミュレーションします。

■シミュレーション条件

- ・毎月の積立額:5万円

- ・運用利回り:4%

- ・運用期間:25年

- ・積立総額:1,500万円

- ・投資信託のコスト:税込0.05775%(先述のeMAXIS Slim全世界株式より)

- ・ロボアドバイザーのコスト:税込1%

▶投資信託で運用した場合の最終資産総額:約2,557万円

▶ロボアドバイザーを利用した場合の最終資産総額:約2,235万円

上記のとおり、25年間で約320万円もの差が生じることがわかりました。手数料1%を安易に考えるのではなく、その1%が将来どれほど自分の資産に影響を与えるかきちんと理解しておかなければなりません。

ロボアドバイザーを検討している人は、自分が下記に該当するか確認してみましょう。

- ・すべておまかせで分散投資したい人

- ・資産運用に時間を割けない人

投資信託については下記記事をご参照ください。

※関連記事:「投資信託はおすすめしない」といわれる理由・デメリット3つ!おすすめしない人も紹介

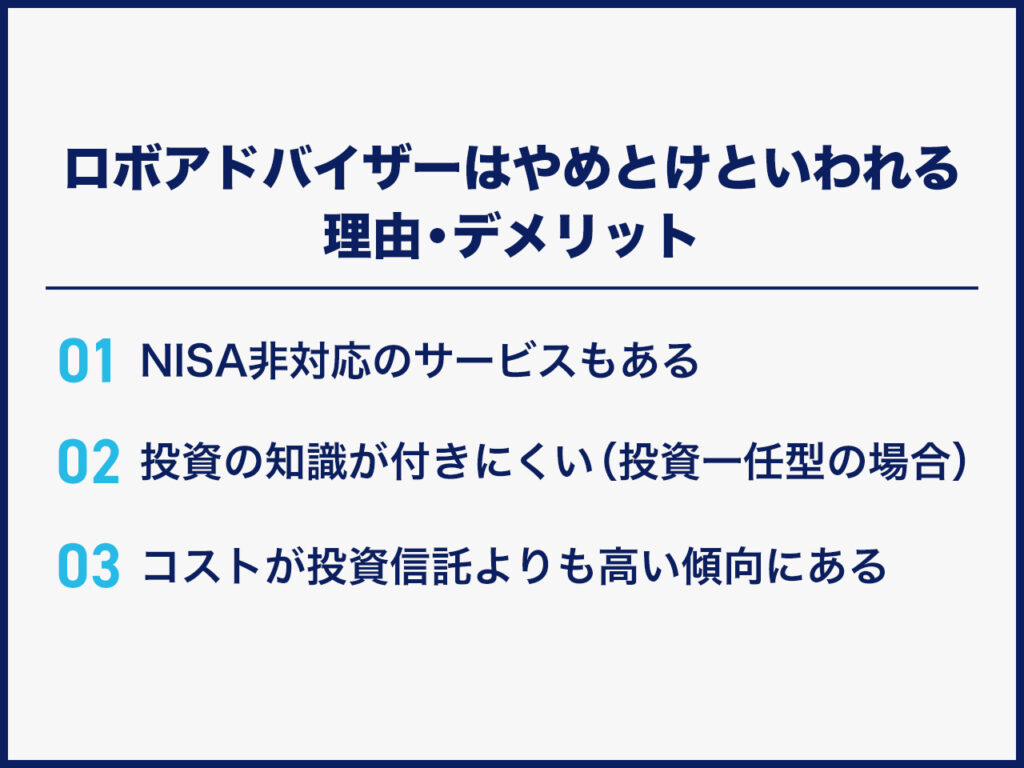

ロボアドバイザーをおすすめしない・向いていない人

ロボアドバイザーが自分に向いているかを判断するために、おすすめしない・向いていない人の特徴を知っておきましょう。

短期的に大きな利益を求める人

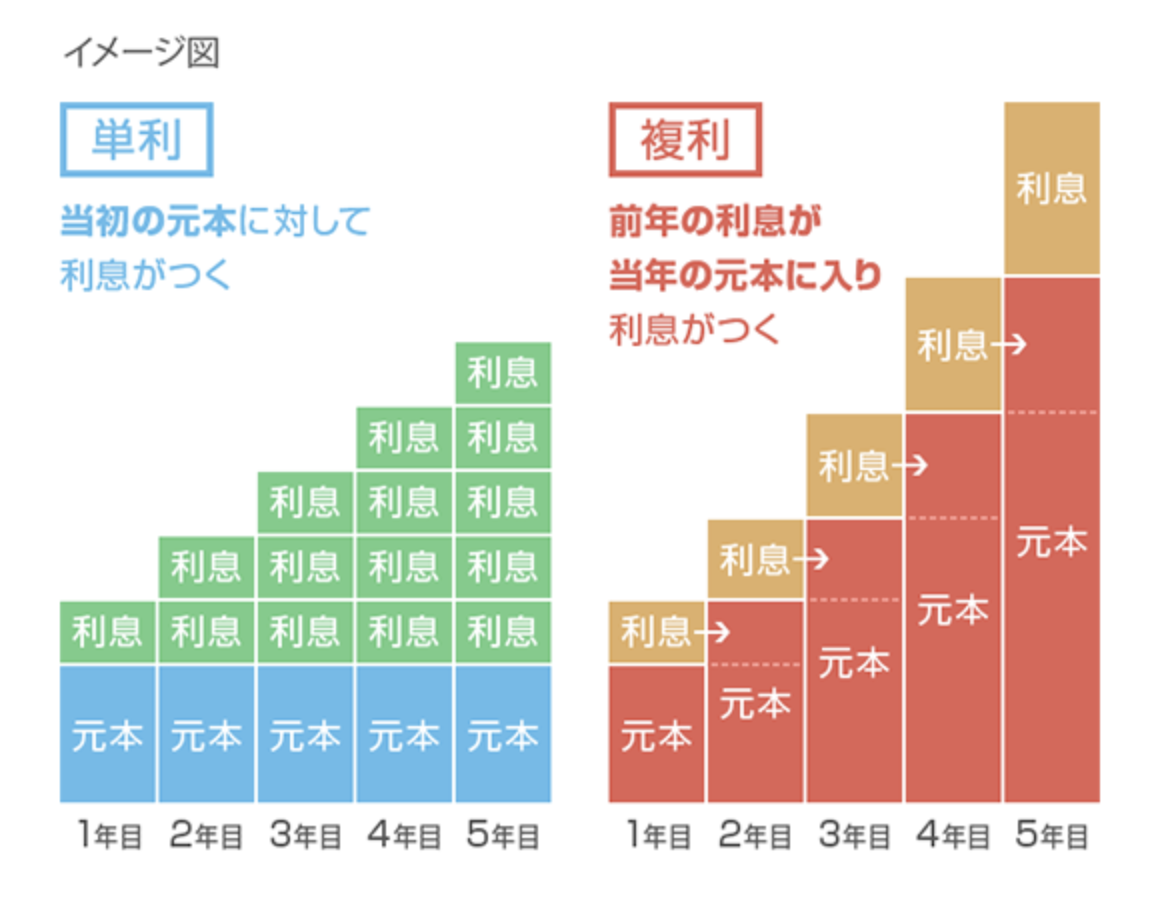

ロボアドバイザーは、20~30年と長期で運用して利益を積み上げていくことが前提の商品です。長期で毎月一定額を積み立て、複利を活かして運用していくことで最終的に大きなリターンを狙えます。複利とは、投資で得られた利益を元本に組み入れることで、運用で得られる利益が大きくなっていく効果のことです。

※引用:MUFG

たとえば、100万円を利回り8%で10年複利で運用すると、215万9,000円です。一方、200万円を同じく利回り8%で1年単利で運用した結果は216万円です。複利で10年の時間をかけた100万円は、1年運用した200万円とほぼ同じ結果になります 。

短期的に大きな利益を得たい場合は、FXや株式などの比較的ハイリスク・ハイリターンの商品を選択するほうが適切かもしれません。もちろん、その分損失リスクも高くなるため、大きく元本を割ってしまう可能性がある点に注意は必要です。

FXと株式投資については下記記事をご参照ください。

※関連記事:FXはやめとけといわれる理由・デメリット7つ!やめとくべき人も紹介&株式投資との比較

※関連記事:株は儲からないといわれる理由・失敗原因7つ!向いていない人や失敗事例も紹介

自分で投資商品を決めることにこだわりたい人

ロボアドバイザーは年齢や給与所得などいくつかの質問に答えることで、おすすめの運用商品を提案してくれたり、投資自体をロボアドバイザーに一任したりできます。

しかし「自分で投資商品を選びたい」「自分で細かく管理したい」という人にとっては、ロボアドバイザーの自動化されたサービスは不要といえます。むしろ、信託報酬などの手数料が割高に感じるかもしれません。

自分で商品を選びたい場合は、ETFやリートなど他の投資方法を検討するとよいでしょう。

東京証券取引所市場に上場している当社が提供する不動産クラウドファンディング「CREAL」では、1万円からほったらかしで投資でき、平均想定利回り4.3%の分配金を定期的に受け取れます※1。

多くのファンドに当社も5%ほどの劣後出資をしており、2018年のサービス開始から現時点まで元本割れもございません※2。気になる方は下記をクリックしてご覧ください。

<投資家登録完了までの流れはこちらをご覧ください>

※1:2024年2月末時点で運用中の当社組成ファンドの想定利回りの平均値

※2:2024年9月末時点

ここまで読んで「ロボアドバイザーのデメリットは自分にとってさほど問題ではない」と感じた方は、次章で紹介するロボアドバイザーのメリットをご覧ください。

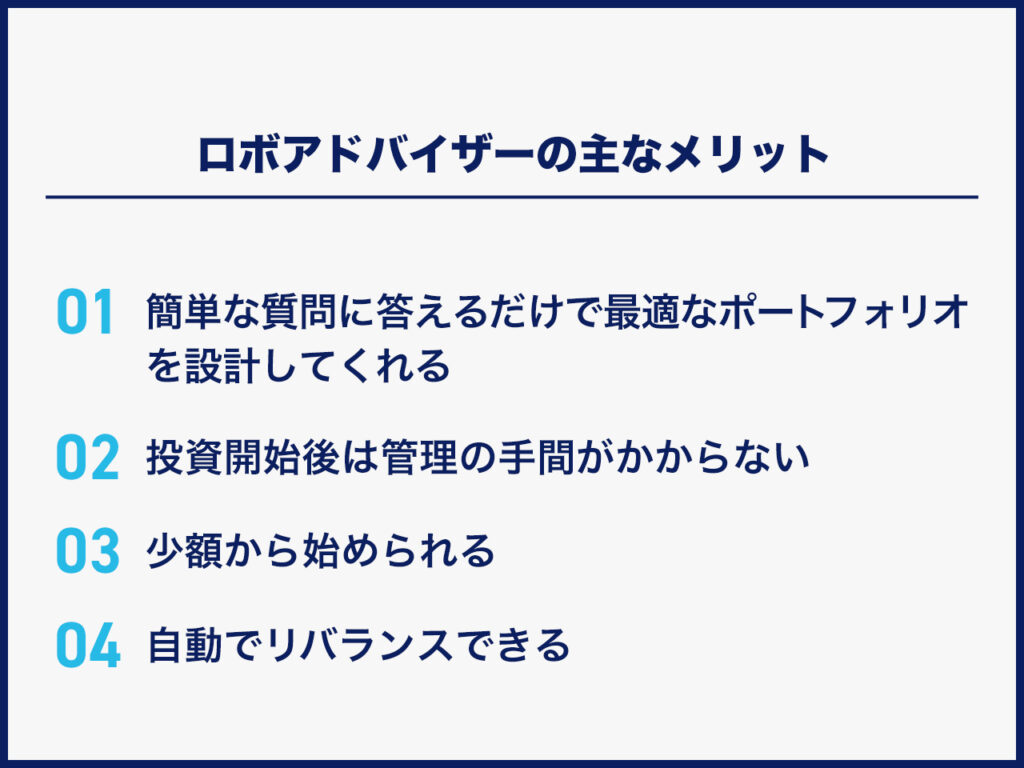

ロボアドバイザーの主なメリット

簡単な質問に答えるだけで最適なポートフォリオを設計してくれる

※引用:WealthNavi

資産運用で安定したリターンを得る上で、ポートフォリオの作成は重要な要素です。ロボアドバイザーなら、初回に年齢や給与所得、保有資産などの簡単な質問に答えるだけで最適なポートフォリオを設定してくれます。

投資開始後は管理の手間がかからない

初めに積立設定をしておけば、毎月自動で銀行から入金され投資が行われます。入金さえきちんとしていれば、その後は放っておいても運用してくれるため、常に市場の動向を注視する必要はないのです。

少額から始められる

株式投資であれは、100株からの取引が一般的で、最低でも数万円~数十万円の資金が必要になることが多いです。しかし、ロボアドバイザーではサービスによっては1万円から始められます。

投資初心者やあまり大きな金額を投資に回すことができない人にとって、ロボアドバイザーは有効な選択肢になるでしょう。

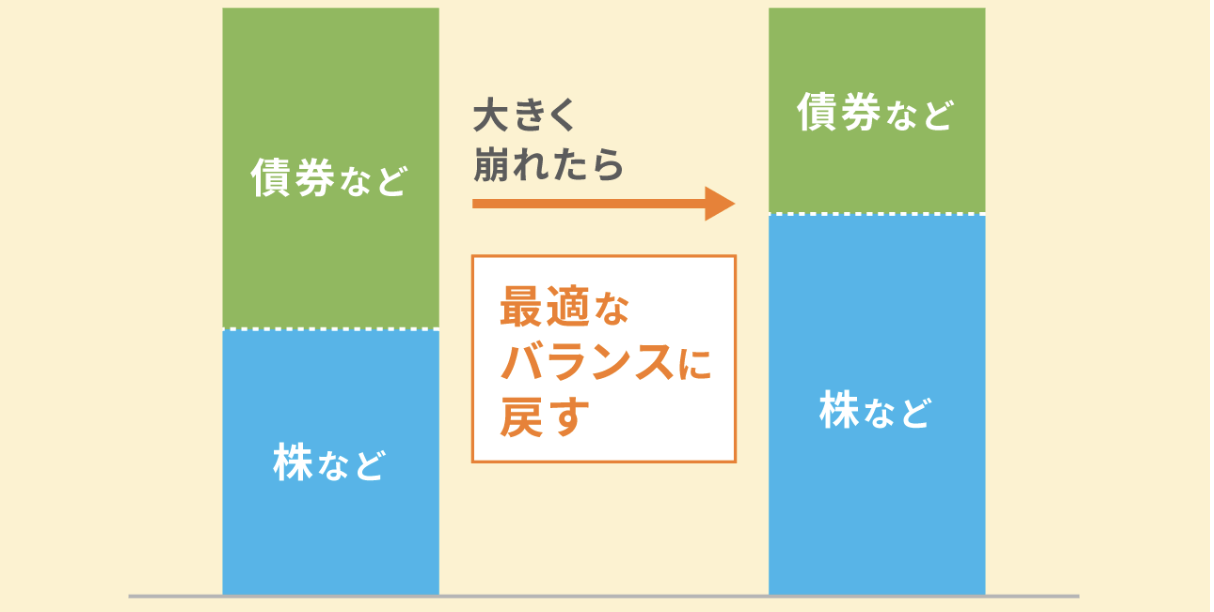

自動でリバランスできる

※引用:WealthNavi

ポートフォリオの管理にあたっては、市場変動により当初設定した資産比率から乖離することがあるから、一定期間を経過したタイミングで資産配分を見直すことが重要です。たとえば、資金を株式と債券に50%ずつに設定して運用を開始した場合でも、数年後には株式の価値が増加し、債券の価値が減少するなどして、当初の50%ずつの配分が変わっている可能性があります。このような場合、資産のバランスを再び株式と債券それぞれ50%に戻すリバランスの手間が生じます。

このリバランスを自動でロボアドバイザーが行ってくれるのは、運用後に時間や手間をかけたくない人にとっては魅力的なサービスといえます。

ここまでロボアドバイザーのデメリットや向いていない人の特徴についてみてきて、「自動で運用してくれるといってもやはり元本割れが怖い」という方は不動産クラウドファンディングをおすすめします。不動産クラウドファンディングだと劣後出資などの元本割れ対策を用意しているファンドが多いです。

不動産クラウドファンディングは元本割れ対策が用意されているファンドが多い

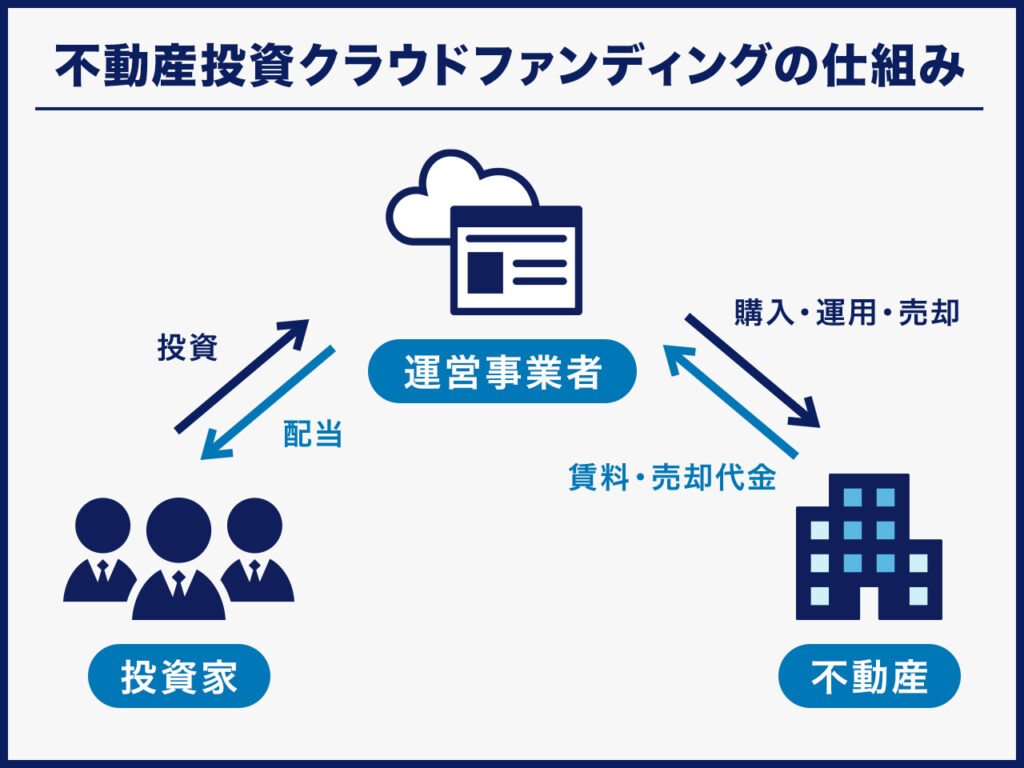

不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

現物不動産投資の場合、収益不動産を購入するにはまとまった資金が必要です。比較的価格が安い区分マンションでも、都内の物件であれば1,000万円を超えます。金融機関の融資を利用しても、通常は数十万円~数百万円程度の自己資金が必要です。

対して不動産クラウドファンディングは、1万円程度の少額から不動産へ投資ができ、投資金額に応じて定期的に配当金を受け取れます。入居者との契約などの管理業務はすべて運営会社に任せられます。

不動産クラウドファンディングでは売買タイミングを判断する必要がなく、投資後は配当金の入金と元本の返還を待つだけで済むため、初心者でも不動産投資を始めやすいでしょう。

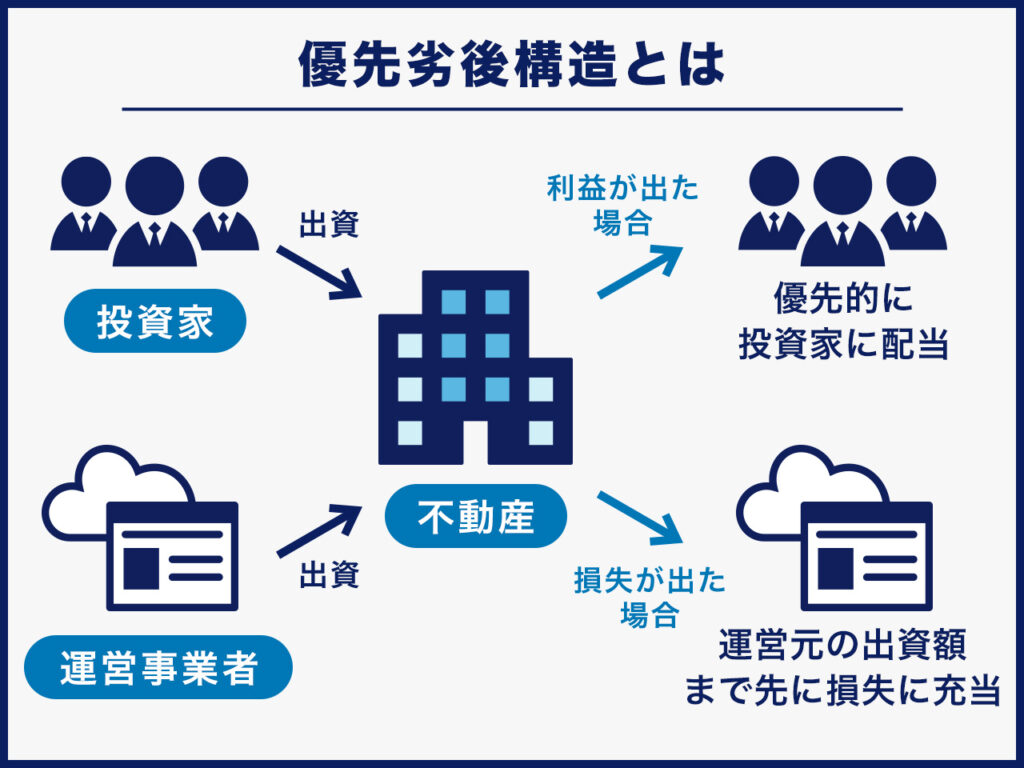

不動産クラウドファンディングでは元本割れへの対策が講じられているファンドが多く存在します。ロボアドバイザーに同様の仕組みはありません。不動産クラウドファンディングは優先劣後構造が採用されている案件が多いため、万が一損失が発生した際の被害を軽減することができます。

優先劣後構造の詳細は下記ページをご参照ください。

※関連記事:用語集 優先出資

※関連記事:用語集 劣後出資

※関連記事:よくある質問 「優先劣後出資方式」とはどんな仕組みですか?

損失額が不動産クラウドファンディング運営会社の出資額に収まる場合、投資家が損失を被ることはありません。ただし、不動産クラウドファンディングサービスのなかには優先劣後出資を採用していないものもあるため、投資する際は必ず商品の概要をチェックしましょう。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

不動産クラウドファンディングとロボアドバイザーを比較した内容を下記表にまとめました。

|

比較項目 |

不動産クラウドファンディング |

ロボアドバイザー |

|

特徴 |

インターネット上で |

人工知能(AI)を活用し、 |

|

メリット |

元本割れ対策が用意されたファンドが多い |

すべておまかせで分散投資ができる |

|

デメリット |

流動性が低い |

元本割れ対策は用意されていない |

|

向いている人 |

損失リスクを下げたい人 |

すべておまかせで分散投資したい人 |

上記より、特に下記に該当する方はロボアドバイザーよりも不動産クラウドファンディングでの投資をおすすめします。

- ・損失リスクを下げたい人

- ・一定期間資金の拘束を受けても問題ない人

- ・手間なく不動産投資をしたい人

まとめ:ロボアドバイザーにはデメリットがあるがメリットもある

ロボアドバイザーはやめとけといわれる理由・デメリットは、主に下記に挙げるものです。

- ・NISA非対応のサービスもある

- ・投資の知識が付きにくい(投資一任型の場合)

- ・手数料(信託報酬)が投資信託よりも高い傾向にある

一方で、ロボアドバイザーの主なメリットは下記に挙げるものです。

- ・簡単な質問に答えるだけで最適なポートフォリオを設計してくれる

- ・投資開始後は管理の手間がかからない

- ・少額から始められる

- ・自動でリバランスできる

ロボアドバイザーは、投資初心者や運用に時間をかけられない人、すべておまかせで分散投資したい人にとって向いています。

投資を行う際は自分の投資スタイルやリスク許容度、投資にかけられる時間などを十分に考慮し、自分にとって最適な運用方法を選択することが重要です。

ロボアドバイザーと同じく運用に時間や手間をあまりかけたくなくて、損失リスクを少しでも下げたい場合は、不動産クラウドファンディングを検討してみてはいかがでしょうか。不動産クラウドファンディングには、投資家の投資リスクを軽減する仕組みがあるファンドが多いです。

CREALなら1万円からリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

CREALは、1万円から投資できる不動産投資型クラウドファンディングサービスです。

プロが厳選した不動産へ投資ができ、平均想定利回り4.3%※1の分配金を定期的に受け取れます。東京証券取引所市場に上場している不動産アセットマネジメント会社が運営しており、運用の手間なく、ほったらかしで投資できる点も特徴です。

CREALは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや保育園、学校など、個人では難しい不動産にも投資できます。

また、多くのファンドに当社も5%程度の劣後出資をしています。不動産価値の下落が起きた場合は、まず当社の出資分から損失の負担が生じる仕組みになっているため、リスクを抑えながら不動産への投資が可能です。

2018年11月のサービス開始から現時点まで、元本割れもございません※2。

ファンド公開も月に1~3案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

【最短1日で投資家登録完了】

<投資家登録完了までの流れはこちらをご覧ください>

※1:2024年2月末時点で運用中の当社組成ファンドの想定利回りの平均値

※2:2024年9月末時点