※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

子どもの教育費や老後の生活資金を確保するために、貯金だけでは限界を感じている方も多いでしょう。

・投資の必要性は理解している

・しかし株やFX、不動産投資など、どれも自分にとってリスクが大きい

・多額の初期費用を用意できない

などと考えて、なかなか最初の一歩を踏み出せない方も少なくありません。

このような経緯から、リスクの低い投資を調べるなかで「金(ゴールド)投資」という言葉を見聞きした方も多いはずです。「金投資は伝統的な投資で、需要に対して地球上に存在する数が少ないから価値が下がりにくい」と、金投資の魅力を謳っているサイトやYouTubeも数多くあります。

一方で「金投資はおすすめしない」「金投資を利用した詐欺がある」という情報も見かけるため、何が正しいのか判断に迷ってしまうでしょう。

金投資はおすすめしないといわれる理由は主に下記の通りです。

・利息・配当は期待できない

・現物の場合は管理の手間がかかる

・手数料が高い

また本記事では、金投資に向いていない人の特徴、金投資をする際の注意点も解説します。

本記事を読めば、自分が金投資に向いているかがわかり、今後の投資手法を決められるでしょう。金投資の代替となる投資商品についても解説するので、ぜひ参考にしてください。

※本記事に掲載の銀行・銘柄などに関する情報は2023年8月18日時点のものです

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年5月末時点

目次

おさらい|金投資が昔からある背景

※「金投資をおすすめしないといわれる理由・デメリットを早く見たい」という方は、「金投資をおすすめしないといわれる理由・デメリット」をクリックしてください。

金が発見されたのは7,000〜8,000年前といわれています。錆びないことや加工しやすいことから、装飾品として使用され、その後は貨幣としての役割を持ちます。

埋蔵量が限られている金は、大昔から権力や富の象徴とされており、1816年にはイギリスで金本位制が始まりました。このような背景から、金は貨幣と違い、信用だけでなく現物としての価値があると考えられ、主に「安全資産」として投資対象になっているのです。

金の価値はモノの価値と同様に、需要と供給によって変動します。金を購入する人が増えれば価格は上がり、反対に売る人が増えれば価格は下がります。

以下は1978年から2023年7月までの金価格の推移です。

※引用:三菱マテリアル「金価格の推移」

国内の小売価格は、2000年以降右肩上がりに推移し、2019年以降は急激に伸びています。理由として挙げられるのは、コロナショックやウクライナショックによる株式の下落です。世界的な危機に直面すると、安全資産である金の需要が高まる傾向にあるため、近年価格が大きく伸びています。実際にアメリカでリーマンブラザーズが経営破綻し、リーマンショックを引き起こした2008年は、地金・金貨の需要が2007年対比倍増したと報告されています。

※参考:WORLD GOLR COUNCIL

金は埋蔵量が限られており、貨幣と違い量産できるものではありません。「守りの資産」や「保険」と表現されることも多いため、今後も長期的に見れば金の価格は上昇していくでしょう。

金投資の種類は簡単に下記表にまとめました。

|

種類 |

特徴 |

購入方法 |

おすすめの人 |

|

現物購入 |

すぐに換金できる |

貴金属店や地金商 |

金を現物で保有したい人 |

|

先物取引 |

ハイリスク・ハイリターン |

証券会社 |

大きなリターンを得たい人 |

|

純金積立 |

定額積立と定量積立から選べる |

貴金属メーカーや地金商、 |

金を定期的に積み立てたい人 |

|

ETF |

リアルタイムで取引できる |

証券会社 |

すでに他の投資をしており、 |

|

投資信託 |

100円から投資できる |

証券会社や銀行 |

少額から金に投資したい人 |

金投資をおすすめしないといわれる理由・デメリット

利息・配当は期待できない

銀行にお金を預けていれば利息が受け取れ、株式や債券に投資をすれば配当金が受け取れます。しかし、金は先述の通り埋蔵量が限られているため、利息や配当を生む資産ではありません。そのため、資産を保有していることで得られるインカムゲインは期待できません。

現物投資だけでなく、投資信託・ETFも同様で、配当金や分配金がないものがほとんどです。たとえばSBI証券では、金の投資信託が15銘柄、ETFが4銘柄あります。そのうち分配金が支払われたことがあるのは、1銘柄のみです。

現物の場合は管理の手間がかかる

盗難や紛失のリスクを避けるために、安全な場所に保管する必要があります。自宅に金庫を設置する方法もありますが、盗難や火災による消失リスクもゼロではありません。

そのため、現物の金を保管する際は、銀行の貸金庫を利用するのが一般的です。

※引用:百五銀行

銀行の貸金庫はセキュリティに優れているだけでなく、地震や火災、水害に耐えられる強固な構造になっています。

しかし、銀行の貸金庫を借りるにはコストがかかります。たとえば、三井住友銀行の場合、半年契約で11,000〜23,100円(貸金庫のサイズによる)です。保存コストが金の値上がりを上回る可能性もあるため、長期で見たときの利回りが低下することもあります。

投資信託より手数料が高い

金投資は、現物購入時の手数料や投資信託の信託報酬など、様々なコストがかかります。現物購入の場合、500gや1kgなどまとまった量の金を購入する際は手数料がかからない傾向にあります。ただし、5〜20gで4,400円、100〜300gで16,500円など小分けにすると、多くの手数料がかかるのが一般的です。

また投資信託では、信託報酬を0.1%前後に設定している商品が数多くあります。しかし、金に関する投資信託では0.5%を超えるものも少なくありません。

購入時や信託報酬で多くの手数料がかかると、長期で見た際の利回りが下がる点に注意が必要です。事前に商品概要や目論見書を見て、どの程度の手数料がかかるのかを計算しましょう。

たとえば「三菱UFJ国際-三菱UFJ 純金ファンド」という投資信託では、信託報酬が年率0.99%程度かかります。一方、SBI証券で販売金額ランキング1位※である「SBI・V・S&P500インデックス・ファンド」の信託報酬は年率0.0938%です。

「三菱UFJ国際-三菱UFJ 純金ファンド」と「SBI・V・S&P500インデックス・ファンド」に毎月2万円を投資し、年利5%で20年運用した場合の差を見てみましょう。

|

銘柄 |

三菱UFJ国際- |

SBI・V・S&P500 |

|

信託報酬 |

0.99% |

0.0938% |

|

実質利回り |

4.01% |

4.9062% |

|

積立額 |

480万円 |

480万円 |

|

利益 |

254万円 |

333万円 |

|

最終積立額 |

734万円 |

813万円 |

このように商品の違いによって80万円以上の差が生じます。投資をする際は必ず、運用期間や利回りをもとに資産運用シミュレーションを行いましょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年5月末時点

金投資をおすすめできない・向いていない人

金投資をおすすめしない理由やデメリットについて解説しましたが、金は世界共通の投資対象であり、伝統的な投資手法であることから悪い投資ではありません。

しかし、金投資をおすすめできない・向いていない人も一定数います。

株式のように短期的利益を求める人

金は株式のように価値が0円になることは考えにくいため、中長期の保有を前提とした安定資産に位置付けされるのが一般的です。実際に金の値動きはゆるやかで、2023年の田中貴金属工業の小売価格を見ると、1gあたりの最低価格は2月の7,909円で、最高価格は8月の8,988円(2023年8月現在)です。高騰率は半年間で13%程度に留まっています。

一方、個別株の場合、1日で大きく価格が上昇する可能性があります。たとえば「内海造船」という企業は、2023年8月5日〜8月6日で株価が40.53%上場しました。

つまり、100万円を投資した場合、以下のような投資成績になります。

・金:7ヶ月で113万6,000円

・内海造船:1日で140万5,300円

上記データから見てもわかるとおり、金は短期間での大幅な値上がりは期待できません。短期的な利益を追求するトレーダーや頻繁な売買を行いたい方は、株式のような価格変動が大きい投資対象のほうが適しているでしょう。

定期的な収入を求める人

金は利息や配当を生む資産ではありません。そのため、インカムゲインによって不労所得を得たいと考えている方には不向きです。

定期的な収入でキャッシュフローを良くしたい方は、高配当株やETF、不動産などの投資先の方が適しています。

高配当株について知りたい方は、下記記事をご参照ください。

※関連記事:高配当株はおすすめしない理由・デメリット3つ!危険な銘柄の特徴や失敗事例も紹介

国内ETFについて知りたい方は、下記記事をご参照ください。

※関連記事:国内ETFはおすすめしないといわれる理由・デメリット4つ!向いていない人も紹介

補足|金投資の税金に注意

金投資は現物投資や投資信託など、種類が豊富にあるため税金が複雑です。たとえば、現物の金を売却して利益が出た際は、給与などの他の所得と合わせて総合課税の対象となります。所有期間が5年を超える場合と5年以下の場合で、税金の計算式が異なる点に注意が必要です。

・5年以内:売却価額−(取得価額+売却費用)−特別控除50万円=課税譲渡所得金額

・5年超え:{売却価額−(取得価額+売却費用)−特別控除50万円}×1/2=課税譲渡所得金額

一方、投資信託やETFとして取引する場合は、一律20.315%の税率による源泉分離課税となります。また、投資信託やETFによる損失は損益通算の対象となりますが、現物の金は損益通算の対象になりません。

このように金の税金は複雑であり、投資を最適化するには税金への知識が求められます。

金投資のメリット

金投資のデメリットを中心に解説してきましたが、適切な投資判断をするためにメリットも把握しておきましょう。

換金しやすい

金は世界共通の価値を持った資産です。現物資産であっても必要に応じてすぐに現金化できるため、急に現金が必要になった際にも安心です。

同じ現物資産である不動産は流動性が低く、現金化するまでに時間がかかります。しかし、金であれば貴金属店や地金商ですぐに買い取ってもらえます。

金の取引市場はグローバルに存在し、常に需要と供給があるため、国内外問わずスムーズに換金できるのが大きなメリットです。

価値が0円になることは考えにくい

金は歴史の長い資産であり、世界的にも価値を認められています。

株式の場合は企業が倒産することで価値が0円になってしまいます。しかし、金は物理的な価値を有しているため、価値が0円になることは考えにくいでしょう。

また、株式は発行可能株式総数の範囲内であれば自由に発行できますが、金は埋蔵量に上限があります。今後金が増えることはないため、需要と供給の観点から価値は高まっていくと考えられます。

インフレ対策になる

インフレが進むと、現金の価値は相対的に減少します。しかし、金は歴史的に見てインフレと良好な相関を示すことが多く、インフレ時には価格が上昇する傾向にあります。

※引用:ニッセイ基礎研究所

インフレ時は預貯金だけだと資産が目減りしてしまいますが、金に投資することで、インフレによる影響の緩和が期待できます。

インフレに強い資産の詳細は下記記事をご参照ください。

※関連記事:インフレに強い資産6選比較!保有するメリットやインフレに備えるコツも紹介

有事に備えられる

金は「有事の金」とも称され、経済的な不安定期や政治的な危機の際の、資金の避難先とされることが多いです。たとえば、不況で企業が倒産すれば株式の価値は0円になり、戦争や災害により国の信用が落ちれば債券価格が下落しますが、金にはそのようなリスクがありません。

ポートフォリオに金を加えることでリスク分散となり、有事の際にも自身の資産を守れます。

株について知りたい方は、下記記事をご参照ください。

※関連記事:株は儲からないといわれる理由・失敗原因7つ!向いていない人や失敗事例も紹介

債券投資について知りたい方は、下記記事をご参照ください。

※関連記事:債券投資は意味ないといわれる理由!向いていない人・失敗事例も紹介

金投資がおすすめな人・向いている人

本章で紹介するおすすめな人・向いている人に該当し、ここまでの内容で金投資に興味を持った人は、金投資を前向きにご検討されてはいかがでしょうか。

これまで貯金ばかりしてきた人

預貯金は安全な資産形成の手段ですが、メガバンクの場合0.001%程度の金利しか付かないため、インフレなどを考慮すると資産増加に不安があります。

貯金だけでなく他の資産に投資をして資産形成をしたいと考えている人にとって、金は安定資産といえます。現物や先物取引など投資方法も複数種類のある金は、初めての投資先として優れた選択肢です。

巷で安全といわれる投資の詳細は下記記事をご参照ください。

※関連記事:巷で安全といわれる投資手法(資産運用)3選比較!リスクを下げつつ投資するコツも紹介

分散投資をしたい人

安定資産である金をポートフォリオに組み込むことで、リスクを分散でき安定した資産形成が可能になります。

資産を増加させる役割は株式や投資信託で担い、資産を守る役割として金に投資するのもいいでしょう。現在すでに投資を始めていてポートフォリオを強化したい方は、金投資を検討してみましょう。

長期保有することに抵抗がない人

金は中長期の保有を前提とした資産です。短期での値上がりは期待できませんが、中長期で保有することで、ゆるやかに値上がりして資産の増加に繋がります。

また、保有期間中はリスクヘッジの役割を持つため、安定した資産形成が可能です。

大きな値動きに一喜一憂したくない人

日々の値動きに翻弄されると、日中本業の仕事をしている際にも値動きをチェックしてしまうなど、生活に支障が出る恐れがあります。しかし、金は比較的値動きが安定しており、株式のような急激な価格変動が少ない傾向にあります。

ただし、投資である以上金にもリスクはあるため、本記事の内容をしっかりと理解するほか、円安や円高など基礎的な金融知識を身につける必要があります。

金への投資に不安を感じる・自分には適していないと感じる方は「不動産クラウドファンディング」を検討されてはいかがでしょうか。

定期収入が欲しいなら金投資よりも「不動産クラウドファンディング」がおすすめ

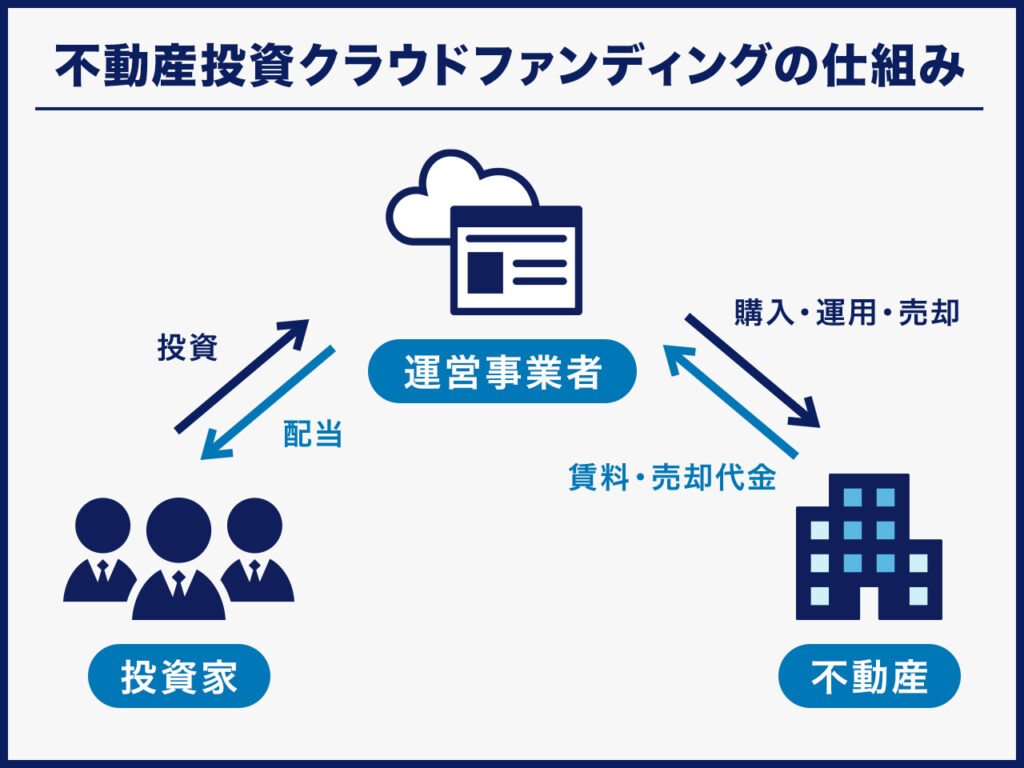

不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

1万円程度の少額から不動産へ投資ができ、投資金額に応じて定期的に分配金を受け取れます。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

不動産クラウドファンディングでは元本割れへの対策が講じられているファンドが多く存在します。金投資に同様の仕組みはありません。

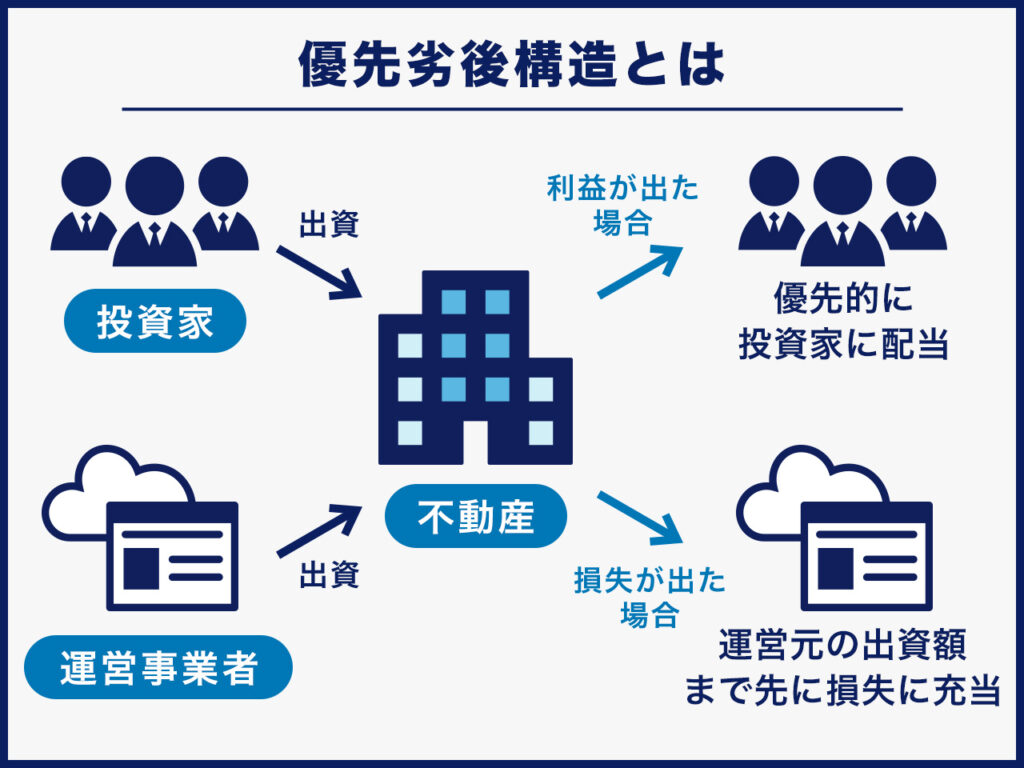

多くの不動産クラウドファンディングのファンドでは優先劣後構造が採用されているため、万が一損失が発生した際の被害を最小限に抑えられます。優先劣後構造とは、共同出資している不動産クラウドファンディング会社の出資額を優先的に損失の補填に当てる仕組みです。

損失額が不動産クラウドファンディング会社の出資額に収まる場合、投資家が損失を被ることはありません。ただし、不動産クラウドファンディングのなかには優先劣後出資を採用していないものもあるため、投資する際は必ず商品の概要をチェックしましょう。

参考までに、不動産クラウドファンディングと金投資を比較した内容を下記表にまとめました。

※下記表の「〇」「△」「×」は、不動産クラウドファンディングと金投資を比較さいた際の優劣を端的に表しています

|

比較項目 |

不動産クラウドファンディング |

金投資 |

|

特徴 |

インターネットで資金調達をして |

埋蔵量が限られていて、 |

|

メリット |

日々の価格変動がなく安定的 |

流動性が高い |

|

デメリット |

流動性が低い |

利息・配当は期待できない |

|

換金性 |

△ |

〇 |

|

元本割れへの対策 |

〇 |

× |

|

最低投資金額 |

1万円~ |

100円~※ |

|

価格の安定性 |

〇 |

× |

|

向いている人 |

損失リスクを下げたい人 |

分散投資したい人 |

※:イーデス

上記より、特に下記に該当する方は不動産クラウドファンディングでの投資をおすすめします。

・損失リスクを下げたい人

・価格変動に一喜一憂したくない人

・定期的に分配金を受け取りたい人

・売却タイミングを自分で決めるのが面倒くさく感じる人

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年5月末時点

まとめ|金への投資はおすすめしないといわれる理由

金投資とは、世界で共通の価値がある金に投資する手法で、現物購入や純金積立、投資信託など、様々な方法があります。

金への投資はおすすめしないといわれる主な理由は、利息・配当は期待できないことや、管理の手間・手数料がかかることです。また、つみたてNISAも利用できないため、非課税制度を活用して投資効率を高めたい方には適していません、

一方で、換金しやすい、インフレ対策になるといったメリットもあるため、分散投資・中長期投資が前提の方にはおすすめの投資方法です。

投資には向き不向きがあるため、金投資だけでなく不動産クラウドファンディングなど、ほかの選択肢も検討してみましょう。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開も月に1~3案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年5月末時点