※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

将来の資産形成のために投資を検討するなかで、サラリーマンの融資属性を活用できる不動産投資に魅力を感じている方も多いでしょう。同年代の友人や同僚で不動産投資をしている人がいると、より興味も湧きますよね。

ただ、不動産投資の情報を調べていると悪徳業者に騙される被害もあることから「サラリーマンはカモ」という言葉を見聞きすることも少なくありません。このような情報を見ると、自分もカモにされてしまうのではないかと不安に感じる方も多いはずです。

サラリーマンが不動産投資のカモにされる原因は主に下記の通りです。

- ・不動産の相場を知らない

- ・サラリーマンはローン(融資)が通りやすい

- ・悪質なサブリース契約か見極めができない

- ・新築物件のデメリットを把握していない

- ・感情的な判断をしてしまう

本記事では他にも、カモにされることの回避策をお伝えします。カモにされる背景を理解することで、何に注意すればいいかがわかり、騙されずに投資できるでしょう。

記事の後半ではサラリーマンにおすすめの投資方法も紹介するので、ぜひ参考にしてください。

※本記事で述べている「不動産投資」は『現物不動産投資』を指します

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

目次

サラリーマンが不動産投資のカモにされる原因・回避策

サラリーマンが不動産投資のカモにされる原因のほとんどは「本業が忙しいゆえの勉強不足」です。

サラリーマンは安定した収入を得られることから、経営者や個人事業主よりも融資属性が良く、銀行から多くの借入ができます。そのため、悪徳業者からすると「知識のない人が多くのお金を持っている」状態であり、まさにカモにされてしまうのです。

具体的にどのようなことに注意すればいいのか理解するためにも、カモにされる原因と回避策を見ていきましょう。

不動産の相場を知らない

相場を知らないということは、高いか安いかの判断ができないということ。

たとえば、バスタオルが1つ20,000円で販売されていれば「高い!」と気づきやすいでしょう。しかし、大森駅徒歩10分で築30年の1DKが6,000万円と聞くと、果たして高いのか安いのか判断できないサラリーマンはそれなりにいるのです。

また、賃料でなく利回りで記載されると、不動産投資初心者にはさらにわかりにくくなってしまいます。不動産は築年数や立地によって利回りが大きく異なります。都心の新築であれば利回り3〜5%程度の物件もありますが、地方や郊外にある中古物件だと利回り15%を超える物件もあるのです。

このような前提となる知識がないと、割高な物件であっても優良物件と誤認してしまいカモにされるのです。

物件の利回りを確認するための不動産会社による収支シミュレーションで、わざと利回りを高く見せるために事実と異なるデータ(賃料相場や空室率、修繕費用の目安など)を提案されるケースもあります。

不動産投資の利回りの詳細は下記記事をご参照ください。

※関連記事:不動産投資の利回りとは?理想と最低ライン・計算方法もズバリ紹介

回避策

自分の投資候補物件に似た近隣物件の価格を把握しましょう。割高か割安かの判断がしやすくなるためです。類似物件だけでなく、築年数が経過した物件の相場を確認することで、将来的に売却する際の参考にもなります。

相場を把握する方法は以下の3つがおすすめです。

- ・不動産ポータルサイト

- ・土地総合情報システム

- ・レインズマーケットインフォメーション

不動産ポータルサイトとは、「SUUMO」のように不動産の売却情報を閲覧できるサイトを指します。とくに「楽待」や「健美家」がおすすめです。

※引用:楽待

ちなみに、健美家に登録されている全国のワンルームマンションの平均価格は1,617万円です。(2022年10月~12月期)

※参考:健美家

近隣の物件がいくらで売却されているのかを確認しましょう。

国土交通省が運営する「土地総合情報システム」や不動産流通機構が運営する「レインズマーケットインフォメーション」では、過去の取引を検索できます。そのため、実際に売れた価格(成約価格)を把握できます。

物件取引は価格交渉があるため、不動産ポータルサイトに掲載されている販売価格(売り出し価格)と成約価格が一致するとは限りません。成約価格を参考にすることで、より実態に近い価格をもとにシミュレーションできるでしょう。

また、SUUMOやホームズなどの不動産サイトで、「購入検討の物件の賃料」と「周辺の似た物件の賃料」を調べて比較する必要があります。購入検討物件の賃料が周辺の似た物件よりも高ければ、高掴みしてしまい、後々損をする恐れがあります。

たとえば、本来賃料が10万円相当の物件が賃料12万円で入居者がいる物件を買ってしまい、その入居者が退去した後の入居者募集では、本来の賃料10万円でないと入居者が集まらない恐れがあるのです。

さらに不動産サイトのなかには「満室想定」と記載したうえで利回りが記載されているサイトもあります。ただし、 あくまで満室の場合の利回りであって、実際は満室ではなく50%の入居率の状態であることも珍しくありません。そのため、物件の不動産会社に物件の実際の入居率を必ず確認しましょう。

不動産投資の初期費用の詳細は下記記事をご参照ください。

※関連記事:不動産投資の初期費用は物件価格の10%!?費用の種類とシミュレーションを紹介

サラリーマンはローン(融資)が通りやすい

どれだけ不動産投資を前向きに検討していても、ローンが通らずお金が不足しているサラリーマンを相手にしていては、不動産業者にとっては骨折り損になってしまいます。

一方、公務員や大手・上場企業に勤めるサラリーマンは属性がよく、融資に通りやすいため、資金面はクリアしやすいです。つまり、あとは不動産業者の営業力次第になります。融資が通りやすいサラリーマンは、不動産業者にとってターゲットにしやすいのです。

不動産投資のローンの詳細は下記記事をご参照ください。

※関連記事:不動産投資にローンは必須?メリット・デメリットと住宅ローンとの違い

回避策

いくらローンが通りやすいとはいえ、自分で不動産投資の収益の計算ができなくては、不動産業者に騙されてしまいます。(これから述べるシミュレーション計算を自分でできる自信がない方は、現物不動産投資はおすすめできません)

どれくらいの収益が見込めるかを計算して投資判断を行います。

不動産投資では、利回りとキャッシュフロー(ローン返済後に手元に残るお金)を把握しておくことが大切です。利回りは、主に「表面利回り」と「実質利回り」の2種類があります。

- ・表面利回り(%)=年間家賃収入÷物件価格×100

- ・実質利回り(%)=(年間家賃収入-年間維持費)÷(物件価格+諸費用)×100

物件情報では、表面利回りが掲載されているのが一般的です。しかし、表面利回りは諸費用や維持費を考慮していないため、収益性を正確に把握できません。自分で実質利回りを計算して、利益を確保できる物件かを判断する必要があります。

都内の中古区分ワンルームマンションを想定した、実際のシミュレーション例を見てみましょう。

<前提条件>

- ・物件価格:2,320万円

- ・諸費用:58万円(仲介手数料、登録免許税、印紙税など)

- ・ローン返済:月7万6,726円(借入2,270万円、返済期間34年、固定利率2%) ※年額92万712円

- ・家賃収入:月額9万2,000円 ※年額110万4,000円

- ・固定費用:月額1万3,400円(管理費・修繕積立金、賃貸管理委託費用) ※年額16万800円

- ・固定資産税:年額5万1,500円

この場合、実質収益と利回り、年間キャッシュフローは以下のようになります。

- ・年間実質収益:110万4,000円-16万800円-5万1,500円)=89万1,700円

- ・表面利回り:110万4,000円÷2,320万円×100=4.75%(小数点第三位以下切り捨て)

- ・実質利回り:89万1,700円÷(2,320万円+58万円)×100=3.74%

- ・年間キャッシュフロー:89万1,700円-92万712円=-29,012円

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

悪質なサブリース契約か見極めができない

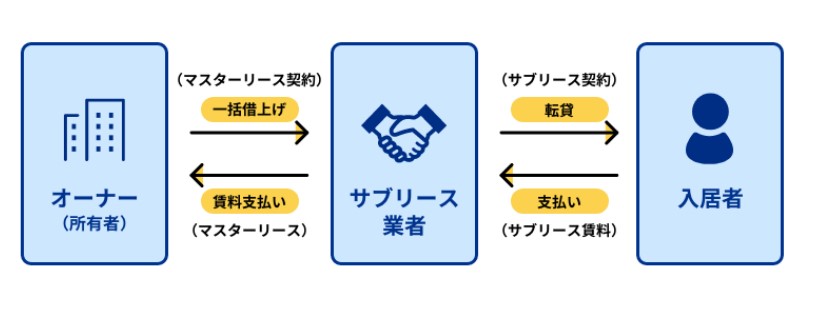

そもそもサブリース契約とは、サブリース会社が不動産オーナーから物件を借り受け、第三者に転貸する契約を指します。

サブリース契約は投資家にとって下記メリットがあります。

- ・空室・家賃滞納リスクを回避できる

- ・賃貸管理を任せられる

- ・退去時の原状回復費用や広告料を節約できる

とくにサブリースは、サブリース業者が賃貸物件を一括で借り上げてオーナーに家賃を支払うので、空室や家賃滞納にかかわらず一定の家賃収入が保証されます。

また、不動産投資では、退去が発生すると次の入居者のために室内の原状回復(クリーニング・修繕など)を行います。入居者を募集する際は、仲介業者に広告料を支払わなくてはなりません。しかしサブリース契約の場合、原状回復費用や広告料を業者が負担してくれるケースもあります。

サブリースの詳細は下記記事をご参照ください。

※関連記事:サブリース契約とは?結局何がトラブルの原因になるかズバリ解説

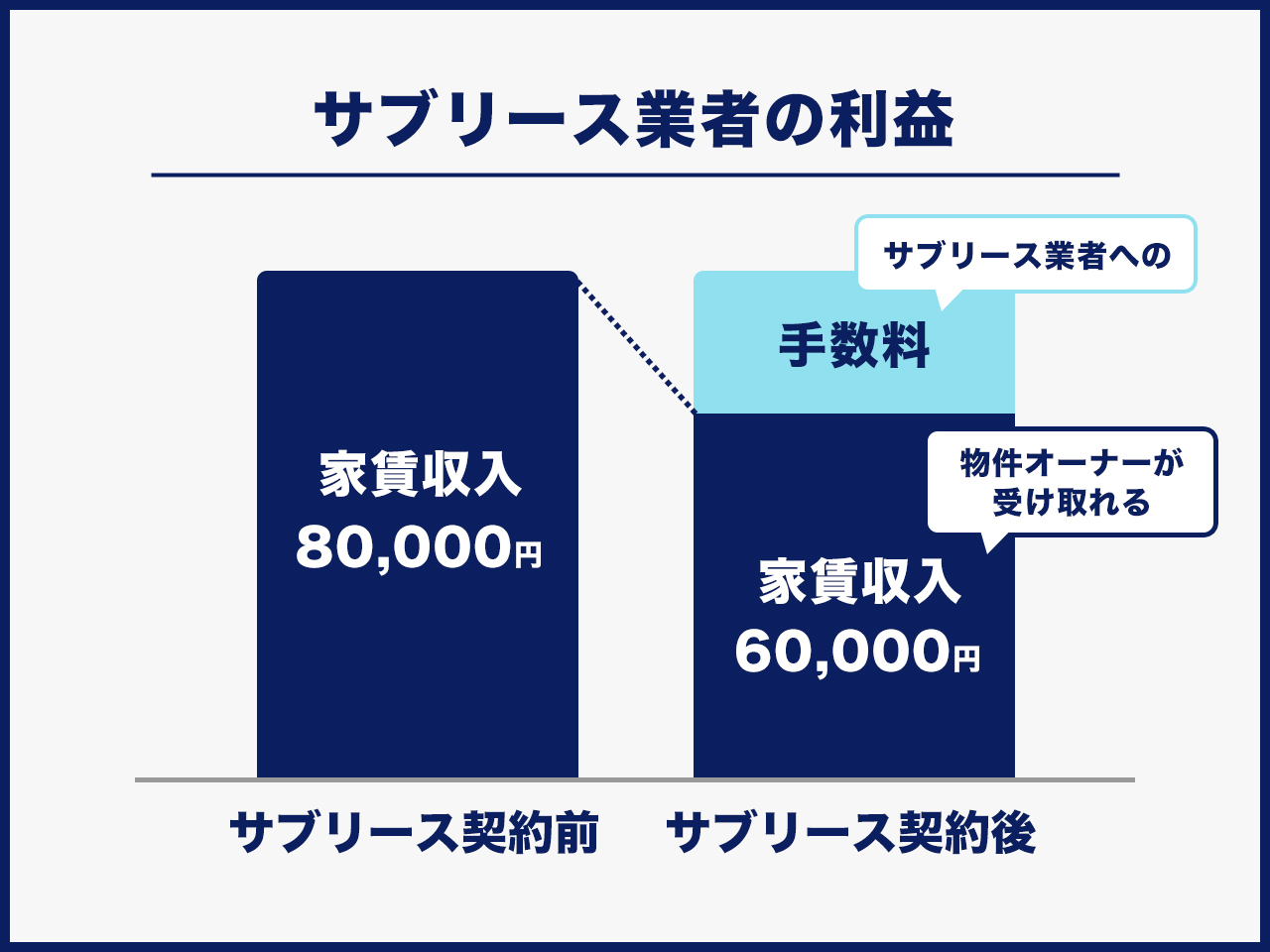

サブリース契約は管理の手間をかけたくない方の選択肢の一つにはなります。しかし転貸という仕組み上、不動産オーナーが得られる利益が下がってしまいます。

そして、サラリーマンのなかには、気づかないうちにサブリース詐欺に遭ってしまう人もいるのです。サブリース詐欺とは、サブリース契約締結後にサブリース会社が契約の解除・変更を強要して物件オーナーに損害を与える詐欺です。

たとえば、サブリース契約前は「契約後30年は家賃保証する(家賃減額をしない)」と豪語していたものの、契約後しばらくしてから「家賃の減額を認めなければサブリース契約を解除する」と伝えられることがあったり、一方的に家賃を減額されることがあります。サブリース業者と取り交わした契約書を再確認すると、契約書内の端っこの目立たない箇所に小さな文字で「※上限30年とする」と記載されているため、「30年間の保証」ではないことに後になって気づく事態もあります。入居者がいない状態で突然契約解除をされれば、物件オーナーが損失を被る恐れもあるのです。

「売却の時にサブリース契約を解除すればいいのでは?」と考える方もいますが、原則としてサブリース契約は解約できません。なぜなら、賃貸借契約では借地借家法28条によって借主が手厚く保護されているためです。不動産オーナーの住まいが無くなったなど、正当な事由であれば退去が認められる場合もありますが、収益減少などでは認められないと考えましょう。

回避策

- ・サブリース会社の免許の有無を確認する

- ・司法書士などに相談する

サブリース契約自体は違法ではありませんが、サブリース会社の信頼度は重要です。サブリースは大家業であり、原則として宅建免許は不要です。だからこそ、宅建免許を取得しているサブリース会社は、比較的信頼性が高いといえるでしょう。免許の有無は国土交通省のサイトで調べられるため、事前に調べておきましょう。国土交通省の公式サイトにて、サブリース業者が国土交通省の賃貸住宅管理業の登録業者として登録されているかの確認も必要です。下記ページから検索できます。

→国土交通省 | 宅地建物取引業者 検索

また、サブリース業者から契約書を渡されたら、司法書士などの専門家に契約書の内容を確認してもらいましょう。詐欺をするサブリース業者の契約書だと、専門知識が豊富でない物件オーナーには理解しづらく、サブリース業者にとって圧倒的に有利な内容の契約書を渡してくることがあります。セカンドオピニオンという観点からも、司法書士などの専門家に確認してもらうことで、契約書の不自然な箇所を見つけやすくなるでしょう。

新築物件のデメリットを把握していない

新築物件は中古よりも物件価格が高く、入居して中古になると資産価値が大きく目減りする傾向にあります。新築は設備が新しくて入居者にも人気がありますが、価格が高く収益性が低い物件が多いため、初心者は不動産投資では避けたほうが無難です。

とくに新築マンションは「新築プレミアム」によって高い家賃設定が可能ですが、年間の家賃下落率は1%程度※といわれています。新築プレミアムとは、新築物件にのみ発生する特有の価値のこと。新築の価格から新築直後の中古物件の価格を差し引いた価格差です。

※参考:総務省統計局 物価統計室

反対に、築年数が古すぎる物件にも注意が必要です。築古すぎる物件は、入居希望者が求める住宅設備や共用部の設備などが整っていないケースがあります。具体的には、『SUUMOの「使える」設備ランキング』で上位にランクインしている宅配ボックスやモニター付きインターホンなどが挙げられます。入居希望者が求める設備が整っていないマンションでは入居が決まらず、家賃収入を得られなくなり、ローンの返済が困難になるでしょう。

また、1981年6月1日より前に建築された建物は旧耐震基準となるため、注意が必要です。旧耐震基準とは、震度5強程度の揺れでも建物が倒壊せず、破損しても補修することで生活が可能な構造基準として設定されています。1981年6月1日以降に建築された建物は新耐震基準となり、震度6強や震度7程度の地震でも倒壊しない基準で建築されています。

回避策

不動産投資をする際は、表面的な価値ではなく本質的な価値に目を向ける必要があります。

たとえば、「新築プレミアム」は新築のとき限定の価値であり、すぐになくなってしまいます。「新築を買った」という満足感や優越感ではなく「将来的に安定した収益が見込めるのか」という本質的な価値で物件購入を判断しなければなりません。

本質的な価値を判断するのが難しい場合、「新築物件はそもそも買わない」と決めておくのもいいでしょう。

また、利回りとリスクは表裏一体の関係にあります。中古物件の利回りが高いのは基本的には「利回りを高くしなければ売れないから」です。そのため、利回りの高さだけで判断するのも危険です。

中古物件の場合は、少なくとも下記については最低限確認しておきましょう。

- ・立地条件

- ・周辺環境

- ・共用部の設備

- ・新耐震基準(1981年6月1日以降に建築確認を受けた建物)か

感情的な判断をしてしまう

「今が買い時」「将来の資産形成のためにも早いうちから」など、不動産業者のセールストークを真に受けて勢いで不動産を買ってしまうサラリーマンも少なくありません。

不動産を買うという非日常的な場面では、感情が高ぶってしまうこともあります。しかし、騙されないためにも冷静な判断をしなければいけません。

回避策

感情的な判断をしないためにも、必ず数字で判断しましょう。具体的には「実質利回り」です。実質利回りの計算式は以下のとおりです。

(年間の家賃収入-年間の諸経費)÷(物件の購入価格+購入時の諸経費)×100

不動産会社が作るパンフレットの多くには、一般的に諸経費の支払いが含まれていない「表面利回り」で記載されています。表面利回りが高い物件でも、管理費や修繕積立金が高いと実質利回りは低下します。さらに固定資産税まで含めると赤字になることもあるため、必ず実質利回りで判断しましょう。

とはいえ、実質利回りが何%あれば良いという明確な基準はありません。その地域の相場や自分が得たい収益を踏まえて、決める必要があります。先述の相場理解や物件の目利きが必要になります。

どれだけ築年数が浅くてキレイな物件でも、数字で判断しなければ投資として成り立たない恐れがあります。

また、冷静に判断するためにも即決するのではなく、時間を置いて判断することも大切です。「他にも購入検討者がいる」とセールストークをかけられることはありますが、嘘の可能性もあります。仮に本当に他の人に買われてしまっても「今回はご縁がなかった」と割り切りましょう。

ワンルームマンション詐欺の詳細は下記記事をご参照ください。

※関連記事:ワンルームマンション投資詐欺を避けるには?手口や事例、対策を紹介

なかには気づかないうちに詐欺に遭ってしまうサラリーマンもいます。実際に遭ってしまった場合の対処法も把握しておきましょう。

実際に詐欺に遭った場合の対処法

以下の相談先に連絡しましょう。

- ・全国宅地建物取引業保証協会・不動産保証協会

- ・警察・弁護士

それぞれについて解説します。

全国宅地建物取引業保証協会・不動産保証協会

全国宅地建物取引業保証協会・不動産保証協会とは、宅建業を営む企業が会員となる団体です。

トラブルが発生した際の窓口となり、問題解決のための業務を行っています。不動産会社が倒産して手付金が戻ってこなかった場合などは、不動産会社の代わりに代金を返済する弁済業務を行っています。そのため、詐欺発生時はまず全国宅地建物取引業保証協会・不動産保証協会に連絡しましょう。

警察・弁護士

宅建業者とトラブルが生じた場合は全国宅地建物取引業保証協会・不動産保証協会への相談で対処できます。しかし、そもそも相手が宅建業者ではなく詐欺師の場合などは、保証協会では対応できません。

その場合、警察や弁護士に相談する必要があります。相手方の調査や訴訟のための手続きなど、必要な行動をサポートしてもらえます。そのため、被害金の回収など、トラブル解決に向けて取り組む場合は警察や弁護士に依頼しましょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

不動産投資でカモにされやすいサラリーマンの特徴

自分自身がカモにされやすい特徴に該当していないかをチェックしましょう。仮に該当する場合は、その部分についてより注意深くなる必要があります。

「不労所得が手に入る」というフレーズを盲信する人

日々忙しく働くサラリーマンのなかには、不労所得に憧れる人も多いでしょう。しかし、不労所得は簡単に得られるものではありません。多くの不動産・税金関連などの知識や市況を踏まえた購入のタイミングが重要になるため「不動産投資をすれば誰でも不労所得を得られる」とは考えないようにしましょう。

なお、実際のところ不動産投資は完璧な不労所得とはいえません。なぜなら、入居者募集や空室対策、管理修繕、管理会社との打ち合わせなどが必要になるためです。「投資」というよりかは「事業」と考えたほうがいいでしょう。

不動産会社・管理会社に丸投げしたい人

たとえば、最初の購入段階で「難しいことはわからないから…」と、不動産会社がおすすめする物件を買ってしまうことは危険といえます。このように、わからないことを自分で調べようともせず、不動産会社に丸投げしたいと考えている人は、不動産投資に不向きな上、カモにされるリスクも高いです。

また、購入後も管理会社に任せきりで、物件の管理状況や空室対策の状況を確認しないと、管理会社から対応を後回しにされてしまう可能性もあります。「どうせこのオーナーはいつもこちらからの報告内容を確認しないから」と、管理会社から相場よりも高い請求を受ける恐れもあるでしょう。

不動産会社や管理会社に丸投げするのではなく、基本的にはまず自分で調べて解決しましょう。購入前と後では、それぞれ下記に挙げる行動を取ることがおすすめです。

- ・購入前:購入希望条件を洗い出して自分で物件を探してみる

- ・購入後:大家コミュニティなどに参加して常に最新の情報にアップデートする

細かな部分に疑問を持てない人

細かな部分に疑問を持てない人は、不利な契約などに気づけず、詐欺に遭う恐れがあります。たとえば、先述したサブリース契約が該当します。

- ・いつまでサブリース契約が続くのか

- ・更新時の賃料改定はあるのか

- ・オーナーから契約解除は申し込めるのか

このようなことに疑問を持ち、事前に解決できれば不利な条件で契約させられずに済みます。

事前に契約書の草案を受け取ってしっかりと読み込み、不明な点がない状態で契約しましょう。

不動産投資における節税の仕組みがわからない人

「不動産投資は節税できる」と聞いたことがある人も多いと思われますが、実際にどのような仕組みで節税できるかまで理解している人は少ないでしょう。節税の仕組みがわからないと「不動産投資=節税できる」という言葉を信じ込んでしまい、騙される恐れがあります。

不動産投資では、必ず節税できる訳ではありません。税金計算上赤字を作ることで、はじめて不動産投資にて節税できるのです。

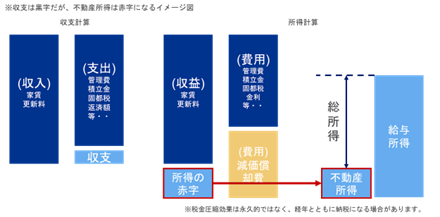

下記図は、不動産投資をした場合の収支計算と所得計算の表です。

これは、不動産の税金計算上の損益(所得計算)と、実際の現金収支(収支計算)が異なることが関係します。

■収支計算(実際のお金の流れ)

支出(管理費・修繕積立金・固定資産税・ローンの支払いなど)< 家賃収入

上記より、収支はプラスで所有しています。

■所得計算(税金計算上)

収益や費用は収支計算と比較してみてもほとんど変わりませんが、1つだけ収支計算の時には計上されていない費用があります。それが「減価償却費」です。

減価償却費が計上されることで、収益(家賃収入)よりも費用が多くなり、下記のように所得がマイナスになることがあります。

支出(管理費・修繕積立金・固定資産税・ローンの支払いなど+減価償却費) >家賃収入

これにより、税金計算上は「赤字」となります。

この仕組みにより、毎月プラス収支で利益が出ていても、税金計算上の所得はマイナスになる計算に繋がるのです。

不動産投資の節税の仕組みは下記記事をご参照ください。

※関連記事:不動産投資の節税(税金対策)の仕組み!シミュレーション計算付き

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

サラリーマンにワンルームマンションを含む不動産投資がおすすめしない・割に合わないといわれる理由

不動産投資は歴史のある投資方法であり、書籍や動画など参考にできる情報も多いです。

しかし、必ずしもサラリーマンに不動産投資が適しているとはいえません。不動産投資の裏側や手間がかかる部分も把握した上で、投資するべきかを判断しましょう。

家賃滞納への対処が面倒だから

入居者が家賃を滞納すると、収入を得られなくなるのです。入居審査が甘いと、家賃滞納が発生しやすくなります。収入や勤務先、勤続年数、家族構成など、属性を調査して入居希望者の支払い能力を見極められないと、家賃滞納が生じる可能性が高まるのです。

入居者に法的手続きで明け渡しを求める場合、通常は以下のような流れで進めます。

- 1.支払の催告

- 2.契約解除の通知

- 3.建物の明け渡し・未払賃料の支払いを求める訴えの提起

- 4.判決(債務名義の取得)

- 5.明け渡しの強制執行の申立て

- 6.強制執行

債務名義とは、強制執行の際に必要な書類のことです。具体的には「確定判決」「仮執行の宣言を付した判決」「和解調書」などがあります。これだけの手続きが必要になるため、滞納発生から強制退去までは1年程度かかってしまいます。

対処法

家賃の滞納歴、クレジットカードやローンの延滞歴は必ず確認しておきましょう。また、保証会社の利用を入居条件とするといいでしょう。入居申込の際に保証会社が審査を行ってくれるため、入居希望者の支払い能力をより正確に判断しやすくなります。万が一家賃滞納が発生しても、保証会社が代わりに支払ってくれるのもメリットです。

物件の管理維持・修繕が面倒だから

築年数の経過などで建物や設備の老朽化が進み、修繕費用負担が発生します。想定を超える費用がかかると、収益を圧迫するのです。資金が足りない場合は、ローン返済に支障が出る可能性もあるでしょう。

退去が発生したら、次の入居者のために原状回復工事をしなくてはなりません。入居者の故意・過失により生じた不具合の修繕費用は入居者負担ですが、経年劣化や通常使用による損耗の修繕費用はオーナー負担です。費用負担を巡って、入居者とトラブルになるケースもあります。

原状回復を速やかに行わないと新しい入居者を迎えられず、収益が下がってしまいます。

管理維持・修繕の費用相場を把握せずに十分な資金を準備していなかったり、物件への定期的なメンテナンスを行わないと、思わぬ故障・破損により突発的な出費が発生することもあるのです。

原状回復工事は、ハウスクリーニングやクロス(壁紙)の張り替え、エアコンクリーニングなどが必要です。ワンルームマンションの場合、下記費用がかかる場合があります。(下記は相場です)

- ・ハウスクリーニングは:3万円

- ・クロス張り替え:1,200円/㎡

- ・エアコンクリーニング:15,000円/台

- ・エアコンと給湯器の交換:それぞれ10万円

- ・床の張替え:3,500円/㎡(クッションフロア)、1万円/㎡(木材のフローリング)

入居期間や使用状況によっては追加費用が生じることもあります。

対処法

突発的な支出を収支計画に盛り込んだ上で、修繕費の積み立てを行うことが有効です。退去や設備交換はいつ発生するか予測できません。普段から少しずつ資金を多めに貯めておけば、急な支出にも対応しやすくなります。可能であれば、ローン返済後のキャッシュフローは使わずに貯めておきましょう。

副業禁止のルールを守られないと法律違反や解雇の恐れがあるから

公務員は、国家公務員法や地方公務員法で副業禁止が規定されています。公務員には「職務専念義務」があるため、勤務中は職務に専念しなくてはなりません。

民間企業のサラリーマンでも、勤務先が副業禁止の場合は、隠れて不動産投資をしていたことが発覚すると人事評価に影響し、最悪の場合は解雇される恐れがあります。

不動産投資は資産運用の一種であることから、「副業禁止規定があっても問題ない」とする見方が一般的です。「親族から賃貸経営を相続する」「転勤で持ち家を賃貸に出す」といったケースもあるでしょう。

ただし、やり方によっては「副業禁止規定に違反している」と判断される恐れもあるので注意が必要です。

■「黙っていればバレない」と思うかもしれませんが…

会社は給与から住民税を源泉徴収しています。不動産投資で収入(課税所得)が増えると住民税も増えるため、「給与に対して住民税額が高い」という理由で副業が発覚する可能性があります。

対処法

公務員の場合は、人事院規則において不動産投資が副業禁止に該当するかの判断基準が示されています。以下の条件をすべて満たす場合は、公務員でも不動産投資が可能です。

- ・不動産投資の規模が5棟未満または10室未満

- ・家賃収入が年額500万円未満

たとえば、ワンルームマンションを数戸所有する程度の規模であれば問題ないでしょう。

また、公務員と会社員のどちらも、勤務先に不動産投資をすることを伝えて許可をとっておくと安心です。

不動産投資のリスクやその対処法については下記記事をご参照ください。

※関連記事:不動産投資のリスク・やめとけといわれる理由10選!対処法を知って安定収入を確保しよう

サラリーマンが不動産投資詐欺に遭わないための対策

不動産投資詐欺に遭う方の多くは、投資に関する知識不足が原因として挙げられます。投資や不動産に関する以下のような知識を身につけることで、投資詐欺の被害を避けられるでしょう。

- ・物件の相場を知る

- ・会社の実績や免許を確認する

- ・自分でキャッシュフローのシミュレーションをできるようにする

それぞれについて解説します。

物件の相場を知る

近隣の似た物件の価格を把握することで、割高か割安かの判断がしやすくなるためです。類似物件だけでなく、築年数が経過した物件の相場を確認することで、将来的に売却する際の参考になります。

相場を把握する方法は以下の3つがおすすめです。

- ・不動産ポータルサイト

- ・土地総合情報システム

- ・レインズマーケットインフォメーション

不動産ポータルサイトとは、「SUUMO」のように不動産の売却情報を閲覧できるサイトを指します。ワンルームマンションの場合「楽待」や「健美家」がおすすめです。

※画像引用:楽待

健美家に登録されている全国のワンルームマンションの平均価格は1,617万円です。(2022年10月~12月期)

※参考:健美家

近隣のワンルームマンションがいくらで売却されているのかを確認しましょう。

国土交通省が運営する「土地総合情報システム」や不動産流通機構が運営する「レインズマーケットインフォメーション」では、過去の取引を検索できます。そのため、実際に売れた価格(成約価格)を把握できます。

中古マンションの取引は価格交渉があるため、不動産ポータルサイトに掲載されている販売価格(売り出し価格)と成約価格が一致するとは限りません。成約価格を参考にすることで、より実態に近い価格をもとにシミュレーションできるでしょう。

会社の実績や免許を確認する

具体的に確認する内容は以下の通りです。

- ・免許番号

- ・不動産会社が実在しているか

- ・ワンルームマンションの販売実績があるか

免許番号で重要となるのは、(03)第◯◯◯◯◯号のように括弧書きで記載されている部分です。宅建業の免許番号は5年更新であるため、(03)の場合は少なくとも15年間営業している会社であると判断できます。番号が大きくなるほど、長く営業していることが分かるため、信用度の指標になります。取引前に国土交通省のサイトで免許番号を確認しておきましょう。

ただし、免許番号だけで判断するのは危険です。実在する宅建業者を名乗っているだけで、その会社の社員でない場合もあります。必ずその不動産会社に訪問し、会社や社員が実在しているかを確認しましょう。

また、過去にワンルームマンションの販売実績があるかを確かめる必要もあります。直接ヒアリングする他、インターネットで検索するなど、実績の有無を調べましょう。これまでワンルームマンションを販売したことがない場合、提示されるシミュレーション通りの運用成績を得られるか判断しづらいです。少しでも不安がある場合は契約を進めないのが無難でしょう。

自分でキャッシュフローのシミュレーションをできるようにする

今回は、都内(中央区)の区分ワンルームマンションを金融機関からの借り入れで購入(諸経費含めたフルローンにて購入)し、約6年間運用したシミュレーションとなります。本物件の価格や実質利回りなどは以下の通りです。

■区分ワンルームマンション概要

・物件購入価格:約2,320万円

・諸経費:約58万円

・借入金額:約2,270万円(ローン返済は月7万6,726円、返済期間34年、固定利率2%) ※年間92万712円

・家賃収入:月額9万2,000円 ※年額110万4,000円

・固定費用:月額1万3,400円(管理費・修繕積立金、賃貸管理委託費用など) ※年額16万800円

・固定資産税:年額5万1,500円

・自己資金:約50万円

・建物管理費:5,900円

・修繕積立金:4,200円

・管理会社委託手数料:3,300円

・実質利回り:年約3.77%

・運用期間:約6年

・物件売却価格:約2,320万円(購入価格と同額で売却完了)

本物件に投資する場合、初期投資額や各年のキャッシュフローは以下となります。

| 期間 | キャッシュフロー |

| 初期投資額 | -¥1,204,900 |

| 1年目 | -¥29,004 |

| 2年目 | -¥20,332 |

| 3年目 | -¥11,471 |

| 4年目 | -¥2,418 |

| 5年目 | ¥6,833 |

| 6年目 | ¥3,328,207 |

※クリアル株式会社での実際の運用・売却事例に基づいた数値となります。

長期的な目線で収支計画をシミュレーションすることで、自己資金をいくら準備するべきなのか、その物件を購入するべきなのかを判断できるようにしていきましょう。

サラリーマンが不動産投資で成功するコツ

不動産投資で成功するには、必ずおさえておくべきポイントやコツがあります。これらをないがしろにすると、損をする原因になるので、まずは王道の考え方を身につけましょう。

空室が出にくい物件を選ぶ

とくに下記に挙げる「エリア」「建物」「契約内容」の3点を重点的にチェックしましょう。

<エリア>

- ・政令指定都市周辺

- ・最寄り駅から徒歩10分圏内

- ・利用する路線がターミナル駅に出やすい

- ・スーパー、コンビニなど商業施設や学校、病院などの公共施設が近くにある

- ・人口減少率が低いエリアにある

<建物>

- ・(一棟アパート・マンションの場合)入居率が95%を上回っている

- ・長期空室(3か月以上)はない

- ・築年月が1981年(昭和56年)6月以降(新耐震基準)であること

- ・接道要件を満たしている(前面道路の状況など)

<契約内容>

- ・契約不適合責任が説明なしに免責されていない

- ・土地の権利形態が「借地権」※ではない

※借地権:建物を建てるために土地を借りる権利。借地権付きの建物は地代の負担があり、第三者に売却しづらいケースもあるため注意しましょう。

初心者におすすめなのは「中古ワンルームマンション」

初心者のなかには投資金額の大きさにハードルを感じる人もいるでしょう。築年数より価格の安さを重視したい場合は、都内で管理状況が良好な物件であれば、築30年程度の築古ワンルームも選択肢になりえます。

また、ワンルームマンションの管理や運営は一棟アパート・マンションよりも比較的簡単です。一つの部屋のみの管理や運営で済むため、管理費や修繕費も抑えられます。立地のよい物件なら流動性が高く、いざとなったら売却しやすいのもメリットです。

空室対策に力を入れる

不動産投資においては、空室リスクを軽減することが安定経営につながります。そのため、入居希望者に対し、物件の立地や周辺環境をしっかりとアピールしてくれる不動産会社でないと、空室が長期化します。不動産会社のホームページやSUUMOなどの不動産情報サイトで、適切に集客してくれる不動産会社を選ばなければなりません。

人気エリアで物件を購入することに加え、地域の魅力を入居希望者に伝えることで入居が決まる可能性が高くなるため、地域の情報に詳しい不動産会社に依頼することが大切です。

また、敷金・礼金・更新料を下げたり(もしくは0円にする)フリーレント期間を設定したりすることも対策として挙げられます。

サラリーマンには現物不動産投資よりも「不動産クラウドファンディング」がおすすめな理由

不動産投資でカモにされないためには、情報収集が大切です。現物不動産投資では不動産業者のほうが個人の投資家よりも多くの情報を持っていることがほとんどのため、騙しやすい構図にあるのです。

一方、不動産クラウドファンディングでは、不動産クラウドファンディングサービスサイトにて開示されているファンド情報をもとに自分で投資先を選べます。そのため、投資家によって情報量の差はなく、誰か一人が極端に大きな利回りにて利益を得ることもありません。本来現物不動産投資は資金力がある投資家に多くの情報が集まるため、不動産投資初心者にとって不利になる傾向にあります。しかし、不動産クラウドファンディングではその心配がありません。

また、損失を被った際は、運営事業者によって優先的に投資家の損失を補填する仕組みを用意しているファンドがほとんどです。そのため、投資家にとっては現物不動産投資よりも安心して投資を始めやすいメリットがあります。

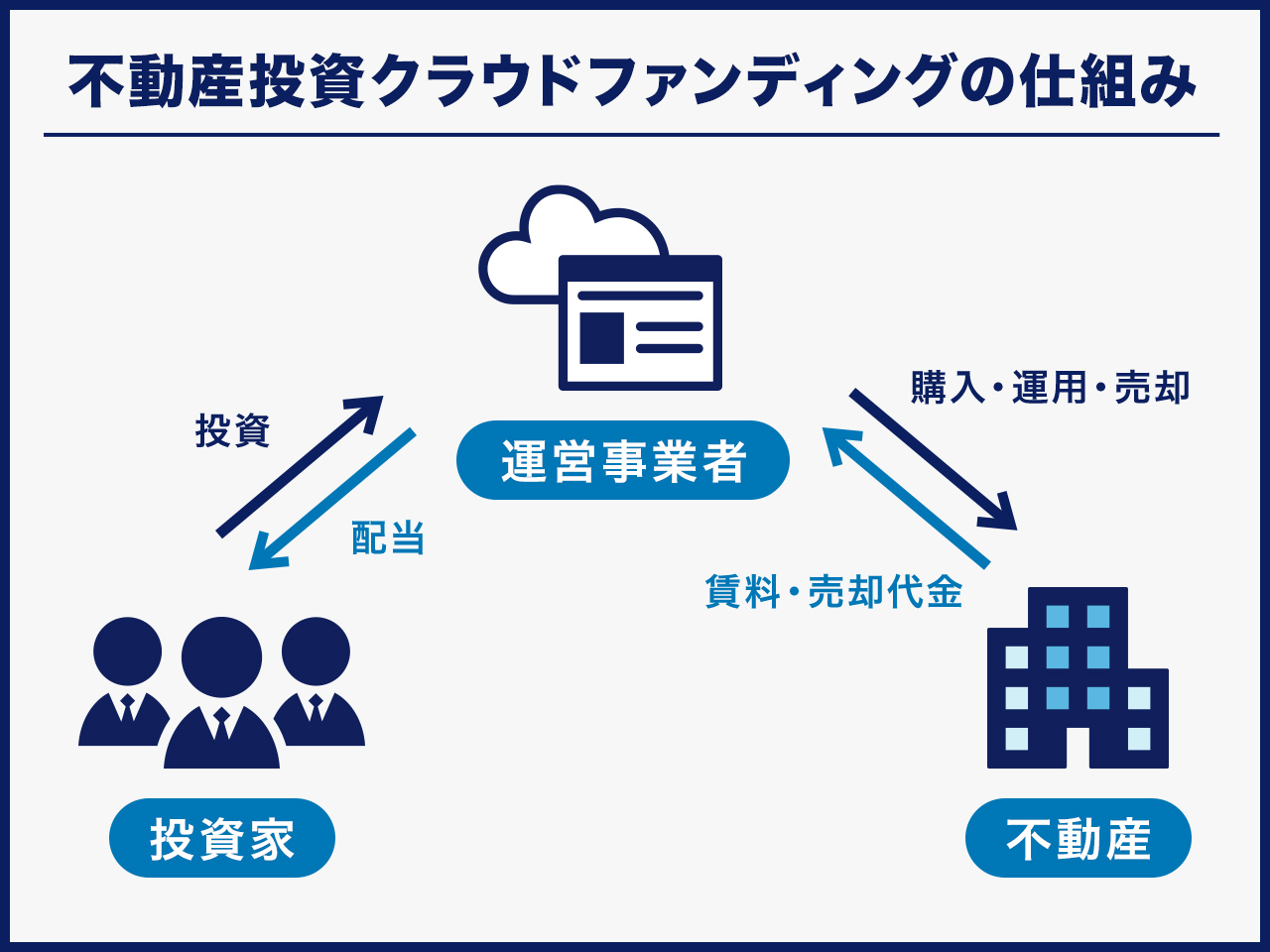

不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

理由1:1万円程度という少額から不動産へ投資できるから

通常、マンションやアパートといった現物不動産を購入するには金融機関からの借入れやまとまった資金がかかります。ローンを利用する場合、初期費用と頭金の合計で物件価格の20~30%の資金を準備するのが一般的です。物件価格が2,000万円なら、400~600万円程度が目安です。不動産投資の初期費用については、以下の記事で詳しく解説しています。

※関連記事:不動産投資の初期費用は物件価格の10%!?費用の種類とシミュレーションを紹介

不動産クラウドファンディングを利用すれば、まとまった資金を用意できなくてもすぐに不動産への投資を始められます。物件情報を見ながら、現物不動産投資と同じような感覚で投資判断を行えます。

不動産クラウドファンディングの各サービスごとに最低投資額は異なるため、余裕資金で可能な範囲内を基準に自分に合ったサービスかどうか事前に確認しましょう。

少額から少額からほったらかしでできる投資手法を知りたい方は、下記記事をご参照ください。

※関連記事:投資初心者におすすめ!少額からほったらかしでできる投資手法6つ比較

理由2:インターネットで取引が完結できるから

投資家登録からファンド選び、契約実務、不動産管理までインターネット上で手続きできます。現物不動産投資のように、紙の書類を使った不動産売買契約や賃貸借契約は不要です。物件選びや契約などに時間をかけられない人でも、パソコンやスマホだけで気軽に投資を始められるでしょう。

理由3:運用に手間がかからないから

不動産クラウドファンディングなら、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、ほったらかしで不動産投資を始められます。インターネット上で簡単に手続きが完結でき、投資後は基本的には分配金や元本の入金を待つだけです。

現物不動産投資においても、物件管理を管理会社に任せることは可能です。しかし、以下のような事柄は、管理会社とやり取りしながら自分で決定しなくてはなりません。

- ・入居者募集の際に家賃をいくらに設定するか

- ・入居希望者と契約するか

- ・設備の交換、修繕をどのように行うか(予算、素材の決定など)

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

ほったらかし投資におすすめの投資方法を知りたい方は、下記記事をご参照ください。

※関連記事:ほったらかし投資におすすめの投資方法比較7選!運用益のシミュレーション付

まとめ:サラリーマンが不動産投資のカモにされる原因・回避策

サラリーマンが不動産投資のカモにされやすいのは、総じて勉強不足・知識不足が原因です。属性が良くローンが通りやすい一方で、知識が不足している傾向にあるため、悪徳業者のターゲットにされてしまうのです。

不動産投資のカモにされるのを防ぐためにも、他人任せにせず自分で知識を身につけましょう。不動産ポータルサイトのチェックや大家同士の情報交換などは欠かせません。また、感情的な判断をするのではなく、実質利回りで判断するのも大切です。

騙されるリスクが不安な方は、ぜひ不動産クラウドファンディングも検討してみましょう。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開も月に1~3案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

よくあるご質問(Q&A)

Q.なぜサラリーマンが不動産投資で“カモ”にされやすいのですか?

多くのサラリーマンは「節税になる」「不労所得になる」と甘い営業トークに流されやすく、契約内容や物件収支を精査しないまま契約してしまうことが多いからです。

Q.不動産投資でよくある失敗やトラブルには何がありますか?

割高な物件の購入、悪質なサブリース契約、利回りの誤認、感情的な判断による契約、新築物件のデメリット把握不足などが挙げられます。

Q.サラリーマンが不動産投資で失敗しないためにはどうすればいいですか?

物件の相場調査、収益シミュレーション、契約内容の精査、冷静な判断が大切です。知識不足を補うために、複数の情報源を活用し、信頼できる専門家にも相談しましょう。

Q. 不動産クラウドファンディングはサラリーマンにも向いていますか?

少額から始められ、管理の手間も少ないため、忙しいサラリーマンにも適しています。元本割れリスクはゼロではありませんが、CREALでは本記事公開時点で元本割れはありません。