※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

不動産投資で物件を選ぶ際に、必ず確認しておきたい指標が「利回り」です。利回りは物件の収益性を表すため、購入後にどれくらいの収益が期待できるかが把握しやすくなります。不動産投資の経験はなくても、利回りという言葉を聞いたことがある人は多いでしょう。

不動産投資の代表的な利回りは以下の3種類です。

- ・表面利回り:不動産投資でかかる経費を考慮せずに計算した利回り

- ・想定利回り:年間家賃収入を想定額で計算した利回り

- ・実質利回り:不動産投資でかかる経費を考慮して計算した利回り

各利回りの意味や違い、計算方法を理解しておかないと、思うように収益を得られない可能性があります。

また、不動産投資は利回りが高ければよいとは限りません。利回りが高すぎる物件は、投資家にとって不都合な状態である場合もあります。地域ごとの利回りの相場を理解すれば、長期にわたり安定収入が期待できる物件を見つけやすくなるでしょう。

本記事では他にも、利回りの計算方法、理想の利回りと最低ラインの目安も紹介します。

記事を読めば、購入検討の物件を買うべきか否かをより判断しやすくなるでしょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

目次

不動産投資の利回りは主に3種類

不動産投資では利回りの違いを理解し、必要に応じて自分で計算して物件の収益性を見極めることが大切です。まずは、各利回りの意味と計算方法を見ていきましょう。

表面利回り

物件購入時の諸費用や年間の維持管理費を考慮せず、物件購入価格と年間家賃収入だけで計算した利回りです。「グロス利回り」とも呼ばれます。計算式は以下の通りです。

表面利回り(%)=年間家賃収入÷物件購入価格×100

例えば、

- ・中古ワンルームマンションの物件価格:2,000万円

- ・年間家賃収入:96万円(月8万円)

上記の場合、表面利回りは以下のように計算します。

96万円÷2,000万円×100=4.8%

不動産投資ポータルサイトや広告の物件情報に掲載されている利回りは、この表面利回りがほとんどです。計算が簡単であるため、物件の収益性をざっくりと把握するには便利です。ただし、経費が考慮されていないため、収益性を正確に把握するには向いていません。

「経費を考慮して利回りを計算したら、思ったより利益が残らない」というケースもあります。表面利回りの高さだけで投資判断を行うのは避けたほうがいいでしょう。

想定利回り

想定利回りの計算方法は、表面利回りとほぼ同じです。ただし、空室で家賃が決まっていないため、年間家賃収入を想定額で計算します。計算式は以下の通りです。

想定利回り(%)=年間想定家賃収入÷物件購入価格×100

例えば、先述と同様の条件の場合、想定利回りは以下のように計算します。

96万円÷2,000万円×100=4.8%

空室の物件は相場をもとに年間家賃収入を想定し、物件情報に想定利回りを掲載します。入居者がいないため、購入してもすぐに家賃を得られません。

物件情報の家賃はあくまでも想定額です。入居者が見つかっても、想定より安い家賃で契約が決まり、収益性が下がる恐れもあります。売主が想定家賃をいくらにするかで利回りが変わってくるため、想定利回りだけを見て投資を決めるのはおすすめしません。参考程度にとどめ、自分で家賃相場を確認することが大切です。

また、表面利回りと同じく経費を考慮していないため、実際より高い利回りが掲載されている点にも注意が必要です。

実質利回り

物件購入時の諸費用や年間の維持管理費を考慮して計算した利回りです。「ネット利回り」とも呼ばれます。計算式は以下の通りです。

実質利回り(%)=(年間家賃収入-年間維持管理費)÷物件購入価格×100

例えば、先述と同様の条件に加え、購入時の諸費用が200万円、年間維持費が20万円の場合、実質利回りは以下のように計算します。

(96万円-20万円)÷(2,000万円+200万円)×100=3.45%

不動産投資の代表的な年間維持費は以下の通りです。

- ・固定資産税・都市計画税

- ・管理費・修繕積立金(区分マンションの場合)

- ・管理委託手数料

実質利回りは、物件の収益性を正確に判断できるのがメリットです。物件情報には掲載されていないことが多いため、自分で計算する必要があります。

不動産投資では、退去が発生すると次の入居者が決まるまで家賃収入を得られません。空室率も考慮すると、より正確な実質利回りを計算できるでしょう。仮に1年間の空室率を10%と見積もる場合は、満室の年間家賃収入に90%(100%-10%)を乗じて実質利回りを計算します。

利回りの推移:物件価格↑ 表面利回り↓

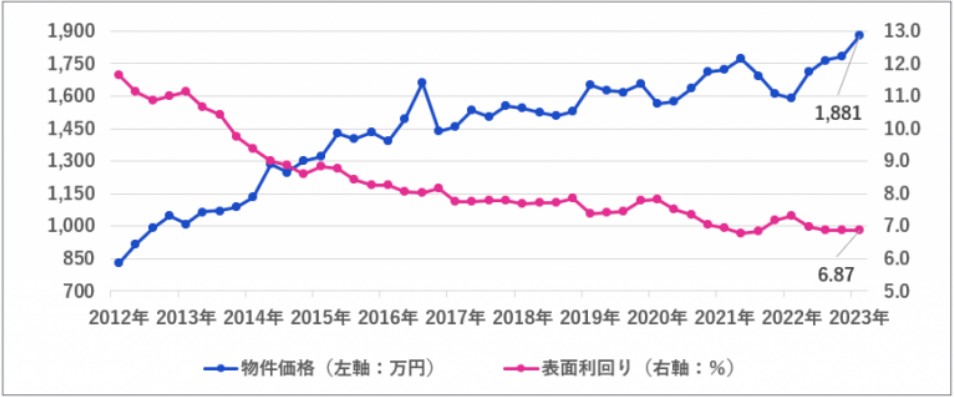

不動産投資ポータルサイト「楽待」を運営する株式会社ファーストロジックの調査によると、対象期間中に同サイトに掲載された、全国の区分マンションの物件価格および表面利回りの推移は以下の通りです。

※出典:株式会社ファーストロジック|2023 年 1~3 月期 投資用不動産の市場動向

2023年1~3月期の区分マンション価格は、過去最高の1,881万円となりました。表面利回りは6.87%で、全四半期から0.02%のマイナスです。物件価格は上昇傾向、表面利回りは下落傾向が続いています。

低金利を背景に、日本の投資用不動産価格は伸び続けています。低金利で融資を受けられ、不動産投資ローンを利用して物件を取得しやすい環境にあるからです。

しかし、世界各国ではインフレ抑制のための利上げが続いており、不動産価格の下落も見られます。日本でも金利が上昇に転じるなど市場環境に変化が生じれば、不動産価格や利回りに影響を与えるかもしれません。

不動産価格や利回りの相場を把握するのに役立つため、日銀の金融政策や市場金利の動向にも注目しておきましょう。

金利上昇が不動産投資に与える影響を知りたい方は、下記記事をご参照ください。

※関連記事:金利上昇がもたらす不動産投資への影響・リスク3つ!リスクを軽減するコツ・ポイントも紹介

不動産投資の利回りの理想と最低ライン

不動産投資の利回りは、エリアや物件種別、築年数によって変わってきます。利回りの相場を理解しておくと、投資物件を選びやすくなるでしょう。

ここでは、不動産投資ポータルサイト「健美家」を運営する健美家株式会社のレポートをもとに、東京23区の「区分マンション」「一棟アパート」「一棟マンション」の利回りの理想と最低ラインの目安を紹介します。

区分マンション

東京23区の区分マンションの表面利回りの推移は以下の通りです。

| 築年数 | 2022年4~6月 | 2022年7~9月 | 2022年10~12月 | 2023年1~3月 |

| 築10年未満 | 4.21% | 4.14% | 4.08% | 4.09% |

| 築10年~ | 4.58% | 4.51% | 4.45% | 4.45% |

| 築20年~ | 6.49% | 6.47% | 6.30% | 6.30% |

※出典:健美家株式会社|収益物件 市場動向 四半期レポート(2023年1~3月期)

築10年未満と築10年~は4%台ですが、築20年以上になると6%台に上昇します。この結果から考えられる、区分マンションの利回りの理想と最低ラインは以下の通りです。

| 築年数 | 理想 | 最低ライン |

| 築10年未満 | 5.1% | 4.1% |

| 築10年~ | 5.5% | 4.5% |

| 築20年~ | 7.3% | 6.3% |

ここでは、平均利回りを最低ライン、平均プラス1%を理想としました(以下同様)。不動産投資において、利回りの理想や最低ラインの基準は存在しないため、あくまでも目安の数字です。より高い利回りを求めるのであれば、理想を「平均プラス1.5%」のようにカスタマイズしても問題ありません。

一棟アパート

東京23区の一棟アパートの表面利回りの推移は以下の通りです。

| 築年数 | 2022年4~6月 | 2022年7~9月 | 2022年10~12月 | 2023年1~3月 |

| 築10年未満 | 6.03% | 5.89% | 5.80% | 5.79% |

| 築10年~ | 6.29% | 6.15% | 6.12% | 5.97% |

| 築20年~ | 6.95% | 6.73% | 6.75% | 6.77% |

※出典:健美家株式会社|収益物件 市場動向 四半期レポート(2023年1~3月期)

築10年未満と築10年~は5%台、築20年~は6%台です。区分マンションより表面利回りは高い傾向にあります。この結果から考えられる、一棟マンションの利回りの理想と最低ラインの目安は以下の通りです。

| 築年数 | 理想 | 最低ライン |

| 築10年未満 | 6.8% | 5.8% |

| 築10年~ | 7.0% | 6.0% |

| 築20年~ | 7.8% | 6.8% |

一棟マンション

東京23区の一棟マンションの表面利回りの推移は以下の通りです。

| 築年数 | 2022年4~6月 | 2022年7~9月 | 2022年10~12月 | 2023年1~3月 |

| 築10年未満 | 4.94% | 4.80% | 4.66% | 4.59% |

| 築10年~ | 5.18% | 5.30% | 5.18% | 5.36% |

| 築20年~ | 6.10% | 6.02% | 5.91% | 6.08% |

※出典:健美家株式会社|収益物件 市場動向 四半期レポート(2023年1~3月期)

築10年未満は4%台、築10年~は5%台、築20年~は6%台となっています。この結果から考えられる、一棟マンションの利回りの理想と最低ラインの目安は以下の通りです。

| 築年数 | 理想 | 最低ライン |

| 築10年未満 | 5.6% | 4.6% |

| 築10年~ | 6.4% | 5.4% |

| 築20年~ | 7.1% | 6.1% |

不動産投資の利回りシミュレーション計算

不動産投資の利回り計算を具体的にイメージできるように、中古区分マンションのシミュレーションを紹介します。

■シミュレーションの前提条件

- ・物件価格:2,320万円

- ・諸費用:58万円(仲介手数料、登録免許税、印紙税など)

- ・ローン返済:月7万6,726円(借入2,270万円、返済期間34年、固定利率2%) ※年額92万712円

- ・家賃収入:月額9万2,000円 ※年額110万4,000円

- ・固定費用:月額1万3,400円(管理費・修繕積立金、賃貸管理委託費用) ※年額16万800円

- ・固定資産税:年額5万1,500円

<表面利回り>

110万4,000円÷2,320万円×100=4.75%(小数点第三位以下切り捨て)

<実質利回り>

※年間実質収益:110万4,000円-16万800円-5万1,500円=89万1,700円

89万1,700円÷(2,320万円+58万円)×100=3.74%

実際には、以下の費用も年間維持管理費に含まれます。

- ・借入金利子

- ・不動産投資関連の消耗品費・交際費

- ・不定期で発生する修繕費

実質利回りをより正確に把握したい場合は、これらの費用も考慮に入れて計算するといいでしょう。

不動産投資の地域ごとの平均利回り

不動産投資の利回りは、物件種類と地域に影響を受けます。国内最大の不動産投資サイト「楽待」を運営する、株式会社ファーストロジックの物件統計レポートによると、 2023年3月の物件種類別の表面利回りは以下の通りです。

- ・一棟アパート:8.98%

- ・一棟マンション:7.52%

- ・区分マンション:6.87%

※出典:投資用不動産の市場動向|株式会社ファーストロジック(楽待)

マンションより一棟アパートのほうが、表面利回りは高くなっています。この利回りは地方物件も含めた全国平均となっており、 東京等の大都市の利回りはもっと低くなることにも注意が必要です。

また、一般社団法人日本不動産研究所の調査結果によると、 2023年4月現在の賃貸住宅一棟(ワンルームタイプ)の地域別期待利回りは以下の通りです。期待利回りとは各投資家が期待する採算性に基づく利回りです。

- ・東京23区:3.8%

- ・札幌:5.0%

- ・仙台:5.1%

- ・横浜:4.5%

- ・名古屋:4.6%

- ・京都:4.8%

- ・大阪:4.4%

- ・神戸:4.8%

- ・広島:5.2%

- ・福岡:4.7%

※出典:「不動産投資家調査」(2023年4月現在)の調査結果 |一般社団法人 日本不動産研究所

地域で比較すると、東京より地方都市のほうが期待利回りは高い傾向にあることが分かります。このように、不動産投資の利回りは物件種類と地域の影響を受けるため、収益物件を選ぶときは、 物件種類や地域を参考に利回りの最低ラインを決めるのがおすすめです。

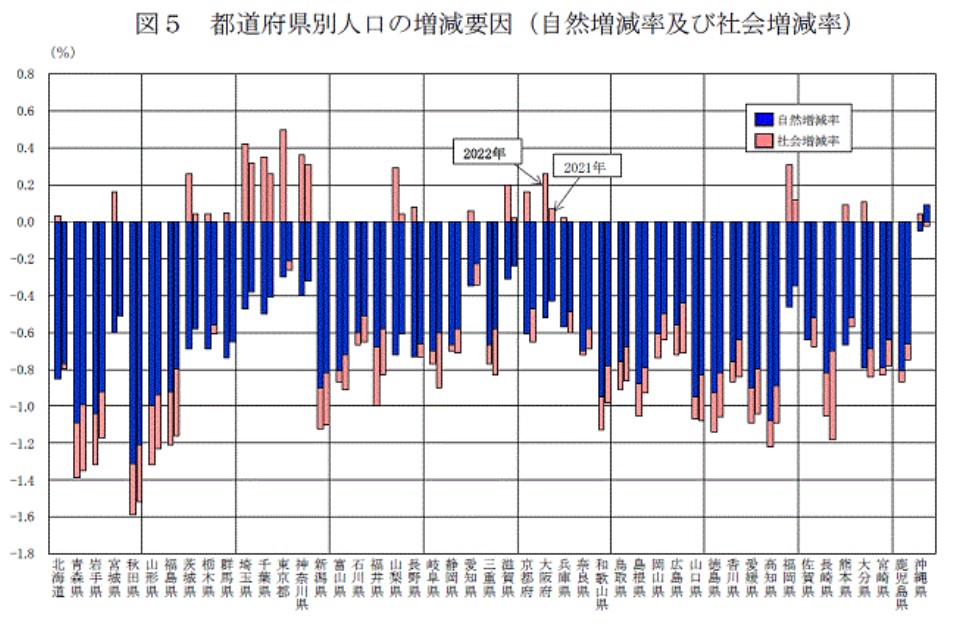

東京23区内中古マンションの表面利回りは3.8%以上が目安

区分マンションの平均利回りは7%程度ありますが、東京23区内は物件価格が高いため、地方に比べて利回りは低くなります。利回りだけ比べると地方の方が良く見えますが、地方は東京よりも人口が少なく増加率も低いため、需要は高いといえます。

※出典:人口推計(2022年(令和四年)10月1日現在)結果の要約

特に東京は単身世帯が全国で1番多いこともあり、需要が高いとされるワンルームマンションへの投資が注目されています。東京23区内のワンルームタイプの期待利回りは3.8%ですが、 昨今の不動産市況を加味すると実質利回り3.0%~3.5%前後が現実的です。

都内の中古マンションに投資するなら、表面利回り3.8%以上・実質利回り3.0%~3.5%前後を目安に物件を探してみましょう。

投資に興味がある方は、1万円から投資できる「不動産クラウドファンディング」で投資を始める方法をおすすめします。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

不動産投資の利回りを確認する際の注意点

不動産投資の利回りを確認する際は以下の注意点を意識すると、安定収入が期待できる優良物件を見つけやすくなるでしょう。また、避けるべき物件を判断しやすくなるため、失敗するリスクを下げる効果が期待できます。

実質利回りで投資物件を検討する

物件情報のほとんどは、表面利回りが記載されています。一見すると高利回りと思われる物件も、実質利回りを計算したら収益が残らない可能性もあります。表面利回りの高さを鵜呑みにせず、実質利回りを計算する習慣をつけましょう。

自分で計算するのが難しい場合は、不動産会社に実質利回りのシミュレーション作成を依頼してもいいでしょう。ただし、購入時の諸費用や年間維持管理費の前提条件に誤りがないかを確認する必要があります。

高利回り物件は投資家にとって都合の悪い条件の場合もある

高利回りになっている物件には、主に下記の理由が考えられる場合があります。

- ・賃貸需要が低い

- ・家賃滞納者が多く入居している

- ・住人同士のトラブルが止まない

- ・修繕が適切に行われていない

- ・室内設備の状況が良好でない

- ・再建築不可で建て替えできない

- ・違法建築に該当する

- ・新耐震基準を満たしていない

- ・告知事項がある

例えば、最寄り駅から徒歩10分以上と遠く、不便な立地で賃貸需要が見込めない物件は買い手が見つけづらいため、売出価格は低下しやすくなります。しかし、想定家賃を高めに設定すれば、物件価格が低い分だけ表面利回りは上昇します。

いくら利回りが高くても、入居者が見つからなければ家賃収入を得られません。相場より利回りが大幅に高い場合は、その理由を不動産会社に確認しましょう。また、自ら現地に行って物件を見たり、周辺環境をチェックしたりすることも大切です。不安を感じる場合は、投資を見送るのも選択肢といえます。

家賃が下落する可能性も考慮する

購入時の家賃が今後もずっと続くとは限りません。一般的には、築年数の経過とともに家賃も下落傾向にあります。家賃が下がれば利回りも低下するため、5年後、10年後にどれぐらいの利回りが見込めるかを予測することも重要です。

投資を検討している物件とエリア・構造・間取りが同じで、築年数が10年程度古い物件の家賃の額を調べれば、今後の下落率を予測できるでしょう。長期保有したときの利回りの低下も考慮して、投資判断を行うことが大切です。

利回りの高さだけで投資判断をしない

物件選びでは利回りだけでなく、最寄り駅からの距離や周辺環境、築年数などを考慮することも大切です。利回りが相場より高い物件にはそれなりの理由があります。たとえば「築年数が古い」「買い手が見つからない」といった事情から物件価格が低下し、利回りが上昇しているのかもしれません。

高利回りの物件を紹介されたら、以下の点を確認して問題がないかを判断しましょう。

- ・入居者の状況(家賃滞納やトラブルの有無)

- ・建物の状況(修繕履歴、室内設備の状況)

- ・再建築不可、違法建築などに該当しないか

たとえ利回りが相場より低くても、家賃や資産価値が下がりにくい物件を選ぶほうが、長期的にはメリットが大きいこともあります。

不動産投資のリスクを知りたい方は、下記記事をご参照ください。

※関連記事:不動産投資のリスク・やめとけといわれる理由10選!対処法を知って安定収入を確保しよう

利回りが低くても検討するべき不動産投資物件の特徴

長期にわたり安定収入が期待できる物件であれば、相場より利回りが低くても投資を検討する価値はあるでしょう。具体的には、以下のような物件が挙げられます。

賃貸需要が高い人気エリアの物件

人口が多く、交通や生活の利便性が高いエリアの物件は長期の安定収入が期待できます。賃貸需要が見込めるため、たとえ退去が発生しても次の入居者を見つけやすいでしょう。

例えば、都内なら千代田区・港区・中央区・渋谷区・新宿区の「都心5区」は人気のエリアです。高層ビルが立ち並び、オフィスや商業施設が多い上に、交通アクセスも便利であることから不動産投資に向いています。また、再開発が盛んに行われていることから、物件の資産価値が下がりにくいのも特徴です。

築年数があまり経過していない中古(築5年以内)物件

築年数があまり経過していない「築浅」と呼ばれる中古物件も狙い目といえます。明確な定義はありませんが、一般的には築5年以内の物件を築浅と捉える人が多いようです。

築浅物件は建物や設備が新しく、入居者の人気が高い特徴があります。設備交換や修繕のコストが抑えられるため、当面は維持費が安く済むでしょう。

また、新築に比べて物件価格が割安であることもメリットです。新築物件には「新築プレミアム」と呼ばれる特有の価値があり、一度入居して中古になると資産価値が大きく目減りする傾向にあります。

物件を長く保有するつもりなら、利回りが少し下がっても賃貸物件として長く稼働できる築浅物件を選ぶのも1つの手です。

不動産投資物件の利回りを高くするコツ

物件選びや購入後の管理を工夫することによって、自分の投資物件の利回りを高くすることが可能です。ここでは3つの方法を紹介します。

築20年以上の中古物件を選ぶ

先述の健美家株式会社のレポートによれば、東京23区における2023年1~3月期の区分マンションの利回りは以下の通りです。

| 築10年未満 | 4.09% |

| 築10年~ | 4.45% |

| 築20年~ | 6.30% |

※出典:健美家株式会社|収益物件 市場動向 四半期レポート(2023年1~3月期)

築10年未満および築10年~は4%台ですが、築20年以上になると6%台に上昇しています。他の地域においても、築年数が経過するにつれて利回りが高まる傾向にあります。利回りの高さを重視するなら、築20年以上の中古物件を選ぶといいでしょう。

ただし、築年数が経過するほど建物や設備は古くなり、空室リスクや修繕リスクも高くなります。重要事項説明書や現地調査を通じて、管理状態が良好な物件を見極めて投資する必要があります。

比較的利回りの高いエリアの物件を選ぶ

不動産投資の利回りは、エリアによっても変わってきます。健美家株式会社のレポートによると、首都圏における2023年1~3月期の区分マンション(築年数10年未満)の利回りは以下の通りです。

| 東京23区 | 4.09% |

| 東京市部 | 4.30% |

| 横浜市 | 4.32% |

| 川崎市 | 4.30% |

| 埼玉主要都市 | 4.59% |

| 千葉主要都市 | 4.70% |

※出典:健美家株式会社|収益物件 市場動向 四半期レポート(2023年1~3月期)

東京23区よりも、東京市部や横浜市、川崎市といった周辺地域の利回りが高くなっています。立地や生活利便性がよければ、東京23区の周辺地域も一定の賃貸需要が見込めるでしょう。利回りの高い物件に投資したい場合は、投資対象エリアを広げることも有効です。

定期的な設備点検を行う

すでに物件を保有している場合は定期的な設備点検を行い、建物や室内を良好な状態に保つことが重要です。

修繕やメンテナンスをしなければ、短期的には費用を抑えられるかもしれません。しかし、長期的には「入居者からのクレームが増える」「空室リスクが高まる」といったデメリットのほうが大きくなるでしょう。家賃収入が減少すれば、利回りが大きく低下する恐れがあります。

また、必要に応じてリフォームを行うことで、利回りを上げられるかもしれません。リフォームで室内がきれいになれば、相場より高い家賃で募集しても入居者が見つかる可能性が高まります。

ただし、リフォーム費用をかけすぎると、かえって利回りが低下することもあります。リフォームを行う場合は、必要性や費用対効果を十分に検討しましょう。

少額から不動産投資を始める方法を知りたい方は、下記記事をご参照ください。

※関連記事:少額から不動産投資を始める5つの方法比較!メリット・デメリット、おすすめの人を解説

まとめ|不動産投資の利回り

不動産投資の利回りは、「表面利回り」「想定利回り」「実質利回り」の3種類です。基本的に、物件情報に掲載されているのは表面利回りであるため、自分で実質利回りを計算して投資判断を行う必要があります。エリアや築年数ごとの平均利回りを調査し、最低ラインと理想の利回りを設定したうえで物件を絞り込むといいでしょう。

利回りだけで投資するか否かの判断をしないことも重要です。高利回りの物件は「賃貸需要が低い」など、投資家に不都合な状態にあるかもしれません。相場より利回りが低くても、長期にわたり安定収入が期待できる物件もあります。利回りは重要な指標ですが、その他の要素も考慮して投資物件を探しましょう。

「物件選びが難しい」と感じる場合は、「不動産クラウドファンディング」を利用するのも手です。不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

プロが厳選した不動産に1万円から投資できます。物件管理を任せられ、投資後は分配金の入金を待つだけで済む手軽さも魅力なため、初心者でも手軽に不動産投資を始められます。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開も月に1~3案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点