※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

将来に向けた資産形成を考えるうえで、投資の代表格である株式投資を候補に検討している方も多いのではないでしょうか。また、すでにつみたてNISAなどを活用しており、追加投資として、借入でレバレッジをかけられる不動産投資を検討している方もいるでしょう。

低金利が続く現在、融資を活用して不動産投資を始めることで、高金利のときに始めるよりもリターンを得やすい環境にあります。

しかし、レバレッジをかけると投資効率が上がる反面、リスクも大きくなります。

不動産投資と株式投資、どちらもメリットとデメリット(リスク)は異なり、負えるリスクも人によって異なります。そのため、下記項目で比較することで、あなたにとってどちらのほうが向いているかを判断しやすくなるでしょう。

- ・投資の始めやすさ

- ・分散投資のしやすさ

- ・換金性(売りやすさ)

- ・利回り

- ・安定性

- ・ローン(融資)の利用

- ・節税効果

- ・生命保険の代わり

本記事では、不動産投資と株式投資どっちに自分が向いているか悩んでいる人に向けて、それぞれの比較や向いている人の特徴を紹介します。

※本記事での「不動産投資」は「現物不動産投資」を指しています。

自分で良質な現物不動産物件や株式を選んで投資をすることが少しでも不安な方は「不動産クラウドファンディング」を検討されてはいかがでしょうか?

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

目次

不動産投資と株式投資の比較|それぞれのおすすめ・向いている人

まずは、不動産投資と株式投資のおすすめの人を比較表にまとめました。

|

不動産投資がおすすめの人 |

株式投資がおすすめの人 |

|

・安定的な収益を求める人 ・老後の年金代わりとして ・節税効果や相続税対策が必要な人 ・大手or上場企業などに勤める会社員 ・レバレッジを活用して |

・市場の動きや企業の業績を分析できる人 ・流動性(換金性)の高い資産を所有したい人 ・資産の所有にコストをかけたくない人 ・数万円程度の少額から投資を始めたい人 ・幅広い業種や国に投資したい人 |

不動産投資は金融機関から融資を受けて投資するのが一般的であるため、資金を借りられるだけの属性(年収や勤続年数)が重要です。また、ローン申し込み年齢とローン完済時の年齢も審査対象になります。銀行にもよりますが、それぞれ下記年齢を上限としている銀行が多いです。

- ・ローン申し込み時:65~70歳程度

- ・ローン完済時:75~80歳程度

物件の担保価値やキャッシュフローにもよりますが、一般的に年収の8倍程度のローンを組めるといわれています。いくら借りられるかを知りたい方は、対象物件を選定して金融機関に事前審査を申し込んでみましょう。

不動産投資は、金融機関の融資を利用して物件を購入できるのも魅力です。最近では、女性の不動産投資家も増えています。女性なら、立地条件やセキュリティ、内装など女性目線での物件選びができるメリットもあります。

日本政策金融公庫(国民生活事業)の「女性、若者/シニア起業家支援資金」を利用することで、基準利率より低い特別利率で融資を受けられます。

|

女性、若者/ |

一般貸付 |

|

|

対象者 |

女性 |

ほとんどの業種の事業者 |

|

融資限度額 |

7,200万円 |

4,800万円 |

|

返済期間 |

20年以内 |

10年以内 |

|

利率 |

特別利率A |

基準利率 |

※参考:日本政策金融金庫

それではここから、下記比較項目でそれぞれ見ていきましょう。

- ・投資の始めやすさ

- ・分散投資のしやすさ

- ・換金性(売りやすさ)

- ・利回り

- ・安定性

- ・ローン(融資)の利用

- ・節税効果

- ・生命保険の代わり

投資の始めやすさ:「株式投資」の方が始めやすい

株式投資では、証券会社で口座開設すれば、数千円程度の資金でも投資を始められます。しかし不動産投資の場合、投資用不動産の物件価格は地方のワンルームマンションでも数百万円、一棟マンションだと1億円を超える物件もあります。

金融機関の融資(ローン)を利用して購入できますが、それでも少なくとも諸費用分、通常は物件価格の1~2割程度の現金を用意しなくてはなりません。金融機関の融資を利用する場合は、最低でも数回の面談が行われ、審査に必要な書類を用意しなくてはなりません。

不動産投資は投資額が大きいため、失敗したときの損失も大きくなります。様々な物件情報の中から、安定して家賃収入を得られる物件を探す必要もあるのです。

また、物件契約の締結や入居者募集、家賃回収などを行うために管理会社を探して契約する必要もあります。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

分散投資のしやすさ:「株式投資」の方がしやすい

株式は数千円から数万円程度で購入できるため、様々な銘柄に少額ずつ投資できます。たとえば、日経平均株価を構成する225社に含まれる、NTT、日産自動車、東京電力の株価は以下のとおりです。

- ・NTT:169.1円

- ・日産自動車:646円

- ・東京電力HD:629円

※2023年9月6日現在

通常、株式は100株単位で購入するため、各社の株式を100株ずつ購入すると147,410円となります。つまり、15万円あれば、日本を代表する大企業3社に分散投資ができるのです。

不動産投資の場合は、築古戸建てなど安いものでも数百万円の金額になります。資産価値が高くて賃貸需要が安定しているエリアで投資する場合、平均して1,500万円以上は必要になると考えましょう。仮に数千万円の資金を出しても、1つの不動産にしか投資できないため、リスク分散の点で不安があります。

ただし、不動産投資においてもリート(REIT)を活用することで少額からさまざまな不動産に分散投資ができます。リート(REIT)とは「Real Estate Investment Trust」の略で、不動産専門の投資信託です。

リートは、投資家から集めた資金で複数の不動産に投資を行います。リートを購入すれば、さまざまな不動産に分散投資を行うのと同じ効果を得られます。オフィスビルや商業施設、物流施設など、個人が購入するのは難しい物件にも少額から投資可能です。

リートの詳細は下記をご覧ください。

※関連記事:リート(REIT)とは?仕組みや種類、他の不動産投資との比較を紹介

換金性(売りやすさ):「株式投資」の方が高い

換金性が高いことから、突発的な支出で現金が必要になった際にも短期間で準備できるため安心です。

株式は証券市場で取引されるため、証券会社のアプリで簡単に売買ができます。日本株の取引可能時間は、原則午前9時から11時30分まで、午後は12時30分から15時までです。ただし、取引自体は即日で完了しますが、証券口座から銀行口座に資金を移動させるのは翌営業日以降になると考えましょう。

不動産投資だと、売却し終えるのに約6ヶ月以上の時間がかかります。しかも、住宅ローン完済をしたくても、所有している現物不動産がいつまでも売れないこともあります。住宅ローンの返済が滞ると、金融機関によってその不動産は差し押さえることとなるのです。

また、不動産投資は相対取引でもあるため、購入時の金額以上で将来売却できるとも限りません。なかなか買い手が見つからないために、売却金額が購入時の金額よりも下回り、損をすることもあるでしょう。

利回り:「不動産投資」の方が高い

株式投資ではプライム市場が最も加重平均利回りが高く、プライム市場の加重平均利回りは2.23%※です。

※ 日本取引所グループ「株式平均利回り(2023年8月)」

対して不動産投資(ここでは東京23区の物件)の表面利回りの平均は、物件の種類や築年数により異なりますが、下記の通りです。

■区分マンションの表面利回りの推移

|

2022年4~6月 |

2022年7~9月 |

2022年10~12月 |

2023年1~3月 |

|

|

築10年未満 |

4.21% |

4.14% |

4.08% |

4.09% |

|

築10年~ |

4.58% |

4.51% |

4.45% |

4.45% |

|

築20年~ |

6.49% |

6.47% |

6.30% |

6.30% |

※出典:健美家株式会社|収益物件 市場動向 四半期レポート(2023年1~3月期)

■一棟アパートの表面利回りの推移

|

2022年4~6月 |

2022年7~9月 |

2022年10~12月 |

2023年1~3月 |

|

|

築10年未満 |

6.03% |

5.89% |

5.80% |

5.79% |

|

築10年~ |

6.29% |

6.15% |

6.12% |

5.97% |

|

築20年~ |

6.95% |

6.73% |

6.75% |

6.77% |

※出典:健美家株式会社|収益物件 市場動向 四半期レポート(2023年1~3月期)

■一棟マンションの表面利回りの推移

|

2022年4~6月 |

2022年7~9月 |

2022年10~12月 |

2023年1~3月 |

|

|

築10年未満 |

4.94% |

4.80% |

4.66% |

4.59% |

|

築10年~ |

5.18% |

5.30% |

5.18% |

5.36% |

|

築20年~ |

6.10% |

6.02% |

5.91% |

6.08% |

※出典:健美家株式会社|収益物件 市場動向 四半期レポート(2023年1~3月期)

区分マンション・一棟アパート・一棟マンションのどれも、株式投資よりも高い利回りとなっています。

ただし、利回りだけで投資判断をすることはおすすめしません。とくに高利回りの現物不動産物件は「賃貸需要が低い」「築年数が古い」など、投資家に不都合な状態にあるかもしれません。エリアや築年数ごとの平均利回りを調査し、最低ラインと理想の利回りを設定したうえで物件を絞り込むといいでしょう。

ちなみに、不動産投資ポータルサイト「健美家」を運営する健美家株式会社のレポートをもとに、東京23区の「区分マンション」の利回りの理想と最低ラインの目安を下記に紹介します。

|

理想 |

最低ライン |

|

|

築10年未満 |

5.1% |

4.1% |

|

築10年~ |

5.5% |

4.5% |

|

築20年~ |

7.3% |

6.3% |

ここでは、平均利回りを最低ライン、平均プラス1%を理想としました。上記はあくまでも目安の数字です。より高い利回りを求めるのであれば、理想を「平均プラス1.5%」のようにカスタマイズしても問題ありません。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

安定性:「不動産投資」の方が高い

「不動産投資は安定性が高い」といわれる理由は以下のとおりです。

- ・株価が暴落しても資産価値が落ちにくい

- ・インフレに強い

- ・値動きがゆるやか

不動産は企業が発行した株式とは違い、価値が完全にゼロになることはありません。また、人が生活をするうえで、不動産の需要はなくなりません。景気が悪く各企業の業績が悪化し株価が暴落しても、不動産の資産価値は安定している傾向にあります。

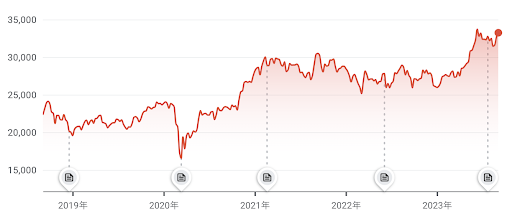

たとえば、2020年のコロナショックでは、日経平均株価が年初来高値(24,041円)から約32%下落しました。

※引用:Google Finance

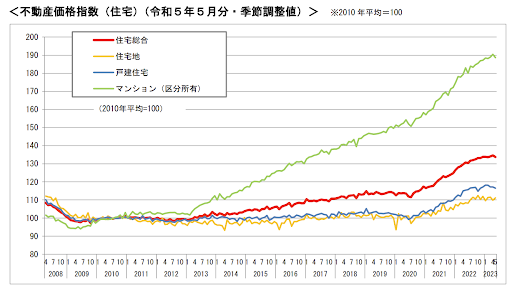

一方、年間約30万件の不動産の取引価格情報をもとに算出した「不動産価格指数」を見ると、同時期に5%程度しか下落していません。

※引用:国土交通省「不動産価格指数」

不動産はインフレ時には土地が値上がりし、地域によっては不動産価格が上昇します。それに伴い家賃を値上げできる可能性もあるため、キャッシュフローの向上も期待できます。

インフレが不動産市況に与える影響は下記記事をご参照ください。

※関連記事:インフレが不動産市況に与える2つの影響!おすすめの不動産投資手法も紹介

株式や不動産の価格は需要と供給によって変動するため、売り手が多ければ価格が下がり、買い手が多ければ価格が上がります。ただし、不動産は株式と比べて売買の完了に時間がかかるため、市場の変化が価格に反映されるまでに株式よりも時間がかかるのです。

不動産投資では入居者がいる限り、毎月家賃収入を得ることができます。また、家賃収入は景気に左右されにくく、空室になりにくい物件を選べば長期的に安定した収入が期待できます。

株式投資でも配当金を受け取れますが、市場やその企業の業績などに左右される要素が大きく、株価が下落すると大きく損をする可能性があります。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

ローン(融資)の利用:「不動産投資」ならより効果的に利用できる

不動産投資ローンを組むことで、自己資金以上の金額の物件を購入できます。金融機関によっては年収の8倍程度の投資が可能です。大手や上場企業に勤めるサラリーマン、公務員などは、金融機関から「属性が高い=安定的な収入があるので信用できる」とみなされ、より住宅ローンの審査が通りやすくなるのです。

また、家賃収入でローンを返済できるため、少ない元手で効率的に資産を増やせます。そのため、不動産投資は「レバレッジをかけて効率良く投資したい人」にもおすすめといえます。

ただし、家賃収入からローン返済や維持費の支払いをしても手元にお金が残るように、収支シミュレーションを行った上で投資判断をすることが大切です。

初めて物件を購入する場合は、不動産会社から提携金融機関を紹介してもらい、融資手続きについてサポートを受けるのがおすすめです。

株式投資でレバレッジを効かせるなら、「信用取引」を活用する方法があります。信用取引では、現金や上場株式などの保証金を証券会社に預けることで、保証金の約3.3倍までの金額で取引できるのです。

ただし、信用取引によって自己資金以上に投資できることは、株価の下落時にはより大きな損失を被るおそれがあることを意味します。また、信用取引には主に下記費用が生じることも知っておく必要があります。

- ・売買手数料:約定代金に対し最大1.43%※

- ・信用金利(約定代金に対して発生):制度信用では年利2.80%程度、一般信用では年利3.50%程度

※証券会社ごとに手数料制度が異なります

不動産投資のローンの詳細は下記記事をご参照ください。

※関連記事:不動産投資にローンは必須?メリット・デメリットと住宅ローンとの違い

節税効果:不動産所得が赤字なら「不動産投資」では効果がある

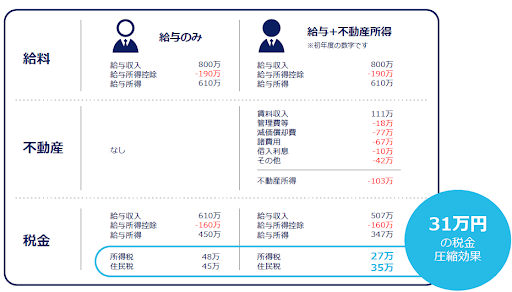

現物不動産投資では、物件取得や賃貸管理に必要な費用を経費に計上できます。不動産所得が赤字の場合、他の所得(給与所得や事業所得など)と損益通算することで所得税や住民税が軽減されます。

税金圧縮効果は年度を通じて逓減していきますが、RC造りの中古ワンルームマンションであれば3〜5年を目安に、一定期間税金圧縮効果を享受できる可能性があります。

下記は同じ給与収入額で、「給与のみ」と「給与+不動産所得」のそれぞれのケースにおける所得税・住民税の差を計算しています。結論からいうと、「給与+不動産所得」のほうが31万円もの税金圧縮効果が見込まれます。

■例:35歳、男性、独身、年収800万円の事例

※上記はあくまで参考事例です。税金の詳細については、顧問税理士にご相談ください。

株式投資で損失が発生した場合は、「損失の繰越控除」を活用できます。この制度は株式の売却損を3年にわたって利益と相殺できる制度です。

※引用:ZAi ONLINE

しかし、不動産投資のように経費を用いて節税をする仕組みではないため、損失が発生してしまった場合の対処法と考えましょう。また、NISA口座で損失が発生した場合は繰越控除の対象外となります。

不動産投資の節税の詳細は下記記事をご参照ください。

※関連記事:不動産投資の税金対策(節税)の仕組み!シミュレーション計算付き

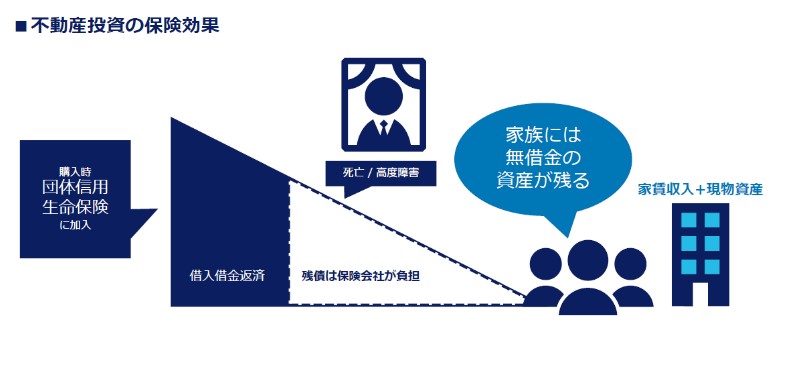

生命保険の代わり:「不動産投資」なら代わりになり得る

一般的な住宅ローン同様、投資用物件のローンにも団体信用生命保険が付いています。団体信用生命保険とは、死亡または高度障害状態になった際に、保険金で投資用ローンの残債が完済される保険です。

契約者が死亡または高度障害になった場合に、残りのローンが保険会社から金融機関に支払われます。遺族にはローンが残ることはなく、現物資産と家賃収入が入るのです。

ただし、以下の点を考慮する必要があります。

- ・途中で売却すると生命保険の機能が失われる

- ・毎年保険金額は減少する

- ・不動産価格が大きく下落している可能性がある

とくに、団体信用生命保険は残債を完済するための保険であるため、ローン返済が進めば自動的に保険金額も減少することには注意しましょう。

一方、株式は生命保険の代わりにはなりません。購入後に株価が大きく下落する可能性もあり、資産としての安定性に欠けるためです。株式を相続した際は、以下の価格から最も低い価格で相続財産として評価されます。

- ・被相続人が死亡した日の終値

- ・被相続人が死亡した月の毎日の終値の平均額

- ・被相続人が死亡した前月の毎日の終値の平均額

- ・被相続人が死亡した前々月の毎日の終値の平均額

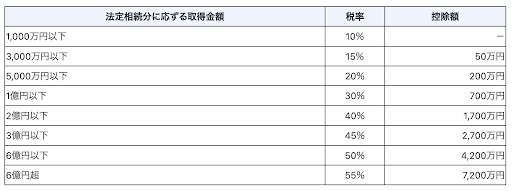

相続財産である以上、株式にも相続税が課されます。

※引用:国税庁「相続税の税率」

相続後に株価が暴落した場合、株式を売却して納税するという選択が取れない可能性がある点に注意しましょう。

自分で良質な現物不動産物件や株式を選んで投資をすることが少しでも不安な方は「不動産クラウドファンディング」を検討されてはいかがでしょうか?詳細は下記をご覧ください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

不動産投資と株式投資のその他メリット比較

ここまで、主に投資の収益性や節税の観点から不動産投資と株式投資を比較しました。しかし、投資で得られる恩恵は収益だけではありません。それぞれの投資に付随するメリットにも注目してみましょう。

|

不動産投資のメリット |

株式投資のメリット |

|

・相対取引のため ・家賃収入が年金対策にもなり得る ・相続税対策にもなる |

・株式を買った後は ・株主優待で商品やサービスなど |

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

不動産投資のメリット

相対取引のため売値の半額で買えることもある

不動産取引の価格は売主と買主の合意によって決まるため、相場よりも安い価格で購入できる場合があります。具体的には、売主が以下のような状況の場合です。

- ・相続税の支払いに困っている

- ・事業資金が足りずに困っている

- ・不動産の買い替えで資金が足りず困っている

通常の売却であれば通らないような価格交渉でも、売主が「その価格でもいいから早く手放したい!」という状況であれば、交渉が成立する可能性が高まります。

家賃収入が年金対策にもなり得る

「老後2,000万円問題」や少子高齢化に伴う受給開始年齢の引き上げなど、年金制度が問題視されています。年金受給額も実質目減りすることもわかっており、今後さらに減少する可能性もあります。そのため、公的年金だけでなく自身で老後資産を築いていくことが重要とされています。現物不動産投資は毎月の家賃収入を得られることから、年金対策の1つの手段として注目されています。

相続税対策にもなる

相続税の計算では、現金や株式は時価で評価されますが、不動産は建物が固定資産税評価額、土地は路線価(道路(路線)に面する宅地1㎡あたりの評価額)で評価されるので、不動産で保有すると相続税評価額が下がります。したがって、相続財産を不動産で保有すれば、現金や株式で保有するよりも相続税評価額を30%~40%程度に圧縮することができるのです。

また、不動産を賃貸用にすると、借家権によって建物所有者である貸主の権利が制限されるため、さらに相続税評価額を下げることが可能となります。

※参考:国税庁

株式投資のメリット

株式を買った後はやることが不動産投資よりもない

不動産投資の場合、不動産購入後は管理を行う必要があります。管理会社に管理を委託する場合でも、管理会社探しの手間がかかります。修繕やリフォームは管理会社と相談しながら進めるため、完全に手放しにはできません。

一方、株式投資は中長期の保有が前提であれば、購入後にやることはありません。むしろ値動きに反応してしまう方の場合、一喜一憂しないためにもあまり頻繁に価格を見ないことも重要ともいえます。

株主優待で商品やサービスなど受け取れることもある

株主優待とは、株主に対して配当金以外のモノやサービスをプレゼントする制度のことです。

その企業のモノやサービスが好きな方のなかには、配当金ではなく優待を目当てに株式を保有している方も少なくありません。たとえば、航空会社のJALの株主優待では、国内線を50%割引で搭乗できます。優待はファーストクラス席にも適用されるため、高額なファーストクラスが50%引きで乗れるのです。

このように配当金以外の楽しみが欲しい方は、各社の優待サービスを調べてみましょう。株主優待の情報は証券会社のサイトや、企業のIR情報から検索できます。

不動産投資と株式投資のその他デメリット・リスク比較

|

不動産投資のデメリット |

株式投資のデメリット |

|

・空室や家賃滞納リスクがある ・建物や設備の経年劣化で |

・個別株は価格が0円になることもある ・企業の財務諸表が読めないと |

人それぞれ負えるリスクは異なるため、どのようなリスクがあるのかを理解してから投資先を決めましょう。

不動産投資のデメリット

空室・家賃滞納リスクがある

不動産投資は、入居者がいないと家賃収入を得られない「空室リスク」があります。空室が長く続くと、自己資金でローンを返済しなくてはなりません。返済に困ることがないように、先述の空室リスクの低い物件を選ぶことが大切です。退去の発生は避けられませんが、賃貸需要のあるエリアの物件なら、短期間で次の入居者を見つけやすいでしょう。

また、入居者がいても、家賃を滞納されてしまうと収入を得られません。賃貸借契約の前に入居希望者の属性を確認し、滞納発生の可能性を見極める必要があります。

家賃滞納リスクに備えるには、「保証会社の利用」を入居条件とするのが有効です。滞納が発生した場合は、保証会社が家賃を立て替えてくれます。入居審査を保証会社に任せられるのもメリットです。

安定した家賃収入には常に入居者が必要です。家賃収入のデメリットの詳細は下記記事をご参照ください。

※関連記事:家賃収入のデメリットに潜む危険!初心者も実践できるリスク回避のコツ

建物・設備の経年劣化で多額の修繕費用がかかることもある

不動産投資は、経年劣化で建物の修繕や設備の交換が必要になった場合、その費用はオーナーが負担しなくてはなりません。たとえば、RC構造の20戸(1LDK~2LDK)ある築11~15年の中古マンションの場合、下記の修繕を行うことで、一戸あたり約55万円、棟あたり約1090万円もの費用がかかります。

- ・屋根・外壁(塗装)

- ・ベランダ・階段・廊下(塗装・防水)

- ・給湯器等(修理・交換)

- ・排水管(高圧洗浄等)

※参考:すまいステップ

あらかじめ修繕費用を準備しておかないと対応できない可能性があります。メンテナンスを怠ると資産価値が下がり、空室リスクも高まるため要注意です。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

株式投資のデメリット

個別株は価格が0円になることもある

個別株は発行元である企業が倒産すると、価格が0円になってしまいます。一定の資産価値が保たれる不動産と違い、資産価値が完全になくなる可能性があると認識しましょう。

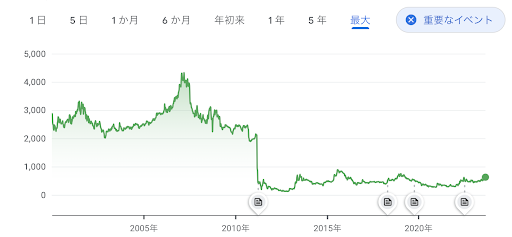

また、価格が0円にならないにせよ、大暴落が発生する恐れはあります。たとえば、東日本大震災が発生した2011年、東京電力の株価は大暴落しました。

※引用:Google Finance

災害前は2,133円だった株価が、3ヶ月で190円にまで暴落しています。このように値動きが激しい点に注意が必要です。

企業の財務諸表が読めないと銘柄の選定が困難

株式は不動産と比べて少額で投資を始められるものの、銘柄の選定には知識が必要です。幅広く分散投資したいと考えるほど、多くの企業の業績を分析しなければなりません。

企業の財務諸表を読んで業績を把握できなければ、株式投資をするのは難しいでしょう。

不動産投資は安定性があるもののまとまった資金が必要で、株式投資は少額で始められるものの値動きが激しい資産です。このような特徴があるなかで、自分はどちらに投資するべきか判断できない方も多いでしょう。そのような方は、一度不動産クラウドファンディングを検討してみましょう。

株は儲からないといわれる理由は下記記事をご参照ください。

※関連記事:株は儲からないといわれる理由・失敗原因7つ!向いていない人や失敗事例も紹介

値動きが激しくない不動産クラウドファンディング

不動産クラウドファンディングは、不動産投資と株式投資の良い部分を取った投資対象であるため、それぞれのメリット・デメリットを補った投資が可能です。

不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

通常、マンションやアパートといった現物不動産を購入するには金融機関からの借入れやまとまった資金が必要ですが、不動産クラウドファンディングの場合は、1万円程度から少額で不動産へ投資できます。

また、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、運用に手間がかかりません。ほったらかしで不動産投資を始めることができます。

さらにインターネットで取引が完結する手軽さもあり、投資初心者の方を中心に人気を集めています。たとえば、弊社で運営する「CREAL」で実際に募集された以下のような案件の場合(現在は運営完了)は、募集金額は全体で6億3,100万円で投資家の皆様は1万円から投資が可能です。また投資した金額は12ヶ月間運用され、想定利回り(年利)5%の配当金を受け取ることができます。

100万円投資した場合は、年間5万円を配当金として受け取ることが想定されています。

例)CREALのファンド詳細ページ

一般的な不動産投資クラウドファンディングサービスにおける投資対象不動産は、区分マンションの案件が中心となっています。マンション以外にも、商業ビルやホテル、保育園、学校などを扱っている不動産クラウドファンディングサービスもあります。

案件によっては、募集開始後に数分で募集が終了するケースもあり、クリック合戦となるため注意が必要です。(詳しくは後述)

少額から不動産に投資ができ、契約実務や不動産管理は運営会社に任せられることから、手間を掛けずに資産運用ができ、投資初心者から経験者まで幅広い層の投資家から人気を集めています。

主なメリット

3~8%程度と比較的高い利回りが期待できる

現在は低金利が続いており、2025年5月時点での大手銀行の普通預金金利は年0.2%(税引前)※1です。

金融商品では、2025年5月末時点のプライム市場上場企業の株式利回り(加重平均利回り)は2.29%※2、J-REITの分配金利回りは5.08%※3となっています。不動産投資クラウドファンディングの想定利回りは概ね3~8%程度※4のファンドを扱う運営会社が多く、預貯金や他の金融商品に比べて高い利回りが期待できます。

利回りに関しても、最低投資額と同様に各サービス/各案件ごとに異なるため、詳細を確認した上でリスク・リターンを考慮し、自身が許容できる範囲内で選ぶようにしましょう。

不動産クラウドファンディングの利回りの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングの利回りはどれくらい?他の投資商品との比較も紹介

※1 参考:三菱UFJ銀行「円預金金利」

※2 参考:日本取引所グループ「その他統計資料」

※3 参考:一般社団法人 不動産証券化協会

※4 出所:((株)矢野経済研究所

社会貢献にも寄与できる

たとえば、保育園ファンドに投資をすれば、待機児童や少子化問題の解消に貢献でき、ホテルファンドでは、老朽化した不動産の再生による雇用の創出や地方創生などにも寄与することができます。以下、弊社で運営する「CREAL」の社会貢献に関連するファンドの事例となります。

CREALの保育園ファンドの事例

不動産投資クラウドファンディングは投資家として配当金のような金銭的なリターンを得るだけでなく、社会的なリターンを得られる側面もあります。

おすすめの人・向いている人

- ・少額から不動産に投資したい人

- ・資産運用に時間や手間をかけたくない人

- ・定期収入(インカム収入)を確保したい人

不動産投資クラウドファンディングは、1万円程度から一棟マンションをはじめ、様々な種類の不動産に投資できます。

手続きはインターネット上で完結し、契約実務や不動産管理は運営会社に任せられます。価格変動もないので、投資後は基本的に分配金や元本の入金を待つだけです。

上記に当てはまる場合は、不動産投資クラウドファンディングの利用を検討してみてはいかがでしょうか。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

まとめ:不動産投資か株式投資…どちらがおすすめか

不動産投資と株式投資のどちらがおすすめかは、人によって異なります。具体的には以下の表を参考にしてください。

|

不動産投資がおすすめの人 |

株式投資がおすすめの人 |

|

・安定的な収益を求める人 ・老後の年金代わりとして ・節税効果や相続税対策が必要な人 ・大手or上場企業などに勤める会社員 ・レバレッジを活用して |

・市場の動きや企業の業績を分析できる人 ・流動性(換金性)の高い資産を所有したい人 ・資産の所有にコストをかけたくない人 ・数万円程度の少額から投資を始めたい人 ・幅広い業種や国に投資したい人 |

投資目的から逆算した投資期間や自己資金、リスクなどを踏まえて判断しましょう。

本記事では、様々な比較項目で比較して、それぞれの向いている・おすすめの人も列挙しました。ただし、どちらが良いか悪いかを判断してどちらに投資すればいいかを選ぶよりも、不動産投資と株式投資の両方を行うことが理想的です。

不動産投資は、初期費用や管理費用が高くて流動性が低いデメリットがありますが、生命保険の代わりになりえます。購入当初よりも高い金額で売却して、売却益を得ることも可能です。

株式投資は分散投資ができ、不動産投資よりもすぐに投資を始めやすく換金性も高いです。しかし、ローンの利用はできないためレバレッジはかけられず、生命保険の代わりにもなりません。

不動産投資と株式投資の両方を行うことで、それぞれのメリットを活かしつつ、デメリットを補うことができます。

しかし、なかには自己資金が用意できない方や、リスクを極力負いたくない方もいるはずです。そのような方は、不動産クラウドファンディングを検討してみましょう。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点