※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

不動産クラウドファンディングとソーシャルレンディングの違いを理解しているようで完全には理解していない方は多いのではないでしょうか?

違いを明らかにしないと、どちらを投資先として選べばいいか判断できないでしょう。

この記事では、不動産クラウドファンディングとソーシャルレンディングにおすすめの人や主なメリット・デメリットについても紹介します。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

目次

不動産クラウドファンディングとソーシャルレンディングのおさらい|おすすめ・向いている人

|

不動産クラウドファンディング |

ソーシャルレンディング |

|

・少額からほったらかしで ・ソーシャルレンディングよりも |

・少額からほったらかしで ・不動産クラウドファンディングよりも |

不動産(不特法型)クラウドファンディングのおさらい

国土交通省の管轄する不動産特定共同事業法に基づく電子取引業務として、インターネット上で投資家から資金調達を行い、不動産への投資をする仕組みです。

そのため、営業者では不動産の所有権を取得し、運用期間中の不動産の管理や運営は営業者で直接行うこととなり、投資対象不動産に対してフルコントロールを有します。

また、投資家には、運用期間中に当該不動産投資から得られた収益(家賃収入から不動産に掛かる費用を引いた期中収益及び売却時のキャピタルゲイン)から営業者の運営報酬を差し引いた金額が分配金として配当されます。

このようなサービスは「不特法型クラウドファンディング」とも呼ばれています。

(不特法とは、不動産特定共同事業法の略称です)

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?他の不動産投資商品との比較表付き

不動産特定共同事業法(不特法)について知りたい方は、下記記事をご参照ください。

※関連記事:不動産特定共同事業法(不特法)とは?第1・2・3・4号の違いも解説|比較表付き

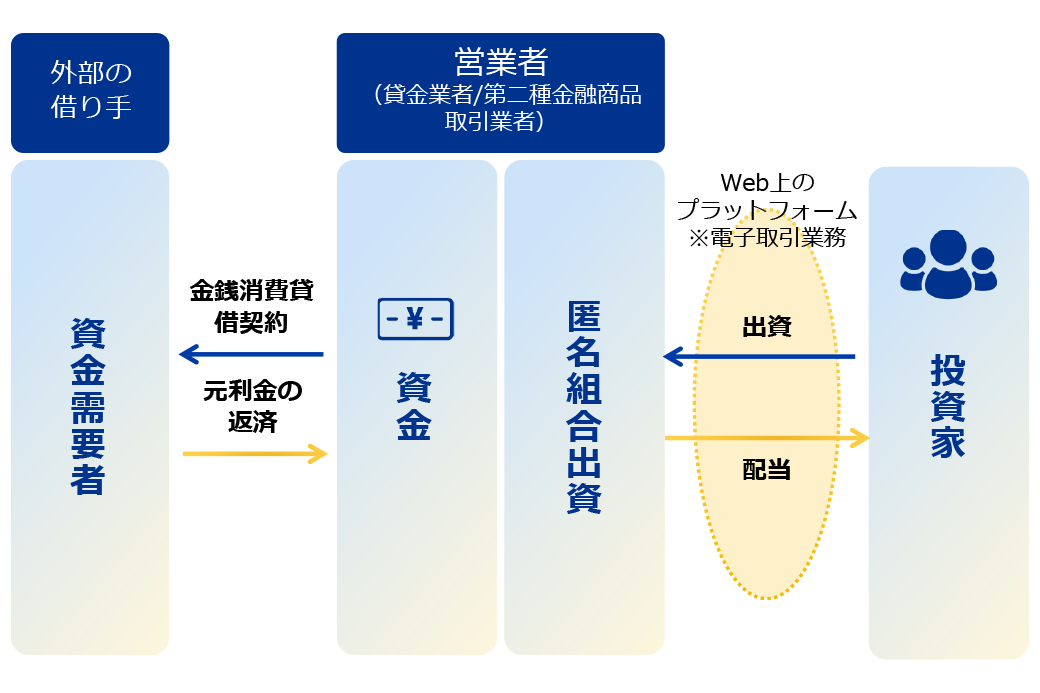

ソーシャルレンディング(融資・貸付型クラウドファンディング)のおさらい

営業者(クラウドファンディング事業者)が金融庁管轄の第二種金融商品取引業(電子申込型電子募集取扱業務等)の登録を受けることにより、インターネット上で出資資金を募集する仕組みです。

同時に、営業者は貸金業法上の貸金業者であり、募集した出資資金をもって営業者が選定をした資金需要者に貸付を行います。

そのため、営業者は資金需要者からの返済について強制力、ガバナンスを効かせることを目的として、当該貸付に際して担保を設定することが一般的です(担保設定がされていないケースもあります)。

投資家には、資金需要者から営業者に支払われた金利から、営業者の運営報酬を差し引いた金額が分配金として配当されます。

ソーシャルレンディングの詳細は下記記事でくわしく解説しています。

※関連記事:ソーシャルレンディングのリスクとは?失敗しないための5つのポイント

不動産クラウドファンディングとソーシャルレンディングの違い

投資家から出資された資金が「不動産クラウドファンディング」では不動産の購入に充てられ、「ソーシャルレンディング」では貸付に充てられるという点で大きく異なります。その上で具体的な違いについて以下で詳しく解説していきます。

ガバナンス

不動産クラウドファンディング

事業者自らが投資先物件の所有権、つまり「自由に使用・収益・処分する権利」を有しています。これは一定の条件のもと優先権を有する担保権よりも強い権利となります。仮に投資対象物件について何か問題が生じた場合でも、事業者の判断のもと迅速に対応することが可能となり、投資対象物件に対してのガバナンスを強く効かせることができます。

たとえば、CREALでは以前募集したホテルファンド(Q Stay and lounge上野)がコロナ禍で運営難となったことを受け、ホテルからコロナ禍でも高い稼働が見込めるセットアップオフィスへのコンバージョン(業態転換)対応を迅速に行うことができました。結果としてホテルファンド投資家の皆様には予定通りの配当を実施して本ファンドの運営を終了しております。

「ホステルをオフィス転用でクラウドファンディング運用」(住宅新報)

「投資型クラウドファンディングで運営中のホテルをオフィスに再生」(週刊ビル経営)

ソーシャルレンディング

一般的なソーシャルレンディングでは、資金需要者の返済が滞る場合において、貸付の際にあらかじめ担保権が設定されている場合には、担保権を実行する法的手続きを踏むことにより資金回収を図る必要があります(担保設定がされていないケースもあります)。

そのため、担保価値が重要となり、回収にも時間も要します。また、担保権が設定されていない場合には、資金需要者の他の債権者と同様の立場で、残余財産の分配等を通じて債権回収を図ることとなります。

情報開示

不動産クラウドファンディング

事業者の判断で個別の物件毎に情報をすべて開示することが可能です。情報開示の度合いは事業者により異なりますが、一般的なソーシャルレンディングに比較して情報開示の透明性は高い傾向にあります。

例えばCREALでは、投資家の皆様にとって投資判断のために十分な情報を開示しており、募集を行った資金使途は、ウェブサイト上で明確に記載されている他、全てのファンドごとに財産管理報告書、決算報告書等の報告を行い、投資家の皆様に透明性の高い情報提供を行なっています。

ソーシャルレンディング

一般的なソーシャルレンディングでは、資金需要者に対して、貸し付けた資金が約束通りの所定の目的に使われているか、予定外の借入返済資金に回っていないか等、営業者自身が常にモニタリングする必要があり、投資家の皆様は営業者を通じて間接的に貸付金の資金使途と運営状況についての透明性を把握することができます。

また昨今では情報開示(匿名性解除)の動きもありますが、情報開示には借入人の協力や同意が必要となることもあり、依然として投資対象(融資先の企業)が不明確なケースや、適切な判断をする上で必要な情報が開示されていないケースもあります。

共同出資

不動産クラウドファンディング

多くの案件の場合、事業者による劣後出資により、仮に損失が出た時でも事業者から優先的に損失を負担することで元本割れリスクを低減する仕組みが採用されています。

不動産投資のクラウドファンディングについては、下記記事でくわしく解説しています。

※関連記事:不動産クラウドファンディングとは?仕組みや他商品との違い、始め方について解説

ソーシャルレンディング

一般的なソーシャルレンディングでは、ファンドに対しての共同投資はなされないことが多いです。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

不動産クラウドファンディングとソーシャルレンディングの主なメリット比較

不動産クラウドファンディングのメリット:日々の価格変動が少なく安定的

株式やJ-REITのような金融商品とは異なり、不動産クラウドファンディングでは基本的に日々の価格変動が少ないです。

日々の価格変動を気にすることなく、定期的に安定した配当が期待できます。もっとも、投資家の皆様へ元本償還を行うためには、原則として投資不動産の売却を行う必要があり、不動産クラウドファンディングにおいて投資不動産が適切な価格とタイミングで外部へ売却できるかどうかは重要です。

ソーシャルレンディングのメリット:不動産クラウドファンディングのメリットとほぼ変わらない

ソーシャルレンディングの主なメリットは下記の通りです。

- ・少額から投資を始められる

- ・運用の手間がかからない

- ・日々の価格変動が少ない

- ・株式投資よりも比較的高い利回りが期待できる

ソーシャルレンディングの最低投資金額は運営会社によって異なりますが、多くのサービスでは1万円程度から投資可能です。また、ソーシャルレンディングにおいても出資後は分配金の入金と元本の返還を待つだけで済みます。

2021年10月の東証一部上場企業の株式利回り(加重平均利回り)は1.90%、東証二部で1.64%※1です。また、2021年10月のJ-REITの平均利回りは3.40%※2となっています。

対して、ソーシャルレンディングは想定利回りが概ね3~8%程度※3のファンドを扱う運営会社が多く、預貯金や他の金融商品よりも高い利回りが期待できます。

※1 参考: 日本取引所グループ「その他統計資料(株式平均利回り 2021年10月)」

※2 参考: 一般社団法人 不動産証券化協会「J-REIT分配金利回り(10年間)」

※3 参考: (株)矢野経済研究所「2021年版 国内クラウドファンディングの市場動向」

運営会社が違うだけで、上記内容は不動産クラウドファンディングと変わりません。

不動産クラウドファンディングとソーシャルレンディングの主なデメリット比較

メリットのみならずデメリットも比較することで、自分がどちらのデメリットなら許容できるかの判断がつきやすくなるでしょう。

不動産クラウドファンディングのデメリット:金融機関の融資を利用できない

現物不動産投資は金融機関の融資を利用して収益不動産を購入し、レバレッジをかけて運用できるのが魅力です。自己資金を上回る金額を運用できるため、少ない資金で効率よく資産を増やせます。

不動産クラウドファンディングは融資を利用できないので、全額自己資金での投資となります。ただし、融資を利用するとその分リスクも高まるため、不動産クラウドファンディングはリスクを抑えた形で投資を始めやすい仕組みともいえます。

なお、不動産クラウドファンディングでは、ファンド内で借入を行う商品もありますので、ファンド概要を充分に確認してください。

ソーシャルレンディングのデメリット:情報開示の透明性が低い

投資家にとって貸付先の属性や貸付条件、資金使途などは投資判断に不可欠な情報です。しかし、ソーシャルレンディングの一部の運営会社・ファンドでは、貸付先などの情報が不明確な状態で出資資金の募集が行われています。

金融庁は投資家への情報開示の拡充を図るため、ソーシャルレンディングについて貸付先の情報開示が可能となる解釈を公表しました。※1 最近では匿名性解除の動きもありますが、情報開示には貸付先の同意・協力が必要になることから、依然として貸付先が不明確なケースがあります。

ソーシャルレンディングの失敗事例は、下記記事をご覧ください。

※関連記事:ソーシャルレンディングで失敗する理由とリスクへの対処方法

※1 金融庁 金融庁「ソーシャルレンディングへの投資にあたってご注意ください」

次章では、不動産クラウドファンディングとよく比較されることが多いリート(REIT)との比較も簡潔に紹介します。

不動産クラウドファンディングとリート(REIT)との比較

不動産クラウドファンディングとリートを比較した内容を下記表にまとめました。

※下記表の「〇」「△」「×」は、不動産クラウドファンディングとリートを比較した際の優劣を端的に表しています

|

比較項目 |

不動産クラウドファンディング |

リート(REIT) |

|

概要 |

不動産特定共同事業法に基づいて |

不動産専門の上場投資信託 |

|

メリット |

日々の価格変動がなく安定的 |

流動性が高い |

|

デメリット |

流動性が低い |

日々の価格変動があり |

|

平均利回り |

3~8%程度※1 |

3~5%程度※2 |

|

換金性 |

△ |

〇 |

|

元本割れへの対策 |

〇 |

× |

|

市場規模 |

約604.3億円※3 |

約16兆円 |

|

物件を選ぶ自由度 |

〇 |

△ |

|

分散投資のしやすさ |

△ |

〇 |

|

最低投資金額 |

1万円~ |

数万円~数十万円 |

|

価格の安定性 |

〇 |

× |

|

NISAの対応 |

× |

〇 |

|

向いている人 |

ほったらかしで |

自分の好きなタイミングで |

※1 ・(株)矢野経済研究所「2022年版 国内クラウドファンディングの市場動向」

※2:J-REIT 利回り一覧

※3:国土交通省「不動産特定共同事業(FTK)の利活用促進ハンドブック」

※4:J-REIT

そもそもリート(REIT)とは、投資家から集めた資金でオフィスビルや商業施設などの不動産を購入し、その賃貸収入や売却益を投資家に分配する金融商品です。

リートを運営する不動産投資法人は、株式会社の株式にあたる「投資証券」を発行し、投資家はこの投資証券を購入します。投資家から預かった資金を使って不動産に投資し、賃貸収入や売却益を投資家に分配します。金融機関の融資を利用して資金調達をすることもあります。

不動産クラウドファンディングは運用期間が定まっており、原則途中では辞められません。一定期間資金の拘束を受けますが、投資対象のプロジェクトに問題がない限り、安定した収益を得られる可能性が高いです。

一方、REITは証券取引所に上場しているためいつでも換金できますが、その分値動きが大きくなります。仮に不動産の運用成績が良くても、相場の影響でREIT価格自体が下落する可能性があります。

また、不動産クラウドファンディングは投資対象を自分で選べますが、REITではすでに運用している商品をパッケージのような形で購入するため、個別には選べません。

リートの詳細は下記記事をご参照ください。

※関連記事:巷でリート(REIT)はおすすめしないといわれる理由とメリットの両方を徹底解説!

ここまで読んで不動産クラウドファンディングへの投資に興味がわいた方は、当社サービスのCREALをおすすめします。

不動産クラウドファンディングならCREAL(クリアル)がおすすめな理由

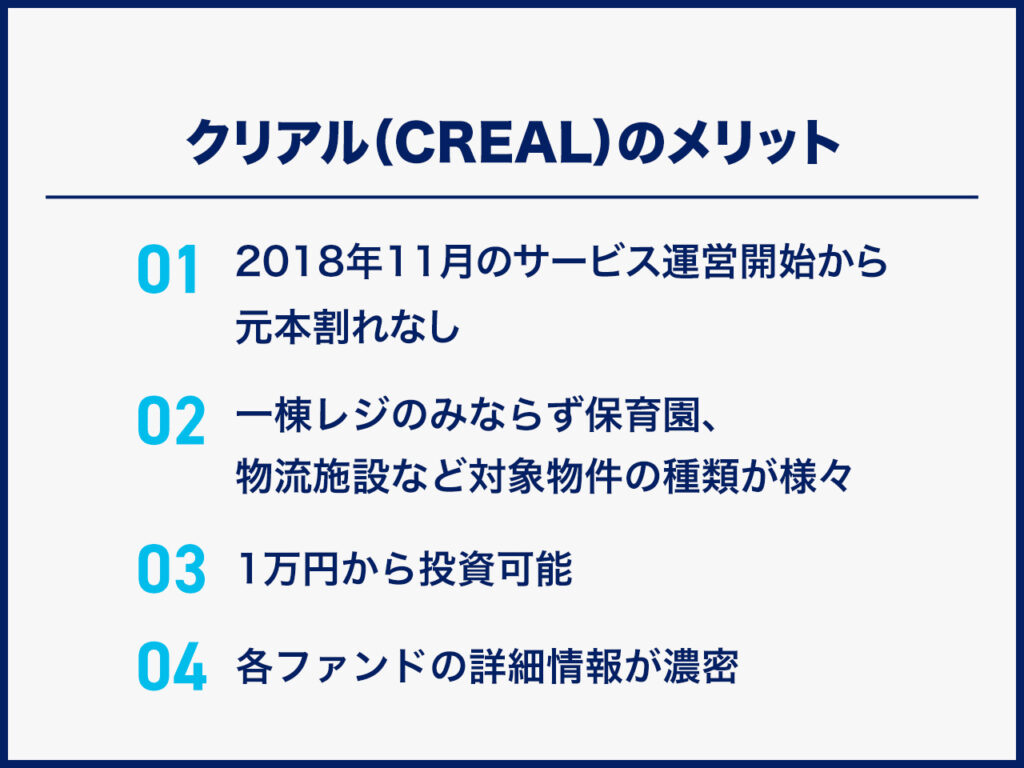

2018年11月のサービス運営開始から元本割れなし

2023年8月現在、運用が終了しているファンドはすべて元本割れすることなく出資金が償還されています。

不動産クラウドファンディングは安定した配当収入が期待できますが、運用がうまくいかないと元本割れの可能性があります。元本割れ0件の実績は、CREALの大きな強みといえるでしょう。

CREALの出資から元本償還までのプロセスについては、以下の記事で詳しく解説しています。ぜひご覧ください。

※関連記事:CREAL運営ファンドの元本償還プロセスと償還期限に対しての考え方

一棟レジのみならず保育園、物流など対象物件の種類が様々

「不動産投資」と聞くと、マンションやアパートを思い浮かべるかもしれません。しかし、CREALは一棟レジデンスのほかに保育園、ホテル、物流など、個人では投資機会が少ない不動産も扱っています。

保育園への投資は安定したリターンが期待できるほか、待機児童問題の解消や少子化対策に貢献できるのも魅力です。出資金は保育園の建設や運営、施設の整備などに使われるため、投資が社会貢献にもなります。

また、不動産は物件の種類によって強みやリスクが異なります。2020~2022年は、新型コロナウイルス感染症の影響で観光客が激減し、ホテル経営に大きな影響を与えました。一方で、コロナ禍でのリモートワーク拡大や外出控えでネット通販の利用が増加し、物流施設は需要が拡大しました。様々な不動産に分散投資を行うことで、リスクの軽減が期待できます。

1万円から投資可能

不動産投資に興味があっても、マンションやアパートを取得するにはまとまったお金がかかります。失敗すれば多額の損失が発生する恐れがあるため、投資に踏み出せない人もいるでしょう。

CREALなら1万円から投資できるため、不動産投資を試してみたい初心者の方に最適です。また、すでに株式や投資信託で運用している人の分散投資先にも向いています。

各ファンドの詳細情報が濃密

不動産投資には、保有情報の格差で買主が不利になる「情報の非対称性」※1があります。CREALでは、ITの活用によって各ファンドの情報を詳細に開示することで、情報の非対称性の解消を目指しています。主な開示項目は以下の通りです。

- ・地図や図面の紹介

- ・動画による物件紹介

- ・不動産鑑定会社による第三者評価

- ・リターンのシミュレーション

- ・運営事業者の概要

- ・人口推移の情報

投資家登録をすれば、エンジニアリングレポート(地震リスク評価など)や図面、不動産調査報告概要も閲覧できます。

事前に様々な情報を確認できるため、現物不動産投資と同じような感覚で投資判断を行えます。まずは不動産クラウドファンディングからスタートし、将来はマンションやアパートの取得を目指している人にもおすすめです。

※1:物件所有者である売主や仲介に入る不動産会社と個人の買主の間で保有する情報に格差があり、買主にとって不利な条件で不動産投資をせざるを得ない状況のこと

CREALの評判は下記をご参照ください。

※関連記事:CREAL(クリアル)の評判・口コミを赤裸々紹介!デメリットも正直にお伝えします

まとめ|不動産クラウドファンディングとソーシャルレンディングの違い

近年、オンラインで簡単に始められる投資商品が増え、個々人の投資リテラシーが資産形成に大きな影響を与える時代になっています。

投資商品の構造、リスク/リターンはそれぞれ異なります。そのため、投資家の皆様には投資前に十分に商品特性をご理解いただき、ご自身のリスク/リターンに合った投資商品をご自身の判断により選別していただければと当社は考えております。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点