※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

不動産投資ファンドとは、投資家から集めた資金を元に不動産に投資し、そこから得られる収益を投資家に還元する投資の形態です。同様の仕組みを株式に用いたものを『株式ファンド』、債券に用いたものを『債券ファンド』と呼びます。日本語の投資信託とほぼ同義であるため、証券会社などで購入できる「ファンド」と名がついている金融商品は投資信託と解釈して問題ないでしょう。

現物不動産への投資は手間やリスクが伴います。そこでおすすめなのが、手間やリスクを抑えながらも不動産に投資できる「不動産投資ファンド」です。

現物不動産と不動産投資ファンドそれぞれの特徴を把握して自分に合った投資先を判断するためにも、この記事では不動産投資ファンドの仕組みやメリット・デメリット、投資の始め方を解説します。

記事を読めば、不動産投資ファンドとは何かや現物不動産投資との違いが分かり、自分に合った投資を始められるでしょう。

利益を得られるファンドを選び抜く自信がない方は「不動産クラウドファンディング」をご検討されてはいかがでしょうか?

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年5月末時点

目次

不動産ファンドの概要

不動産投資ファンドの魅力は後述しますが、主に商業ビルやホテルなどの個人では投資が難しい規模の不動産に少額で投資できることです。現物不動産のように数百万〜数千万円の資産がなくとも始められます。

不動産投資ファンドのメリットを早く見たい方は「不動産投資ファンドのメリット」をクリックしてください。

現物不動産との違いは「始めやすさ」

|

投資先 |

不動産ファンド |

現物不動産 |

|

初期費用 |

1万円から |

2,000万円以上 |

|

利回り |

低い |

高い |

|

ローンの利用 |

不可 |

可 |

|

価格変動 |

大きい |

小さい |

|

収益の種類 |

配当収入 |

家賃収入+売却益 |

|

運用管理担当者 |

運用会社 |

本人or管理委託会社 |

|

運用管理の手間 |

少ない |

多い |

|

物件の所有権 |

タイプによる |

あり |

|

流動性 |

高い |

低い |

上記比較表の通り、不動産投資ファンドは少額から始められて、管理の手間が少ないです。現物不動産投資では、入居者募集や家賃回収、設備不具合の対応など、多くの手間がかかります。

一方で不動産投資ファンドでは、運営会社へ支払う購入時手数料(2〜3%)や信託報酬(0.1〜3%)などがあるため、利回りは低い傾向にあります。物件によっても異なりますが、それぞれの利回りの目安は下記のとおりです。

- ・不動産投資ファンド:3〜5%程度

- ・現物不動産は3〜15%程度

また、不動産投資ファンドはオンライン上ですぐに取引できるため流動性は高いですが、その分現物不動産よりも価格の変動幅が大きくなります。たとえば、2008年9月に起こったリーマンショックでは、首都圏の中古マンション価格は3ヶ月で平均で170万円下落しました。

なお、不動産投資ファンドで所有権があるタイプは不動産特定共同事業の任意組合型です。詳しくは後述しますが、匿名組合型と賃貸型には所有権がありません。所有権について早く知りたい方は「不動産特定共同事業に基づくファンド」をクリックしてください。

現物不動産投資とリートの比較内容は下記記事をご参照ください。

※関連記事:不動産投資とリート(REIT)の違い・おすすめの人を徹底比較!

市場規模・動向

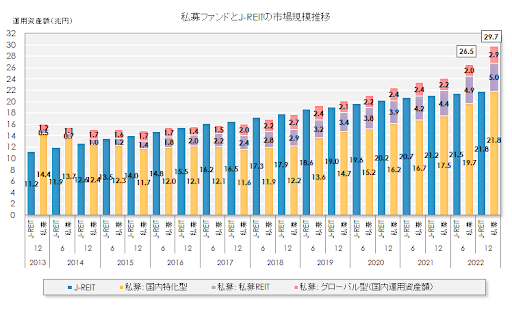

不動産投資ファンドの市場規模は年々拡大しています。不動産証券化協会(ARES)と三井住友トラスト基礎研究所の「不動産私募ファンドに関する実態調査」によると、2022年年末時点におけるREITを含む不動産私募ファンドの市場規模は29.7兆円と推計されています。

※引用:三井住友トラスト基礎研究所

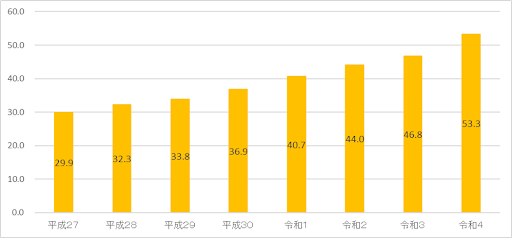

また、国土交通省の発表によると、証券化の対象になった不動産の資産総額は2022年末時点で約53.3兆円です。

※引用:国土交通省

前提として、不動産の証券化にはいくつかの種類があり、すべてが不動産投資ファンドになるわけではありません。しかし、不動産の証券化が加速すれば不動産投資ファンドの市場も拡大していくでしょう。

REITや私募ファンドなど、不動産投資ファンドの種類は次章で解説します。

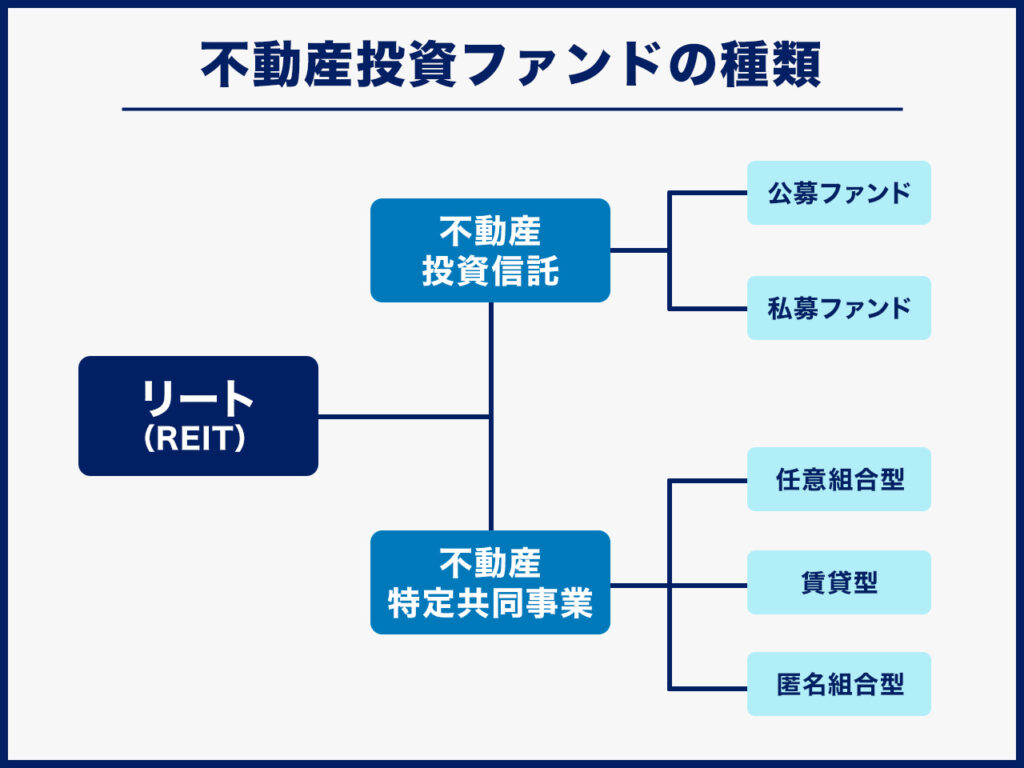

不動産ファンドの種類比較

不動産投資ファンドの種類は不動産投資信託(REIT)と不動産特定事業に基づくファンドの2つに大別されます。さらにそこから5つの種類に枝分かれしているため、それぞれの内容を紹介します。

不動産投資信託(REIT)

REITとは、投資家から集めた資金で収益不動産を購入し、その不動産から得られる賃貸収入や売却益を投資家に分配する投資商品です。

REITはアメリカで生まれた仕組みで、日本の不動産が投資対象のREITはJapanのJをつけてJ-REIT(ジェイリート)と呼ばれています。証券取引所に上場しているため、証券会社で口座開設して投資を行う株式と同じように自由に市場で売買することが可能です。数万円~数十万円程度から投資を始められます。

上記の観点からすると、REITは市場の値動きを見て投資タイミングの判断ができる方に適しています。

また、REITは公募と私募の2つに分けられます。

|

種類 |

特徴 |

向いている人 |

|

公募 |

不特定多数の投資家から資金を募る |

投資初心者 |

|

私募 |

一部の投資家だけに販売される |

プロの投資家 |

公募(J-REIT)

J-REIT(不動産投資信託)とは、投資家から集めた資金でオフィスビルや商業施設などの不動産を購入し、運用益を投資家に分配する金融商品です。証券取引所に上場しており、証券口座を通じて株式と同じように売買が可能です。保有期間中は、年1〜2回の決算ごとに分配金を受け取れます。

J-REITには「配当可能利益の90%超を投資家に分配する」などの要件を満たすと、実質的に法人税がかからない「導管性」という仕組みがあります。そのため、投資家に分配金を出しやすい金融商品といえるでしょう。

平均利回りは5.08%です。多くの銘柄は10万円台で購入できます。

※引用:一般社団法人 不動産証券化協会

J-REITは一般に公開されていて、個人投資家でも簡単に購入できます。しかし、流動性が高い分、価格が変動しやすい点には注意が必要です。複数のREITを購入するなど、リスク分散を心がけましょう。

私募

私募ファンドとは証券取引所に上場しておらず、機関投資家や法人から出資を募るファンドであり、『プライベートファンド』とも呼ばれます。

私募ファンドのメリットは、投資額が高額であるため、まとまった利益を狙えることです。たとえば、利回りが5%の不動産ファンドに投資する際、10万円の投資資金では5,000円の利益しか得られませんが、1億円であれば500万円もの利益が得られます。

また、証券取引所では取引できないため、価格変動が少ないのもメリットです。私募ファンドの場合、決算期毎の鑑定評価で価格が決まります。

最低投資額は数億円に設定されているケースが多く、個人の投資家が対象になることはほぼありません。REITへの投資を検討している方は公募(J-REIT)が主な投資先となると考えましょう。

リートの種類の詳細は下記記事をご参照ください。

※関連記事:リート(REIT)とは?仕組みや種類、他の不動産投資との比較を紹介

不動産特定共同事業に基づくファンド

不動産特定共同事業に基づくファンドとは、REIT同様に複数の投資家からの出資を元に不動産へ投資し、対象不動産から得られる家賃収入や売却益などを投資家に還元する仕組みです。

■REITとの違い

証券取引所に上場しておらず自由な売買ができない点です。また、不動産を小口化して販売している商品もあり、投資家が共同で不動産の所有者になる場合もあります。

半年から数年の資金拘束を受けますが、1万円から出資可能です。また証券化されていないため、日々の価格変動が起こりづらい傾向にあります。そのため、長期かつ安定的に運用したいと考える投資初心者の方に適しています。

不動産特定共同事業に基づくファンドは主に下記の3種類です。

|

種類 |

特徴 |

向いている人 |

|

任意組合型 |

不動産を複数の投資家で |

所有権を得たい人 |

|

賃貸型 |

出資後に事業者と |

所有権を得たい人 |

|

匿名組合型 |

事業者と匿名契約を締結する |

少額から投資したい人 |

任意組合型

任意組合型とは、不動産を複数の投資家で共同所有する仕組みです。組合を組成して、出資した複数の投資家が共同で事業を行います。投資家は、運営事業者に業務執行を委任し、運営事業者が組合の業務を決定して執行します。

現物不動産投資と同じように、投資家は物件の共有持分(所有権)を得られます。商品によって異なりますが、任意組合型は1口100万円程度から投資可能です。1億円を超えるような高額物件にも、比較的少額から投資できます。

任意組合型は、少額から不動産を所有したい人や相続税対策をしたい人におすすめです。(詳細は税理士にご確認ください)

任意組合型の詳細は下記記事をご参照ください。

※関連記事:不動産小口化商品の任意組合型とは?匿名組合型との違いを比較表付きで解説

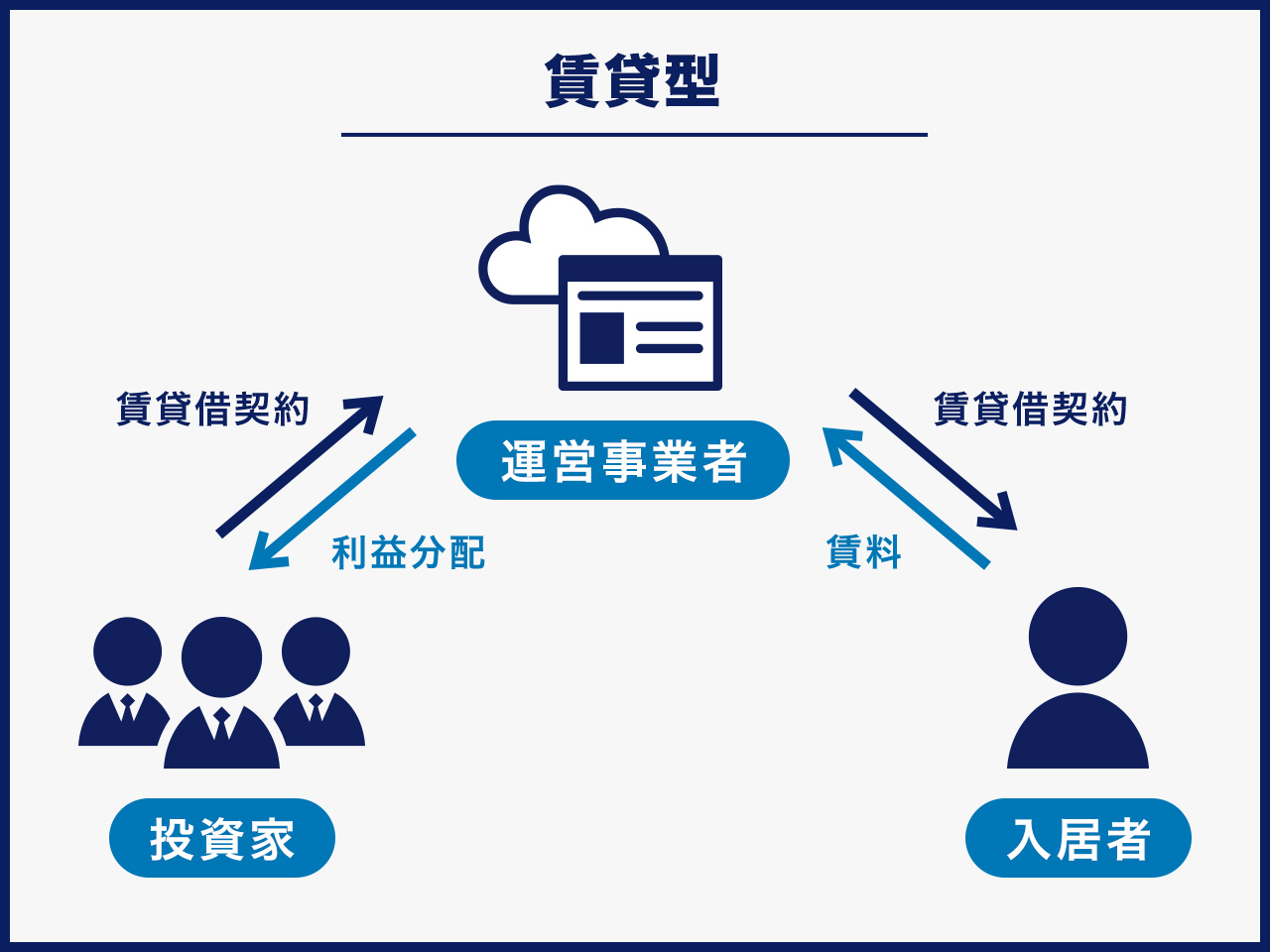

賃貸型

賃貸型とは、対象不動産の持分を購入後、事業者と賃貸借契約を締結する仕組みです。不動産の運用・管理を事業者に任せながら、賃貸収入を得られます。

任意組合型と同じく、投資家は物件の所有権を得ることが可能です。ただし、賃貸型は任意組合型と比較して物件数が少なく、個人を対象とした商品は多くありません。

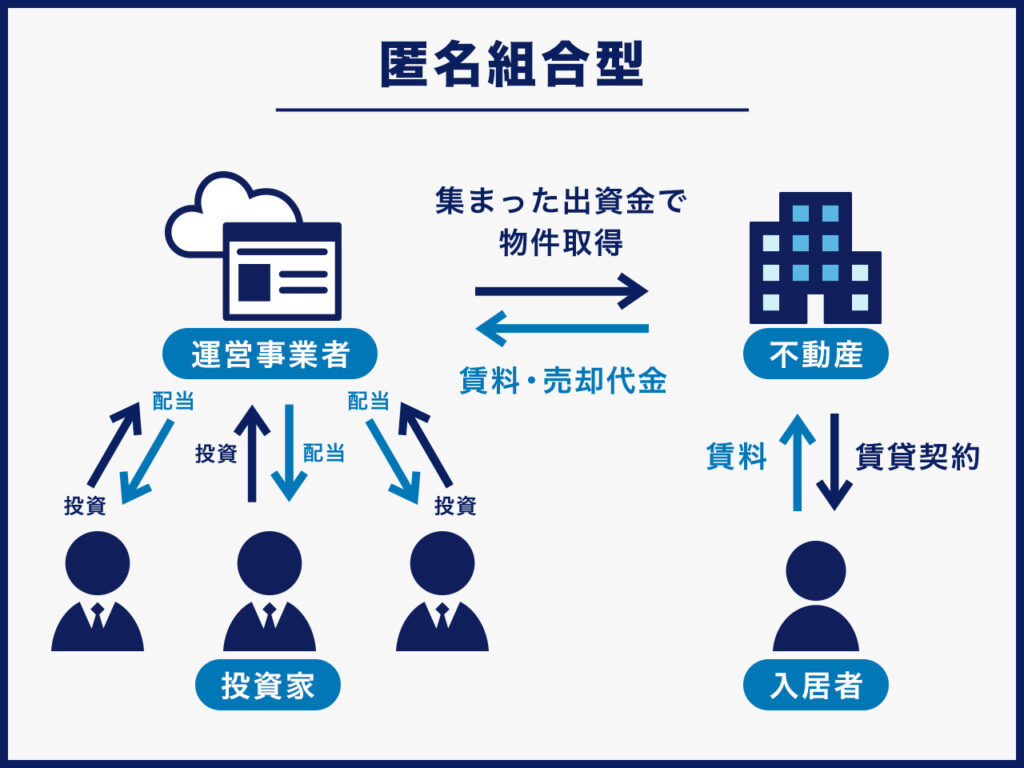

匿名組合型

匿名組合型とは、不動産の運用・管理を行う事業者に出資することで、その事業から生じた収益から分配を受けられる仕組みです。投資家は出資割合に応じて、事業者から分配金を受け取れます。

匿名組合型は、不動産事業への共同出資です。投資家に物件の所有権はありません。複数の投資家が出資するため、少額から大型物件に投資できるのは共通しています。

当社が提供している不動産投資クラウドファンディングサービス「CREAL」も、匿名組合型に該当します。匿名組合型は、数万円程度から投資できるのが一般的です。任意組合型や賃貸型に比べて、少額から不動産投資を始められます。

利益を得られるファンドを選び抜く自信がない方は「不動産クラウドファンディング」をご検討されてはいかがでしょうか?詳細は下記をご覧ください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年5月末時点

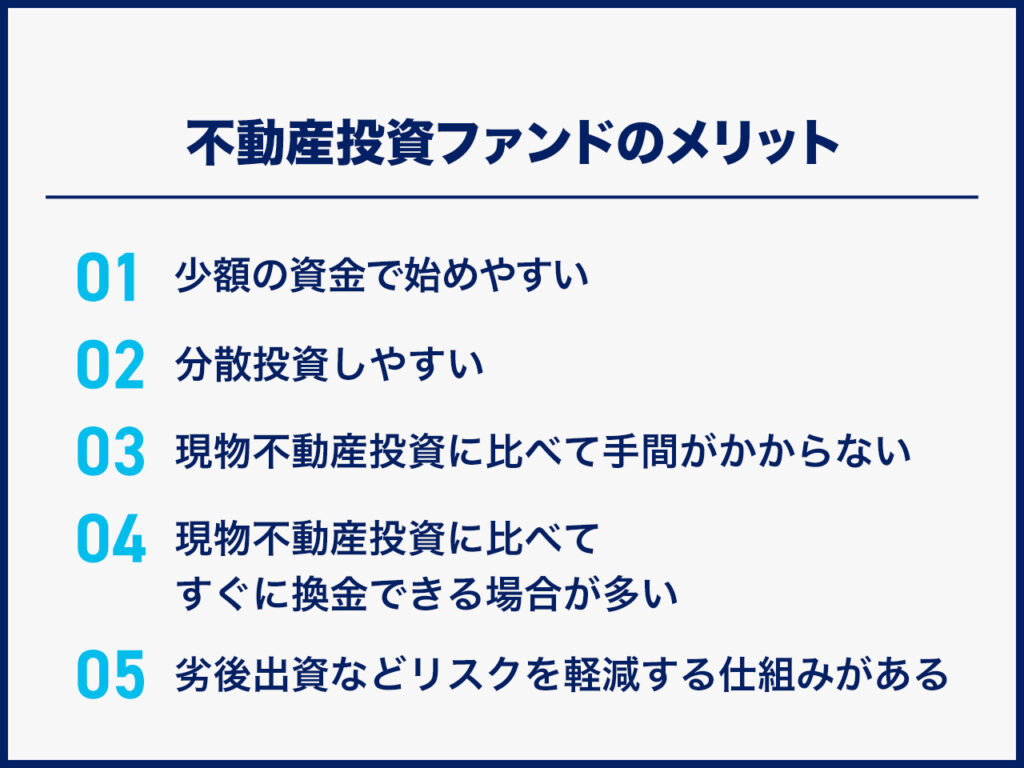

不動産ファンドのメリット

不動産投資ファンドのメリットを理解することで、自身の投資目的に適した手法であるかが分かり、投資するべきかどうかを判断できるでしょう。

少額の資金で始めやすい

一般的に、一棟マンションの価格は都内であれば数億円以上と高額です。区分マンションにしても、都内の物件なら1,000万円以上の投資となるため、ローンを組まない限り個人が簡単に購入できる金額ではありません。

不動産投資ファンドであれば、1万円程度から投資できるファンドもあるので、初心者でも手軽に不動産投資を始められます。物件情報を見ながら、現物不動産投資と同じような感覚で投資判断を行えるのです。

不動産投資ファンドのサービスごとに最低投資額は異なるため、余裕資金で可能な範囲内を基準に自分に合ったサービスかどうか事前に確認しましょう。当社で運営する不動産投資クラウドファンディング「CREAL」では、1万円から投資が可能です。

分散投資しやすい

現物不動投資では1つの不動産を購入するために2,000万円以上の資金が必要になるケースが多く、分散投資を行うには多くの資金が必要になります。

一方不動産投資ファンドの場合、1万円程度の少額から投資できるため、複数の投資先への投資が可能です。たとえば、100万円の資金がある場合、10万円ずつ10個の投資先に分散投資するのも良いでしょう。

また、J-REITの場合、1つの銘柄に複数の不動産が組み込まれているため、J-REITを1つ購入するだけで分散投資していることになります。「8960 ユナイテッド」という銘柄の用途別取得額比率と地域別取得額比率は以下の通りです。

【用途別取得額比率】

- ・事務所:27.9%

- ・住居:7.8%

- ・商業施設:26.1%

- ・ホテル:24.5%

- ・物流施設:7.7%

- ・その他:6.1%

【地域別取得額比率】

- ・主要5区:20.2%

- ・東京23区:7.1%

- ・東京都:7.5%

- ・関東地区:27.1%

- ・中部・近畿地区:20.2%

- ・その他:18%

とくにJ-REITは分散投資がしやすいため、ポートフォリオの構築が難しいと考えている投資初心者の方にもおすすめです。

現物不動産投資に比べて手間がかからない

現物不動産投資は物件売買や賃貸管理において、書面で様々な契約実務が生じます。入居者募集や家賃の回収などは賃貸管理会社に委託できますが、オーナーとして判断を求められる場面もあります。

一方、不動産投資ファンドのなかにはインターネット上で手続きが完結できるものもあり、不動産管理は運営会社に任せられるものもあります。投資後は、基本的には分配金や元本の入金を待つだけです。

現物不動産投資に比べてすぐに換金できる場合が多い

実物不動産を売却するには、不動産会社に依頼して買い手を見つける必要があるため、通常は現金化まで1か月~3か月程度かかります。(市況や売却条件によってはそれ以上かかることもあります)

一方、REITなら証券取引所で株式と同じように売買できるので、市場で売却すればすぐに現金化できます。

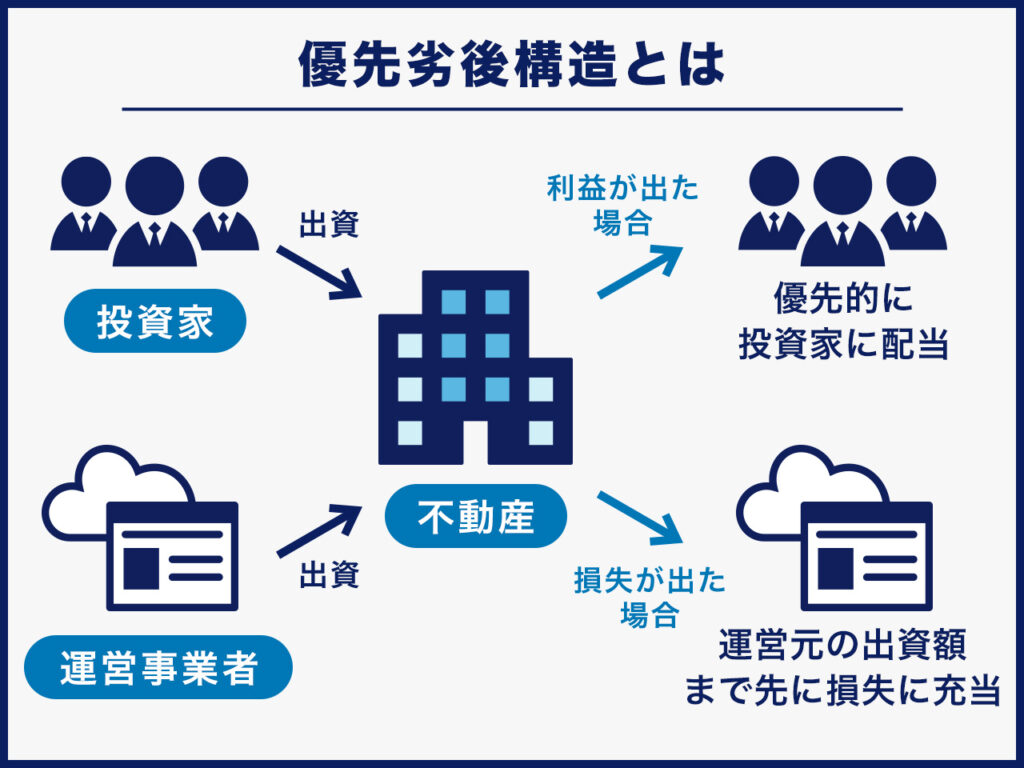

劣後出資などリスクを軽減する仕組みがある

劣後出資とは、匿名組合型の出資区分の1つです。

劣後出資を採用している不動産クラウドファンディングでは、投資家が優先出資者、不動産クラウドファンディング会社が劣後出資者となり、共同で出資します。

優先出資者である投資家は、利益のなかから優先的に分配を得られ、その後残額があれば劣後出資者が受け取る仕組みです。損失が発生した際は、劣後出資者の出資金を損失の補填に当てます。そのため、損失額が劣後出資者の出資金額に収まる場合、投資家が損失を被ることはありません。

このように、劣後出資が採用されている不動産クラウドファンディングでは、投資家が保護されており、リスクを軽減できます。

ただし、不動産クラウドファンディングのなかには劣後出資が採用されていないケースもあるため、必ず商品概要をチェックしましょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年5月末時点

不動産ファンドのデメリット・リスク

不動産投資ファンドにはメリットがある一方で、デメリット・リスクもあります。事前にデメリット・リスクを把握して、それらを考慮した投資戦略を考えましょう。

金融機関の融資を受けられない

現物不動産への投資は、金融機関の融資を利用できるのが魅力です。自己資金を上回る金額を運用できるので、少ない資金で効率的に資産を増やせます。

しかし、REITやクラウドファンディングのファンドへ投資する際に、金融機関の融資は利用できません。全額自己資金で投資する必要があるので、資金が少ないうちは資産の大きく増やすのは難しいでしょう。

なお、不動産投資クラウドファンディングではファンド内で借入を行う商品もあるため、ファンド概要を充分に確認してください。

運用・管理の方針を決められない

現物不動産投資であれば、賃料の設定やテナントの入れ替えを自分で決定できるため、不動産の築年数や市場動向に適した運用方針を考えられます。

一方不動産投資ファンドの場合、管理・運用の手間がかからないメリットがある反面、自分では運用・管理の方針を決められません。不動産投資への知識があり、自分で運用を行いたい方にとってはもどかしく感じる部分もあるでしょう。

不動産投資の知識があり、自分で運用方針を決めたいと強く思う方は、現物不動産投資を検討するのもおすすめです。

現段階で不動産投資ファンドと現物不動産のどちらに投資するべきか決めかねている方は、以下の記事を参考にしてください。不動産投資ファンドと現物不動産を詳しく比較しているため、どちらに投資すべきかを判断できるでしょう。

※関連記事:不動産クラウドファンディングのデメリット6選!REITなど他の投資と比較

※関連記事:REIT(リート)はおすすめしないといわれる理由7選!結局おすすめの人は…

不動産ファンドへの投資の始め方・流れ

具体的な行動に移すために、不動産ファンドへの投資の始め方・流れをREITとクラウドファンディングに分けて解説します。

REITの場合

REITへの投資方法は株式投資とほぼ同じです。

- 1.証券口座を開設する

- 2.証券口座に投資資金を入金する

- 3.REITの銘柄を選ぶ

基本的にどの証券会社からでもREITへの投資は可能です。ただし、証券会社によって手数料などは異なるため、口座開設前に各社のサービス内容を検索して比較検討しましょう。一般的にはネット証券のほうが手数料は低い傾向にあります。たとえば、野村證券の店舗で国内株式を購入する際の手数料は、約定代金20万円以下の場合2,860円です。一方、楽天証券で20万円の取引をする場合の手数料は115円です。

投資する銘柄を選ぶ際は、JAPAN REITでの比較がおすすめです。

JAPAN REITではJ-REITの情報提供を行っているため、各REITの利回りやポートフォリオを確認できます。

クラウドファンディングの場合(CREALの例)

不動産クラウドファンディングへの投資方法は運営会社によって異なるため、CREALの例を紹介します。具体的な流れは以下の通りです。

- 1.会員登録(無料)

- 2.投資家登録

- 3.お好きなファンドへ投資申込

メールアドレスとパスワードを登録して会員になり、個人情報の登録を行い当社審査を通過して投資家登録が完了となります。その後は、お好きなファンドへ投資申し込みができます。

CREALでは、ファンド毎に詳細の情報を掲載しています。

- ・想定利回り:4.5%

- ・想定運用期間:18ヶ月

- ・想定初回配当日:2024/04/30

- ・最小投資金額:1万円

- ・所在:東京都中央区築地7-11-9

- ・運営者:Hmlet Japan株式会社、三菱地所株式会社

上記のような基礎的な内容に加え、所在地の人口推移や世帯数推移、周辺取引事例などのマーケット情報も詳しく記載されています。CREALのサイトだけで豊富な情報を得られるため、様々なサイトにアクセスして情報収集する手間を削減できます。

「とはいえ、より利回りの高いファンドが出るまで、投資は控えたほうがいいのでは?」と考えている人!にお伝えしますが、「CREALの場合は今あるファンドに即投資した方が、結果的にもらえる配当額が高く、投資の効率が良い」といえます!詳細は下記記事をご参照ください。

※関連記事:利回りが高いファンドを待つVSすぐに投資できるファンドに投資する どっちがお得?

まとめ:不動産ファンドと現物不動産との違いは「始めやすさ」

不動産投資ファンドとは、投資家から集めた資金を元に不動産に投資し、そこから得られる収益を投資家に還元する投資の形態です。現物不動産投資との大きな違いは始めやすさであり、1万円程度から投資できます。市場規模は年々拡大しているため、有力な投資先の候補となるでしょう。

一方で、金融機関の融資を受けられない、運用・管理の方針を決められないなど、投資効率を高めたい方や、自分の裁量で投資したい方には不向きです。今回解説した内容をもとに、具体的な投資種別や投資先を考えてみましょう。

どの不動産投資ファンドを選べばいいか迷う、リスクをできるだけ抑えつつ不動産投資をしたい方は「不動産クラウドファンディング」で投資を始める方法もあります。1万円程度の少額からプロが厳選した物件に投資できるのが特徴です。物件管理は運営会社に任せられ、分配金の入金を待つだけで済むため、初心者でも気軽に始められます。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開も月に1~3案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年5月末時点

よくあるご質問(Q&A)

Q.不動産ファンドとは何ですか?

不動産投資ファンドとは、投資家から集めた資金を元に不動産に投資し、そこから得られる収益を投資家に還元する投資の形態です。同様の仕組みを株式に用いたものを『株式ファンド』、債券に用いたものを『債券ファンド』と呼びます。

※日本語の投資信託とほぼ同義であるため、証券会社などで購入できる「ファンド」と名がついている金融商品は投資信託と解釈して問題ないでしょう。

Q.不動産ファンドと現物不動産投資の違いは何ですか?

- ・不動産投資ファンド:1万円程度の少額から始められ、管理の手間が少ない

- ・現物不動産投資:多額の資金が必要で、入居者対応や管理などの手間が発生する

Q.不動産ファンドのメリットは何ですか?

主に下記に挙げるものです。

- ・少額の資金で始めやすい

- ・分散投資しやすい

- ・現物不動産投資に比べて手間がかからない

- ・現物不動産投資に比べてすぐに換金できる場合が多い

- ・劣後出資などリスクを軽減する仕組みがある

Q.不動産ファンドのデメリットは何ですか?

主に下記に挙げるものです。

- ・多くの場合、金融機関の融資を受けられない

- ・運用・管理の方針を決められない

Q.不動産ファンドにはどんな種類がありますか?

主に下記の種類があります。

- ・不動産投資信託(REIT):公募ファンド(J-REIT)と私募ファンドに分かれる

- ・不動産特定共同事業に基づくファンド:任意組合型と賃貸型と匿名組合型に分かれる

Q.CREALは提供する不動産ファンドはどの種類に該当しますか?

不動産特定共同事業に基づくファンドのなかの「匿名組合型」に該当します。