※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

太陽光発電投資には、新しい収益の可能性、環境への貢献、FIT制度の期間中は比較的リスクの低い投資などと魅力がたくさんあります。

しかし、太陽光発電投資の危険性やデメリット、FIT制度終了後にも把握しておく必要もあるのです(FIT制度の詳細は本文で後述します)。太陽光発電投資に取り組む前に、不確定要素に左右される発電量、FIT制度終了後の見通し、失敗例など、無視できないポイントはいくつもあります。

この記事では、太陽光発電投資にまつわるリスクとデメリットに焦点を当て、対策も紹介します。失敗例やFIT制度の今後についても解説します。

記事を読むことで、太陽光発電投資の危険性・リスクを把握して、賢明な投資判断を下す際のサポートを得られるでしょう。未来に向けた投資を検討しているなら、リスクを正しく理解し、知識を深めることが肝要です。

※本記事で記載の商品情報や制度などの情報は、2023年9月28日時点のものです

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

目次

おさらい|太陽光発電投資の仕組み

危険性・デメリットを見る前に、今一度太陽光発電投資の仕組みについて簡潔におさらいしておきましょう。

太陽光発電投資は、太陽光パネルを設置して太陽エネルギーを電力に変えて、売電収入や税制優遇を通じて収益を得る仕組みです。政府が出した固定価格買取制度(FIT制度)によって、発電した電力を一定期間に同一価格で電力会社に売却できます。

固定価格買取制度(FIT制度)とは、再生可能エネルギーで発電した電気を、電力会社が一定の価格で太陽光発電を稼働し始めた年から、出力10kW未満で10年間、10kW以上で20年間買い取ることを国が約束する制度です。そのため、投資家は10年間あるいは20年間は安定した収益を得られます。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

太陽光発電投資の危険性・デメリット・リスク

天気という不確定要素に左右されるため発電量が不安定

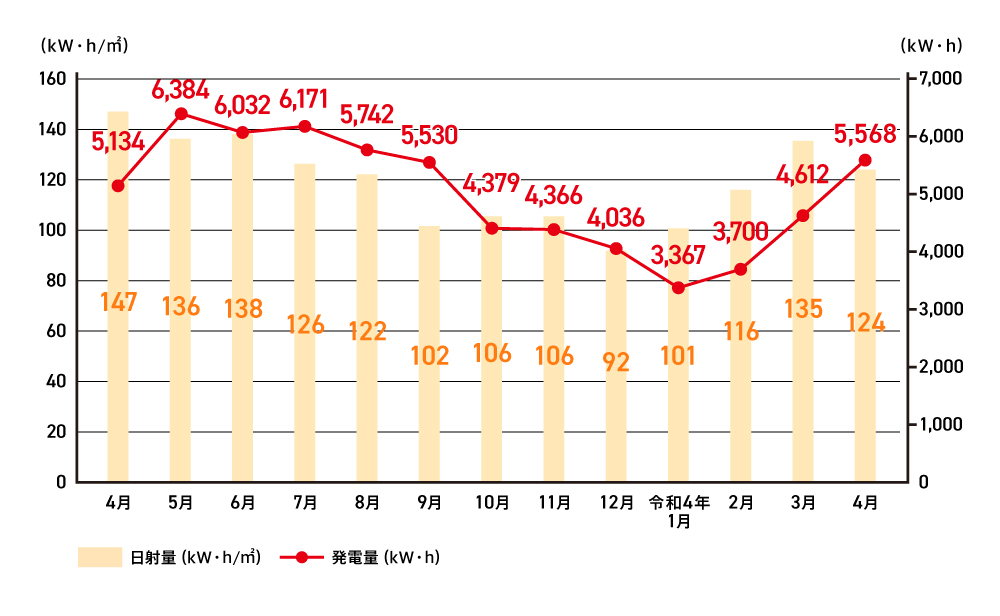

曇りや雨、夜間、冬季など日照時間が短い時期・時間帯には太陽光が不足して発電量が低下します。過去の気象データからも、季節や地域によって太陽光の供給が大きく変動することが示されています。

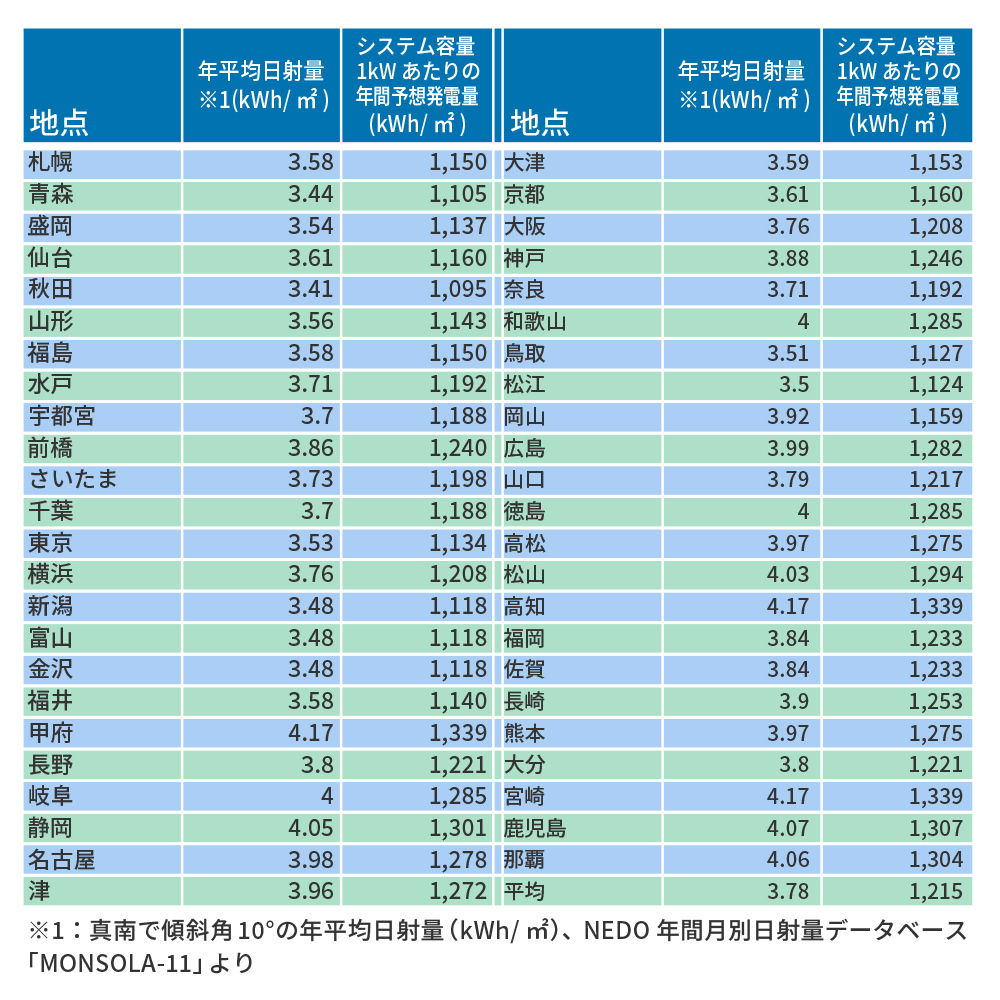

日本各地域の太陽光発電量は主に九州が多く、東北や北陸が少ないです。

※引用:EV-DAYS

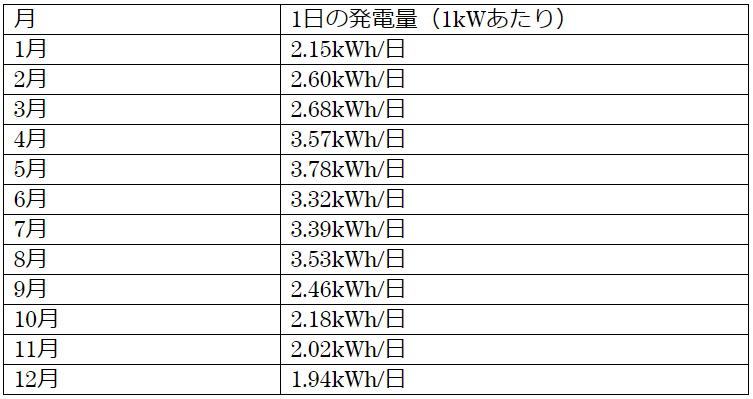

日本全国の平均太陽光発電量は、4~5月が多く、12~3月が少ないです。4月の発電量/日は約3.78kWhで、12月の発電量は約1.94kWhと、約2倍の差があります。そのほかの月の発電量/日は下記の表のとおりです。

※引用:LIBERAL SOLUTION

天気に左右される不安定な発電量は、投資による収益にムラを生じさせます。これにより、投資元本の回収が遅れる可能性があるのです。

また、気温が高すぎると、かえってパネルの効率が低下することがあります。最も発電効率が高いのは25℃とされています。さらに、太陽光パネルを設置するためには広いスペースが必要であり、都市部や狭い敷地では設置が難しいでしょう。しかも、太陽光パネルは定期的なメンテナンスが必要であり、清掃や修理にコストがかかることがあります。

対策

設置場所

できれば南向きで日当たりがよく、影ができない場所が理想的です。また、傾斜角度は地域にもよりますが、20~35度程度がいいでしょう。

敷地面積

出力1kWあたり10〜15㎡程度が必要です。また、パネルの清掃や点検も定期的に行うことで、発電効率を維持できます。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

パネルやケーブルが盗まれる恐れがある

パネルやケーブルなどの機器は屋外に設置され、パネルやケーブル自体が高価であるため、盗難の対象となることがあります。盗まれたパネルやケーブルは市場で高値で取引されることがあるのです。実際に茨城県では、建設中の太陽光発電所からソーラーパネルが500枚盗まれた事件が発生しています。

※参考:茨城新聞 クロスアイ

盗まれると、パネルやケーブルを新たに設置するまでは、発電量が減少する可能性があります。部品が盗まれても発電事業者が支払う「太陽光発電所の事故用の保険」によって補償されますが、この保険料が近年上昇しているのです。

※参考:日本経済新聞

対策

盗難を防ぐには、監視カメラやセキュリティアラーム(不正侵入や異常な活動を検知すると警報を発する装置)、防犯フェンスの設置をする必要があります。

出力制御によって売電ができなくなる恐れがある

電力会社の送電網の容量を超える場合、発電量を抑制されることがあります。先述の通り太陽光発電では、天候や日照条件によって発電量が変動します。そのため、電力ネットワークの安定性を保つために、出力制御が必要になることがあるのです。

とくに九州電力では出力制御が頻繁にされており、近年では四国電力や東北電力などでも出力制御が始まっています。今後も出力制御量や出力制御をする電力会社が増えるかもしれません。

※参考:企業省エネの教科書

また、電力ネットワークが急激な電力供給変動に対応できない場合も、制御されることがあります。出力制御のルールは、電力会社や接続申込の時期によって異なります。

出力制御をされれば、売電収入が減少する可能性があり、メンテナンス費用や保険料などの経費負担が大きくなるでしょう。

対策

出力制御へのピンポイントな対策はありません。ただし、投資家がやれることとして、せめて出力制御をされた場合のシミュレーションもしておきましょう。一人でシミュレーションすることは難しい場合もあるため、太陽光発電投資運用会社や太陽光発電投資を実際にやっている知り合いなどにも協力してもらいましょう。

FIT制度からFIP制度への移行で売電収益の予測が難しくなる

|

制度 |

FIT制度 |

FIP制度 |

|

目的 |

再生可能エネルギーの普及を促進すること |

再生可能エネルギーの競争力を高めること |

|

買取価格 |

10年間あるいは20年間は一定の価格 |

市場価格に補助額(プレミアム)を加算 |

|

市場取引 |

免除 |

必要 |

|

導入時期 |

2012年7月 |

2022年4月 |

|

メリット |

余剰電力を安定的に売ることができる |

上乗せ分(補助額)が保証される |

|

デメリット |

市場価格の変動に対応できない |

市場価格に応じて収入が変動する |

FIT制度とは『固定価格買取制度』の略です。太陽光発電などの再生可能エネルギーで発電した電気を、国が決めた価格で電力会社が買い取ることを約束する制度です。

対してFIPとは、『フィードインプレミアム制度』の略です。太陽光発電などの再生可能エネルギーで発電した電気を、市場価格に上乗せした価格で電力会社が買い取ることを約束する制度です。

FIP制度への移行の理由は、再生可能エネルギーの自立化と市場競争力の向上を目指すためです。FIT制度では、再生可能エネルギーに対する優遇措置が手厚かったものの、電力料金の高騰や過剰発電の問題が生じました。FIP制度では、市場価格に応じて買取価格が変動することで、電力需要の高い時間帯に売電することが収益性につながります。

FIP制度になると、売電価格が市場価格に応じて変動するため、売電収入の見通しが立てづらくなります。市場価格は需要と供給のバランスによって決まるため、再生可能エネルギーの普及や気象条件などによって大きく変わることがあります。そのため、FIP制度では売電収入が安定しません。

FIP制度になると、市場価格での競争が激化するため、発電の効率化やコスト削減が求められ、競争に勝つための取り組みが必要となります。

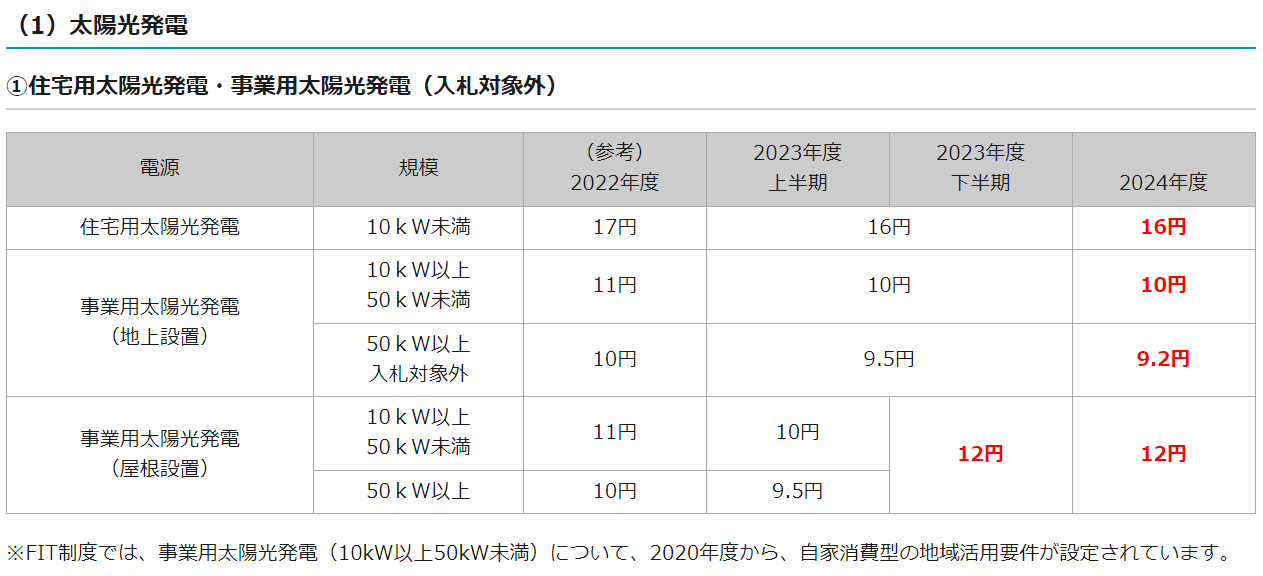

また、太陽光発電の売電価格は年々低下しています。低下すればするほど、投資による利回りも低下することに繋がるのです。

※参考:エコ発

対策

蓄電池の導入を検討しましょう。蓄電池とは、太陽光発電で発電した電気を貯めておく装置です。蓄電池を導入すると、太陽光発電で発電した電気を貯めておくことができます。そして、必要な時に放電することで、太陽光発電所からの安定した電力供給が可能になり、売電収益の安定化につながるのです。

蓄電池は150万円程度で、設置工事・電気工事には合計25万円程度かかります。

キャピタルゲインは見込めない

太陽光発電設備を一度設置したら、その設備の価値が上昇しづらいです。なぜなら、FIT制度が改定されたことで、太陽光発電の導入量が減少して太陽光発電の需要が減ったためです。(ただし今後の政府のFIP制度の改正などにより、市場が変化することはありえます)

FIT制度の改定によって下記のように単価が低くなりました。

※参考:経済産業省

上記にくわえ、太陽光発電市場の状況によっては、太陽光発電設備の価値が下落する可能性もあります。たとえば、太陽光パネルや部材の価格高騰やFIT価格の低下などの影響です。

対策

キャピタルゲインが欲しいのであれば、別の投資を検討しましょう。太陽光発電投資のような現物投資であれば、「現物不動産投資」が選択肢の一つとなります。

現物不動産投資は、マンションやアパートなどを入居希望者に貸し出して家賃収入を得る投資方法です。インカムゲインが中心ですが、売買タイミングによってはキャピタルゲインも狙えます。

現物不動産投資は、購入時より高い価格で売却できれば利益を得られます。ただし、売却益(譲渡所得)には所得税や住民税がかかり、取得から5年以内に売却すると税金が高くなる点に注意が必要です。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

太陽光発電投資の失敗例

実際の失敗例を知ることで、太陽光発電投資のデメリット・リスクから生じる投資家の抱えうる損失をよりイメージしやすくなります。

物件選びの失敗(現地視察をしなかった)

ある投資家A氏は、投資した太陽光発電設備の場所が山のなかにあることは、Googleマップにて軽く把握はしていました。ただ、予想よりも日照時間がはるかに少なかったことが計算外でした。投資前に現地で直接視察しなかったため、太陽光発電設備が実は「山の谷間」にあることに気づかなかったのです。

ていねいにエリアを選ばずに太陽光発電投資をすると、その設備の配線や接続箇所に問題があった場合、発電効率が減少したり火災のリスクが生じることがあります。

少なくとも、現地視察時には下記ポイントは確認しておきましょう。

- ・周辺に日光を妨げる木や建物がないか

- ・ハザードマップのエリア内か

- ・近くに海や氾濫の恐れがある川がないか

- ・過去に猪や熊などの獣害はないか

- ・周辺で過去に光による眩しさや盗難などでのトラブルは発生していないか

また、現地周辺にある発電所の過去の発電データを確認しましょう。その地域の発電量を詳しく知ることができます。過去の発電データは、資源エネルギー庁が公開している「電力調査統計表」で確認でき、そこには各年度の発電所数、出力、発電実績、電力需要実績などが記載されています。また、都道府県別に発電所数や発電実績も確認できます。

詐欺に遭った

太陽光発電投資でも詐欺業者は存在します。具体的な詐欺例を見ていきましょう。

説明とは異なる発電量(シミュレーションで噓つかれた)

発電量と収支のシミュレーションで使用される数値や内容によって、マンション投資などと同様に実際よりも投資パフォーマンスが良く見せるための数字が表示されている可能性があることに注意しましょう。

少なくとも下記ポイントを踏まえながらシミュレーション内容を確認しましょう。

- ・日照時間ではなく日射量で計算しているか

- ・影や高温によるエネルギー損失を考慮しているか

- ・メンテナンス費用、保険料、税金などのランニングコストが含まれているか

メンテナンスが不要など虚偽の説明

設備である以上、太陽光発電のメンテナンスは完全に不要であることはあり得ません。実際に、施設の定期的な草刈りや発電量を監視するためのモニターのメンテナンスが必要です。

メンテナンスを怠れば、発電量の低下に加え、設備が故障して余計に修理費などが生じてしまいます。太陽光発電設備は、電気事業法に基づいて年次保守点検を義務付けられています。

「メンテナンスが一切不要」と言い始めた業者はすぐに見送りましょう。

相場よりも乖離した高額な設置工事費を請求してきた

2021年における事業用太陽光発電システムの設置費用は、25万円/kw※です。つまり、この金額帯から極端に高い費用で請求してきたら詐欺と判断できます。

※参考:経済産業省

詐欺をより確実に見抜くには、自分でもリサーチして市場価格の相場を知りましょう。同じ工事内容に対して他の業者とも相見積もりをとって、比較検討をすることも有効です。

FIT制度が終わる20年後も電力会社に電力を買い取ってもらえる?

結論:電力会社に継続的に電力を買い取ってもらうことは難しい可能性がある

20年後にFIT制度による買取契約が終わるため、電力会社は電力買い取りに対する法的義務を負わなくなります。すると、義務ではなくなるため、状況によっては電力会社による電力買い取り量が減り価格も下がる可能性があります。

FIT制度終了後は新たな価格や契約条件で、電力会社と再び契約を結ぶ必要があります。しかし、再契約の条件はFIT制度の導入時とは異なり、市場価格に応じた価格での売電となるため、収益が不安定になります。最悪の場合、買い取ってくれないこともありうるのです。

政府は、2030年までに総発電電力の22~24%を再生可能エネルギーによって供給する目標を公言・設定しています※。しかしそれでも、投資家の投資収益の保証にはなりません。

※参考:経済産業省

太陽光発電投資家ができる対策としては、FIT制度終了前に新たな契約を電力会社と交渉しましょう。再契約に際しては、市場価格に合わせた価格交渉が重要です。

太陽光発電投資を継続することに不安な場合は、太陽光発電投資以外の収益源も模索し、多角的な投資戦略を考えましょう。たとえば、FIT制度終了前に、マンション投資、不動産クラウドファンディングなどへの投資が挙げられます。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

太陽光発電投資のメリット

ここまで太陽光発電投資のデメリットを見てきましたが、メリットもあります。デメリットのみならずメリットも把握して、太陽光発電投資をより多角的に検討する材料として本章をご活用ください。

不動産投資・株式投資などと比べて利回りが高い

|

投資商品 |

平均利回り |

投資金額100万円 |

おすすめの人 |

|

太陽光発電投資 |

10%程度 |

10万円程度 |

ESG投資にも興味がある人 |

|

不動産 |

3~8%程度※1 |

3~8万円程度 |

少額から不動産に投資して |

|

預貯金 |

0.2%※2 |

10円 |

堅実に貯蓄を増やしたい人 |

|

株式投資 |

2.29%※3 |

1万9,600円 |

PL、決算説明書などを |

|

J-REIT |

5.08%※4 |

3万3,200円 |

少額から不動産に投資して |

|

現物不動産投資 |

3.8~3.9%程度※5 |

3万8,000円~4万円程度 |

ローンを組んでレバレッジをかけて |

|

ソーシャルレンディング |

3~8%程度※1 |

3~8万円程度 |

資金需要のある会社に |

※1 引用:(株)矢野経済研究所

※2 引用:三菱UFJ銀行

※3 引用:日本取引所グループ

※4 引用:一般社団法人 不動産証券化協会

※5 引用:一般社団法人 日本不動産研究所

比較的利回りが高めな不動産クラウドファンディングやソーシャルレンディングよりも高い利回りが特徴です。

ただし、太陽光投資は「FIT期間終了後は後には収入が0になる」という前提で投資を検討するべきといえます。FIT制度は発電した電力を20年間固定価格で売却できますが、この期間が終了すると売却価格が保証されなくなります。

また、太陽光発電設備は時間の経過とともに劣化し、発電効率が低下する可能性があります。メンテナンスや修理が必要ですが、それに伴うコストもかかるのです。

FIT期間が終了することを考慮して、設備の性能劣化やランニングコストなどを考慮した実質利回りも計算しておきましょう。先述の通り、太陽光発電投資ではキャピタルゲインは期待できないため、インカムゲインを重視する人にはおすすめです。

FIT制度期間中は低リスクで投資を始めやすい

FIT制度によって、電力会社が固定価格で電力買取をしなければならないこととなっているため、投資家にとっては収支計画が立てやすくなるのです。

太陽光発電投資の初期費用には、太陽電池モジュールやパワーコンディショナーなどの本体価格だけでなく、工事費や申請代行料などの諸経費も含まれます。これらの費用はメーカーや施工業者によって異なるため、相見積もりをすることをおすすめします。

節税効果を期待できる

太陽光発電設備は固定資産として認識され、減価償却が適用されます。このため、設備の価値が徐々に減少し、その減少額が所得から差し引かれ、課税所得を減らす効果があります。

個人事業主の場合は青色申告をすることで所得金額から65万円を引けるため、節税につながります。法人の場合は、税額控除や中小企業経営強化税制などの制度を活用することで、さらに節税効果を高めることができます。節税戦略を最適化するために、税理士などに相談しましょう。

太陽光発電投資がおすすめ・向いている人

デメリットのみならずメリットも見ていて「結局どんな人が太陽光発電投資に向いているの?」と疑問に感じた方のために、本章を用意しました。ご自分が該当するか確認してみましょう。

すでに不動産を持っていてさらに融資が千万円単位で下りやすい人

既存の不動産を担保に、大規模な融資を受けることもできるためです。また、不動産を持っていて安定した家賃収入があれば、新たに太陽光発電投資のローンを組んでも、より安定的にローン返済をしやすくなるでしょう。

融資を検討する際に信用スコアを確認しましょう。信用スコアを高めるために、ローンの返済履歴をきちんと積み重ね、滞納を避けることは必須です。

また、銀行に対して、太陽光発電所の収益性を示す具体的なビジネスプランを提出しましょう。これにより、融資の審査がスムーズに進むことがあります。

ここまで読んで「太陽光発電投資は自分の投資の選択肢ではないかな」と考え始めた人は、不動前クラウドファンディングをご検討されてはいかがでしょうか?

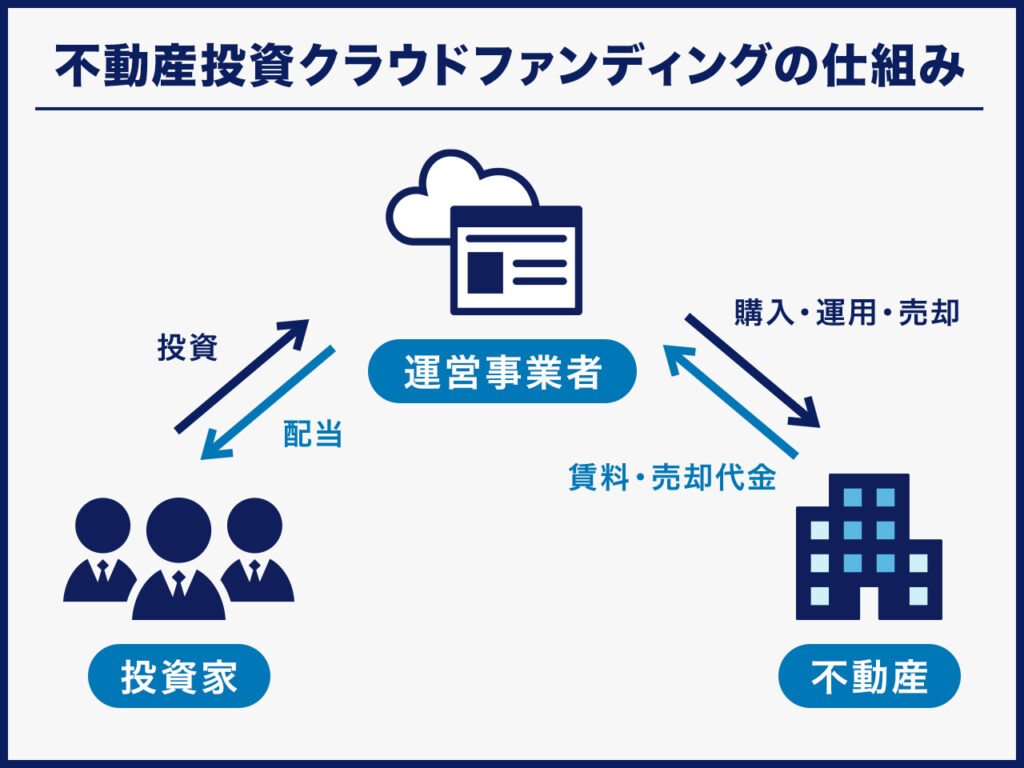

不動産クラウドファンディングの魅力

不動産クラウドファンディングは、不動産投資と株式投資の良い部分を取った投資対象であるため、それぞれのメリット・デメリットを補った投資が可能です。

不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

通常、マンションやアパートといった現物不動産を購入するには金融機関からの借入れやまとまった資金が必要ですが、不動産クラウドファンディングの場合は、1万円程度から少額で不動産へ投資できます。

また、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、運用に手間がかかりません。ほったらかしで不動産投資を始めることができます。

さらにインターネットで取引が完結する手軽さもあり、投資初心者の方を中心に人気を集めています。たとえば、弊社で運営する「CREAL」で実際に募集された以下のような案件の場合(現在は運営完了)は、募集金額は全体で6億3,100万円で投資家の皆様は1万円から投資が可能です。また投資した金額は12ヶ月間運用され、想定利回り(年利)5%の配当金を受け取ることができます。

100万円投資した場合は、年間5万円を配当金として受け取ることが想定されています。

例)CREALのファンド詳細ページ

一般的な不動産投資クラウドファンディングサービスにおける投資対象不動産は、区分マンションの案件が中心となっています。マンション以外にも、商業ビルやホテル、保育園、学校などを扱っている不動産クラウドファンディングサービスもあります。

案件によっては、募集開始後に数分で募集が終了するケースもあり、クリック合戦となるため注意が必要です。(詳しくは後述)

少額から不動産に投資ができ、契約実務や不動産管理は運営会社に任せられることから、手間を掛けずに資産運用ができ、投資初心者から経験者まで幅広い層の投資家から人気を集めています。

主なメリット

3~8%程度と比較的高い利回りが期待できる

現在は低金利が続いており、2025年5月時点での大手銀行の普通預金金利は年0.2%(税引前)※1です。

金融商品では、2025年5月末時点のプライム市場上場企業の株式利回り(加重平均利回り)は2.29%※2、J-REITの分配金利回りは5.08%※3となっています。不動産投資クラウドファンディングの想定利回りは概ね3~8%程度※4のファンドを扱う運営会社が多く、預貯金や他の金融商品に比べて高い利回りが期待できます。

利回りに関しても、最低投資額と同様に各サービス/各案件ごとに異なるため、詳細を確認した上でリスク・リターンを考慮し、自身が許容できる範囲内で選ぶようにしましょう。

不動産クラウドファンディングの利回りの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングの利回りはどれくらい?他の投資商品との比較も紹介

※1 参考:三菱UFJ銀行「円預金金利」

※2 参考:日本取引所グループ「その他統計資料」

※3 参考:一般社団法人 不動産証券化協会

※4 出所:((株)矢野経済研究所

社会貢献にも寄与できる

たとえば、保育園ファンドに投資をすれば、待機児童や少子化問題の解消に貢献でき、ホテルファンドでは、老朽化した不動産の再生による雇用の創出や地方創生などにも寄与することができます。以下、弊社で運営する「CREAL」の社会貢献に関連するファンドの事例となります。

CREALの保育園ファンドの事例

不動産投資クラウドファンディングは投資家として配当金のような金銭的なリターンを得るだけでなく、社会的なリターンを得られる側面もあります。

おすすめの人・向いている人

- ・少額から不動産に投資したい人

- ・資産運用に時間や手間をかけたくない人

- ・定期収入(インカム収入)を確保したい人

不動産投資クラウドファンディングは、1万円程度から一棟マンションをはじめ、さまざまな種類の不動産に投資できます。

手続きはインターネット上で完結し、契約実務や不動産管理は運営会社に任せられます。価格変動もないので、投資後は基本的に分配金や元本の入金を待つだけです。

上記に当てはまる場合は、不動産投資クラウドファンディングの利用を検討してみてはいかがでしょうか。

まとめ:太陽光発電投資の危険性・デメリット

太陽光発電投資には以下のようなリスクがあります。

- ・天候に左右される発電量の不安定性

- ・出力制御による売電制限

- ・FIT制度からFIP制度への移行

太陽光発電は天候に依存するため、発電量が不安定になります。そのため、設置場所や敷地面積の最適化などの対策が必要です。また、FIT制度終了後、売電収益の見通しが難しくなる可能性があるため、投資計画に注意が必要です。

しかし、これらのリスクにも対策があり、注意深い計画と適切なアプローチで、太陽光発電投資から利益を得ることができます。とくに、不動産を保有して融資の利用が可能な方にとって、この投資は魅力的ともいえます。

太陽光発電投資だけでなく、不動産クラウドファンディングも検討する選択肢であり、高い利回りと社会貢献を両立させることができます。本記事を読んだ方々には、リスクを理解し、適切な対策を講じつつ、太陽光発電投資の魅力を最大限に活用する手助けができれば幸いです。賢明な投資判断を行うために、情報収集と計画策定を怠らないようにしましょう。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

よくあるご質問(Q&A)

Q.FIT制度とは何ですか?

FIT制度とは『固定価格買取制度』の略です。太陽光発電などの再生可能エネルギーで発電した電気を、国が決めた価格で電力会社が買い取ることを約束する制度です。

Q.FIT制度が終了するとどうなるのですか?

2022年4月からFIP制度が導入されました。FIP制度になると、売電価格が市場価格に応じて変動するため、売電収入の見通しが立てづらくなります。市場価格は需要と供給のバランスによって決まるため、再生可能エネルギーの普及や気象条件などによって大きく変わることがあります。そのため、FIP制度では売電収入が安定しません。

Q.太陽光発電投資の失敗例はどのようなものがありますか?

主に下記に挙げるものです。

- ・物件選びの失敗(現地視察をしなかった)

- ・詐欺に遭った