※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

老後や将来の教育資金を効率的に確保するために、FXや不動産投資、株式投資などを検討している方は多いでしょう。しかし、いずれもリスクや初期費用が大きく、始めるのをためらっている方も多いのではないでしょうか?

また、つみたてNISAやiDeCoは仕組みや口座開設が面倒くさく、もっと手軽なものはないかと探した結果、定期預金を具体的に検討している方も多いはずです。

定期預金は伝統的な資産運用であり、口座開設も比較的簡単です。しかし、利回りが低く、意味がないと見聞きすることも少なくありません。

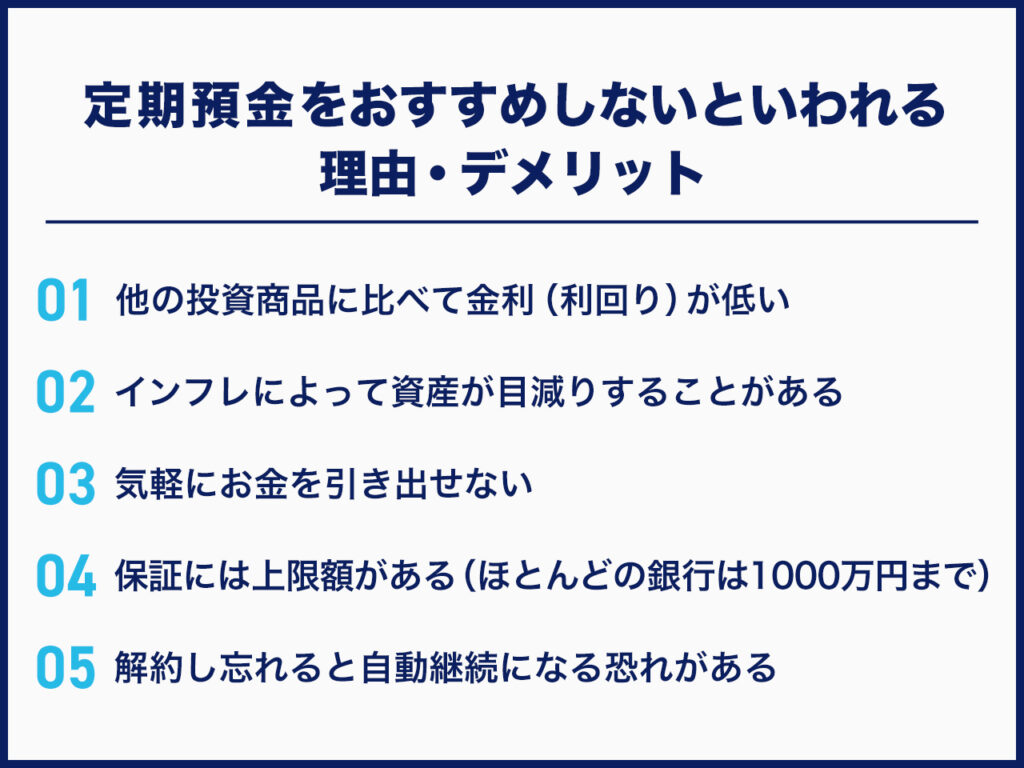

定期預金はおすすめしないといわれる主な理由は、以下のとおりです。

- ・他の投資商品に比べて金利(利回り)が低い

- ・インフレによって資産が目減りすることがある

- ・気軽にお金を引き出せない

- ・保証には上限額がある(ほとんどの銀行は1000万円まで)

- ・解約し忘れると自動継続になる恐れがある

本記事では他にも、定期預金に本来向いている人、メリットも解説します。

記事を読めば、定期預金を始めるべきかどうかが明確になるため、ぜひ参考にしてください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

目次

おさらい|そもそも定期預金とは?

「早く定期預金をおすすめしない理由を見たい」という方は『定期預金をおすすめしないといわれる理由・デメリット』をクリックしてご覧ください。

定期預金とは、あらかじめ定められた期間でお金を預けることです。期間は1ヶ月以上10年以内が一般的ですが、最長15年や20年で設定している金融機関もあります。

メガバンクや地銀だけでなく、ネット銀行でも定期預金は利用可能であるため、利用している金融機関のサービスを確認してみましょう。

ただし、定期預金には複数の種類があるため、それらの違いを把握する必要があります。

|

種類 |

特徴 |

おすすめの人 |

|

一般定期預金 |

あらかじめ定めた期間で資金を預ける |

資金を一定期間利用する予定がない人 |

|

期日指定定期預金 |

預入から1年後に満期期日を指定できる |

特定の支出のために預ける人 |

|

大口定期預金 |

他の定期預金よりも金利が高い |

まとまった金額を安定して運用した人 |

|

積立式定期預金 |

毎月一定額を預ける |

投資元本が少ない人や計画的に運用したい人 |

定期預金のなかには、日本円を外貨に換えて預金できるものもあります。金利水準が高い国の通貨に換えて預けることで、日本円で預けるよりも高い金利で運用できます。たとえば、日本円での1年定期預金は0.275%(1年:100万円未満)※1ですが、米ドルの場合1年もので5.3%※2です(2025年5月末時点)。

※引用:三菱UFJ銀行

※引用:三井住友銀行

しかし、為替手数料がかかることや、為替リスクがある点には注意しましょう。為替手数料が大きい通貨や、レートが不安定な通貨はあまりおすすめできません。

次章からは、定期預金の特徴を踏まえ、なぜ「おすすめしない」といわれるのかを解説します。

定期預金をおすすめしないといわれる理由・デメリット

他の投資商品に比べて金利(利回り)が低い

たとえば、メガバンクの普通預金と定期預金の金利は以下のとおりです。

- ・普通預金の金利:0.2%

- ・定期預金の金利:0.25%

※引用: 三菱UFJ銀行

定期預金は普通預金と比べると金利(利回り)が高いですが、他の投資商品に比べると決して高くありません。日本の株式の平均利回りは2.29%※1、現物不動産投資(ワンルーム)は3.8~3.9%※2であることを考慮すると、いかに定期預金の利回りが低いかがわかります。

※1:日本取引所グループ

※2:一般社団法人 日本不動産研究所

仮に500万円の資金を10年間、定期預金と株式で運用した場合のシミュレーション結果は以下のとおりです。

|

定期預金(0.25%) |

株式(2.29%) |

|

約 5,126,416円 |

約 6,270,494円 |

多くのリターンを求める投資家にとっては、定期預金はあまり魅力的ではないでしょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

インフレによって資産が目減りすることがある

1つ10円だったお菓子が12円に値上がりすると、もともと100円で10個買えていたものが8個しか買えなくなるように、インフレでは相対的にお金の価値が目減りします。定期預金では長い期間低金利で資金が拘束されるため、満期でお金を引き出した際に、実質的な価値が下がっている恐れがあるのです。

日本は1990年代半ばから、インフレ率がほぼ0の状態が続いていたため、インフレに対する影響をさほど感じません。しかし、日銀は物価安定の目標として消費者物価指数(インフレ率)の上昇率を前年比+2%を掲げているため、今後インフレが加速する可能性があります。

実際に燃料や電気代の高騰など、あらゆる面で価格が値上がりしており、2020年の消費者物価指数の平均を100とすると、2025年4月の上昇率は11.5%※となっています。

※引用:総務省統計局

金利0.25%の定期預金に預けているだけでは、インフレ対策として不十分でしょう。

インフレ対策には、インフレ率と同じもしくはインフレ率を上回る金利で投資する必要があります。日銀がインフレ率を前年比+2%と掲げているため、少なくとも2%は確保できる投資先で運用しなければいけません。

とはいえ、金利2%は投資の世界ではそれほど高いものではないため、投資信託などでも十分に金利2%を超える可能性もあります。

インフレに強い資産の詳細は下記記事をご参照ください。

※関連記事:インフレに強い資産6選比較!保有するメリットやインフレに備えるコツも紹介

気軽にお金を引き出せない

定期預金は期間を定めて預けるため、基本的には途中でお金を引き出せません。

途中でお金を引き出すには解約しなければならず、その場合別途定められている解約利率が適用されるのが一般的です。満期で預けるよりも低い金利になるため注意しましょう。

また、金融機関によってはネットで解約手続きができず、店舗に赴いて直接手続きしなければならない場合があります。

保証には上限額がある(ほとんどの銀行は1000万円まで)

定期預金の保証には上限があるため、金融機関が倒産した場合、上限額を超える金額は戻ってこない可能性があります。

ほとんどの銀行では「元金1,000万円+破綻日までの利息」が保証の対象です。

注意!

なかには、元本保証をアピールしている金融機関もあります。しかし「1,000万円を超える部分は金融機関の財産の状況に応じて支払われます」と、但し書きが添えられているケースもあるため、注意して確認しましょう。

解約し忘れると自動継続になる恐れがある

一部の定期預金は、満期になると自動的に同じ期間で更新されます。自動更新されると、途中解約をしない限り引き出せなくなるのです。

基本的には定期預金を始めるタイミングで、「自動解約」か「自動継続」かを選びます。満期時に預けたお金を使用することが決まっている方は、自動解約を選択しておいたほうがいいでしょう。

また、自動継続の場合「元金自動継続」と「元利自動継続」の2パターンに分けられます。

|

特徴 |

おすすめの人 |

|

|

元金自動継続 |

利息分を普通預金に移して |

利息を定期的に受け取りたい人 |

|

元利自動継続 |

利息と元金を合わせて継続する方法。 |

長期間の預け入れを計画している人 |

元利自動継続しか取り扱っていない金融機関もあるため、事前に確認しておきましょう。

次章で紹介するおすすめできない・向いていない人の特徴と自分を照らし合わせて、自分が該当するかを確認してみましょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。 ※ 2026年1月末時点

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

定期預金をおすすめできない・向いていない人

資産運用をしたい人

定期預金は安全な選択肢であり、一定の利息収入を得られます。しかし、他の投資商品と比べると金利が低いため、運用効率が劣ります。

資産を安全かつ普通預金より高い利回りで預けておきたい方にはおすすめできますが、効率的に資産を増やしたい方には向いていません。

資産運用をしたい方は株や不動産など他の選択肢を選んだほうがいいでしょう。

安全といわれる投資の詳細は下記記事をご参照ください。

※関連記事:巷で安全といわれる投資手法(資産運用)3選比較!リスクを下げつつ投資するコツも紹介

流動性を求める人

定期預金は一定期間資金が拘束されるため、使いたいときに引き出せません。

直近でまとまった金額の支払いが控えている方や、使いたいときにすぐに引き出したい方は、定期預金以外の投資先を選びましょう。株式や投資信託であれば、売却してから3営業日〜1週間程度で現金化できるため、流動性を求める人にもおすすめできます。

アクティブな投資を好む人

投資のなかには、株式を短期間で売買したり、為替取引をしたりと、自分の裁量で投資をする手法があります。一方、定期預金は一度預ければ満期を迎えるまで、完全に放置する運用方法です。金利も最初から決まっているため、自分の裁量で運用成績を伸ばすことはできません。

このような状況にもどかしさを感じたり、より効率的に運用したいと考える方には向いていないでしょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

定期預金のメリットは「管理が簡単なこと」

定期預金はシンプルな構造の金融商品であり、つみたてNISAやiDeCoのように自分で投資商品を選ぶような手間がかかりません。預ける金額や期間、金利が最初に決まっており、一度預ければ満期を迎えるまで放置できるため始めやすいのが特徴です。

しかし、ネット上でよく見受けられる「定期預金は元本保証であり普通預金よりも金利が高いのがメリット」という情報は、必ずしも正しくはありません。なぜなら、元本保証といっても1,000万円+破綻日までの利息が上限であることに加え、定期預金より金利が高い金融商品はいくらでもあるからです。

金利に関しては、あくまでも「普通預金と比べて高い」だけである点に注意しましょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

定期預金はデメリットだけではありません。次章で紹介するおすすめ・向いている人の特徴と照らし合わせて、自分が該当するかを確認してみましょう。

定期預金がおすすめ・向いている人

自分で貯金していくことが苦手な人

定期預金は資金が一定期間拘束されるため、強制的にお金を貯める仕組みができます。衝動買いや無駄遣いを防げるでしょう。

また、1,000万円までは元本保証かつ利息が付くため、安心して貯金を増やせます。積立もできるため、貯金が苦手な人は毎月一定額を定期預金に移しましょう。余ったお金を貯めるのではなく、最初に給料から差し引くことでお金が貯まりやすくなります。

元本保証のある投資については下記記事をご参照ください。

※関連記事:元本保証のある投資手法はない!元本割れ対策のある投資手法も紹介

車や住宅購入などお金の利用目的と目標額を決めて貯金したい人

定期預金は、特定の目標に向けて資金を蓄えるのに適しています。車の購入や住宅の頭金など、ある程度使う時期が明確な支出に向けて計画的にお金を貯められます。

金利も固定されているため、資金が必要となる予定の時期から逆算して積立額を設定すれば、満期時に目標額を貯められるでしょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

定期預金の始め方・やり方

定期預金を始めてみたいと感じた方は、以下のステップで準備を進めましょう。

- 1.自分に向いている定期預金の種類を選ぶ

- 2.銀行を選ぶ

- 3.条件を設定して口座を開設する

先述のとおり、定期預金には複数の種類があるため、特徴や自分の貯蓄額・性格を踏まえて、どれにするかを選びましょう。

|

種類 |

特徴 |

おすすめの人 |

|

一般定期預金 |

あらかじめ定めた期間で資金を預ける |

資金を一定期間利用する予定がない人 |

|

期日指定定期預金 |

預入から1年後に満期期日を指定できる |

特定の支出のために預ける人 |

|

大口定期預金 |

他の定期預金よりも金利が高い |

まとまった金額を安定して運用した人 |

|

積立式定期預金 |

毎月一定額を預ける |

投資元本が少ない人や計画的に運用したい人 |

つづいて、定期預金の口座を開設する銀行を選びます。銀行を選ぶ際は、以下の点をチェックしてみましょう。

- ・金利

- ・期間

- ・途中解約のペナルティ

たとえば、三菱UFJ銀行の場合、金利は0.25%で預入期間は最短1ヶ月から最長10年です。金利が異なると最終的なリターンが異なるため、各金融期間を比較してみましょう。

※引用:三菱UFJ銀行「円預金金利」

口座を開設する金融機関が決まった後は、条件を指定して口座を開設します。具体的な条件は以下のとおりです。

- ・預入期間

- ・満期時の取り扱い(満期解約・元金継続・元利継続)

定期預金を行う目的に沿って預入期間を設定しましょう。また、解約を忘れると自動的に継続になってしまうため、不安な方は満期解約を選択しておくと安心です。

定期預金は資産運用の安全な選択肢ですが、収益性は低くインフレリスクを考慮すると不安があります。また、一定期間資金が引き出せないことに不安を感じる方もいるでしょう。

「定期預金に魅力を感じず、もっと高い利回りの金融商品にほったらかしで投資したい」という方は、不動産クラウドファンディングを検討してみてはいかがでしょうか?

不動産クラウドファンディングの魅力

不動産クラウドファンディングは、利回りが高い商品が多いため、満足のいくパフォーマンスが得られます。

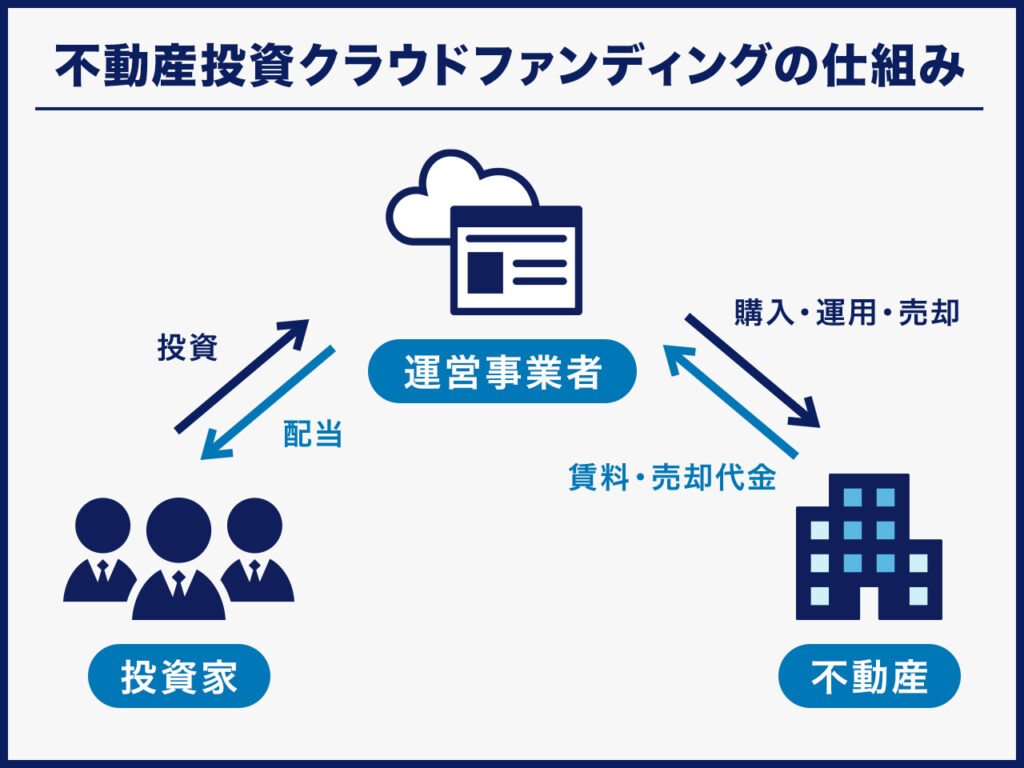

不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

通常、マンションやアパートといった現物不動産を購入するには金融機関からの借入れやまとまった資金が必要ですが、不動産クラウドファンディングの場合は、1万円程度から少額で不動産へ投資できます。

また、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、運用に手間がかかりません。ほったらかしで不動産投資を始めることができます。

さらにインターネットで取引が完結する手軽さもあり、投資初心者の方を中心に人気を集めています。

例えば、弊社で運営する「CREAL」で実際に募集された以下のような案件の場合(現在は運営完了)は、募集金額は全体で6億3,100万円で投資家の皆様は1万円から投資が可能です。また投資した金額は12ヶ月間運用され、想定利回り(年利)5%の配当金を受け取ることができます。

100万円投資した場合は、年間5万円を配当金として受け取ることが想定されています。

例)CREALのファンド詳細ページ

一般的な不動産投資クラウドファンディングサービスにおける投資対象不動産は、区分マンションの案件が中心となっています。マンション以外にも、商業ビルやホテル、保育園、学校などを扱っている不動産クラウドファンディングサービスもあります。

案件によっては、募集開始後に数分で募集が終了するケースもあり、クリック合戦となるため注意が必要です。(詳しくは後述)

少額から不動産に投資ができ、契約実務や不動産管理は運営会社に任せられることから、手間を掛けずに資産運用ができ、投資初心者から経験者まで幅広い層の投資家から人気を集めています。

主なメリット

3~8%程度という比較的高い利回りが期待できる

現在は低金利が続いており、2025年5月時点での大手銀行の普通預金金利は年0.2%(税引前)※1です。100万円を預け入れても、1年間で受け取れる利息はわずか2,000円(税引前)となります。

金融商品では、2025年5月末時点のプライム市場上場企業の株式利回り(加重平均利回り)は2.29%※2、J-REITの分配金利回りは5.08%※3となっています。不動産投資クラウドファンディングの想定利回りは概ね3~8%程度※4のファンドを扱う運営会社が多く、預貯金や他の金融商品に比べて高い利回りが期待できます。

利回りに関しても、最低投資額と同様に各サービス/各案件ごとに異なるため、詳細を確認した上でリスク・リターンを考慮し、自身が許容できる範囲内で選ぶようにしましょう。

不動産クラウドファンディングの利回りの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングの利回りはどれくらい?他の投資商品との比較も紹介

※1 参考:三菱UFJ銀行「円預金金利」

※2 参考:日本取引所グループ「その他統計資料」

※3 参考:一般社団法人 不動産証券化協会

※4 出所:((株)矢野経済研究所

社会貢献にも寄与できる

たとえば、保育園ファンドに投資をすれば、待機児童や少子化問題の解消に貢献でき、ホテルファンドでは、老朽化した不動産の再生による雇用の創出や地方創生などにも寄与することができます。以下、弊社で運営する「CREAL」の社会貢献に関連するファンドの事例となります。

CREALの保育園ファンドの事例

不動産投資クラウドファンディングは投資家として配当金のような金銭的なリターンを得るだけでなく、社会的なリターンを得られる側面もあります。

おすすめの人・向いている人

- ・少額から不動産に投資したい人

- ・資産運用に時間や手間をかけたくない人

- ・定期収入(インカム収入)を確保したい人

不動産投資クラウドファンディングは、1万円程度から一棟マンションをはじめ、様々な種類の不動産に投資できます。

手続きはインターネット上で完結し、契約実務や不動産管理は運営会社に任せられます。価格変動もないので、投資後は基本的に分配金や元本の入金を待つだけです。

上記に当てはまる場合は、不動産投資クラウドファンディングの利用を検討してみてはいかがでしょうか。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

他の不動産クラウドファンディングサービスと比較する材料として、次章よりCREALを紹介します。

CREAL(クリアル)のメリット

2018年11月のサービス運営開始から元本割れなし

2023年8月現在、運用が終了しているファンドはすべて元本割れすることなく出資金が償還されています。

不動産クラウドファンディングは安定した配当収入が期待できますが、運用がうまくいかないと元本割れの可能性があります。元本割れ0件の実績は、CREALの大きな強みといえるでしょう。

CREALの出資から元本償還までのプロセスについては、以下の記事で詳しく解説しています。ぜひご覧ください。

関連記事:CREAL運営ファンドの元本償還プロセスと償還期限に対しての考え方

1万円から投資可能

不動産投資に興味があっても、マンションやアパートを取得するにはまとまったお金がかかります。失敗すれば多額の損失が発生する恐れがあるため、投資に踏み出せない人もいるでしょう。

CREALなら1万円から投資できるため、不動産投資を試してみたい初心者の方に最適です。また、すでに株式や投資信託で運用している人の分散投資先にも向いています。

各ファンドの詳細情報が濃密

不動産投資には、保有情報の格差で買主が不利になる「情報の非対称性」※1があります。CREALでは、ITの活用によって各ファンドの情報を詳細に開示することで、情報の非対称性の解消を目指しています。主な開示項目は以下の通りです。

- ・地図や図面の紹介

- ・動画による物件紹介

- ・不動産鑑定会社による第三者評価

- ・リターンのシミュレーション

- ・運営事業者の概要

- ・人口推移の情報

投資家登録をすれば、エンジニアリングレポート(地震リスク評価など)や図面、不動産調査報告概要も閲覧できます。

事前に様々な情報を確認できるため、現物不動産投資と同じような感覚で投資判断を行えます。まずは不動産クラウドファンディングからスタートし、将来はマンションやアパートの取得を目指している人にもおすすめです。

※1:物件所有者である売主や仲介に入る不動産会社と個人の買主の間で保有する情報に格差があり、買主にとって不利な条件で不動産投資をせざるを得ない状況のこと

CREALのお客様の声は下記よりご覧いただけます。

※関連記事:お客様インタビュー(CREAL) | 記事一覧

CREALのよくある質問は下記より検索いただけます。

>>CREAL よくある質問

CREALの評判は下記記事をご参照ください。

※関連記事:CREAL(クリアル)の評判・口コミを赤裸々紹介!デメリットも正直にお伝えします

「とはいえ、より利回りの高いファンドが出るまで、投資は控えたほうがいいのでは?」と考えている人!にお伝えしますが、「CREALの場合は今あるファンドに即投資した方が、結果的にもらえる配当額が高く、投資の効率が良い」といえます!詳細は下記記事をご参照ください。

※関連記事:利回りが高いファンドを待つVSすぐに投資できるファンドに投資する どっちがお得?

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

まとめ:定期預金はおすすめしないといわれる理由

定期預金はおすすめしないといわれる主な理由は、以下のとおりです。

- ・他の投資商品に比べて金利(利回り)が低い

- ・インフレによって資産が目減りすることがある

- ・気軽にお金を引き出せない

- ・保証には上限額がある(ほとんどの銀行は1000万円まで)

- ・解約し忘れると自動継続になる恐れがある

管理に手間がかからないのは魅力ですが、利回りが低く資産運用として満足のいくパフォーマンスを得るのは難しいでしょう。

少額からでも、もっと高い利回りの商品に投資したい方は、ぜひ不動産クラウドファンディングを検討してみてください。インフレ対策など、定期預金にはないメリットがあります。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

よくあるご質問(Q&A)

Q.定期預金をおすすめしないといわれる理由・デメリットは何ですか?

主に下記に挙げるものです。

- ・他の投資商品に比べて金利(利回り)が低い

- ・インフレによって資産が目減りすることがある

- ・気軽にお金を引き出せない

- ・保証には上限額がある(ほとんどの銀行は1000万円まで)

- ・解約し忘れると自動継続になる恐れがある

Q.銀行が破綻した場合、預けたお金はどうなりますか?

ほとんどの銀行では預金保険制度により「1,000万円+利息」までは保証されます。

ただし、1,000万円を超える部分はカットされる可能性があるため、資産が大きい人ほど分散が必要です。

Q.老後資金を守るために、定期預金は向いている?

「守るだけ」の視点なら意味はありますが、「増やす」ことは期待できません。資産運用としては非効率な手段であり、物価上昇への備え(インフレ対策)には不向きといえます。

Q.定期預金の代わりにどんな資産運用がいいですか?

少額から始められて、リスクを抑えながら売却益や定期的な配当金を得られる選択肢があります。たとえば、下記に挙げるものです。

- ・不動産クラウドファンディング(CREAL)

- ・国債

- ・金・銀・プラチナなどの貴金属への投資(コモディティ投資)

目的やライフステージに応じて、「守る」と「増やす」をバランスよく考えるのが重要です。