※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

不動産投資は、入居者がいれば長期にわたる安定収入が期待できる投資方法です。入居者募集や家賃回収などの賃貸管理業は管理会社に任せられるため、副業として取り組む会社員も増えています。

しかし、マンションやアパートなどの収益不動産は高額で、都内なら物件価格は2,000万円を超えるのが一般的です。また「物件の探し方や購入方法が分からない」「物件購入後の管理や税金が不安」などの悩みがあって、なかなか一歩を踏み出せない人もいます。

不動産投資を始める前に物件の探し方や手続きの流れを把握しておけば、初心者でも不動産投資に成功できる確率は高まります。仕組みやリスクを理解し、自分に合った方法で取り組めば、初心者でも安定収入を得ることは可能です。

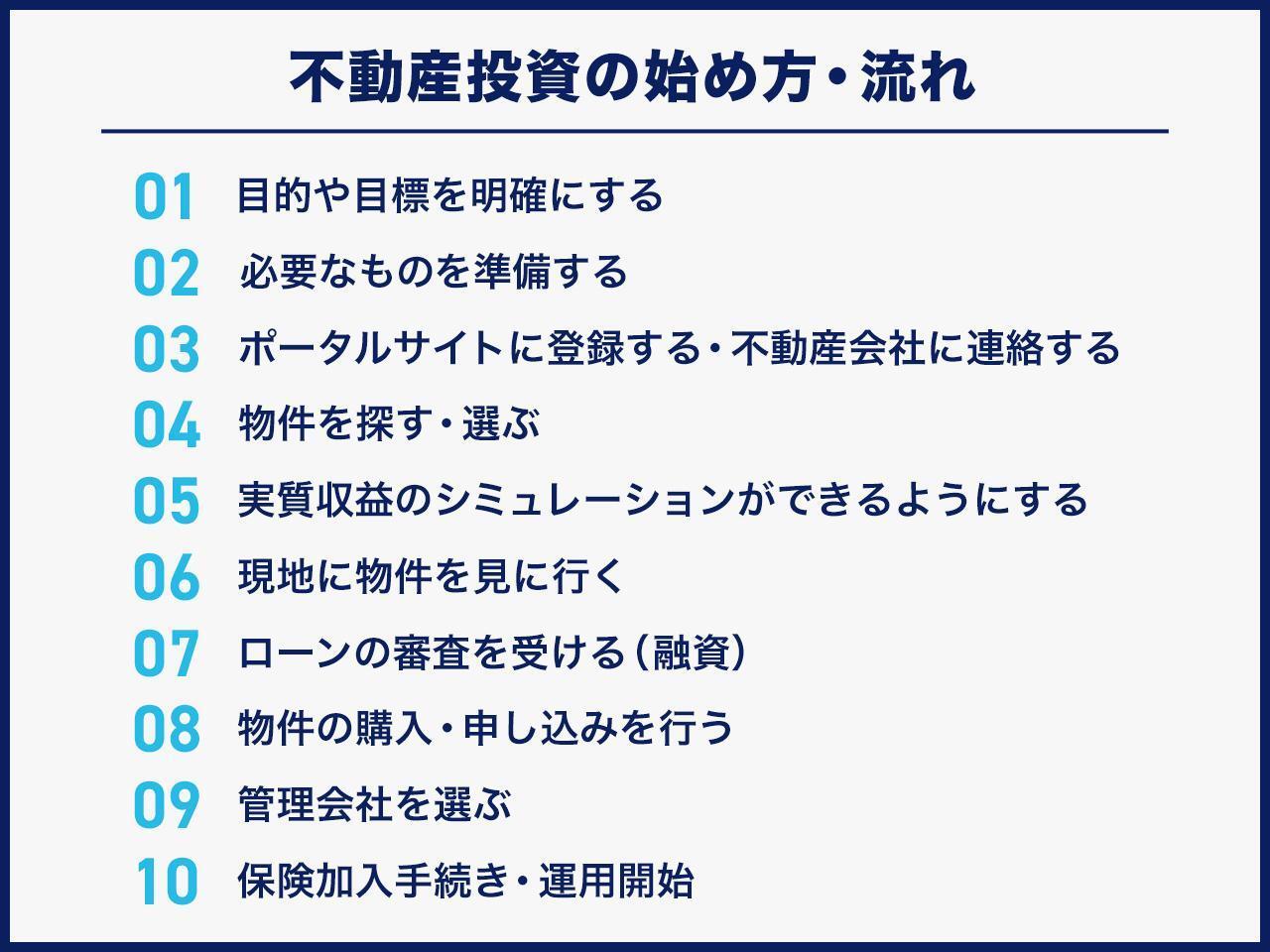

不動産投資の始め方・流れは下記の通りです。

- 1.目的や目標を明確にする

- 2.必要なものを準備する

- 3.ポータルサイトに登録する・不動産会社に連絡する

- 4.物件を探す・選ぶ

- 5.実質収益のシミュレーションができるようにする

- 6.現地に物件を見に行く

- 7.ローンの審査を受ける(融資)

- 8.物件の購入・申し込みを行う

- 9.管理会社を選ぶ

- 10.保険加入手続き・運用開始

本記事では他にも、初心者におすすめの物件の種類、不動産投資の注意点について解説します。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額800億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2025年12月末時点

目次

不動産投資の始め方・流れ・手順・フロー

目的や目標を明確にする

いきなり物件を探すのではなく、まずは不動産投資の目的や目標を明確にすることから始めましょう。目的や目標によって、取得すべき物件の種類や投資金額が変わってくるからです。

例えば、月5万円の副収入が欲しいなら、中古区分ワンルームマンションを1〜2戸所有すれば達成する可能性はあります。一方で、月50万円の家賃収入を獲得し、不動産投資だけで生活したい場合は、中古区分ワンルームなら5〜10戸取得しなくてはなりません。投資金額は大きくなりますが、一棟マンション・アパートへの投資も視野に入れる必要があるでしょう。

不動産投資の目的や目標を明確にするために、最低限決めておきたい内容は下記のとおりです。

- ・なぜ不動産投資を始めるのか

- ・毎月どのくらいの収益を望むか

- ・目標収益を何年(何歳)で達成したいか

「副収入を得たい」「FIRE(経済的自立・早期リタイア)したい」「老後の年金の足しにしたい」など、目標をはっきりさせると長期的な視点で取り組みやすくなるでしょう。

目標収益を考えるときは、達成までの期間も併せて考えてみましょう。現在30歳であれば、「10年後の40歳までに月20万円の家賃収入を作る」といった具合です。1~2年などの短期間で大きな収益を得るのは難しいため、5~10年程度の長期で達成する計画を立てましょう。

必要なものを準備する

不動産投資で物件を取得する際は、頭金と諸費用を準備しなくてはなりません。

頭金とは、物件取得にかかる費用のうち、ローンの借入額を除いた自己資金のことです。頭金は物件価格の10〜20%程度が目安となります。2,000万円の物件を購入する場合、頭金として200〜400万円の自己資金が必要です。

物件購入時は、頭金とは別に下記をはじめとする諸費用がかかることも把握しておきましょう。

| 諸費用 | 内容 |

| 仲介手数料 | 不動産売買契約が成立した際に仲介業者に支払う手数料 ※不動産会社(宅建業者)から直接購入する場合は不要 |

| ローン事務手数料・保証料 | 融資を受ける際に金融機関に支払う手数料や保証料 |

| 印紙代 | 不動産売買やローンの契約書に貼付する収入印紙 |

| 登録免許税 | 物件の所有権の登記にかかる税金 |

| 司法書士報酬 | 所有権の登記を司法書士に依頼する際の報酬 |

| 不動産取得税 | 物件を取得したときにかかる税金 |

| 固定資産税・都市計画税 | 毎年1月1日時点の不動産の所有者にかかる税金 ※物件購入時は日割り計算 |

| 火災保険料・地震保険料 | 物件購入時に加入する火災保険・地震保険の保険料 |

| 手付金 | 売買契約が成立した際に買主から売主に支払うお金 |

不動産取得税は物件購入後、半年程度で地方自治体から納税通知書が届きます。購入時に支払うわけではないため注意が必要です。

諸費用の合計額は物件価格の10%程度が目安です。仮に物件価格が2,000万円なら、頭金とは別に200万円程度(2,000万円×10%)の資金を準備しておきましょう。借入条件などによっては、諸費用込みでローンを組むこともできます。

不動産投資を始める前に、基礎知識を習得しておくことも重要です。以下の項目は、最低限押さえておきたい内容といえます。

- ・投資対象物件の種類・特徴

- ・利回り計算

- ・税金

- ・資金の調達方法

- ・不動産投資のメリット・デメリット

なお、不動産投資は1万円程度から始める方法もあります。少額から不動産投資を始める方法を詳しく知りたい場合は、以下の記事で紹介しておりますためぜひご覧ください。

※関連記事:少額から不動産投資を始める5つの方法比較!メリット・デメリット、おすすめの人を解説

ポータルサイトに登録する・不動産会社に連絡する

※引用:ファーストロジック「楽待」

※引用:ファーストロジック「楽待」

ポータルサイトとは、買主を募集している収益不動産の情報が掲載されているWebサイトのことです。物件情報を収集する手段として利用できます。エリアや物件種別、価格、利回りなどを指定すると、検索条件に当てはまる収益物件を抽出してくれます。

会員登録をしなくても物件情報を閲覧できますが、希望条件を登録しておくと、条件に合致した物件をサイト運営側から提案してもらえます。また、「ネット掲載前の非公開物件を紹介してもらえる」「セミナー動画の無料配信」など、会員限定の特典を受けられるのもメリットです。

代表的な不動産投資ポータルサイトをまとめました。

- ・楽待

- ・健美家

- ・LIFULL HOME′S不動産投資

- ・アットホーム投資

- ・ノムコム・プロ

まずはどんな物件が掲載されているかを確認し、掲載物件数やサイトの見やすさ、サービス内容を比較して、気になるサイトがあれば会員登録をしてみましょう。

ただし、初心者が自分で優良物件をWebサイトで選び抜くのは難しいかもしれません。その場合は、収益不動産を取り扱う不動産会社に直接相談するのも一つの方法です。

無料個別面談を申し込むと、希望条件に合った物件を紹介してもらえることがあります。物件選びや、ローン、物件購入後の賃貸管理、確定申告まで、トータルでサポートを受けられる不動産会社もあります。取扱物件数やインターネット上の口コミなどを確認して、複数の不動産会社から話を聞いてみるのがおすすめです。

ちなみに、当社では専門知識を持ったスタッフが個別相談を受け付けております。東京・横浜エリアの物件を中心にご紹介しており、提携金融機関のご紹介や購入後の賃貸管理にも対応しております。対面だけでなく、Webでのご相談も可能です。お気軽にお問い合わせください。

>>無料で相談する

物件を探す・選ぶ

不動産投資は入居者がいないと家賃が入ってこないため、空室になりにくい物件を選ぶことが重要です。物件選びでは価格や立地、周辺環境、賃貸需要などを調査する必要があります。

価格は、エリアや築年数、間取りが似た物件と比較して著しく高くない(低くない)かを確認しましょう。高い場合は収益性が下がり、低い場合は事故物件などの訳あり物件である可能性があります。

「エリア」「建物」「契約内容」でチェックしておきたい項目はそれぞれ以下の通りです。ただし、物件に応じて確認すべきポイントはさまざまであり、以下は一例となります。

<エリア>

- ・政令指定都市周辺

- ・最寄り駅から徒歩10分圏内

- ・利用する路線がターミナル駅に出やすい

- ・スーパー、コンビニなど商業施設や学校、病院などの公共施設が近くにある

- ・人口減少率が低いエリアにある

<建物>

- ・(一棟アパート・マンションの場合)入居率が95%を上回っている

- ・長期空室(3か月以上)はない

- ・築年月が1981年(昭和56年)6月以降(新耐震基準)であること

- ・接道要件を満たしている(前面道路の状況など)

<契約内容>

- ・契約不適合責任が説明なしに免責されていない

- ・土地の権利形態が「借地権」※ではない

※借地権:建物を建てるために土地を借りる権利。借地権付きの建物は地代の負担があり、第三者に売却しづらいケースもあるため注意しましょう。

初心者におすすめなのは「中古ワンルームマンション」

初心者のなかには投資金額の大きさにハードルを感じる人もいるでしょう。築年数より価格の安さを重視したい場合は、都内で管理状況が良好な物件であれば、築30年程度の築古ワンルームも選択肢になりえます。

また、ワンルームマンションの管理や運営は一棟アパート・マンションよりも比較的簡単です。一つの部屋のみの管理や運営で済むため、管理費や修繕費も抑えられます。立地のよい物件なら流動性が高く、いざとなったら売却しやすいのもメリットです。

新築ワンルームマンション投資は要注意

中古ワンルームマンションよりも物件価格が高く、入居して中古になると資産価値が大きく目減りする傾向にあります。新築は設備が新しくて入居者にも人気がありますが、価格が高く収益性が低い物件が多いため、初心者は不動産投資では避けたほうが無難です。

新築マンションは「新築プレミアム」によって高い家賃設定が可能ですが、年間の家賃下落率は1%程度※と言われています。新築プレミアムとは、新築物件にのみ発生する特有の価値のこと。新築の価格から新築直後の中古物件の価格を差し引いた価格差です。

※参考:総務省統計局 物価統計室

ワンルームマンション投資の失敗・注意点について気になる方は、下記記事をご参照ください。

※関連記事:ワンルームマンション投資の失敗原因・儲からないといわれる理由8選!事例・対処法も紹介

実質収益のシミュレーションができるようにする

気になる物件が見つかったら、どれくらいの収益が見込めるかを計算して投資判断を行います。

不動産投資では、利回りとキャッシュフロー(ローン返済後に手元に残るお金)を把握しておくことが大切です。利回りは、主に「表面利回り」と「実質利回り」の2種類があります。

- ・表面利回り(%)=年間家賃収入÷物件価格×100

- ・実質利回り(%)=(年間家賃収入-年間維持費)÷(物件価格+諸費用)×100

物件情報では、表面利回りが掲載されているのが一般的です。しかし、表面利回りは諸費用や維持費を考慮していないため、収益性を正確に把握できません。自分で実質利回りを計算して、利益を確保できる物件かを判断する必要があります。

都内の中古区分ワンルームマンションを想定した、実際のシミュレーション例を見てみましょう。

<前提条件>

- ・物件価格:2,320万円

- ・諸費用:58万円(仲介手数料、登録免許税、印紙税など)

- ・ローン返済:月7万6,726円(借入2,270万円、返済期間34年、固定利率2%) ※年額92万712円

- ・家賃収入:月額9万2,000円 ※年額110万4,000円

- ・固定費用:月額1万3,400円(管理費・修繕積立金、賃貸管理委託費用) ※年額16万800円

- ・固定資産税:年額5万1,500円

この場合、実質収益と利回り、年間キャッシュフローは以下のようになります。

- ・年間実質収益:110万4,000円-16万800円-5万1,500円)=89万1,700円

- ・表面利回り:110万4,000円÷2,320万円×100=4.75%(小数点第三位以下切り捨て)

- ・実質利回り:89万1,700円÷(2,320万円+58万円)×100=3.74%

- ・年間キャッシュフロー:89万1,700円-92万712円=-29,012円

現地に物件を見に行く

実際に見ることで、ポータルサイトや不動産会社からの情報だけではわからない物件の状態を把握できます。例えば、物件情報には「徒歩5分」と掲載されていても、実際に最寄り駅から歩いて見ると5分以上かかることもあります。

また、エントランスやポスト、駐輪場などの共有部分の状態も確認しましょう。「共有部分は掃除されているか」「ゴミ置き場が散乱していないか」などもチェックしておくといいでしょう。

可能であれば、朝と夜の両時間帯を見に行くのがおすすめです。時間帯が異なると、騒音レベルや治安状況が異なることもあるため、より客観的に投資に適切な物件か否かを判断しやすくなります。

ローンの審査を受ける(融資)

不動産投資で融資を受けるには、金融機関のローン審査に通過しなくてはなりません。本人の属性や信用情報、購入予定物件の資産価値や収益性などが審査項目となります。

属性とは、収入や勤務先、勤続年数、金融資産や借入の有無といった申込者の特徴や性質のことです。一般的には収入が高く、とくに大企業や上場企業に長く勤めている人は「支払能力が高い」と判断され、審査に通りやすくなります。

また、不動産を担保に融資を受けるため、購入予定の物件に収益性が見込めるかも審査されます。申込者がローンを返済できなくなった場合、金融機関は担保物件を売却して融資金の返済に充てるからです。

不動産投資で融資を受けるには、「自分で金融機関を探す方法」と「不動産会社から提携金融機関を紹介してもらう方法」の2つがあります。実績のない初心者が金融機関を訪問しても、相手にされない可能性が高いでしょう。また、審査を受けるには、購入物件の資料や事業計画書など様々な書類を準備する必要があります。

初めて物件を購入する場合は、不動産会社から提携金融機関を紹介してもらい、融資手続きについてサポートを受けるのがおすすめです。

不動産投資のローンの詳細は下記記事をご参照ください。

※関連記事:不動産投資にローンは必須?メリット・デメリットと住宅ローンとの違い

物件の購入・申し込みを行う

物件に問題がなく、融資を受けられる見込みがある場合は購入申し込みを行います。買付証明書に署名・押印し、不動産会社経由で売主に提出します。買付証明書のひな形の例は以下の通りです。

※引用:株式会社かみか

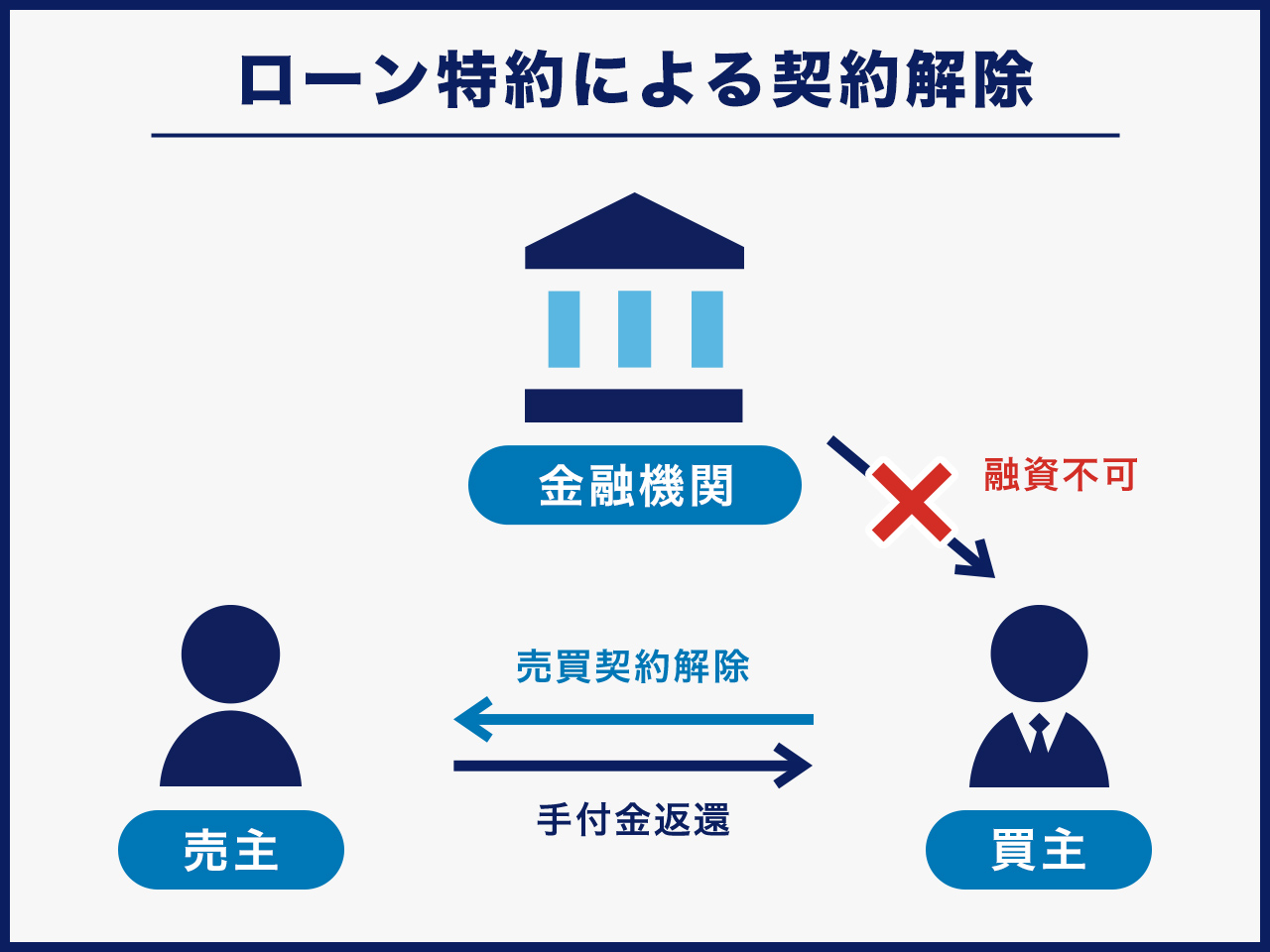

提出の際は、「ローン特約」の有無を確認することが大切です。

ローン特約とは、金融機関から融資を受けることを前提に売買契約を締結し、金融機関の審査に落ちて借りられなかった場合は無条件で契約解除ができる仕組みです。

ローン特約をつけないと、融資審査に落ちた場合は支払った手付金を放棄して契約解除するか、違約金を支払う必要があります。事前に金融機関から「融資できます」といわれていても、正式に承認されたわけではないため、ローン特約をつけておくほうがいいでしょう。

契約できることになった場合は、重要事項の説明を受けて売買契約を締結し、手付金を支払います。

区分マンションの場合、重要事項説明書には「建物や敷地の情報」「都市計画法・建築基準法に基づく制限」「耐震判断」「管理費・修繕積立金」などの項目が記載されています。各項目の内容を確認し、不明点や疑問点があればその場で確認することが大切です。

決まりはありませんが、手付金の額は売買代金の10%が目安です。物件価格が1,000万円であれば、売買契約後に100万円程度の手付金を支払います。不動産会社から直接購入する際は手付金が不要な場合もあるため、契約前に確認しておきましょう。

その後は、融資が実行されたら残金を決済し、司法書士によって所有権の登記が行われ、物件の引き渡しとなります。すでに入居者がいる場合は、物件引渡日から家賃収入が発生します。

管理会社を選ぶ

購入した物件の賃貸管理を任せる管理会社を選びます。管理会社に委託することで、入居者募集や賃貸借契約、家賃の回収、退去手続きといった賃貸管理業務のほとんどを任せられます。手間や時間をかけずに済むため、副業として不動産投資を始めるなら管理会社に任せるのがおすすめです。

ただし、賃貸管理を管理会社に任せると、委託手数料の支払いが毎月発生します。相場は家賃収入の5%程度です。家賃収入の有無に関係なく、毎月一定額の委託手数料がかかるケースもあります。

賃貸管理は、物件を購入する不動産会社に依頼できることもあります。物件を紹介してもらうタイミングで、賃貸管理についても相談してみましょう。

保険加入手続き・運用開始

物件を購入したら、火災保険と地震保険に加入します。不動産は実物資産のため、火災や地震などの災害で建物が損壊するリスクへの備えが必要です。

地震を原因とする火災で建物が損壊した場合、火災保険のみでは補償されません。火災保険と一緒に、地震保険にも加入しておくことが大切です。

不動産会社が保険代理店を兼ねていることもあるため、物件購入前に保険についても相談しておくといいでしょう。物件を購入し、管理会社選定や保険加入手続きが完了したら運用開始となります。

運用開始後の家賃収入の作り方は、こちらの記事でも詳しく解説しています。

※関連記事:家賃収入の作り方とは?仕組みやメリット・失敗事例について解説

物件選び・管理会社選び・収益シミュレーションなどすべて自分で行って不動産投資を進める自信がない方は、不動産投資クラウドファンディングをご検討されてはいかがでしょうか?

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額800億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2025年12月末時点

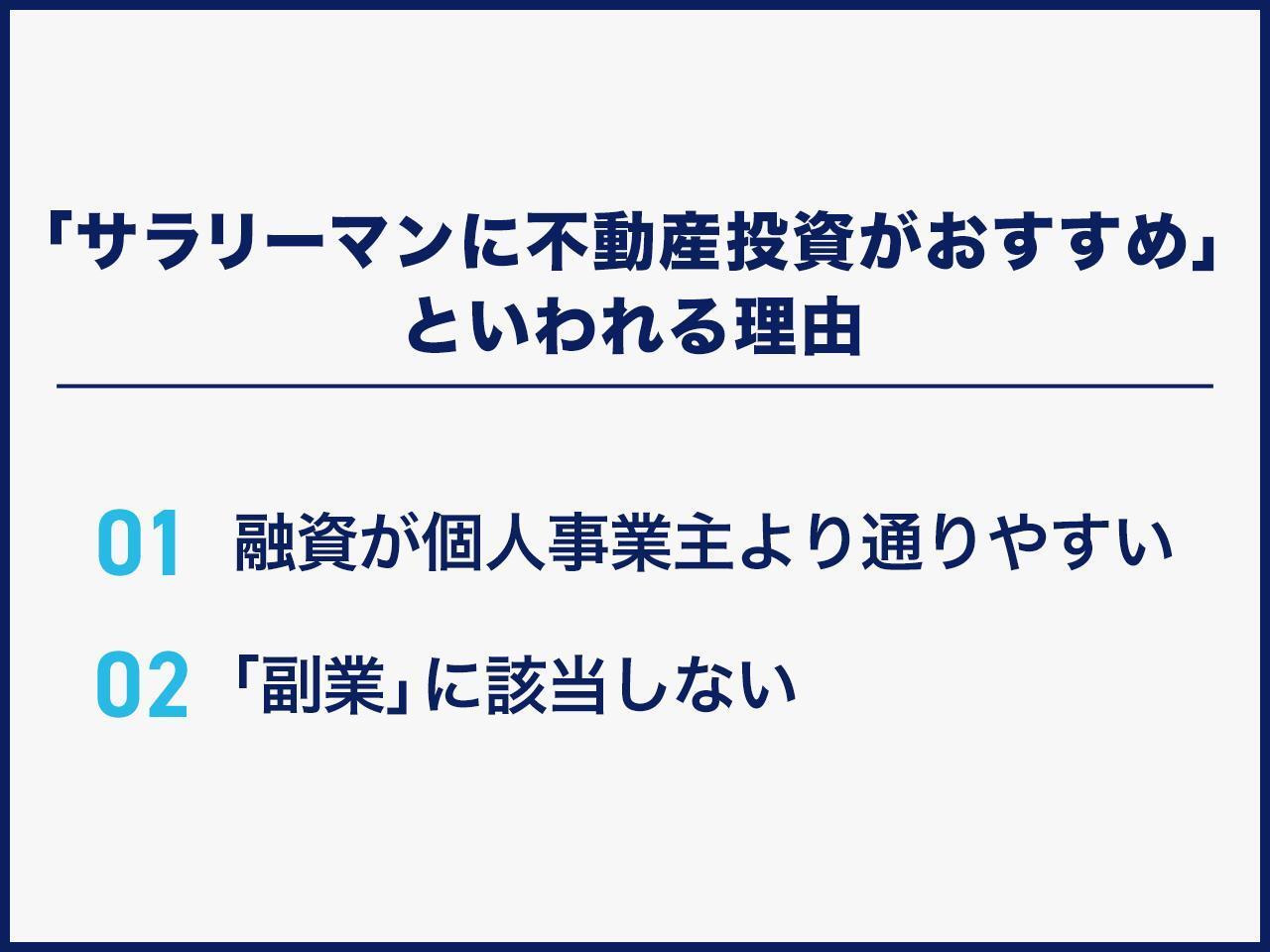

「サラリーマンに不動産投資がおすすめ」といわれる理由・メリット

不動産投資は、サラリーマンに有利といわれることが多い投資方法です。その理由とメリットを理解しておくことで、会社員の信用力を最大限に活用できます。

融資が個人事業主より通りやすい

サラリーマンには給与所得という個人事業主よりも安定した収入がある(=支払い能力が高い)と、金融機関から判断されやすいです。また、 融資の審査では、個人の信用情報が重要な要素となります。とくに大企業や上場企業に勤めるサラリーマンは、給与所得者としての高い信用情報を持っているとも判断されます。

「副業」に該当しない

会社員が副収入を得たいと思っても、勤務先で副業が禁止されている場合もあります。しかし、不動産投資は副業禁止に該当しないのが一般的です。

相続や贈与で、親族からマンション・アパート経営を引き継ぐこともあります。また、転勤を理由にマイホームを一時的に賃貸に出すケースもあるため、副業禁止でも認められる可能性が高いでしょう。

ただし、個々の企業によって対応は異なるため、事前に勤務先と相談しておくと安心です。

補足|20代など若いうちに不動産投資を始めるメリット

不動産投資は、20代などの若いうちに始めると収益を得られる期間が長くなります。

不動産投資では、金融機関から融資を受けて物件を購入し、10年単位の長期でローン返済を進めていくのが一般的です。早く始めるほうが生涯で借りられる金額が多くなり、運用期間も長くとれやすくなります。

また、高齢になると融資審査に通りにくくなり、長期のローンを組むのは難しくなります。そのため、若いうちに始めたほうが大きな資産を形成しやすいといえます。

ただし、20代は他年代に比べると収入が少なく、勤続年数も短いため、ローン審査は厳しい傾向にあります。最初は中古ワンルームマンション投資のように、一棟アパート・マンション投資よりも少額から投資できる物件から始めて投資実績を作ると、その後は融資を受けやすくなるでしょう。

不動産投資を始めるための初心者におすすめの本・書籍

これから不動産投資を始める場合は、関連書籍を読んで基礎知識を身につけることも有効です。初心者に必要な知識が一冊にまとまっているため、効率よく学習しやすいでしょう。

世界一やさしい 不動産投資の教科書 1年生

※引用:ソーテック社

不動産投資の基本を一通り学びたい人におすすめです。

物件の選び方や購入手続き、賃貸管理、メリット・デメリットまで、不動産投資に必要な知識が網羅されています。この1冊をしっかり読み込めば、初心者でも不動産投資をスムーズに始められるでしょう。

不動産投資が気になったらはじめに読む本

※引用:金風舎

中古区分ワンルーム投資に興味があるなら、この本も併せて読んでおくといいでしょう。

35年以上の業界経験を持つ不動産会社代表の著者が、普通のサラリーマンでもできる資産形成法として、東京の中古区分ワンルーム投資を紹介。築年数別の中古ワンルームの特徴や融資の活用法、管理会社の選び方などが学べます。

公認会計士・税理士が教える「東京」×「中古」×「1R」不動産投資の始め方 ー資産運用に不動産が適切な理由がわかる!

※引用:Amazon

当社の関連会社「クリアルパートナーズ株式会社」の代表取締役社長が執筆した本。「減価償却の耐用年数」「仲介と売主の違い」など、テキストだけでは理解が難しい内容は図解が用意されています。また、読者がよりスムーズに読めるよう、重要な内容は青色の蛍光ペンが引かれています。

「なぜ東京の不動産がおすすめか」「過去のオリンピック後の地価の推移」も、総務省などのデータを根拠にしてわかりやすく解説しているため、初心者でも納得しやすいでしょう。そして、不動産投資に関わる人なら誰でも気になる「東京のなかでもとくにおすすめのエリア」をはっきり書いているため、必読の一冊ともいえます。

不動産投資の注意点・デメリット

不動産投資は安定収入が期待できますが、投資である以上は損失が生じる可能性もあります。注意点やデメリットを理解することで、不動産投資が自分に合っているかを判断しやすくなるでしょう。

空室や家賃滞納リスクがある

不動産投資は、入居者がいないと家賃収入を得られない「空室リスク」があります。空室が長く続くと、自己資金でローンを返済しなくてはなりません。返済に困ることがないように、先述の空室リスクの低い物件を選ぶことが大切です。退去の発生は避けられませんが、賃貸需要のあるエリアの物件なら、短期間で次の入居者を見つけやすいでしょう。

また、入居者がいても、家賃を滞納されてしまうと収入を得られません。賃貸借契約の前に入居希望者の属性を確認し、滞納発生の可能性を見極める必要があります。

家賃滞納リスクに備えるには、「保証会社の利用」を入居条件とするのが有効です。滞納が発生した場合は、保証会社が家賃を立て替えてくれます。入居審査を保証会社に任せられるのもメリットです。

建物や設備の経年劣化で多額の修繕費用がかかる

不動産投資は、経年劣化で建物の修繕や設備の交換が必要になった場合、その費用はオーナーが負担しなくてはなりません。例えば、RC構造の20戸(1LDK~2LDK)ある築11~15年の中古マンションの場合、下記の修繕を行うことで、一戸あたり約55万円、棟あたり約1090万円もの費用がかかります。

・屋根・外壁(塗装)

・ベランダ・階段・廊下(塗装・防水)

・給湯器等(修理・交換)

・排水管(高圧洗浄等)

※参考:すまいステップ

あらかじめ修繕費用を準備しておかないと対応できない可能性があります。メンテナンスを怠ると資産価値が下がり、空室リスクも高まるため要注意です。

不動産投資をするうえで失敗を避けるポイントも下記記事で紹介しています。

※関連記事:不動産投資で失敗しないために知っておくべきポイントを事例を元に解説

不動産投資を始める前に知っておくべき基礎知識

不動産投資で空室リスクの低い優良物件を見つけるには、基礎知識の習得が欠かせません。覚えるべきことはたくさんありますが、ここでは不動産投資の収益に関する基礎知識として「利回り」「キャピタルゲイン」「インカムゲイン」を3つ紹介します。

利回りとは物件の収益性を表す指標のこと

不動産投資における利回りとは、投資額に対する家賃収入の割合を表す指標です。利回りについては、「表面利回り」「実質利回り」「想定利回り」の3つを押さえておきましょう。

表面利回りは諸経費を考慮していないため、物件の収益性を正確に判断できません。想定利回りとは、満室を想定して計算した利回りのことで、実際には退去が発生することもあります。

物件選びでは空室率も考慮し、実質利回りを自分で計算して投資判断を行うことが重要です。

利回りの詳細は下記記事をご参照ください。

※関連記事:不動産投資の利回りとは?理想と最低ライン・計算方法もズバリ紹介

キャピタルゲインとは不動産の売却益のこと

購入時より高い価格で売却できれば、その差額がキャピタルゲインとなります。例えば、1,500万円で購入した物件を2,000万円で売却すれば、差額500万円が利益です。

ただし、不動産価格が短期間で大きく値上がりするケースは少なく、売買時には諸経費や税金もかかります。短期売買で利益を得るのは難しいため、初心者はキャピタルゲイン狙いの不動産投資は避けたほうがいいでしょう。

インカムゲインとは継続的に得られる収入のこと

「家賃収入」がこれに該当します。不動産投資は入居者がいる限り、長期にわたって毎月一定額の家賃を受け取れます。家賃は短期間で大きく変動することは少ないため、安定した収入源となるのが魅力です。

不動産投資を始めるなら、インカムゲインを目的に長期で取り組むのがおすすめです。

不動産投資の基礎知識の詳細は下記記事をご参照ください。

※関連記事:不動産投資の基礎知識!知っておきたいリスクや失敗事例、物件の選び方は?

キャピタルゲイン・インカムゲインの詳細は下記記事をご参照ください。

※関連記事:キャピタルゲイン・インカムゲインとは?それぞれの違いと運用方法について解説

まとめ:不動産投資の始め方

不動産投資は安定収入が期待できる一方で、覚えることや用意することが山積みです。通常はローンを利用して物件を購入するため、現金購入よりリスクが高まります。

不動産投資を始めるなら基礎知識を身につけ、必要に応じて不動産会社(プロ)の力を借りながら物件選びや売買契約を進めることが大切です。

「不動産投資は難しい」と感じた場合は、「不動産投資クラウドファンディング」を利用する方法もあります。不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。1万円程度の少額から始められ、物件管理は運営会社に任せられるため、初心者でも気軽に始められます。初心者でも手軽に不動産投資を始められます。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2025年12月末時点