※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

これから資産形成を始めようと考えて、不動産投資に興味を持っている人は少なくないでしょう。しかし、不動産価格は1つの物件につき数百万~数千万円と高額で、自己資金のみで購入できる人は限られています。ローンを組んでも月々の返済に追われるリスクもあります。

不動産投資について色々調べた結果、投資の初心者が少額から気軽に不動産投資を始められる不動産小口化商品を知ったのではないでしょうか。1口数万円~100万円程度で購入でき、投資物件は不動産のプロが選んでいるため、間違えて収益性の悪い物件を選ぶリスクも現物不動産投資より低いです。

不動産小口化商品には主に3つの種類があり、それぞれの違いや注意点を理解すれば利益を出しやすくなります。

本記事では、不動産小口化商品についてメリット・デメリットや、大きな損失を出さないための注意点を詳しく解説します。ぜひ参考にしてください。

※当社は相続税を意図的に圧縮することを目的とする取引を推奨するものではありません

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

目次

不動産小口化商品とは?種類も比較

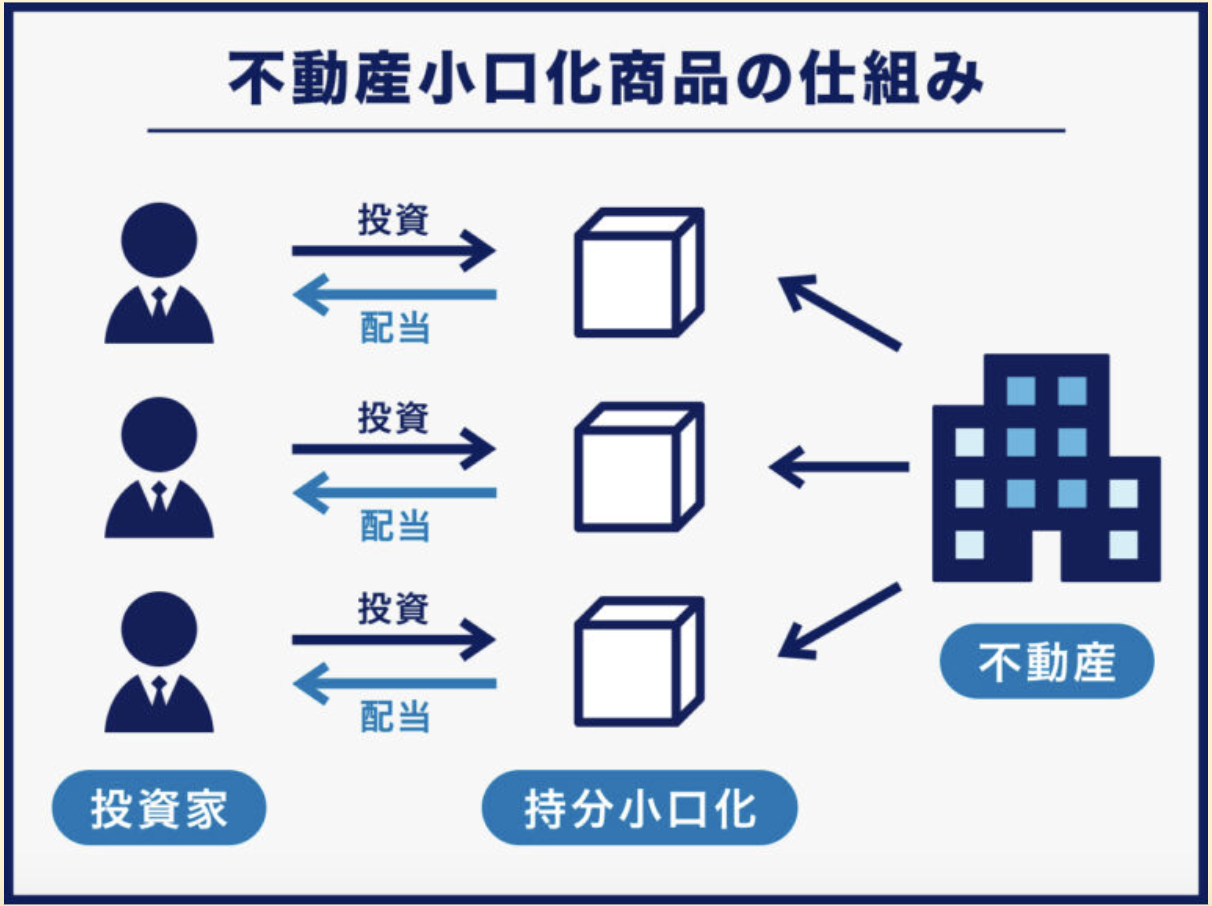

不動産小口化商品とは、高額な不動産を少額になるよう分割して、取引しやすくした商品です。たとえば、10億円の不動産を1,000口に分けると、1口は100万円です。投資家は、購入した不動産小口化商品の口数に応じて、家賃収入や売却益の配当を受け取れます。物件の運営は投資法人がするため、投資家自身で維持管理や入居者の募集をする手間はかかりません。

不動産小口化商品には、主に「任意組合型」「賃貸型」「匿名組合型」があります。

|

種類 |

特徴 |

向いている人 |

|

任意組合型 |

不動産を複数の投資家で共同所有する |

所有権を得たい人 |

|

賃貸型 |

出資後に事業者と賃貸借契約を締結する |

所有権を得たい人 |

|

匿名組合型 |

事業者と匿名契約を締結する |

少額から投資したい人 |

種類1:任意組合型

任意組合型とは、不動産を複数の投資家で共同所有する仕組みです。組合を組成して、出資した複数の投資家が共同で事業を行います。投資家は、運営事業者に業務執行を委任し、運営事業者が組合の業務を決定して執行します。

現物不動産投資と同じように、投資家は物件の共有持分(所有権)を得られます。商品によって異なりますが、任意組合型は1口100万円程度から投資可能です。1億円を超えるような高額物件にも、比較的少額から投資できます。

任意組合型は、少額から不動産を所有したい人や相続税対策※をしたい人におすすめです。

※詳しくは後述しますが、不動産は現金より相続税評価額が下がるため、相続税対策として活用できる場合があります。(詳細は税理士にご確認ください)

任意組合型の詳細は下記記事をご参照ください。

※関連記事:不動産小口化商品の任意組合型とは?匿名組合型との違いを比較表付きで解説

種類2:賃貸型

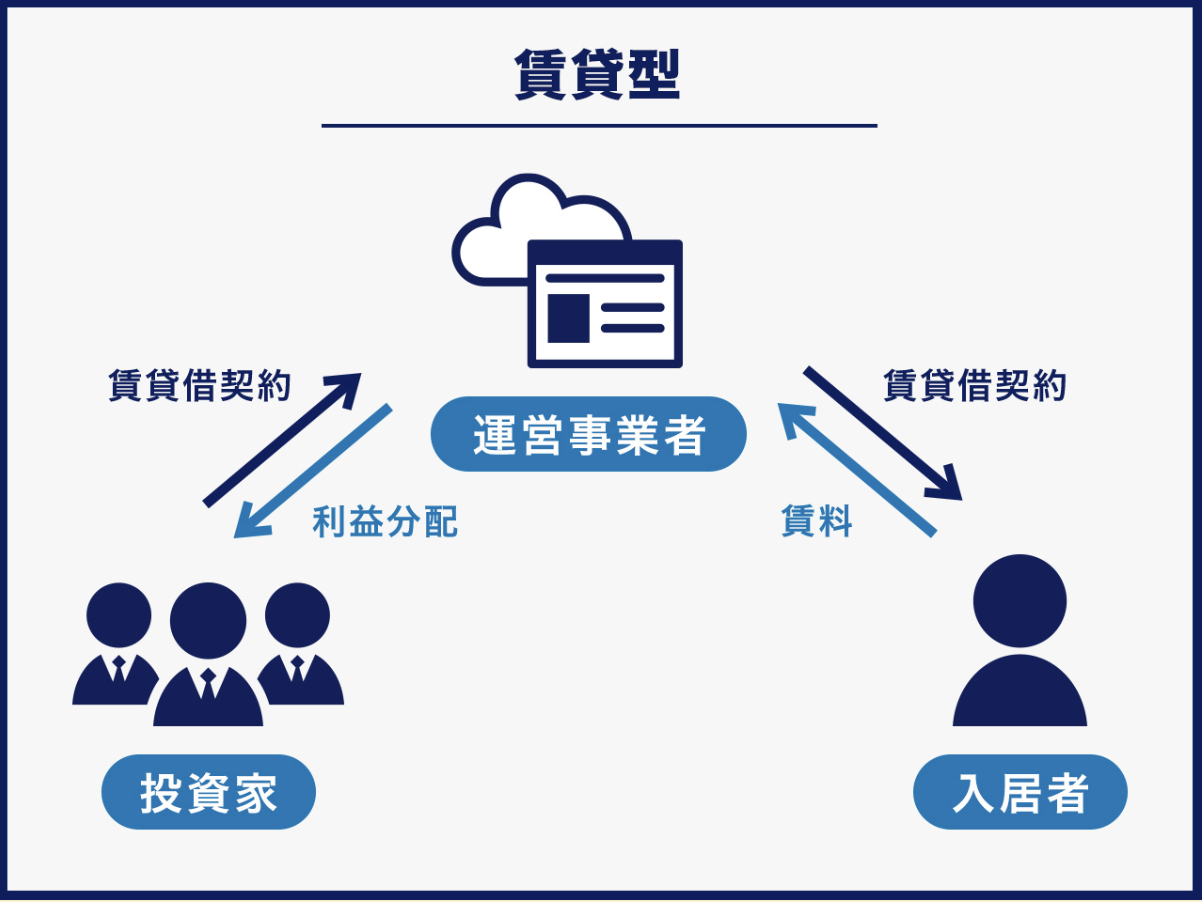

賃貸型とは、対象不動産の持分を購入後、事業者と賃貸借契約を締結する仕組みです。不動産の運用・管理を事業者に任せながら、賃貸収入を得られます。

任意組合型と同じく、投資家は物件の所有権を得ることが可能です。ただし、賃貸型は任意組合型と比較して物件数が少なく、個人を対象とした商品は多くありません。

種類3:匿名組合型

匿名組合型とは、不動産の運用・管理を行う事業者に出資することで、その事業から生じた収益から分配を受けられる仕組みです。投資家は出資割合に応じて、事業者から分配金を受け取れます。

匿名組合型は、不動産事業への共同出資です。正確には共同購入ではなく、投資家に物件の所有権はありません。複数の投資家が出資するため、少額から大型物件に投資できるのは共通しています。

当社が提供している不動産クラウドファンディングサービス「CREAL」も、匿名組合型に該当します。匿名組合型は、数万円程度から投資できるのが一般的です。任意組合型や賃貸型に比べて、少額から不動産投資を始められます。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

リート(REIT)との違いは主に「売買の自由度(流動性の高さ)」

リートは証券取引所に上場しているため、株式と同様にいつでも売買できる自由度が高い金融商品です。一方、不動産小口化商品は定められた期間まで中途解約(売買)できないものが多いため、売買の自由度は高くありません。また、中途解約できる商品でも解約手数料がかかります。

匿名組合型には6ヶ月など比較的短い期間から始められるものもありますが、任意組合型の運用期間はおおよそ数年~10年程度のファンドが多いです。中途解約の可否や解約手数料がどれくらいか、事前に確認しておくといいでしょう。

たとえば、想定利回りが6%(年利)で解約手数料が3%のとき、半年の期間にわたり運用すれば6%×0.5年=3%となり、収支がちょうどゼロになる計算です。その場合、半年以上の運用を続けていけるかどうかが、投資を始める判断の目安になります。

しかし、投資の基本は長期運用で、配当金などにより長期的に資産を増やしていくことが大事です。売買の自由度が高いリートで短期的に売買を繰り返して利益を得ようとする場合、株式投資と同様に難易度が高くなるため、十分な投資経験が必要になるでしょう。

不動産小口化商品、リート、実物不動産投資の違いを整理すると、以下の表のとおりです。

|

不動産小口化商品 |

リート |

実物不動産投資 |

|

|

投資対象 |

実物不動産 |

証券 |

実物不動産 |

|

最低費用 |

1万円~ |

数万円~ |

数千万円~ |

|

物件の選定 |

不動産特定共同事業法の第1号 |

投資法人が選ぶ |

投資家自身が選ぶ |

|

売買の自由度 |

低い |

高い |

低い |

|

向いている人 |

好立地の物件に |

流動性の高さ |

レバレッジをかけて |

リートの詳細は下記記事をご参照ください。

※関連記事:リート(REIT)とは?仕組みや種類、他の不動産投資との比較を紹介

※関連記事:不動産クラウドファンディングとREIT(リート)の違いを比較!おすすめの人も紹介

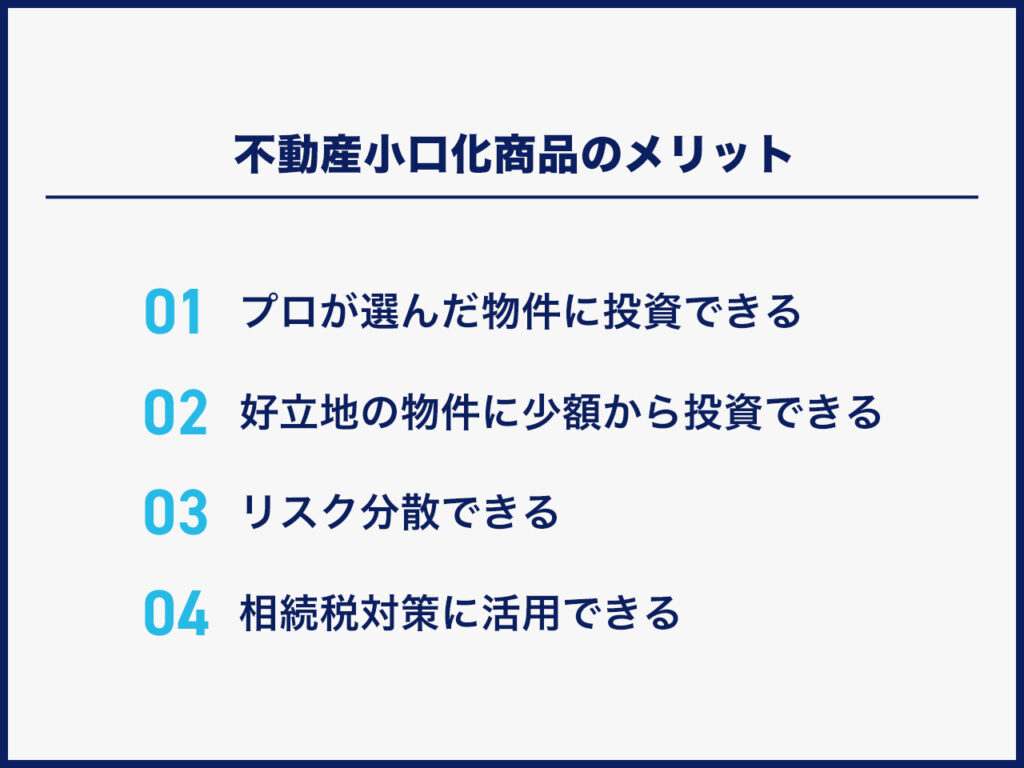

不動産小口化商品のメリット

不動産小口化商品は、投資初心者にとってリスクを抑えて気軽に投資を始められるようになっています。メリットをよく理解して投資を始めれば、利益を得やすくなるでしょう。

プロが選んだ物件に投資できる

物件選びは立地条件や築年数など、様々な要因から収益性があるかどうかを判断しなければならず、投資経験が少ない人ではなかなか判断がしづらいです。しかし、不動産小口化商品では不動産運用のプロが物件を選ぶため、個人の投資家は物件選びに困らず、収益性が高いと考えられる物件に投資しやすくなります。

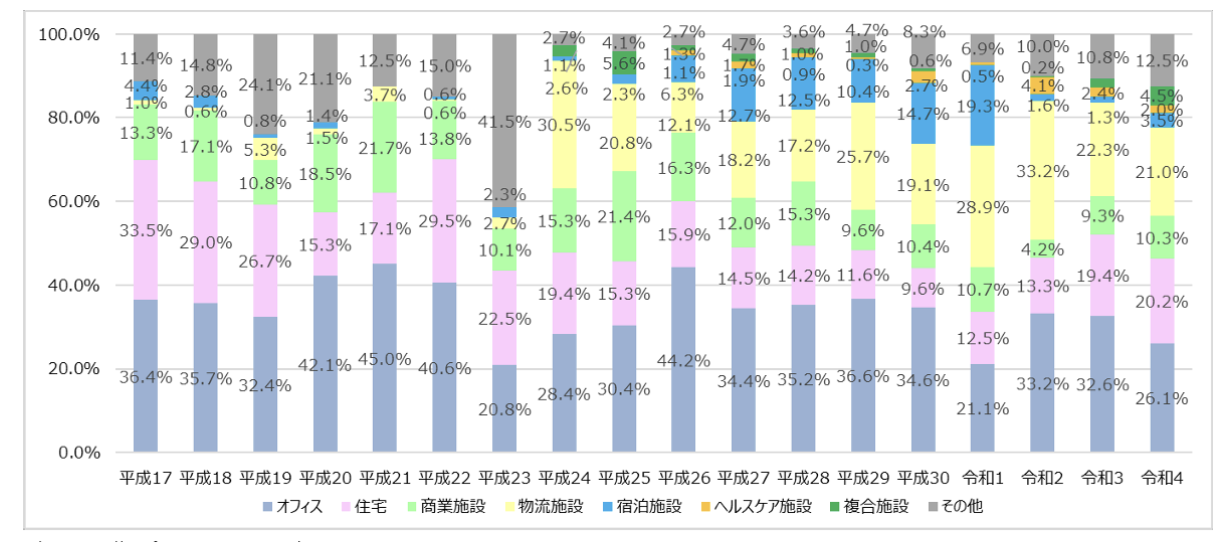

不動産小口化商品のなかには、一般の個人投資家が実物不動産投資では購入できない規模の商業ビルや大型マンションなどもあり、物件の選択肢も豊富です。以下のグラフに示す通り、実際にはオフィス、住宅、商業施設、物流施設の物件が多く出回っています。

※引用:国土交通省「令和4年度「不動産証券化の実態調査」の結果P3」

プロが選ぶ物件のなかには、利回りが低いものもあるかもしれません。しかし、立地条件や賃貸需要など、利回り以外にも様々な要因を考慮して選んでいます。より高確率で収益性の高い不動産ファンドに投資するには、投資対象となる物件情報を入念に確認するのはもちろん、サービス運営会社の実績や評判・口コミもチェックしておくといいでしょう。

好立地の物件に少額から投資できる

実物の不動産投資は数千万円ほどの価格で販売され、駅近や病院などの公共施設に近い好立地の物件ほどより高額になります。ローンを組んでも、頭金だけで数百万円かかることがあります。しかし、不動産小口化商品であれば数万円から投資できます。

特に、匿名組合型の不動産小口化商品であれば1万円から投資を始められます。ローンを組むことに抵抗がある人にとっても、手を出しやすい金額でしょう。ただし、十分な生活資金を確保した上で、投資に回す金額を判断しましょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

リスク分散できる

実物の不動産投資の場合は1つの物件価格が高額なため、手軽に複数の物件を所有できません。不動産小口化商品であれば、たとえば100万円の資金があると、10万円の小口化商品を10個購入することで分散投資ができます。そのなかで、エリアや物件用途の種類を分散すれば、自然災害や経営リスクの軽減につながります。

また、株式投資など他の金融商品を購入して分散させてもいいでしょう。少額の不動産小口化商品を分散投資の一部に配分することで、分散投資の選択肢が広がります。

相続税対策に活用できる

現金を相続するときは、その金額の100%が相続税の対象になります。しかし、不動産小口化商品を相続するときは、実物不動産と同様に約15~80%だけが相続税の対象(相続税評価額)になるため、その分だけ相続税を節税できます。

たとえば、子どもが親から相続する際の下記2パターンを比べてみます。

- ・2,000万円の現金を相続する場合

- ・2,000万円の不動産小口化商品を相続する場合

※この2,000万円は相続税の基礎控除金額を差し引いた後の金額です

不動産小口化商品の価格の8割が相続税評価額と考えると1,600万円になり、現金で相続する場合より400万円の相続税評価額を抑えられます。

最終的に支払う相続税は、その他全ての相続財産総額を基礎控除金額(3,000万円+法定相続人×600万円)を控除した金額を、法定相続分に分けてから相続税率をかけて計算します。税率は相続財産の大きさにより異なりますが、10%以上かかります。

今回の2,000万円の不動産小口化商品を相続する場合において、この2,000万円が基礎控除額を差し引く前の金額であれば、相続税はそもそもかかりません。

※詳細は税理士にご確認ください

なお、匿名組合型の不動産小口化商品には所有権が付与されないため、相続税を節税できません。相続税対策を目的とする場合は、任意組合型もしくは賃貸型を選ぶよう注意が必要です。

不動産小口化商品のデメリット・リスク

不動産小口化商品は、基本的に投資初心者が少額から始めやすいような投資商品になっていますが、種類や物件によっては高額な商品もあります。また、取引の際は実物不動産と同様に複雑な手続きが必要なこともあるため、不動産小口化商品の種類もよく理解することが大事です。

不動産クラウドファンディングでないと電子契約非対応

不動産クラウドファンディングも不動産特定共同事業法に基づくサービスであり、不動産小口化商品の一つに分類されます。不動産クラウドファンディングであれば、投資対象物件の選定から契約などの取引はインターネット上で完結します。

しかし、不動産クラウドファンディング以外の不動産小口化商品(不動産特定共同事業法に準ずる商品に限る)は電子契約に対応していません。今のところ多くのサービスでは、資料請求やセミナー参加で申込書を入手して重要事項の説明を受けた上で契約します。書類の郵送による申込書や本人確認書類の手続きにより、契約完了まで2~3週間程度を費やします。任意組合型や賃貸型は所有権が発生するため、所有権移転登記の手続きも必要です。

登記手続きは法務局で行えますが、自分で手続きするのが難しい場合は司法書士に依頼することも可能です。登記手続きのやり方については、不動産小口化商品を取り扱う不動産会社に相談するといいでしょう。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

任意組合型は投資初心者にはハードルが高い

商品によって異なりますが、任意組合型は1口100万円程度から投資できることが一般的です。

現物不動産投資の場合、初期費用と頭金の合計で、物件価格の20~30%程度の自己資金が必要です。仮に物件価格が2,000万円なら、400~600万円程度を準備しなくてはならないため、現物不動産投資よりは初期費用を抑えられるでしょう。

しかし、「最初から100万円を投資するのはハードルが高い」と感じる人もいるでしょう。数万円程度の少額から不動産投資を始めたい場合は、不動産クラウドファンディングのような匿名組合型の不動産小口化商品が選択肢といえます。

不動産小口化商品のデメリットの詳細は下記記事をご参照ください。

※関連記事:不動産小口化商品の危険性・デメリット・リスク7つ!向いている人も紹介

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

金融機関の融資(ローン)を利用できない

現物不動産投資は、金融機関の融資を利用して収益不動産を購入できます。金融機関によって異なりますが、融資を受けた場合では物件価格の10~20%の頭金を準備することが一般的です。自己資金よりも大きな金額の投資を行えるため、少ない資金で効率よく収益を得られる可能性があります。

しかし、不動産小口化商品への投資では、金融機関から融資を通常受けられません。借入金を利用して不動産投資をしたい人にとっては大きなデメリットになるでしょう。

不動産小口化商品のデメリットの詳細は下記記事をご参照ください。

※関連記事:不動産小口化商品の危険性・デメリット・リスク7つ!向いている人も紹介

危険な不動産小口化商品に投資しないためのコツ

実物不動産のように、高額な物件を購入したりローンを組んだりすることはないため、大きな損失を出してしまう可能性は低いといえるでしょう。しかし、悪質な企業に騙されないよう、社会的信用がある企業や専門家に相談することが大事です。

上場企業のサービスを利用する

企業が上場しているということは、顧客によいサービスを提供し続け、これまでに大きな実績を積み上げてきている証拠のため、信用できる企業といえるでしょう。

たしかに、投資は自己責任で行わなければいけませんが、投資家の収益性が悪化すると企業の評判の悪化にもつながります。上場企業が投資のプロとして責任を持って提供する物件であれば、収益が悪化するリスクは低いと考えられます。

また、架空の住所を装ったり、実態のないバーチャルオフィスを構えているような小さな企業は、不正が明るみになるタイミングで姿を消す恐れがあります。上場企業ではそのようなことはないでしょう。

上場企業のウェブサイトであれば、物件の情報や契約の条件も詳しく掲載されていることが多いです。万が一の中途解約に備えて、解約の条件やどれだけの損失を出す恐れがあるかどうかも、しっかり確認しておくといいでしょう。

当社の不動産クラウドファンディングサービス「CREAL」は、東証グロース市場上場の「クリアル株式会社」が運営しています。不動産のプロが選んだ物件について、様々な開示項目により詳細を確認できます。ぜひ参考にしてみてください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」では、2018年のサービス開始から現時点まで元本割れもございません※。投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点

FPや税理士などに相談する

FPに相談すれば、自分の資産状況や家族構成などをもとに、不動産小口化商品への投資が最適かどうか、いくらまで投資しても大丈夫かを客観的に評価してもらえます。金融商品やそれを扱う企業についてのアドバイスももらえるため、悪質な企業に騙されるリスクも軽減できるでしょう。

相続対策を目的としているなら、税理士への相談も必要です。資産状況や家族構成により相続税が変わるため、不動産小口化商品を購入することで節税効果がどれだけあるか試算してもらえます。確定申告もサポートしてくれるため、税金の知識がなく手続きに自信がない人は依頼するといいでしょう。

FPに相談した場合の手数料の目安は、1時間あたり5,000円から1万円未満であることが多いです。税理士に相談した場合は30分以内であれば5,000円前後、1時間以内なら1万円前後が相場です。投資でそれ以上の大きな損失を出さないために、専門家への相談は必要です。

初回の相談料を無料にしているところもあるため、まずは無料で問い合わせて自分に適した専門家を探すのがいいでしょう。

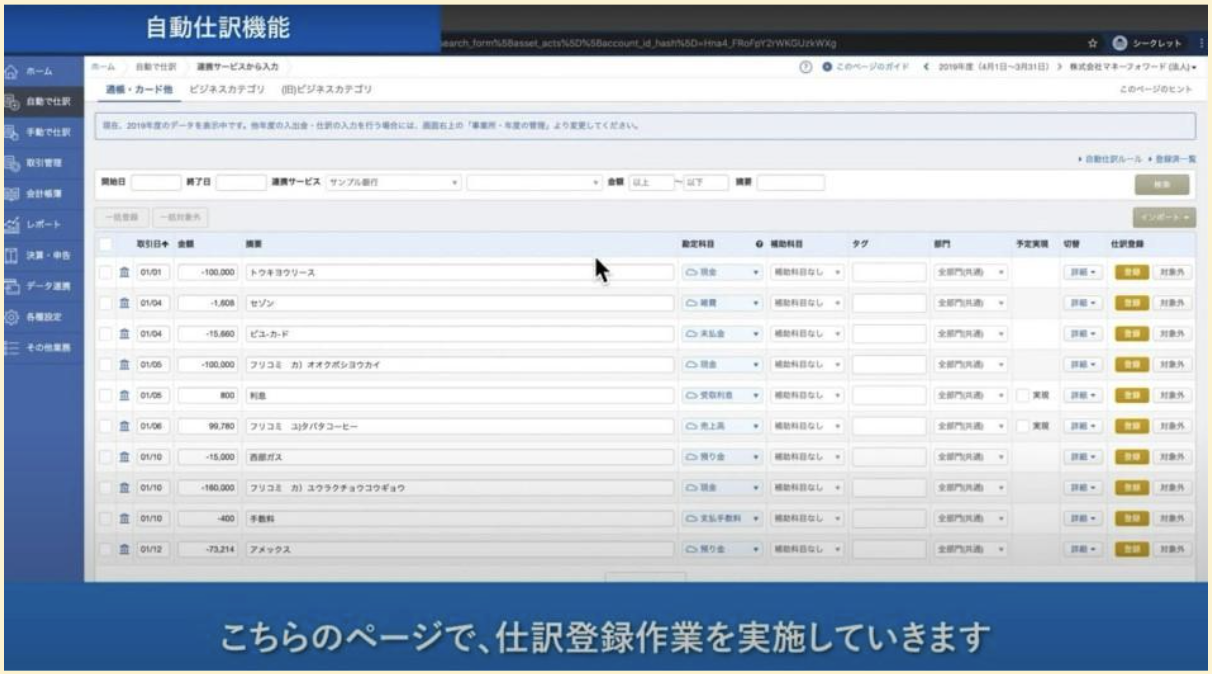

不動産小口化商品で得た利益の確定申告の流れ

本章では匿名組合型の不動産クラウドファンディングに限定して説明します。

- 1.雑所得の金額を確認する

- 2.必要書類を用意する

- 3.確定申告書を記入する

- 4.確定申告書を税務署へ提出する

- 5.払い過ぎていた税金が還付される※

※所得金額によっては還付されないケースもあります

不動産クラウドファンディングで確定申告が必要になるのは、他の雑所得と合算して20万円を超える場合です。確定申告の有無を判断するためにも、収入がわかる書類を見ながら計算しましょう。

確定申告が必要な場合、以下のような書類を用意します。

※e-taxの場合は提出不要な書類もあります

|

書類 |

入手場所 |

|

確定申告書 |

税務署の窓口・ホームページ・ |

|

本人確認書類 (運転免許証、マイナンバーカードなど) |

自己所有 |

|

源泉徴収票 |

勤め先 |

|

所得を確認できるもの (支払調書など) |

クラウドファンディング会社 |

|

還付金を受け取る銀行口座の情報 |

自己所有 |

|

控除を受けるための書類 (生命保険料控除証明書や |

自己所有 |

これらの書類があれば確定申告書の記入項目を埋められます。

確定申告書の書き方がわからない方は、国税庁の「確定申告書等作成コーナー」を利用しましょう。マニュアルに沿って進めるだけで確定申告書を作成できます。また、電子申告も可能であるため、税務署へ行かずに提出できます。

他にも、副業をしていて入力項目が多い方などは、マネーフォワードクラウド確定申告などの会計ソフトの利用がおすすめです。

※引用:Money Forward

一部有料ですが、経理の知識がない方でも直感的な操作で確定申告書を作成できるものもあります。

確定申告の時期は例年2月16日〜3月15日です。還付金がある場合は申告をしてから概ね1ヶ月〜1ヶ月半程度で指定口座に振り込まれると考えましょう。

不動産クラウドファンディングの税金の詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングの税金は雑所得!?相続税対策できる条件・確定申告方法も紹介

まとめ:不動産小口化商品とは

不動産小口化商品は、不動産を分割して購入しやすくした金融商品です。不動産のプロが選んだ物件に少額から投資できます。主に3つの種類があり、なかでも任意組合型の不動産小口化商品には100万円ほど必要になるファンドもあるため、注意が必要です。

不動産投資の初心者や、金融機関からの融資がなかなかおりず自己資金を使って投資したい人は、匿名組合型の不動産小口化商品がいいでしょう。

1万円から投資できる匿名組合型の不動産クラウドファンディング「CREAL」を検討してみてはいかがでしょうか。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開も月に1~3案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

<投資家登録完了までの流れはこちらをご覧ください>

※ 2025年6月末時点