※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

「日本円の銀行預金のみでは、貯金や資産の価値が低下するかもしれない」と不安を感じ、外貨預金に興味を持っているのではないでしょうか。投資の必要性は理解していても投資に関する知識が少ないため、リスクが怖くて一歩踏み出すのは難しいものでしょう。

「将来性のある国の通貨など何らかの外貨預金であれば、円預金と同じような感覚で始められ、リスク分散にもなる」と考えて、投資先の一つに外貨を選ぶ人もいるでしょう。日本円に比べると、金利が高い通貨があるのも魅力です。

一方で、外貨預金は為替相場の変動によって収益が左右されるため「おすすめしない」といわれることもあります。外貨預金の仕組みを知り、メリット・デメリットを理解すれば、始めるべきか判断しやすくなるでしょう。

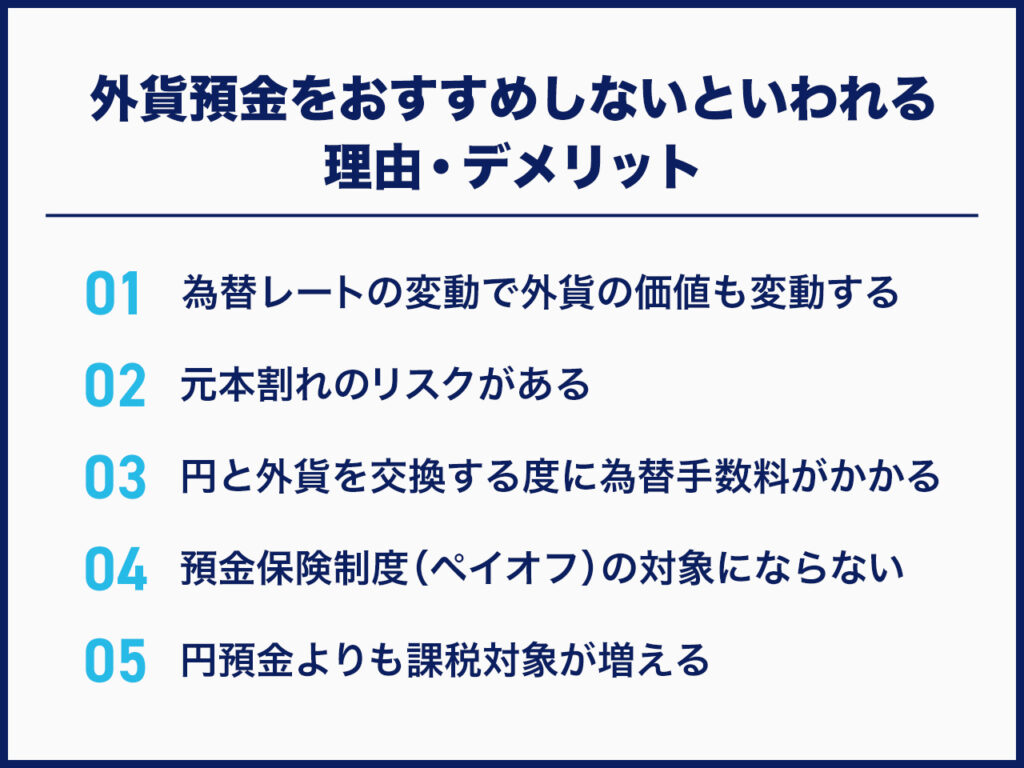

本記事で紹介する外貨預金はおすすめしないといわれる理由やデメリットは、主に下記の通りです。

- 為替レートの変動で外貨の価値も変動する

- 元本割れのリスクがある

- 円と外貨を交換する度に為替手数料がかかる

- 預金保険制度(ペイオフ)の対象にならない

- 円預金よりも課税対象が増える

また、本記事では外貨預金に向いていない人の特徴、外貨の比較、投資初心者にもおすすめの投資手法「不動産クラウドファンディング」についても紹介します。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

目次

おさらい|そもそも外貨預金とは?

「すぐに外貨預金はおすすめしないといわれる理由を見たい」という方は『外貨預金をおすすめしないといわれる理由・デメリット』をクリックしてご覧ください。

外貨預金とは、日本円を外国の通貨(外貨)に換えて預ける預金のことです。主に以下の2種類があります。

- ・外貨普通預金:普通預金で外貨を預ける

- ・外貨定期預金:「3ヵ月」「1年」などの定期で預ける

外貨預金における代表的な通貨は以下の通りです。

- ・アメリカドル(米ドル)

- ・オーストラリアドル(豪ドル)

- ・ニュージーランドドル(NZドル)

- ・ユーロ

- ・イギリスポンド(英ポンド)

- ・南アフリカランド

外貨預金の基本的な仕組みは円預金と変わりません。円預金は日本円を預けて日本円で利息を受け取りますが、外貨預金は外貨を預けて外貨で利息を受け取ります。

たとえば、金利が年1%の円預金に100万円を預けると、1年間にもらえる利息は1万円(100万円×1%)です。一方、金利が年1%の外貨預金に1万アメリカドルを預けると、1年間にもらえる利息は100アメリカドル(1万アメリカドル×1%)となります。(※いずれも税金、手数料は考慮外)

外貨預金も円預金と同様にいつでも引き出し可能です。

一方で、円預金は元本保証ですが、外貨預金は為替相場の動きによって利益が出たり、損失が生じたりします。外貨預金で損益が生じる仕組みについては、次の見出しで詳しく説明します。

外貨預金をおすすめしないといわれる理由・デメリット

為替レートの変動で外貨の価値も変動する

外貨預金は為替レートの変動によって、外貨を日本円に換算した価値が変わってきます。

たとえば、1アメリカドル=100円のときに100万円をアメリカドルの外貨預金にすると、預け入れ時の外貨は1万アメリカドル(100万円÷100円)です。その後は為替相場の動きによって、円換算後の資産価値は以下のように変動します。

<100万円をアメリカドルの外貨預金にする場合>

|

為替レート |

外貨の額面金額 |

円換算後の価値 |

為替差損益 |

|

|

預け入れ時 |

1アメリカドル=100円 |

1万アメリカドル |

100万円 |

– |

|

預け入れ後、 |

1アメリカドル=120円 |

1万アメリカドル |

120万円 |

+20万円 |

|

預け入れ後、 |

1アメリカドル=80円 |

1万アメリカドル |

80万円 |

▲20万円 |

※為替手数料は考慮外

円安になると為替差益が出て、円換算後の資産価値は増加します。しかし、円高が進むと為替差損が発生し、円換算後の資産価値は減少するのです。

2023年9月現在、1アメリカドル=150円に迫るほどの円安になっています。日本が低金利政策を続ける一方で、アメリカはインフレ(物価上昇)抑制を目的とした利上げを行っていることが理由です。アメリカドルの金利が高いため、日本円を売ってアメリカドルを買う動きが進んでいます。

しかし、過去には1アメリカドル=70円台まで円高が進んだこともあります。

※参考:七十七銀行|米ドル円相場(仲値)推移グラフ 短期・長期

急激に円高が進むとすぐに対応できず、大きな損失が発生する恐れがあります。外国為替市場は24時間取引が行われているため、「朝起きたら円高が進んでいた」という事態もあるからです。

また、「すぐに円安に戻る」と考えて様子を見ていたら、あっという間に円高が進んで為替差損が拡大してしまうのも典型的な失敗パターンです。日本の低金利政策が転換することがあれば、今後は円高が進む可能性もあるでしょう。

元本割れのリスクがある

円預金は元本保証の商品であるため、元本割れリスクはありません。円預金に100万円を預け入れると、元本はずっと100万円のままです。

外貨預金も外貨ベースでは元本は変動しません。1万アメリカドルを預け入れる場合、額面金額はずっと1万アメリカドルのままです。

しかし、上述したように預け入れ時よりも円高が進むと為替差損が発生するため、利息収入を考慮しても、円換算後の価値では元本割れの可能性があります。

元本保証のある投資については下記記事をご参照ください。

※関連記事:元本保証のある投資手法はない!元本割れ対策のある投資手法も紹介

円と外貨を交換する度に為替手数料がかかる

外貨預金は、預け入れ時や引き出し時に円と外貨を交換するための為替手数料がかかります。外貨預金の交換レートは以下の2種類です。

- ・TTS(預け入れ時):その日の為替レート+為替手数料

- ・TTB(引き出し時):その日の為替レート-為替手数料

為替手数料は外貨の交換レートに含まれており、金額は金融機関によって異なります。たとえば、その日の為替レートが1アメリカドル=100円で為替手数料が50銭(0.5円)の場合、TTSは100.5円、TTBは99.5円となります。

外貨預金は複数の金融機関の為替レートを比較して、為替手数料が低い金融機関を利用するとコストを抑えられるでしょう。

預金保険制度(ペイオフ)の対象にならない

預金保険制度とは、万が一金融機関が破綻した場合に、一定額の預金などを保護するための保険制度です。

日本円の普通預金や定期預金は預金保護制度の対象です。金融機関ごとに合算して、預金者1人あたり元本1,000万円までと破綻日までの利息が保護されます。1,000万円を超える部分は、破綻した金融機関の財産状況に応じて支払われるため、返ってこない可能性があります。

一方で、外貨預金は預金保険制度の保護対象に含まれていません。金融機関が破綻した場合は、その金融機関の財産状況に応じて支払われます。預金の払い戻しは保証されず、預金の一部または全部が返ってこない可能性があります。

外貨預金を利用するなら、その金融機関の業績や財政状態を確認し、破綻の可能性を見極める必要があるでしょう。

円預金よりも課税対象が増える

外貨預金は、「利息」と「為替差益」の2つが課税対象となります。

利息は、円預金と同じく20.315%(国税15.315%、地方税5%)の源泉分離課税となります。税金は利息支払時に源泉徴収されるため、確定申告は不要です。

為替差益は、雑所得として総合課税の対象となるため、原則として確定申告が必要です。総合課税とは、他の所得(給与所得や事業所得など)と合算して所得税や住民税を計算する方法を指します。

2,000万円以下の給与所得者(複数の会社から給与を得ている場合を除く)で、給与所得および退職所得以外の所得と為替差益の合計が年間20万円以下であれば、確定申告は不要です。(詳細は税理士にご確認ください)

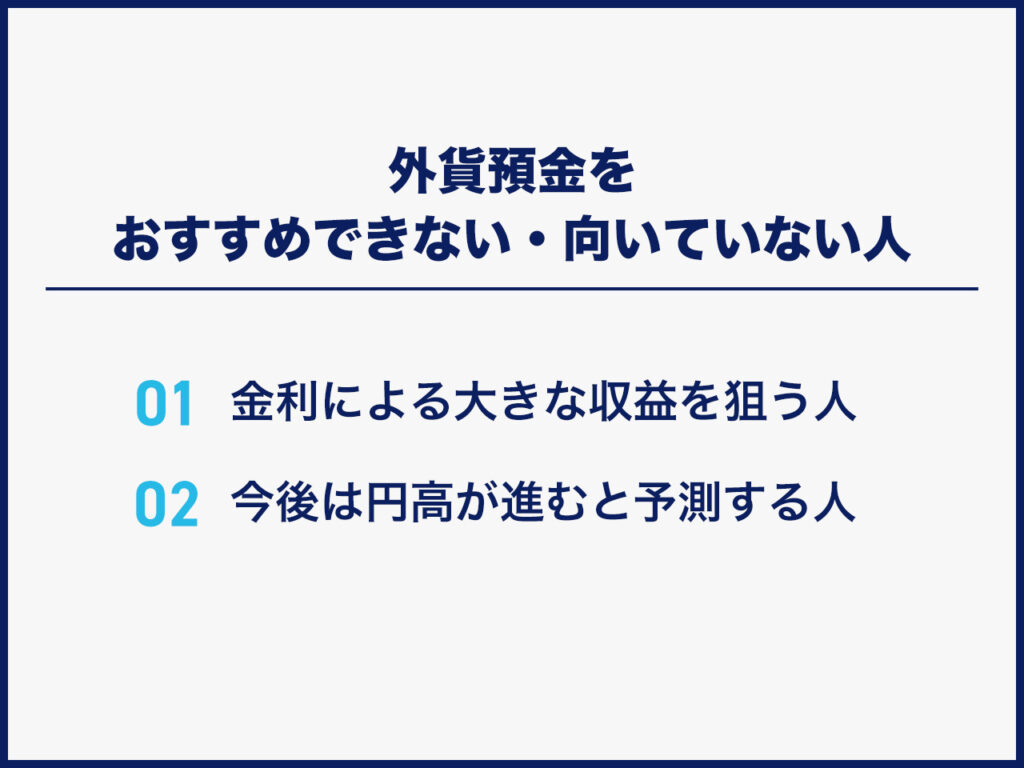

外貨預金をおすすめできない・向いていない人

外貨預金は、株式や不動産といった一般的な投資とは異なる特徴があります。おすすめできない人・向いていない人を知っておくと、外貨預金を始めるべきか判断しやすくなるでしょう。

金利による大きな収益を狙う人

外貨預金は円預金に比べると金利は高い傾向にありますが、大きな利益を狙うには不向きです。

■100万円をアメリカドルの外貨定期預金(1年満期、金利年5%)にする場合

為替レートの変動がなければ、1年間に得られる利息は5万円(100万円×5%)です。円安が進んで為替差益が生じても、「1アメリカドル=300円」といった極端な円安にならない限り、まとまった利益を得るのは難しいでしょう。金利5%は高いものの、元本が2倍、3倍と大きく増える可能性は極めて低いといえます。

一方で、株式投資は定期的な配当収入が期待できるうえに、株価が2倍、3倍と上昇することも珍しくありません。

また、都内のワンルームマンションのような現物不動産投資は、金融機関の借り入れを利用することで、自己資金に対する投資効率を高められます。2,000万円の都内中古ワンルーム(利回り4%:年間家賃収入80万円)を自己資金(頭金)400万円、借入金1,600万円で購入すれば、自己資金に対する利回りは20%(80万円÷400万円×100)となります。

投資で大きな利益を狙いたい場合は、株式投資や現物不動産投資などを検討するといいでしょう。

今後は円高が進むと予測する人

外貨預金は円安になれば為替差益を得られますが、円高が進むと為替差損が発生し、元本割れリスクが高まります。

為替相場は2国間の金利差や政治・経済情勢など、様々な要因に左右されます。金利が低い国の通貨が売られ、金利の高い国の通貨が買われるのが一般的です。

2023年9月現在、日本は金融緩和を続けて政策金利を低く抑えていますが、アメリカはインフレ抑制のために政策金利を引き上げています。日本円が売られてアメリカドルが買われた結果、円安が進行しているのが現状です。しかし、日本やアメリカの金融政策に変更があれば、円高に転じる可能性もあるでしょう。

まだしばらくは円安が続くと考えるなら、外貨預金は有利といえます。しかし、今後は長期にわたって円高が進むと予測するなら、外貨預金は為替差損が生じるため避けたほうがいいでしょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

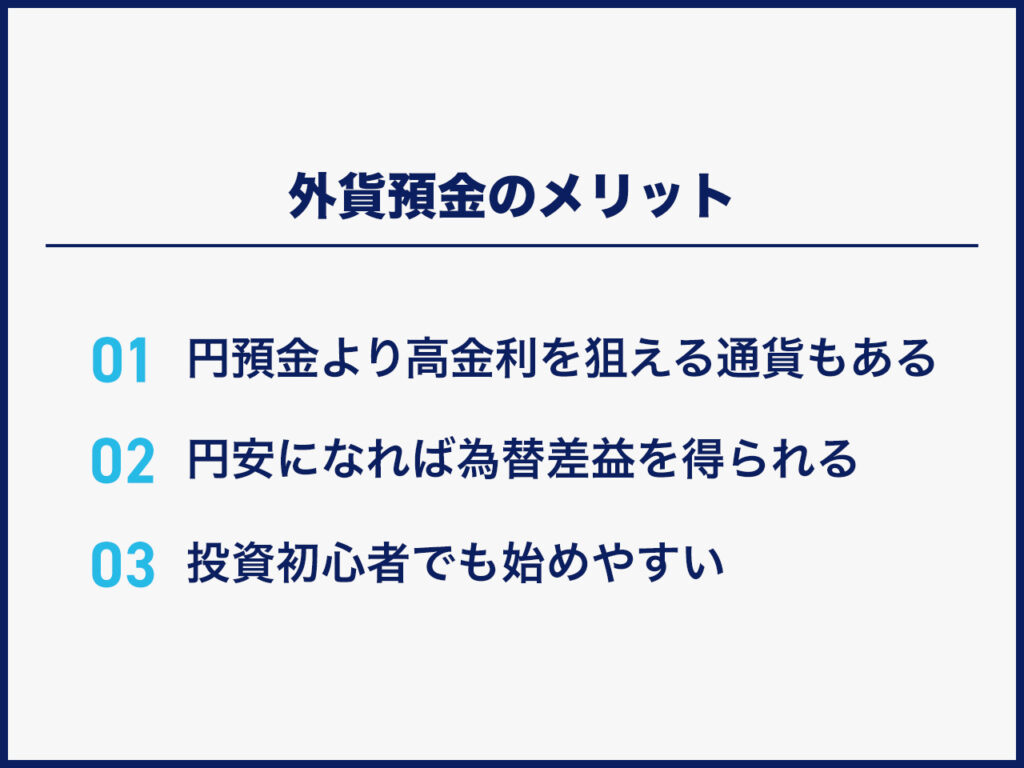

外貨預金のメリット

外貨預金への理解を深めるには、メリットについて知っておくことも重要です。

円預金より高金利を狙える通貨もある

日本は低金利が続いており、銀行にお金を預けても利息収入は期待できません。2025年5月時点での大手銀行の普通預金金利は年0.2%(税引前)※1です。仮に100万円を預け入れても、1年間にもらえる利息は10円(100万円×0.001%)です。税金がかかるため、実際の手取り額はさらに少なくなります。

外貨預金であれば、通貨の種類によっては円預金よりも金利が高く設定されているため、より多くの利息収入を得られる可能性があるでしょう。2025年5月末時点で、アメリカドルの普通預金金利は年0.2%程度※1、期間1年の定期預金金利は年4.1%程度※2です。

※1 参考:住信SBIネット銀行|外貨普通預金(個人のお客さま)ランク別金利一覧

※2 参考:住信SBIネット銀行|外貨定期預金(個人のお客さま)ランク別金利一覧

外貨預金の金利では収益に物足りない方は「不動産クラウドファンディング」をおすすめします。想定利回りは概ね3~8%程度※1のファンドを扱う運営会社が多く、預貯金や他の金融商品に比べて高い利回りが期待できます。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

※1:矢野経済研究所

円安になれば為替差益を得られる

外貨預金は、預け入れ時より円安になると為替差益を得られます。短期間で急激に円安が進行すれば、大きな利益を得られる可能性もあるでしょう。今後は円安が続くと見込まれる場合は、外貨預金が有利といえます。

投資初心者でも始めやすい

外貨預金でも「お金を預けて利息をもらう」という基本的な仕組みは円預金と同じです。為替相場の影響は受けるものの、預け入れた外貨の元本は変動しません。仕組みはそれほど難しくないため、円安・円高の意味が分かっていれば、投資初心者でも損益が生じる仕組みを理解しやすいでしょう。

また、外貨預金は多くの金融機関で1通貨単位から始められます。たとえば、アメリカドルなら1通貨あたり約148円、オーストラリアドルは約96円です。100円程度の少額から外貨預金を始められるため、初心者でも挑戦しやすい金融商品といえます。

投資初心者におすすめの投資手法は下記記事をご参照ください。

※関連記事:投資初心者におすすめ!少額からほったらかしでできる投資手法6つ比較

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

外貨投資がおすすめ・向いている人

自分が外貨投資に向いているかを判断するために、外貨投資がおすすめ・向いている人の特徴を知っておきましょう。

投資初心者の人

外貨預金は損益が生じる仕組みがわかりやすく、100円程度の少額から始められるため、投資初心者の人におすすめです。アメリカドルやユーロであれば、経済ニュースで毎日のように為替レートが報道されているので、情報収集しやすいでしょう。

不動産クラウドファンディングは投資初心者にも気軽に投資しやすいといえる投資です。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

分散投資したい人

分散投資とは、投資先を分散させることによって投資のリスクを軽減する手法です。たとえば、日本でインフレが発生して物価が2倍になった場合、円預金の価値は半分になってしまいます。円預金の額面金額は変わりませんが、同じものを買うのにこれまでの2倍のお金が必要になるからです。アメリカドルやユーロ、オーストラリアドルなどの外貨に分散投資をしておけば、保有資産全体では価値の低下を避けられるかもしれません。

すでに日本の株や不動産に投資している人も、資産の一部を外貨で保有することにより、分散投資によるリスク軽減効果が期待できるでしょう。

海外に収入源がある人

海外に収入源があり、海外の金融機関から外貨で送金を受け取る機会がある場合、外貨普通預金口座があれば外貨のまま受け取れます。外貨普通預金口座にある外貨は、金融機関によっては、海外旅行などの際に「海外ATMで現地通貨を引き出す」「デビットカードで現地通貨での支払いに使う」といったことが可能です。受け取った外貨をそのまま使う機会があるなら、外貨預金はおすすめです。

外貨の比較

外貨預金は通貨によって金利や為替レート、値動きなどが異なります。自分にあった通貨を選択するために、外貨ごとの特徴を知っておきましょう。

|

通貨名 |

特徴 |

金利 |

日本円でいくら※2 |

|

アメリカドル |

世界で最も流通量が多い※3 |

0.500% |

1アメリカドル=148.55 円 |

|

オーストラリアドル |

代表的な資源国通貨で金利は高め |

0.500% |

1オーストラリアドル=95.27円 |

|

ニュージーランドドル |

オーストラリアドルと |

1.050% |

1ニュージーランドドル=88.34円 |

|

ユーロ |

EU(欧州連合)の単一通貨で |

0.450% |

1ユーロ=157.82円 |

|

イギリスポンド |

主要通貨の1つだが |

0.950% |

1イギリスポンド=181.50円 |

|

スイスフラン |

永世中立国の通貨で |

0.300% |

1スイスフラン=163.22円 |

|

カナダドル |

原油価格やアメリカの |

1.100% |

1カナダドル=110.16円 |

|

南アフリカランド |

高金利で人気が高いが |

1.850% |

1南アフリカランド=7.89円 |

※1 参考:住信SBIネット銀行|外貨普通預金(個人のお客さま) ランク別金利一覧

※2 参考:ヤフーファイナンス|FX・為替

いずれも2023年9月25日現在

※3 参考:国際通貨研究所|国債通貨研レポート 2022年BIS世界外国為替市場調査について

アメリカドル

2022年の取引額は6兆6,410億ドルで、世界シェアは第1位(44.2%)です。※3「世界の基軸通貨」といわれており、世界中で取引されています。

FRB(米連邦準備制度理事会)の金融政策、雇用統計などの経済指標に影響を受けやすい特徴があります。インフレ抑制のための利上げが続いており、先進国では金利は高めです。

アメリカは世界最大の経済大国であり、日本では政治・経済情勢やアメリカドルの相場は多くのメディアで報道されるため、情報収集しやすいでしょう。

オーストラリアドル

2022年の取引額は4,790億ドルで、世界シェアは第6位(3.2%)です。※3

鉄鉱石や石炭などの鉱物資源が豊富であることから、資源国通貨の代表格といわれています。資源を輸出して収入を得るため、資源価格の動向に影響を受けやすいのが特徴です。先進国の中では金利が高めで、比較的人気が高い通貨です。

ニュージーランドドル

2022年の取引額は1,250億ドルで、世界シェアは第14位(0.8%)です。※3オーストラリアの隣国であり、経済的にも結びつきが強いことから、オーストラリアドルと似た動きをする傾向にあります。

酪農が主要輸出産業であるため、乳製品などの価格に影響を受けやすいのが特徴です。先進国の中では、金利は比較的高めです。

ユーロ

2022年の取引額は2兆2,930億ドルで、世界シェアはアメリカドルに次ぐ第2位(15.3%)です。※3「第2の基軸通貨」ともいわれます。

EU(欧州連合)の単一通貨で、ヨーロッパ圏の国々で広く利用されています。ECB(欧州中央銀行)の金融政策、加盟国の中でも経済規模が大きいドイツやフランスの経済指標の影響を受けやすいのが特徴です。

イギリスポンド

2022年の取引額は9,690億ドルで、世界シェアは日本円に次ぐ第4位(6.5%)です。※3 ヨーロッパ圏に位置する国のため、ユーロと似た動きをする傾向にあります。

世界の主要通貨の1つではありますが、アメリカドルやユーロに比べて取引量は少なく、値動きが大きいことで知られています。

スイスフラン

2022年の取引額は3,900億ドルで、世界シェアは第8位(2.6%)です。※3 永世中立国であるスイスで使われている通貨のため、世界情勢の影響を受けにくいのが特徴です。「安全通貨」と位置づけられており、紛争などの有事の際に買われる傾向にあります。ヨーロッパ圏に位置する国であることから、ユーロの影響を受けることがあります。

カナダドル

2022年の取引額は4,660億ドルで、世界シェアは第7位(3.1%)です。※3 天然ガスやウランなどの資源が豊富で、特に原油の輸出量は先進国トップクラスであることから、原油価格に値動きが左右される傾向にあります。また、隣国であるアメリカと経済的なつながりが強いため、アメリカ経済の影響を受けやすいのも特徴です。

南アフリカランド

2022年の取引額は730億ドルで、世界シェアは第18位(0.5%)です。※3 世界有数の資源国で、金やプラチナ、ダイヤモンドなどの埋蔵量が豊富です。GDP(国内総生産)はアフリカ全体の2割を占めており、今後の経済成長が期待されています。高金利通貨として人気があり、世界経済が安定しているときは資金が集まりやすい特徴があります。

一方で、金融危機など世界経済が不安定なときは、資金流出により下落幅が大きくなりやすい傾向にあります。財政赤字が大きく、主要通貨に比べると取引量が少ないため、値動きが大きくなりやすい点に注意が必要です。

※3 参考:国際通貨研究所|国債通貨研レポート 2022年BIS世界外国為替市場調査について

ここまでの説明で、「外貨預金は難しく、自分には向いていない」と感じた人もいるでしょう。その場合は、「不動産クラウドファンディング」を試してみるのも選択肢です。

不動産クラウドファンディングの魅力

不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

通常、マンションやアパートといった現物不動産を購入するには金融機関からの借入れやまとまった資金が必要ですが、不動産クラウドファンディングの場合は、1万円程度から少額で不動産へ投資することができます。

また、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、運用に手間がかかりません。ほったらかしで不動産投資を始めることができます。

さらにインターネットで取引が完結する手軽さもあり、投資初心者の方を中心に人気を集めています。

たとえば、弊社で運営する「CREAL」で実際に募集された以下のような案件の場合(現在は運営完了)は、募集金額は全体で6億3,100万円で投資家の皆様は1万円から投資が可能です。また投資した金額は12ヶ月間運用され、想定利回り(年利)5%の配当金を受け取ることができます。

100万円投資した場合は、年間5万円を配当金として受け取ることが想定されています。

例)CREALのファンド詳細ページ

一般的な不動産投資クラウドファンディングサービスにおける投資対象不動産は、区分マンションの案件が中心となっています。マンション以外にも、商業ビルやホテル、保育園、学校などを扱っている不動産クラウドファンディングサービスもあります。

案件によっては、募集開始後に数分で募集が終了するケースもあり、クリック合戦となるため注意が必要です。(詳しくは後述)

少額から不動産に投資ができ、契約実務や不動産管理は運営会社に任せられることから、手間を掛けずに資産運用ができ、投資初心者から経験者まで幅広い層の投資家から人気を集めています。

主なメリット

3~8%程度と比較的高い利回りが期待できる

現在は低金利が続いており、2025年5月時点での大手銀行の普通預金金利は年0.2%(税引前)※1です。

金融商品では、2025年5月末時点のプライム市場上場企業の株式利回り(加重平均利回り)は2.29%※2、J-REITの分配金利回りは5.08%※3となっています。不動産投資クラウドファンディングの想定利回りは概ね3~8%程度※4のファンドを扱う運営会社が多く、預貯金や他の金融商品に比べて高い利回りが期待できます。

利回りに関しても、最低投資額と同様に各サービス/各案件ごとに異なるため、詳細を確認した上でリスク・リターンを考慮し、自身が許容できる範囲内で選ぶようにしましょう。

不動産クラウドファンディングの利回りの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングの利回りはどれくらい?他の投資商品との比較も紹介

※1 参考:三菱UFJ銀行「円預金金利」

※2 参考:日本取引所グループ「その他統計資料」

※3 参考:一般社団法人 不動産証券化協会

※4 出所:((株)矢野経済研究所

社会貢献にも寄与できる

たとえば、保育園ファンドに投資をすれば、待機児童や少子化問題の解消に貢献でき、ホテルファンドでは、老朽化した不動産の再生による雇用の創出や地方創生などにも寄与することができます。以下、弊社で運営する「CREAL」の社会貢献に関連するファンドの事例となります。

CREALの保育園ファンドの事例

不動産投資クラウドファンディングは投資家として配当金のような金銭的なリターンを得るだけでなく、社会的なリターンを得られる側面もあります。

おすすめ・向いている人

- ・少額から不動産に投資したい人

- ・資産運用に時間や手間をかけたくない人

- ・定期収入(インカム収入)を確保したい人

不動クラウドファンディングは、1万円程度から一棟マンションをはじめ、様々な種類の不動産に投資できます。

手続きはインターネット上で完結し、契約実務や不動産管理は運営会社に任せられます。価格変動もないので、投資後は基本的に分配金や元本の入金を待つだけです。

上記に当てはまる場合は、不動産クラウドファンディングの利用を検討してみてはいかがでしょうか。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

まとめ:外貨預金はおすすめしないといわれる理由

外貨預金は、以下のような理由で「おすすめしない」といわれることがあります。

- ・為替レートの影響で資産価値が変動する

- ・元本割れリスクがある

- ・預金保護制度の対象にならない

- ・税金がかかる

日本円に比べると高金利の通貨が多いものの、円高になって利息収入を上回る為替差損が発生すると、元本割れリスクが高まる点に注意が必要です。

円預金と同じような感覚で、ほったらかしで定期収入を得たい場合は「不動産クラウドファンディング」も選択肢です。元本割れリスクはありますが、年利3%~8%程度※1と比較的高い分配金利回りが期待できます。投資後は、分配金の入金と元本の償還を待つだけで済む手軽さも魅力です。

「外貨預金は難しく、自分には向いていない」と感じた場合は、時間や手間をかけずに定期収入が期待できる不動産クラウドファンディングを検討してみてはいかがでしょうか。

※1 出所:矢野経済研究所

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点