※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

投資は元本が保証されておらず、運用次第では損失が生じる可能性もあるため、最初からまとまった資金を運用するのは怖いと感じるかもしれません。しかし、投資についていろいろ調べると、ある程度の元手がないとたいしてお金が増えないことがわかるでしょう。

なるべく少額でありながらもそれなりの利益を出すために、「まずは手元にある10万円を活用して投資を始めたい」と思う人は多いのではないでしょうか。インターネット上においても、初期投資の金額として「10万円から(あるいは未満)」という情報も多く見られます。

※参考:mybest

※参考:三菱UFJ銀行

そこで本記事では、10万円を100万円にできうるおすすめの資産運用方法を下記3つに厳選して解説します。

|

種類 |

メリット |

本来向いている人 |

|

株式投資 |

信用取引の活用で大きな利益が期待できる |

市場動向や決算書を分析できる人 |

|

FX |

レバレッジにより少額の投資で大きな金額の取引が可能 |

リスク許容度が高く、外国為替に興味がある人 |

|

暗号資産(仮想通貨) |

価格変動が激しく、うまくタイミングを捉えれば、大きな利益を得られる |

リスク許容度が高く、暗号資産の知識がある人 |

本記事を読めば、自分の生活や価値観などに合った投資手法が見つかりやすくなるので、ぜひ参考にしてください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。 ※ 2026年1月末時点

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

目次

10万円を100万円にできうるおすすめ資産運用

次のような資産運用の方法が考えられますが、数年~10年以内という短期で10倍に増やそうとするとリスクも高まるため、初心者向きではないでしょう。

株式投資

株式投資とは、企業が発行する株式を購入し、株価が上がったタイミングで売却して売却益を得る方法です。基本的に100株を1単元としているため、100株単位で売買する必要があります。

※参考:JPX

以下は、東証プライム市場に上場するレーザーテック(6920)の10年チャートです。2014年9月の株価は300円台でしたが、2024年5月23日は上場来高値である45,500円を付けました。10倍どころか100倍以上に値上がりしています。

※参考:日本経済新聞

※引用:SBI証券

このように株価が10倍以上に上昇するテンバガー※を見つけることができれば、元手10万円を100万円に増やすことは可能です。

※株価が10倍になった、あるいはなりそうな銘柄

また、株式投資には信用取引という仕組みもあります。現金や株式、投資信託を担保にすることで手元資金(保証金)の約3倍まで取引が可能です。売りから始めて買い戻すこともできるため、株価が下落しているときも利益を狙えます。

※参考:SBI証券

※引用:SBI証券

信用取引を使いこなすことができれば、より早く元手10万円を100万円に増やせるかもしれません。

リスク・注意点

株価が乱高下することもあり、資金が減っていく恐怖でメンタルがやられることがあります。会社員は株価が気になって仕事に集中できない恐れもあるでしょう。

株価が乱高下することもあるため、売買のタイミングも難しいです。そのため、高値で買ってしまったり、安値で売って損したりする可能性もあります。

株式投資には銘柄の選定に関する知識が必要です。幅広く分散投資したいと考えるほど、多くの企業の業績を分析しなければなりません。企業の財務諸表を読んで業績を把握できなければ、株式投資をするのは難しいでしょう。

また、信用取引は保証金の約3倍の金額で取引できますが、その分損失の額も大きくなる可能性があります。損失が一定額以上に膨らむと保証金の追加差し入れが求められ、最終的には手元資金を上回る損失が生じるリスクもあります。信用取引の仕組みが理解できない人は手を出さないほうがいいでしょう。

※参考:SBI証券

本来向いている人

・決算書を読み込むなど経済の勉強が苦にならない人

・市場の動きや企業の業績を分析できる人

株は儲からないといわれる理由・失敗原因は下記記事をご参照ください。

※関連記事:株は儲からないといわれる理由・失敗原因7つ!向いていない人や失敗事例も紹介

FX

FX(外国為替証拠金取引)とは、円を売ってドルを買うなど、異なる国の通貨を交換するときに発生する差額によって利益を得る投資方法です。

※引用:SBI FXトレード

FXでは、担保となる証拠金を預けることによって、その証拠金の何倍もの取引が可能になります。この仕組みを「レバレッジ」といいます。2024年8月時点で、日本の個人口座でかけられるレバレッジは最大で25倍です。

※参考:SBI FXトレード

【1ドル=100円(取引開始時)/証拠金10万円の場合】

|

レバレッジ |

保有ポジション |

為替差損益 |

為替差損益 |

|

1倍 |

1,000米ドル |

+2万円 |

▲1万円 |

|

10倍 |

10,000米ドル |

+20万円 |

▲20万円 |

|

25倍 |

25,000米ドル |

+50万円 |

▲50万円 |

レバレッジの倍率が大きくなるにつれて、得られる利益も増えていることがわかります。レバレッジ取引をうまく活用すれば、元手10万円を数年で10倍の100万円に増やすことも可能でしょう。ただし、レバレッジの倍率に比例して損失が拡大するリスクも高まります。

リスク・注意点

為替の値動きを予想するのは難しく、特に初心者はギャンブル感覚で取引してしまいがちです。

FXは、為替レートの変動を予想して、為替差益の獲得を目指すのが基本的な仕組みです。しかし、為替レートは各国の政策金利、雇用統計などの経済指標、中央銀行総裁の発言など、さまざまな要因で変動します。何の根拠もなく、自分の勘を頼りに取引しても、安定した収益は期待できないでしょう。

知識がないまま売買をしていると、レバレッジをかけすぎて、実際に預けた証拠金以上に損失が出ることがあります。

「FXはやめとけ」といわれる理由は下記記事をご参照ください。

※関連記事:FXはやめとけといわれる理由・デメリット!やめとくべき人も紹介

本来おすすめ・向いている人

・外国為替に興味がある人

・平日の日中も外国為替の変動をじっくりチェックできる人

暗号資産(仮想通貨)

暗号資産(仮想通貨)とは、インターネット上でやり取りできる財産的価値です。代金の支払いに使ったり、円やドルなどの法定通貨と交換したりできます。「交換所」「取引所」と呼ばれる暗号資産交換業者を利用して取引するのが一般的です。

※参考:日本銀行

以下は、代表的な暗号資産であるビットコインの5年チャートです。

※引用:Google

1BTC(ビットコイン)の価格は、2020年3月に50万円台まで下がりました。その後は値上がりと値下がりを繰り返し、2024年3月には1BTC=1,000万円を超える水準まで上昇しました。暗号資産は価格変動が激しいため、取引のタイミングによっては10万円の元手を数年で100万円に増やせる可能性があるでしょう。

さらに、暗号資産はレバレッジ取引にも対応しており、国内における個人のレバレッジは最大2倍です。たとえば、5万円の証拠金で10万円相当の取引が可能です。

※引用:SBI VCトレード

レバレッジ取引は買いからだけでなく、売りから入って買い戻すこともできるため、価格が下落するときも利益を狙えます。

リスク・注意点

暗号資産は価格変動が激しく、一瞬で資産を大幅に増やす可能性もあれば、失う恐れもあります。

株式市場では、日々の価格変動にストップ高やストップ安などの価格幅に関する制限があります。しかし、暗号資産にはそうした制限はありません。

暗号資産の価格は、大幅な価格上昇もあれば逆もあります。価格がどれだけ大きく下落しても、規制はかかりません。

また、仮想通貨自体の歴史も浅く、信用性に懐疑的な見方もあります。「投資の神様」と呼ばれるウォーレン・バフェット氏や、バフェット氏率いる投資会社バークシャー・ハザウェイの副会長を務める盟友チャーリー・マンガー氏も暗号資産には厳しい目を向けています。2023年2月にウォールストリートジャーナルに寄稿した文書には「米政府は暗号資産(仮想通貨)を全面的に禁止すべきだ」と述べています。「リスクとは自分が何をやっているのかわからない時に起こるものです」とも述べており、自分が理解できないものに投資するべきではないと戒めています。

※参考:MARKETS INSIDER

仮想通貨はやめとけといわれる理由の詳細は、下記記事をご参照ください。

※関連記事:仮想通貨(ビットコイン)はやめとけといわれる理由・デメリット7つ!始めるときの注意点も紹介

本来おすすめ・向いている人

・ボラティリティ(価格変動率の大きさ)が高いためリスク許容度が高い人

・暗号資産についてある程度知識がある人

10万円の元手で始められるおすすめ資産運用

自分にあった資産運用方法を選ぶために、メリットだけでなくリスクや注意点も理解しておきましょう。

|

種類 |

メリット |

向いている人 |

|

投資信託 |

少額から積立・分散投資ができる |

積立投資で手間をかけずに資産を形成したい人 |

|

ETF(上場投資信託) |

少額から分散投資ができ、リアルタイムで売買できる |

値動きを見ながら自分で売買タイミングを判断したい人 |

|

ロボアドバイザー |

すべておまかせで分散投資ができる |

投資に使う時間がほとんどない人 |

|

不動産クラウドファンディング |

元本割れ対策が用意されているファンドが多い |

損失リスクを少しでも下げたい人 |

|

副業などの自分のビジネスへの投資 |

働いた分は収入になり、うまくいけば独立できる可能性がある |

専門知識・スキルを持つ会社員 |

投資信託

投資信託とは、投資家から集めた資金を1つにまとめ、専門家が複数の株式や債券などで運用する金融商品です。1銘柄ずつ購入する個別株式投資とは異なり、一度にさまざまな資産・銘柄に投資できるパッケージ商品ともいえます。

※参考:ニッセイ基礎研究所

運用成果は、投資金額に応じて投資家に分配されます。集めた資金をどのように運用するかは、商品ごとに定められた運用方針に基づいて、専門家が決定します。

※参考:マネクリ

※引用:SBI証券

投資信託を1本購入すれば、国内外の株式、債券、不動産など、さまざまな資産・銘柄に分散投資が可能です。1つの銘柄の損失を他の銘柄の利益でカバーできるため、個別株式投資よりも元本割れリスクの軽減が期待できます。100円から購入できる証券会社もあるため、10万円の元手があれば問題なく投資を始められるでしょう。

※参考:SBI証券

メリット

後述するETF(上場投資信託)とは異なり、投資信託は積立投資がしやすいです。一度設定すれば、「毎月1日に1万円購入」のように定期的に一定額を自動で買い付けてくれるため、毎月の収入から少額ずつ投資に回したい場合に利用しやすいでしょう。

また、非課税制度のNISAやiDeCoを活用できるのもメリットです。投資信託で利益が出た場合、通常は20.315%課税されます。しかし、NISAやiDeCoなら投資信託の利益に課税されないため、税金分だけ手取り額が増えます。

※参考:金融庁

※参考:iDeCo公式サイト

以下は、SBI証券の取扱銘柄(新NISAのつみたて投資枠対象銘柄)を基準価額の騰落率(期間3年)が高い順に並べたものです。

※2024年7月31日時点

※引用:SBI証券

騰落率とは、指定期間内に基準価額がどれだけ変化したかを示したものです。たとえば、指定期間内に基準価額が2倍に上昇すると騰落率は100%となります。このように、数年で基準価額が2倍超に上昇している銘柄もあるため、10万円の元手を2倍以上に増やせる可能性があるといえます。

※参考:SBI Benefit Systems

リスク・注意点

投資信託の基準価額(値段)は、投資対象として組み入れられている株式や債券などの時価評価※をもとに1日1回公表されます。取引の申込を締め切った後に公表されるため、投資家は基準価額がわからない状況で売買しなくてはなりません。

※投資信託の資産を現在の市場価値で評価すること

※参考:投資信託協会

また、投資信託は主に次のようなコストがかかります。

・販売手数料:投資信託の購入時に販売会社(証券会社、銀行など)に支払う手数料

・信託報酬:投資信託の保有中に差し引かれる運用管理費用

・信託財産留保額:投資信託の売却時に基準価額から差し引かれる費用

※参考:SBI証券

これらのコストは運用成果に影響を与えます。複数の銘柄を比較して、なるべくコストが低いものを選ぶといいでしょう。

投資信託のリスクや注意点については、下記記事で詳しく説明しています。

※関連記事:「投資信託はおすすめしない」といわれる理由・デメリット3つ!おすすめしない人も紹介

おすすめ・向いている人

・少額からさまざまな資産・銘柄に分散投資がしたい人

・積立投資で時間をかけて資産を形成したい人

・NISAやiDeCoを活用して非課税で運用したい人

投資信託でより多くの利益を上げるには、短期の値動きに一喜一憂せず、長期的な視点で投資を続けるのがコツです。

株式や債券は一時的な要因で価格が大きく変動することがありますが、長く保有するほど短期間の変動は平均化されるため、安定したリターンが実現しやすくなるでしょう。

※参考:SBI証券

ETF(上場投資信託)

ETFとは、証券取引所で取引されている上場投資信託です。一般的な投資信託は、証券会社や銀行、郵便局などで取引され、各金融機関ごとに扱う商品は違います。ETFで取り扱われる商品は上場されているため、証券取引所が開いている時間であれば、いつでも売買ができます。

ETFの最低投資金額は銘柄によって異なりますが、数千円~数万円で購入できるケースが多いため、10万円の元手でも投資を始めやすいでしょう。

※参考:SBI証券

メリット

ETFでは証券取引所が開いている時間帯であれば、値動きを確認しながらリアルタイムで売買注文を出せます。「価格が大きく下がったから買う」「目標の価格まで上昇したら売却して利益を確定する」など、売買タイミングを柔軟に判断できるのが魅力です。

ETFの多くは、日経平均株価など特定の株価指数に連動する成果を目指して運用されます。たとえば、日経平均株価に連動するETFを1本購入すれば、日経平均株価を構成する225銘柄全体に投資を行っているのとほぼ同じ効果を得られます。少額からさまざまな銘柄に分散投資ができ、手間もかかりません。

※参考:投資信託協会

以下は、日経平均株価の5年チャートです。

※引用:SBI証券

2020~2024年の5年間で日経平均株価は2倍程度上昇しています。株価は景気動向などに左右されますが、投資するETFによっては数年で元手を2倍に増やせる可能性があるでしょう。一例として、「SPDR S&P500 ETF」は2020~2023年の3年弱で価格が2倍程度上昇しています。

※参考:SBI証券

リスク・注意点

ETFは相場の影響を受けやすく、価格が上下しやすい傾向にあります。初心者は自分で買い時と売り時のタイミングを見極めて売買するのは難易度が高いです。

また、ETFの商品はNISAやiDeCo枠での利用対象になっているものはわずかしかありません。投資信託とは異なり、積立投資に対応している金融機関が少ない点にも注意が必要です。

おすすめ・向いている人

・指値注文や信用取引を使って売買したい人

・リアルタイムで自分の売買タイミングを決めたい人

・個別株よりも少額ずつ分散投資がしたい人

ETFを売買するときは、証券会社に株式売買手数料を支払う必要があります。

ただし、2024年8月時点では、所定の条件を満たすと株式売買手数料が0円になる証券会社もあります。運用成果を向上させるために、できるだけ手数料が低い証券会社を選ぶといいでしょう。

※参考:SBI証券

ロボアドバイザー

ロボアドバイザーは、コンピューターのアルゴリズムを利用して、最適なポートフォリオをAIが作成して運用してくれるサービスで、主に下記2種類があります。

・すべておまかせの「投資一任型」

・必要な助言をしてくれる「アドバイス型」

「投資一任型」は商品の購入、運用のチェック、リバランス※まで、AIが行ってくれるため、投資初心者にも適しています。

※株式・債券・投資信託などの組み合わせのバランスが崩れたときに元の目標割合に見直すこと

※参考:SBIラップ

利用者に投資に必要な質問をして、その回答をもとにAIが最適な商品を選んでくれます。最低投資金額は1万円のサービスが多いため、10万円の元手で投資を始めることが可能です。

※参考:ウェルスナビ

※参考:楽ラップ

ちなみに「アドバイス型」は、投資家に対して最適な資産配分などの助言のみを行います。基本的に無料で利用できますが、提案された資産配分の実行に必要な金融商品の購入やリバランスは自分でしなくてはなりません。そのため、アドバイス型は投資経験者向けといえるでしょう。

※参考:JSDA(日本証券業協会)

メリット

投資一任型であれば、ポートフォリオの選定から商品の買付、リバランスまで、資産運用のほとんどを自動化できます。初心者で投資は難しいと感じる人、忙しくて自分でリバランスを行う時間がない人でも運用を続けやすいでしょう。

以下は、SBI証券のSBIラップ(AI投資コース)と一般的なロボアドバイザー、TOPIX(東証株価指数)の騰落率の推移です。

※引用:SBI証券

2022年4月7日~2024年3月29日のロボアドバイザー(SBIラップを含む)の運用成績は+20~30%程度です。仮に10万円を投資すると、約2年で12~13万円程度に増えたことになります。パフォーマンスは株価好調のためTOPIXを下回っていますが、ロボアドバイザーは国内外の株式、債券、不動産、金などに分散投資を行うため、株価の下落局面でも安定的な運用が期待できるでしょう。

リスク・注意点

同じ投資信託を扱っているNISAやiDeCoの手数料が無料なのに比べ、投資銘柄まで選んでくれるロボアドバイザーは、年率1.1%(税込)ほどと手数料は高めです。サービスによっては、「1年以上継続して運用している」などの要件を満たすと手数料の割引を受けられる場合があります。料金体系を比較して、運用コストが低いサービスを選ぶとよいでしょう。

※参考:ウェルスナビ

※参考:THEO

ロボアドバイザーのコストや注意点については、下記記事で詳しく説明しています。

※関連記事:ロボアドバイザーはやめとけといわれる理由・デメリット3つ!向いていない人も紹介

おすすめ・向いている人

・すべておまかせで分散投資したい人

・資産運用に時間をほとんど割けない人

ロボアドバイザーでより多くの利益を得たい場合は、積極的に高いリターンを目指す運用プラン(ポートフォリオ)を選択することを検討しましょう。ただし、期待リターンが高くなると、リスクも高くなる点には注意が必要です。

※参考:ウェルスナビ

不動産クラウドファンディング

不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

メリット

マンションやアパートなどの現物不動産は価格が高額で、金融機関の融資を利用しても物件価格の10~20%程度の頭金が必要です。仮に2,000万円の物件を購入する場合、頭金として200~400万円程度の自己資金を用意しなくてはなりません。

不動産クラウドファンディングなら、1万円程度の少額からプロが厳選した不動産に投資できるため、10万円の元手でも始めやすいでしょう。株式や投資信託のような日々の値動きがなく、配当や出資金の入金を待つだけで済むのもメリットです。

不動産投資の初期費用について知りたい方は、下記記事をご参照ください。

※関連記事:不動産投資の初期費用は物件価格の10%!?費用の種類とシミュレーションを紹介

リスク・注意点

金融機関の融資は利用できません。

現物不動産投資であれば、たとえば500万円の自己資金を元手に3,500万円の不動産投資ローンを組んで4,000万円の物件を購入できる場合があります。しかし不動産クラウドファンディングでは、自己資金500万円の範囲内で投資をしなければなりません。上記の現物不動産投資の例と比較すると投資効率は8分の1になってしまいます。

不動産クラウドファンディングでも、ファンド内で借入を行う商品もありますので、ファンド概要を十分に確認してください。

また、人気が集中するファンドは申し込み開始時にクリック合戦になり、参加できないことも多々あります。申し込みたいファンドが出てきたときのために、会員登録のみならず投資家登録は早めにしておきましょう。

おすすめ・向いている人

・少額から不動産に投資したい人

・資産運用に時間や手間をあまりかけたくない人

不動産クラウドファンディングでより多くの利益を得るには、想定利回りの高いファンドに投資するのが有効です。

ただ、想定利回りが高くなるとリスクも高まるため、サービスの実績を確認してから投資しましょう。なお、当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から現時点まで元本割れはございません※。

※2024年9月末時点

副業などの自分のビジネスへの投資

金融商品で資産運用を始める以外に、自分のビジネスに投資する方法もあります。政府が「副業・兼業の促進に関するガイドライン」を作成するなど、国も会社員の副業を積極的に奨励しています。

※参考:厚生労働省

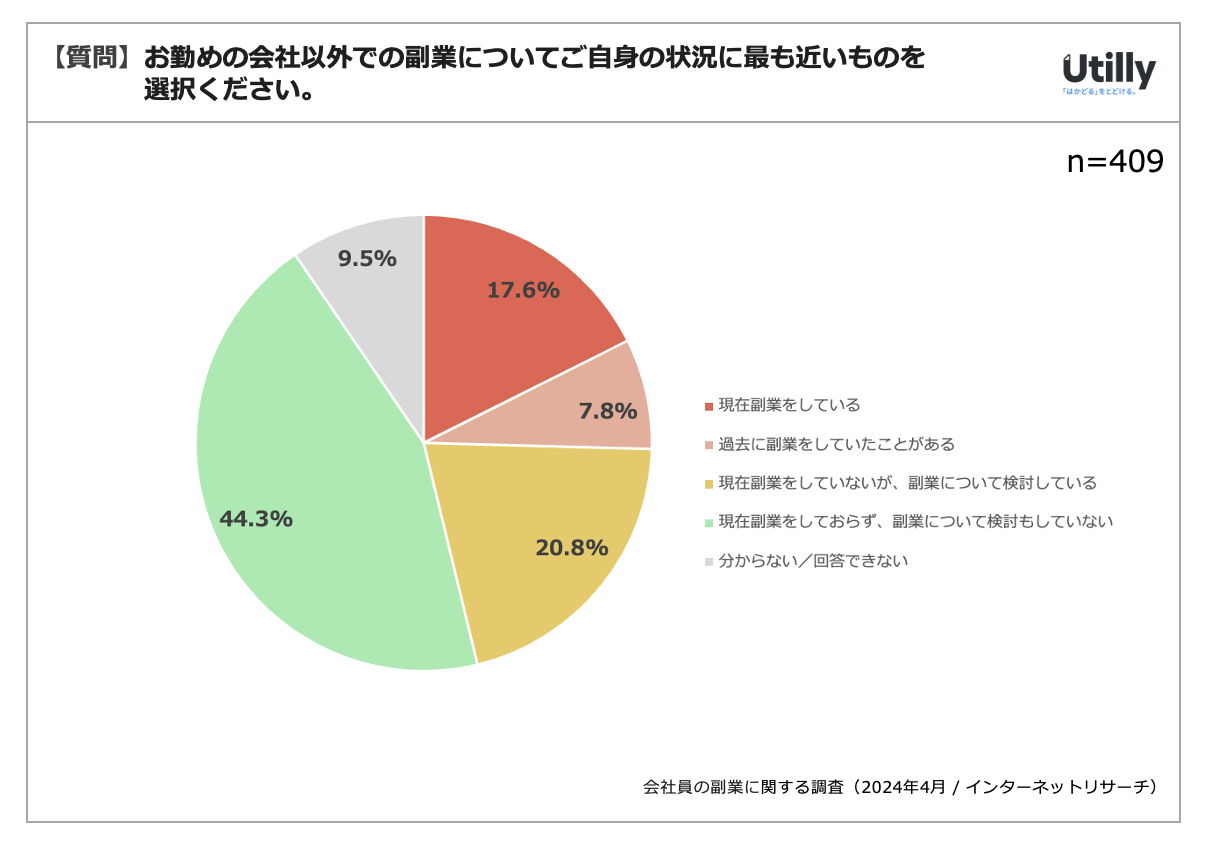

会社員の副業に関するアンケート調査(2024年4月)によると、副業経験のある会社員は25.4%です。

※引用:Uilly

※引用:Uilly

メリット

自分のビジネスを持つことで、給与も合わせた全体の収入アップにつながります。先ほど紹介したアンケート調査によれば、1ヵ月あたりの副業収入は「1万円以上5万円未満」が最も多く、全体の46.2%を占めています。

※引用:Uilly

※引用:Uilly

副業を始めるために元手10万円でパソコンなどを購入しても、月5万円の副業収入を得られれば2ヵ月で投資資金を回収できます。副業がうまくいって、給与を上回る収入を得られるようになれば、会社を辞めて独立することも視野に入るでしょう。

リスク・注意点

近年クラウドソーシングも周知され、副業のハードルが下がった結果、参入する人が増えましたが、辞める人も多いのが現状です。

副業実態調査によると、「現在はしていないが、副業をしたことがある」と回答した人の割合は11.1%でした。副業経験者は全体の17.9%ですが、その6割以上が途中で副業を辞めています。

※引用:リクルートエージェント

特にクリエイティブ系は初心者でも始める人が多いジャンルですが、「仕事が取れない」「賃金が安い」などの理由で途中で辞める人も多くいます。

たとえば、ライター業はとくに人気で、金融や薬事法など専門分野の経験や資格・免許を取ったうえで、ライティングの場数を踏むなどして差別化を図る必要があります。

おすすめ・向いている人

・勤務先が副業禁止になっていない人

・専門知識・スキルを持つ会社員

副業などの自分のビジネスへの投資でより多くの利益を得るには、専門知識やスキルを活かせる事業に取り組むことが大切です。本業に支障が出ない範囲で小さく始め、実績ができた段階で単価交渉を行うと売上アップにつながる可能性があります。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。 ※ 2026年1月末時点

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

10万円の元手で始めるなら「不動産クラウドファンディング」がおすすめな理由

10万円の元手で資産運用を行うなら、次のような理由からおすすめなのは不動産クラウドファンディングです。

インターネットで取引が完結できて運用に手間がかからないから

投資家登録からファンド選び、契約実務、不動産管理までインターネット上で手続きできます。現物不動産投資のように、紙の書類を使った不動産売買契約や賃貸借契約は不要です。物件選びや契約などに時間をかけられない人でも、パソコンやスマホだけで気軽に投資を始められるでしょう。

また、不動産クラウドファンディングなら、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、ほったらかしで不動産投資を始められます。投資後は基本的には配当金や元本の入金を待つだけです。

現物不動産投資においても、物件管理を管理会社に任せることは可能です。しかし、以下のような事柄は、管理会社とやり取りしながら自分で決定しなくてはなりません。

・入居者募集の際に家賃をいくらに設定するか

・入居希望者と契約するか

・設備の交換、修繕をどのように行うか(予算、素材の決定など)

不動産投資のリスクをより詳しく知りたい人は、下記記事をご参照ください。

※関連記事:不動産投資のリスク・やめとけといわれる理由10選!対処法を知って安定収入を確保しよう

元本割れへの対策が講じられているファンドが多いから

不動産クラウドファンディングの多くのファンドでは優先劣後構造が採用されているため、万が一損失が発生した際の被害を最小限に抑えられます。優先劣後構造とは、共同出資している不動産クラウドファンディング会社の出資額を優先的に損失の補填に当てる仕組みです。

損失額が不動産クラウドファンディング会社の出資額に収まる場合、投資家が損失を被ることはありません。優先劣後構造の詳細は下記ページをご参照ください。

※関連記事:用語集 優先出資

※関連記事:用語集 劣後出資

※関連記事:よくある質問 「優先劣後出資方式」とはどんな仕組みですか?

ただし、不動産クラウドファンディングのなかには優先劣後出資を採用していないものもあるため、投資する際は必ず商品の概要をチェックしましょう。

CREALのメリット

他の不動産クラウドファンディングサービスと比較する材料として、CREALのメリットを紹介します。

2018年11月のサービス運営開始から元本割れなし

2024年9月時点で、運用が終了しているファンドはすべて元本割れすることなく出資金が償還されています。

不動産クラウドファンディングは安定した配当収入が期待できますが、運用がうまくいかないと元本割れの可能性があります。元本割れ0件の実績は、CREALの大きな強みといえるでしょう。

CREALの出資から元本償還までのプロセスについては、以下の記事で詳しく解説しています。ぜひご覧ください。

関連記事:CREAL運営ファンドの元本償還プロセスと償還期限に対しての考え方

1万円から投資可能

不動産投資に興味があっても、マンションやアパートを取得するにはまとまったお金がかかります。失敗すれば多額の損失が発生する恐れがあるため、投資に踏み出せない人もいるでしょう。

CREALなら1万円から投資できるため、不動産投資を試してみたい初心者の方に最適です。また、すでに株式や投資信託で運用している人の分散投資先にも向いています。

各ファンドの詳細情報が濃密

不動産投資には、保有情報の格差で買主が不利になる「情報の非対称性」※1があります。CREALでは、ITの活用によって各ファンドの情報を詳細に開示することで、情報の非対称性の解消を目指しています。主な開示項目は以下の通りです。

・地図や図面の紹介

・動画による物件紹介

・不動産鑑定会社による第三者評価

・リターンのシミュレーション

・運営事業者の概要

・人口推移の情報

投資家登録をすれば、エンジニアリングレポート(地震リスク評価など)や図面、不動産調査報告概要も閲覧できます。

事前にさまざまな情報を確認できるため、現物不動産投資と同じような感覚で投資判断を行えます。まずは不動産クラウドファンディングからスタートし、将来はマンションやアパートの取得を目指している人にもおすすめです。

※1:物件所有者である売主や仲介に入る不動産会社と個人の買主の間で保有する情報に格差があり、買主にとって不利な条件で不動産投資をせざるを得ない状況のこと

CREALのお客様の声は下記よりご覧いただけます。

※関連記事:お客様インタビュー(CREAL) | 記事一覧

CREALのよくある質問は下記より検索いただけます。

>>CREAL よくある質問

CREALの評判は下記記事をご参照ください。

※関連記事:CREAL(クリアル)の評判・口コミを赤裸々紹介!デメリットも正直にお伝えします

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。 ※ 2026年1月末時点

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

まとめ|10万円の元手で始められるおすすめの資産運用は5つ

10万円の元手で始められる資産運用方法として、本記事では以下5つを紹介しました。

・投資信託

・ETF(上場投資信託)

・ロボアドバイザー

・不動産クラウドファンディング

・副業などの自分のビジネスへの投資

投資信託やETF、ロボアドバイザーは運用を専門家やAIに任せられ、さまざまな資産に分散投資ができるのが特徴です。ただ、日々の値動きがあるため、初心者は資産の増減に一喜一憂してしまう可能性があります。

自分のビジネスに投資するのも選択肢ですが、副業に参入する人が増えた結果、「仕事が取れない」という理由で辞めてしまう人も少なくありません。本業に支障が出る恐れもあるため、自分に適性があるかを見極める必要があるでしょう。

どの運用方法がよいかわからない場合は、日々の値動きがなく、時間や手間をかけずに安定した配当が期待できる不動産クラウドファンディングを検討してみてはいかがでしょうか。

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★ 馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。 不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます! 【CREALの主な特徴】 CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。 また、CREALでは様々なお客様の声も掲載しています! 2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※ ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします! 投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。 ※ 2026年1月末時点上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

よくあるご質問(Q&A)

Q.10万円からでも本当に資産運用は始められますか?

はい、近年では10万円前後から始められる資産運用の選択肢が増えています。

たとえば、株式投資(単元未満株)・投資信託・不動産クラウドファンディングなどは、少額から始められる代表的な方法です。

Q.10万円の元手を100万円にすることは現実的ですか?

実現は可能ですが、「短期間で確実に10倍にできる」手段は存在しません。

一般的には「高リスク高リターンを伴う投資(例:暗号資産、FX)」か、「時間を味方につけた長期運用(例:インデックス投資、複利運用)」が必要になります。

Q.学生や主婦でもできる投資方法はありますか?

はい、あります。

不動産クラウドファンディングやロボアドバイザーなど、少額かつ手間のかからない投資が適しています。

特に不動産クラファンは1万円から始められ、スマホだけで完結する点が魅力で、CREALのような信頼性の高いサービスなら初心者でも安心して始められるでしょう。

Q.ハイリスク・ハイリターンを狙うなら何がいいですか?

株式投資やFX、暗号資産(仮想通貨)が代表的です。

短期間で資産が大きく増える可能性がありますが、損失のリスクも高くなる点には要注意です。

10万円の元手なら、万が一なくなっても耐えられる金額でチャレンジするといいでしょう。

Q.生活費を削ってでも投資して大丈夫ですか?

いいえ、おすすめできません。

投資は余剰資金で行うことが基本で、まずは生活費をしっかり確保したうえで少額から始めるといいでしょう。