※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

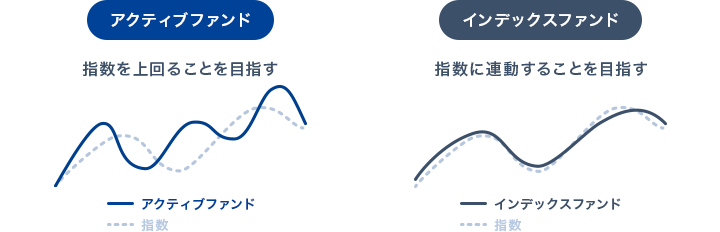

これから投資信託で資産運用を始めようと決意したものの、「インデックスファンド」と「アクティブファンド」どちらを選べばよいか迷う人は多いのではないでしょうか。そもそも両者の違いについて理解できていない人もいるでしょう。

本記事では、インデックスファンドとアクティブファンドの違いを下記比較項目で解説していきます。

|

比較項目 |

インデックスファンド |

アクティブファンド |

|

組入銘柄 |

指数に連動するように銘柄を組み入れる |

分析や調査に基づいて銘柄を組み入れる |

|

手数料 |

低い |

高い |

|

メリット |

分散投資が期待できる |

株価指数を上回る大きな利益を狙える |

|

デメリット |

指数を上回るリターンは期待できない |

手数料がインデックスファンドより高い |

|

おすすめ・向いている人 |

投資経験が浅い人 |

高いリターンを狙いたい人 |

自身がどちらに向いているかわかるでしょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

目次

そもそもインデックスファンドとアクティブファンドとは?

※引用:三井住友DS投信直販ネット

「早くインデックスファンドとアクティブファンドの比較を見たい」という方は『インデックスファンドとアクティブファンドの違い|比較表付』よりご覧ください。

インデックスファンドは指数に連動した成果を目指すファンド

インデックスファンドとは、日経平均株価やTOPIXといった指数に連動した成果を目指すファンドのことで、ファンドマネージャーが指数に連動するよう機械的に購入する商品です。そのため、ファンドマネージャーらによる手間も少なく済むことから、信託報酬などの手数料が低く設定されています。

インデックスファンドの目論見書には通常「○○に連動する」と記載されています。

インデックス投資の代表的な指数は次のとおりです。

- ・日経平均株価

- ・TOPIX(東証株価指数)

- ・NYダウ平均株価

- ・S&P500指数

インデックスファンドの価格は指数に連動して動くため、連動している株価指数が上がれば基準価額(購入価格)も上がり、指数が下がれば価格も下がります。指数の値動きを追うことでファンドのパフォーマンスを理解できることから、投資初心者にもわかりやすい投資方法といえるでしょう。

インデックスファンドの詳細は下記記事をご参照ください。

※関連記事:インデックス投資とは?5つの利点・知らないと損する失敗パターン2選

アクティブファンドは指数を上回る成果を目指すファンド

アクティブファンドとは、ファンドマネージャーと呼ばれる投資のプロが、成長性が高いと判断した企業への訪問や決算書などのデータ分析を行い、指数を大きく上回るリターンを目指すファンドです。インデックスファンドとは異なり、ファンドマネージャーによるデータ分析などで手間がかかることから、インデックスファンドよりも手数料が高い傾向にあります。

運用は、ファンドマネージャーが運用会社の方針に従い、特定のテーマに基づいた投資先を選定します。たとえば、これから株価の上昇が期待できそうな銘柄に投資する「グロース投資」や、企業価値に対して割安と判断される銘柄に投資する「バリュー投資」といった様々な手法が挙げられます。

さらに、特定の業界に特化したファンドもあります。たとえば、ヘルスケア業界に特化した投資では、医薬品、医療機器、ヘルスケアサービスなどの分野に焦点を当てた銘柄を選びます。

そして、市場や業績変動に応じて定期的に投資銘柄を見直し、より高いリターンを目指すのです。

アクティブファンドを見分ける方法として、目論見書に「○○を上回る成績を目指す」が記載されている商品を探すとよいでしょう。

インデックスファンドとアクティブファンドの違い

本章では、下記比較項目で解説していきます。

- ・組入銘柄

- ・手数料

- ・メリット

- ・デメリット・注意点

- ・おすすめ・向いている人

組入銘柄

インデックスファンドの方が多い傾向にあります。

インデックスファンドは特定の市場指数に連動する成果をめざす投資信託です。たとえば、「SBI・iシェアーズ・日経225インデックス・ファンド」のような場合は、日経平均株価に連動する目的で運用されます。他にも、TOPIXやアメリカのS&P500といった指数に連動する商品もあります。

一方のアクティブファンドは、優秀なファンドマネージャーが決算書などのデータを分析し、株価指数を大きく上回るリターンを狙える銘柄を選定します。そのため、選択するファンドによっては、インデックスファンドよりもかなり少ない銘柄で構成されているケースも少なくありません。たとえば、中長期でTOPIX指数を上回ることを目指す「ダイワ日本株オープン」の場合は、47銘柄と日経225などに連動しているインデックスファンドよりも少なくなります。

※参考:ダイワアセットマネジメント 月次レポート

手数料

一般的には、インデックスファンドの方が低く設定されています。

インデックスファンドは指数に連動するよう機械的に銘柄を購入しており、ファンドマネージャーの手をほとんど必要としないためです。実際、手数料が1%以下に設定されているインデックスファンドの投資信託も多くあります。

一方のアクティブファンドは、ファンドマネージャーが企業に訪問したりデータ分析したりと人的なコストが多くかかるため、手数料が高くなりがちです。たとえば、SBI証券が運用するインデックスファンド「SBI・iシェアーズ・日経225インデックス・ファンド」の買付手数料は無料で、運用管理費用も年0.1133%程度(税込)とかなり低く設定されています。一方のアセットマネジメントOneが運用するアクティブファンド「DIAM割安日本株ファンド」の買付手数料は無料であるものの、管理費用が年1.265%(税込)と高く設定されています。

※参考:SBI証券

メリット

インデックスファンドのメリットのひとつに、リスク分散できる点が挙げられます。分散投資は1つの商品のみで運用するのではなく、値動きの異なる商品を複数組み合わせて運用し、価格の下落リスクを軽減させる運用手法です。

インデックスファンドは1つの商品の中に複数の銘柄を幅広く組み入れ、特定の指数に連動するように設定しています。そのため、インデックスファンド1本を購入するだけで分散投資が成立します。アクティブファンドと異なり、個別銘柄に関する調査や分析が不要となり、銘柄選定にかける時間も少なくて済みます。

一方のアクティブファンドのメリットは、指数を大きく上回るリターンを狙える点です。優秀なファンドマネージャーが企業のデータ分析などを行い適切な投資先を選定します。そして、市場状況に応じて定期的に投資銘柄を見直し、より高いリターンを目指してくれるでしょう。

デメリット

インデックスファンドのデメリットは、指数以上のリターンを狙えないことです。たとえば、日経平均株価に連動した商品では、日経平均株価とほとんど同じ値動きとなるため、日経平均株価以上の成果を期待できません。個別銘柄に投資した場合、企業の倒産リスクなどはありますが、業績が好調であれば価格が倍以上に高騰するケースもあります。

一方のアクティブファンドのデメリットは、運用コストが高くてもインデックスファンドよりリターンが劣る可能性があることです。アクティブファンドは年間で1%以上の手数料が必要になることもありますが、市場平均に連動するインデックスファンドよりも成果が低いことはよくあります。

そのため、アクティブファンドを選ぶ際は、基準価額や過去のパフォーマンス実績、運用方針などのデータを確認し、高いリターンを見込めるか判断する必要があるでしょう。

おすすめ・向いている人

インデックスファンド:投資経験が浅い人や中長期的な投資を考えている人

インデックスファンドはアクティブファンドよりも信託報酬などの手数料を抑えながら投資を始めることが可能です。また、基本的には指数を構成する銘柄と同じ銘柄を保有することになるため、1つの商品を購入するだけで幅広く分散投資できるでしょう。そのため、個々の銘柄の価格変動の影響をアクティブファンドよりも受けにくく、大きな損失を防ぐことが可能です。

アクティブファンドも複数の銘柄に分散投資をしていますが、1つの分野(たとえば自動車業界など)に集中して銘柄を組み入れていることが多いです。そのため、その分野の市場環境が悪化すると投資全体のパフォーマンスに影響が出やすくなります。

また、インデックスファンドを10~20年と長期で積立投資することで、複利の効果を得ながら安定したリターンが期待できます。積立投資であれば、毎月決められた日に決められた金額で自動的に購入されていくため、ほったらかしで投資したい人にも最適といえるでしょう。

アクティブファンド:高いリターンを狙いたい人

もちろん株式投資でも高いリターンを狙うことは可能ですが、自身で個別銘柄を保有することになるため、企業の倒産リスクなどが発生します。仮に保有している企業が倒産した場合、投資した資金の全額またはその大部分を失う可能性もあるでしょう。

その点、アクティブファンドではプロのファンドマネージャーがいくつかの銘柄を選定して運用し、定期的にポートフォリオの見直しをして資産構成を入れ替えます。そのため、高いリターンを狙いながらも、個別銘柄ほど大きく元本割れする可能性は低いでしょう。

違いがわかったところで、実際に投資を始めると決めた人向けに、より高い成果を得るコツを次章より紹介します。コツを知っておくことで、投資の失敗確率も下げられるでしょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

インデックスファンド・アクティブファンドでより高い成果を得るコツ

資産運用の目的と目標額を決める

投資の目的を決めることで、必要な目標額が明確になります。目標額が明確になれば、適した投資方法が決められます。

まずは今後のライフイベントを具体的に考えてみると、目的や金額が見えてくるかもしれません。結婚、住宅購入、車の購入、子供の教育資金、年金の確保など、目的が決まったら、次は逆算して必要なライフイベントまでの積立期間を決めましょう。

目的が決まったら、次は「目標額はいくら必要」なのか、そのためには「毎月いくら投資すればいいのか」決定します。必要なライフイベントまでの期間から逆算して積立期間を決め、毎月の投資額がいくら必要になるか計算しましょう。

何パーセントで運用すると資産が倍になるのかわかる簡単な計算式があります。「72の法則」といい、次の式で計算できます。

72の法則計算式:72÷金利(%)=投資期間(年数)

たとえば 金利4%で運用した場合、18年で資産は倍になります。

例)「72÷4=18」

複利効果により元本を倍にするおおよその投資期間を求める方法なので、投資金額の大まかな目安にお使いください。

※参考:野村証券 証券用語解説集

長期・積立・分散の原則を守る

3つを組み合わせることではじめてリスクの低減ができます。

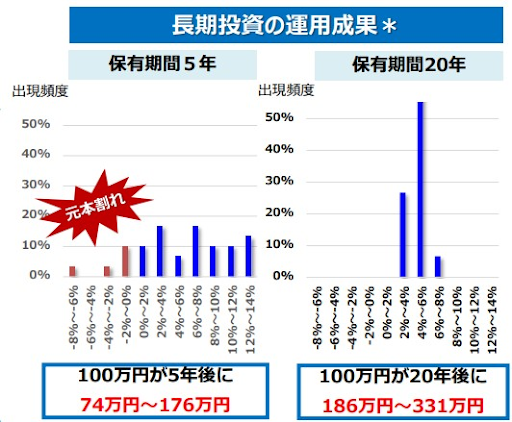

長期投資の効果

「長期投資」とは、明確な定義はありませんが、数年から数十年単位の期間で投資を行う必要がある投資方法です。長期的な投資には時間を味方につけることで複利効果が大きく狙えます。

次の表は100万円を5年間と20年間運用した結果です。期間が長いほうが、リターンの振れ幅が小さく、結果的に資産を多く増やしています。

※引用:金融庁

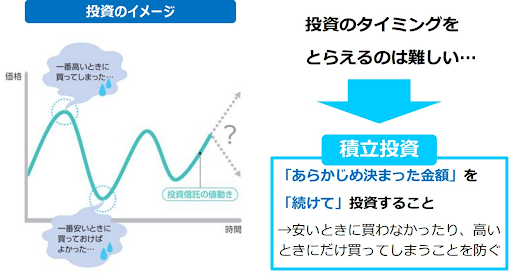

積立投資の効果

積立投資は、投資を始める際に決めた投資商品を一定の期間ごとに同じ金額で積み立てていくものです。設定しておけば価格が安いときに数多く、価格が高いときに数少なく買うこともできます。購入のタイミングをはかる必要もなく、購入価格が平均化するため、高値で買ってしまうリスクも最小限にできます。

※引用:金融庁

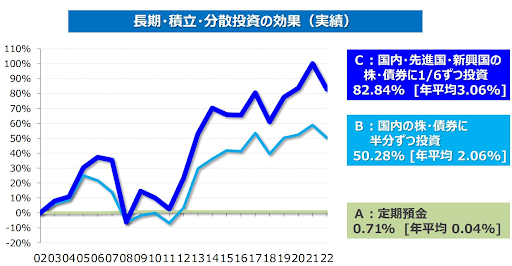

分散投資の効果

同じ商品に投資してしまうと、大きく下落した局面で損失が拡大します。そのため、リスクを避けるため値動きの異なる資産に分散して投資します。方法としては主に3つあります。

- ・株式・債券・投資信託など金融商品の種類を分ける

- ・日本国内・米国・先進国・新興国・全世界など地域で分ける

- ・一度で全額を投資せずに、積立投資のように投資時期を分ける

次の表は20年間長期・分散・積立をケースごとに行った結果です。A:定期預金、B:国内株・債券に半分ずつ、C:国内・先進国・新興国の株と債券に1/6ずつ投資したもので、Cでは82.84%の成果を出しています。

※引用:Bloombergより金融庁作成

ポートフォリオを定期的に見直す

資産運用を続けていると、当初に予定していた資産の配分が変わってくることがあります。

たとえば債券と投資信託をそれぞれ50%保有していて、投資信託が2倍に値上がりした場合、増えた投資信託分を売却し、債券を買い増して当初予定していた債券と投資信託の比率を50%ずつに戻します。この見直しのことをリバランスといいます。

■リバランスの効果

- ・想定した目標通りのポートフォリオを維持できる

- ・値上がり分の売却と安くなった分の買い増しで資産が増えることがある

- ・値動きの大きい商品を減らすことで、リスクの取りすぎを見直せる

リバランスは1年、半年、四半期といった定期で行うパターンと、リバランスが必要と思われるときに不定期で行うパターンがあります。投資経験のないうちは、定期的に決めてリバランスを行う方が、リバランスすべきか判断に迷うこともなく売買ができるでしょう。

たとえば、下記のように目標とするライフイベントの変動に合わせて投資の配分を変えることもあります。

「住宅購入資金や教育資金を積極的に貯めたい」

「定年退職を見すえてそろそろ安定した運用に切り替えたい」

積極的な運用の場合は株式や不動産などの運用割合を増やし、 より安定した運用を目指す場合は債券などの割合を増やすことになります。

資産運用の種類を見たい方は、下記記事をご参照ください。

※関連記事:初心者向き|資産運用の種類8選比較表付!初心者に向かない種類も紹介

ほったらかして投資したいなら不動産クラウドファンディングがおすすめ

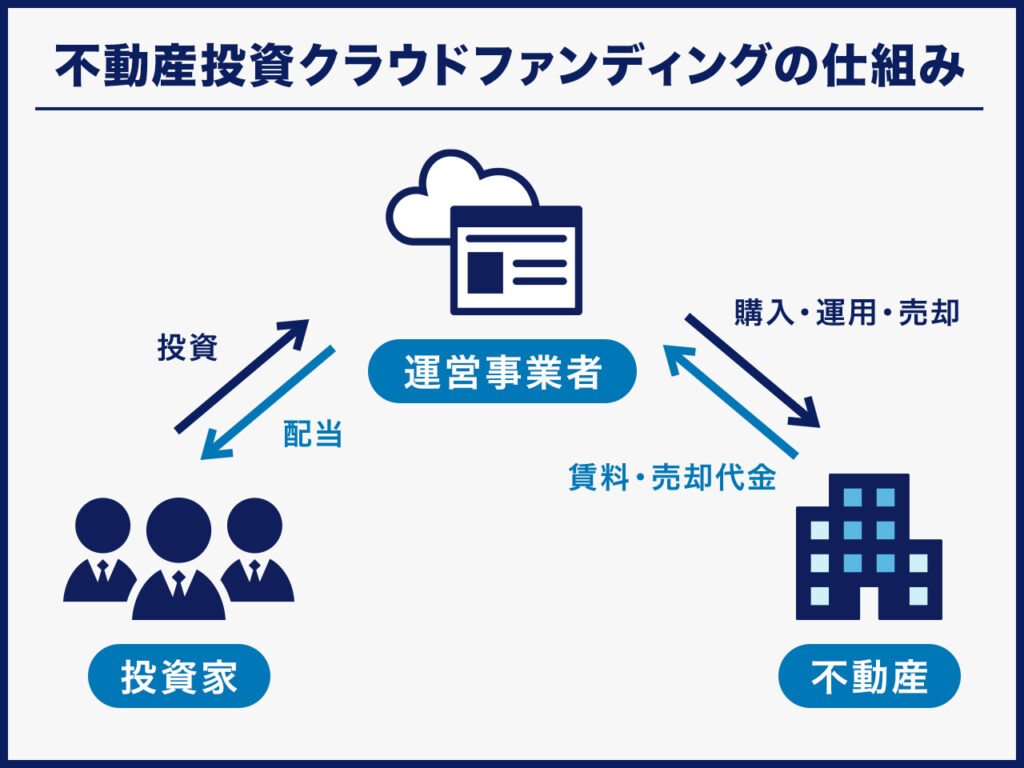

不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

【不動産クラウドファンディングの主な特徴】

- ・出資後は投資元本が戻るまで特に何もしなくていい

- ・基本的に投資受取金は決まっている(受け取り金利は始めに提示)

- ・少額から投資できる(1万円からが多い)

不動産クラウドファンディングなら、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、ほったらかしで不動産投資を始められます。インターネット上で簡単に手続きが完結でき、投資後は基本的には分配金や元本の入金を待つだけです。

現物不動産投資においても、物件管理を管理会社に任せることは可能です。しかし、以下のような事柄は、管理会社とやり取りしながら自分で決定しなくてはなりません。

- ・入居者募集の際に家賃をいくらに設定するか

- ・入居希望者と契約するか

- ・設備の交換、修繕をどのように行うか(予算、素材の決定など)

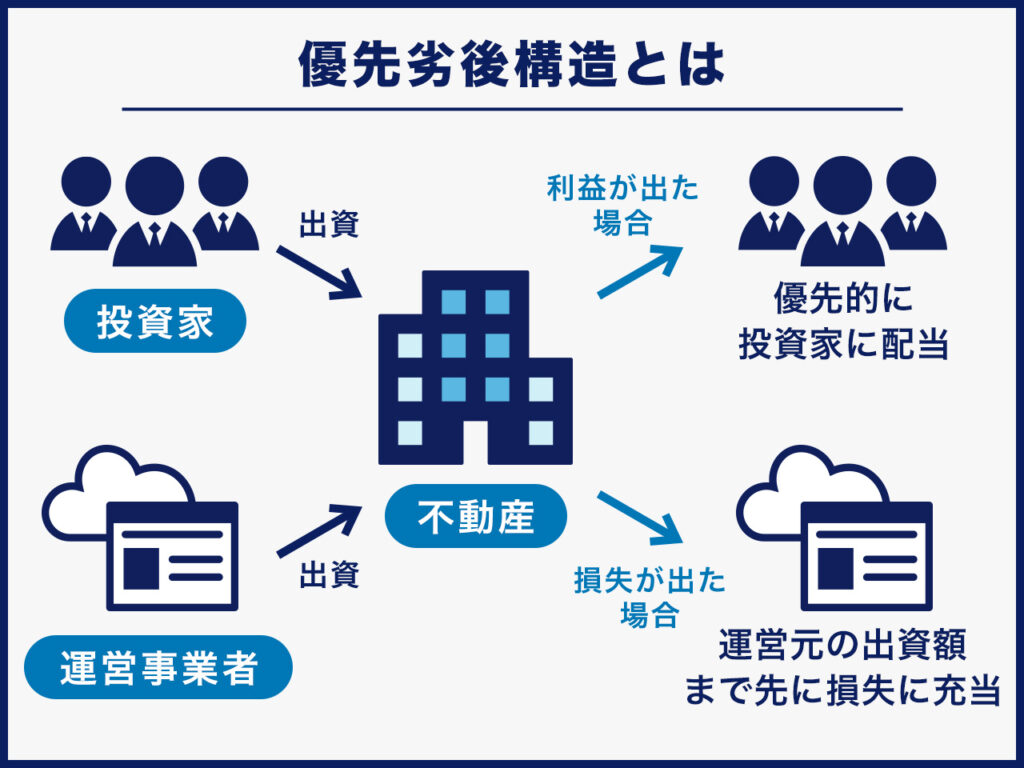

多くの不動産クラウドファンディングサービスで、投資リスクを軽減する以下2つの仕組みがあります。

- ・優先劣後方式

- ・マスターリース契約

優先劣後方式とは、ファンドで損失が生じた場合に運営会社の出資分から負担が生じる仕組みです。不動産クラウドファンディングでは優先劣後方式を採用するファンドが多く、この場合万が一売却する際に損失が⽣じた際は、まずファンド組成会社から損失を負担する仕組みです。

投資家は優先的に利益の分配を受けられるため、配当遅延のリスクの軽減が期待できます。

マスターリース契約とは、不動産の賃借人がさらに別の賃借人にサブリース(転貸)することを前提とした契約です。賃料の下落が発生しても、賃借人はファンド組成会社へ毎月固定の賃料を支払うため、運用時のリスク軽減が期待できます。

CREALにおいても、多くのファンドでマスターリース契約を設定しています。

不動産クラウドファンディングは想定利回りが概ね3~8%程度のファンドを扱う運営会社が多いです。元本100万円あたりの投資期待値は、4.4%を複利で10年間運用すると153万8,000円になります。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

不動産クラウドファンディングサービスならCREAL(クリアル)がおすすめ

当社が提供している不動産クラウドファンディングサービス「CREAL」は優秀な不動産のプロが物件の調査や選定を行い、レジデンスや物流倉庫や保育園などの不動産に投資をします。必要投資額も1万円からと少額から始められ、時間や手間をかけずに運用できるでしょう。

CREALの他不動産クラウドファンディングサービスとの違いを把握し、CREALの利用の判断にお役立てください。

2018年11月のサービス運営開始から元本割れなし

2023年8月現在、運用が終了しているファンドはすべて元本割れすることなく出資金が償還されています。

不動産クラウドファンディングは安定した配当収入が期待できますが、運用がうまくいかないと元本割れの可能性があります。元本割れ0件の実績は、CREALの大きな強みといえるでしょう。

CREALの出資から元本償還までのプロセスについては、以下の記事で詳しく解説しています。ぜひご覧ください。

関連記事:CREAL運営ファンドの元本償還プロセスと償還期限に対しての考え方

一棟レジのみならず保育園、物流など対象物件の種類が様々(社会貢献にも)

「不動産投資」と聞くと、マンションやアパートを思い浮かべるかもしれません。しかし、CREALは一棟レジデンスのほかに保育園、ホテル、物流など、個人では投資機会が少ない不動産も扱っています。

保育園への投資は安定したリターンが期待できるほか、待機児童問題の解消や少子化対策に貢献できるのも魅力です。出資金は保育園の建設や運営、施設の整備などに使われるため、投資が社会貢献にもなります。

また、不動産は物件の種類によって強みやリスクが異なります。2020~2022年は、新型コロナウイルス感染症の影響で観光客が激減し、ホテル経営に大きな影響を与えました。一方で、コロナ禍でのリモートワーク拡大や外出控えでネット通販の利用が増加し、物流施設は需要が拡大しました。様々な不動産に分散投資を行うことで、リスクの軽減が期待できます。

1万円から投資可能

不動産投資に興味があっても、マンションやアパートを取得するにはまとまったお金がかかります。失敗すれば多額の損失が発生する恐れがあるため、投資に踏み出せない人もいるでしょう。

CREALなら1万円から投資できるため、不動産投資を試してみたい初心者の方に最適です。また、すでに株式や投資信託で運用している人の分散投資先にも向いています。

各ファンドの詳細情報が濃密

不動産投資には、保有情報の格差で買主が不利になる「情報の非対称性」※1があります。CREALでは、ITの活用によって各ファンドの情報を詳細に開示することで、情報の非対称性の解消を目指しています。主な開示項目は以下の通りです。

- ・地図や図面の紹介

- ・動画による物件紹介

- ・不動産鑑定会社による第三者評価

- ・リターンのシミュレーション

- ・運営事業者の概要

- ・人口推移の情報

投資家登録をすれば、エンジニアリングレポート(地震リスク評価など)や図面、不動産調査報告概要も閲覧できます。

事前に様々な情報を確認できるため、現物不動産投資と同じような感覚で投資判断を行えます。まずは不動産クラウドファンディングからスタートし、将来はマンションやアパートの取得を目指している人にもおすすめです。

※1:物件所有者である売主や仲介に入る不動産会社と個人の買主の間で保有する情報に格差があり、買主にとって不利な条件で不動産投資をせざるを得ない状況のこと

まとめ:インデックスファンドとアクティブファンドの違い

インデックスファンドとは、日経平均株価やTOPIXといった指数に連動した成果を目指すファンドを指します。一方のアクティブファンドとは、ファンドマネージャーと呼ばれる投資のプロが企業訪問やデータ分析を行い、指数を大きく上回るリターンを目指すファンドです。

インデックスファンドは手数料が低く設定されており、さらに1本購入するだけで分散投資が可能となることから、運用経験の浅い人などに向いているでしょう。

一方で、アクティブファンドは手数料が高くなりますが、優秀なファンドマネージャーが運用するため、指数よりも高いリターンを期待できます。そのため、ある程度リスク許容度があり、高いリターンを求める人に向いているでしょう。

運用経験の浅い人はまずインデックスファンドを選択することをおすすめします。投資経験を積んで基礎を固めたあと、さらに余剰資金があればアクティブファンドや、その他の運用商品にも挑戦してみるというのも選択肢の1つといえるでしょう。

なお、投資信託以外の商品に投資をしたい場合は、複数の不動産に分散投資ができる不動産クラウドファンディングがおすすめです。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点