※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

貯金だけでは効率よく自分の資産を増やせないことに悩み、株式や投資信託などの投資商品を検討している人は多くいます。投資信託などを検討していながら色々と調べているうちに、新NISAのことを知ったのではないでしょうか。

新NISAは、2024年からスタートする新しいNISA制度です。「現行NISAに比べて使い勝手が大幅に向上する」との見方がある一方で、デメリット・改悪点もあります。また、投資である以上は元本割れリスクがあるため、制度内容を正確に理解しないと資産を減らしてしまう恐れもあります。

投資を始める前に新NISAの特徴やメリット・デメリットを理解して、自分に合っているかを見極めることが大切です。状況によっては、他の投資を検討してもいいでしょう。

本記事では、現行NISAと新NISAの違いや新NISAのデメリット・改悪点、向いていない人の特徴を解説します。

記事を読めば、新NISAを始めるべきかどうかが明確になります。ぜひ参考にしてください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

目次

おさらい|新NISAとは?現行NISAとの違い

「早く新NISAのデメリットを見たい」という方は『新NISAのデメリット・改悪点』よりご覧ください。

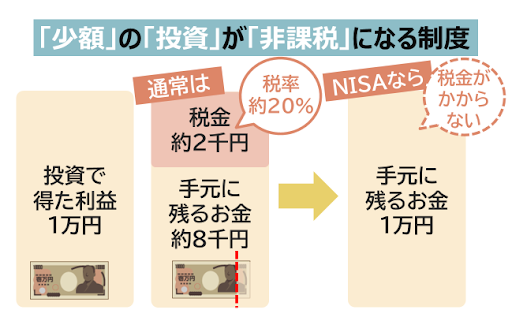

※引用:日本証券業協会

そもそもNISAとは、株式や投資信託などの利益に税金がかからない制度です。通常は利益に約20%課税※されるため、税金分だけ手取りが増えるお得な制度といえます。

※参考:日本証券業協会

NISA制度の大幅な見直しにより、2024年1月から新しいNISA制度がスタートします。現行NISAと新NISAの違いを確認しておきましょう。

|

現行NISA |

新NISA |

|||

|

つみたてNISA |

一般NISA |

つみたて投資枠 |

成長投資枠 |

|

|

非課税保有期間 |

20年間 |

5年間 |

無期限化 |

|

|

口座開設期間 |

2023年まで |

恒久化 |

||

|

制度選択 |

併用不可 |

併用可 |

||

|

年間投資枠 |

40万円 |

120万円 |

120万円 |

240万円 |

|

非課税保有限度額 |

800万円 |

600万円 |

1,800万円 |

|

|

投資対象商品 |

長期の積立・分散投資に適した ※金融庁の基準を満たした |

上場株式・投資信託等 |

つみたてNISAと同様 |

上場株式・投資信託等 |

|

売却で非課税投資枠の |

× |

〇 |

||

|

対象年齢 |

18歳以上 |

18歳以上 |

||

|

ロールオーバー |

不可 |

可 |

不要 |

|

※参考:金融庁

新NISAでは口座開設期間が恒久化され、非課税期間も無期限化されます。

現行のつみたてNISAは「つみたて投資枠」、一般NISAは「成長投資枠」に名称が変わり、年間投資枠が大幅に引き上げられます。

つみたてNISAと一般NISAは選択制で、どちらか一方を選んで利用する必要がありました。しかし新NISAでは、つみたて投資枠と成長投資枠は併用可能になるため、合計で年360万円まで非課税で投資できます。

新NISAのデメリット・改悪点

非課税枠が増えたことで投資先を考える手間が生じる

現行NISAの場合、つみたてNISAを選択すれば、基本的に投資商品を選んで毎月積み立てるだけで済みました。しかし新NISAでは、つみたて投資枠と成長投資枠の併用が可能になり、非課税枠も増えたため、投資先の選択肢が増えます。「つみたて投資枠と成長投資枠で商品をわけるか」「投資資金をどのように振り分けるか」など、検討すべきことが増えるのです。

※人によっては「非課税枠が増えたことで投資先を考える」ことはメリットになる場合もあります。

対策

新NISAは、つみたて投資枠だけで1,800万円の非課税保有限度額を使い切ることが可能です。時間や手間をかけたくないなら、つみたて投資枠だけを利用してもいいでしょう。年120万円(月10万円)以上投資できる場合は、つみたて投資枠と成長投資枠で同じ商品を購入すれば、投資先について悩まずに済みます。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

口座変更をすると変更前の保有商品を移管できない

新NISAでは、年単位で金融機関の変更が可能です。たとえば、A証券で新NISAを始めた後、B証券に変更できます。

ただし、A証券のNISA口座で保管している商品をB証券のNISA口座に移せません。年間投資枠や非課税保有限度額に影響はありませんが、新NISA口座を複数保有すると管理に手間がかかる可能性があります。

対策

新NISAは、金融機関によって取扱商品やサービスが異なります。なるべく口座を変更せずに済むように、商品・サービスが充実している金融機関を選びましょう。

現行NISA口座を保有している場合は、現在の金融機関で自動的に新NISA口座が開設されます。詳しくは各金融機関にてご確認ください。

現行NISAから新NISAへのロールオーバーはできない

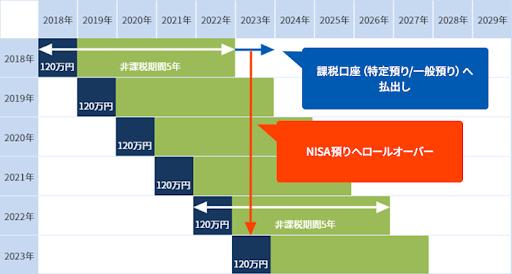

※引用:SBI証券

ロールオーバーとは、NISA口座の保有商品の非課税期間が終了した際に、翌年の非課税投資枠に移行することです。

現行の一般NISAでは、ロールオーバーが認められています(つみたてNISAは不可)。一般NISAの非課税期間は5年間ですが、ロールオーバーすることで、最大10年間非課税での運用が可能です。しかし、現行NISAから新NISAへのロールオーバーはできません。

対策

現行NISAの保有商品は、新NISAとは別枠で、2024年以降もつみたてNISAは20年間、一般NISAは5年間の非課税期間が終了するまで非課税で運用を続けられます。たとえば、2023年につみたてNISAで購入した商品は2042年まで、一般NISAは2027年まで非課税で保有可能です。

あわてて売却する必要はなく、資金が必要になったタイミングで売却すればいいでしょう。非課税期間終了後は課税口座(特定口座、一般口座)に払い出されるため、その時点で売却して新NISAで買い直すのも選択肢です。

非課税保有期間が無期限化されて売却判断が難しくなる

現行NISAの非課税期間はつみたてNISAが20年間、一般NISAが5年間と決まっています。そのため、「非課税期間の終了が近づいたタイミングで売却を検討する」という考え方ができます。

しかし、新NISAは非課税保有期間が無期限化されました。超長期での運用が可能になった分、人によっては売却タイミングの判断が難しくなります。

対策

あらかじめ、売却ルールを決めておくのが有効です。「損益の状況にかかわらず、資金が必要なタイミングで売却する」といった具合です。

ただし、暴落すると大きな損失が発生してしまうため、資金が必要な時期が決まっている場合は、売却タイミングにある程度の余裕を持たせておくといいでしょう。たとえば、10年目に教育費が必要なら、7~8年目あたりから損益や市場動向を注視し、利益が出ている段階で早めに現金化しておけば損失を回避しやすくなります。

非課税投資枠の拡大でリスクをとりすぎてしまう恐れがある

新NISAはつみたて投資枠と成長投資枠を併用すると、年360万円まで非課税で投資できます。また、生涯で1,800万円まで投資可能です。

少しでも早く非課税投資枠を埋めようとして無理に投資すると、結果としてリスクをとりすぎてしまうかもしれません。株価が大幅に下落すると、損失の大きさに耐えられず、投資を続けられなくなる恐れもあります。

対策

新NISAは制度が恒久化され、非課税期間も無期限化されたため、急いで非課税枠を埋める必要はありません。毎月の収入から、無理のない金額を投資に回すことを心掛けましょう。

また、つみたて投資枠と成長投資枠を無理に併用する必要もありません。つみたて投資枠のみを利用して、投資信託の積立投資を長く続けるだけでも資産形成は可能といえます。

一般NISAの対象商品が一部除外される

新NISAのつみたて投資枠の対象商品は、つみたてNISAと同様です。しかし、成長投資枠は一般NISAの投資対象から以下の商品が除外されます。

- ・整理・管理銘柄(上場株式)

- ・信託期間20年未満の投資信託

- ・毎月分配型の投資信託

- ・デリバティブ取引を用いた一定の投資信託

今まで一般NISAで運用していた場合、新NISAで同じ商品を購入できない可能性があります。また、現行NISAに比べて投資先が制限されます。

対策

成長投資枠の対象商品から、自分の運用方針にあったものを選びましょう。成長投資枠の対象商品は、投資信託協会のホームページで確認できます。

成長投資枠では投資できない商品を一般NISAで運用している場合は、非課税期間が終了するまで保有するか、売却するかを検討しましょう。

保有し続けるか売却するかの判断が面倒な人は「不動産クラウドファンディング」はいかがでしょうか?不動産クラウドファンディングならファンドごとに運用期間(CREALだと1年半~2年ほどのファンドが多いです)が決まっていて、運用期間中に途中解約は原則できません。ただし、定期的に分配金を受け取れます!

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

新NISA口座を開設できるのは18歳以上の人のみ

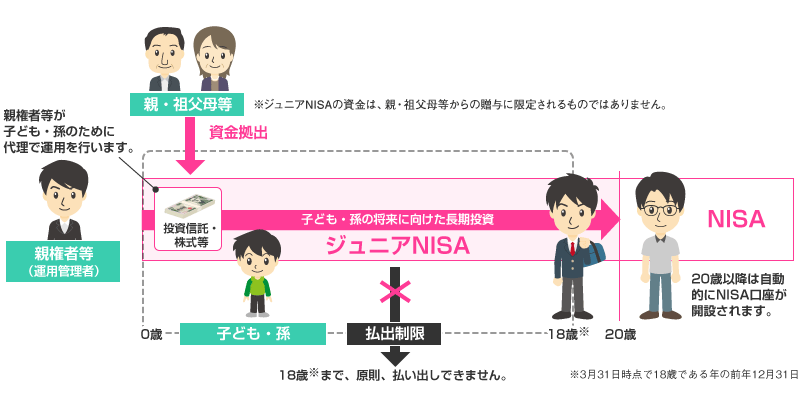

現行NISAには、未成年者を対象としたジュニアNISAもあります。

※引用:金融庁

年間投資枠は80万円、非課税期間は5年間です。ジュニアNISAは2023年での廃止が決まっており、2024年以降は新規購入できなくなります。しかし、新NISAは18歳以上が対象で、未成年者は口座開設できません。

対策

ジュニアNISAの保有商品は、2024年以降も18歳になるまで非課税で保有できます。今すぐ資金が必要でなければ、18歳になるまで保有を続けるといいでしょう。

これまでは18歳になる前に払い出すと利益に課税されましたが、2024年以降は年齢にかかわらず非課税での払い出しが可能です。ただし、全商品を払い出してジュニアNISA口座を廃止する必要があります。

未成年者が新NISAで投資を始めるには、18歳になるのを待つしかないのが現状です。

新NISAが始まるまで待つより、可能ならすぐ投資を始めることがおすすめ

投資資金があるにもかかわらず、新NISAが始まるのを待ってしまうと機会損失となります。少しでも早く投資を始めれば、その分資産が増える可能性が高まるため、資産形成に有利です。無理に運用する必要はありませんが、可能ならすぐに投資を始めるのがおすすめです。

「とはいえ、より利回りの高いファンドが出るまで、投資は控えたほうがいいのでは?」と考えている人!にお伝えしますが、「CREALの場合は今あるファンドに即投資した方が、結果的にもらえる配当額が高く、投資の効率が良い」といえます!詳細は下記記事をご参照ください。

※関連記事:利回りが高いファンドを待つVSすぐに投資できるファンドに投資する どっちがお得?

新NISAがおすすめできない・向いていない人:年間で数千万円以上という大きな金額を運用したい人

新NISAでは、非課税保有限度額が1,800万円です。数千万円以上という大きな金額を新NISAで運用しても、非課税保有限度額を超えてしまうため、超えた部分は課税対象となります。数千万円以上の大きな金額を運用したいなら、別の投資方法を選択肢する方が無難です。

ちなみに、NISA口座は通常の口座開設よりも手間がかかるため、「口座開設の手間をかけたくない人」にとってもデメリットにもなります。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

新NISAを始めるべきか判断するには、メリットを理解しておくことも重要です。次章では、現行NISAからの改善点を主に3つ紹介します。

新NISAの主なメリット・改善点

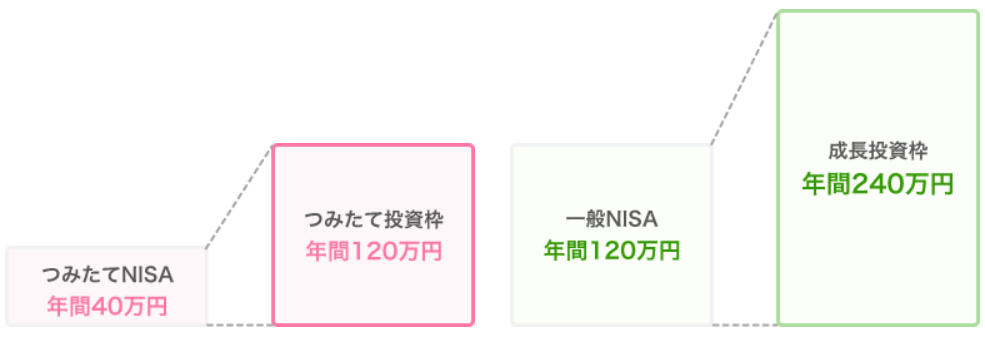

現行NISAよりも年間投資枠が拡充された

※引用:SBI証券

新NISAの年間投資枠は、つみたて投資枠が3倍の年120万円、成長投資枠が2倍の年240万円に拡充されました。さらに併用が可能になったため、合計で年360万円まで非課税で投資できます。

また、生涯で1,800万円までの非課税保有限度額も設定され、非課税で投資できる金額が大幅にアップしました。資金に余裕がある人にとっては、投資額を増やすチャンスといえます。

非課税保有期間が無期限になった

現行NISAの非課税保有期間はつみたてNISAが20年間、一般NISAは5年間と期限があり、長期の資産形成に活用するには使い勝手が悪い面がありました。新NISAでは非課税期間に制限がなくなり、より長期の資産運用が可能になります。現行の一般NISAのようなロールオーバーの手続きも不要です。

売却して空いた枠を再利用できる

新NISAは、1人あたり1,800万円の非課税保有限度額が設定され、簿価(購入価額)残高方式で管理されます。1,800万円の枠を使い切っても、保有商品を売却すれば、空いた枠を再利用して再度投資が可能です。

たとえば、1,800万円の枠を使い切った状態で、簿価300万円分の商品を売却すれば、投資枠に300万円分の空きが出ます。空いた枠は翌年以降、年間投資枠の範囲内で新たな投資に利用できます。

新NISAの始め方・やり方

新NISAは、現行NISA口座をもっているかどうかで始め方が異なります。状況に応じて手続きを行いましょう。

現行NISA口座がない場合

新NISAを取り扱っている金融機関で、口座開設手続きを行います。オンラインや郵送、店舗などで手続きを行うのが一般的です。手続きの流れは、金融機関のホームページなどで確認しましょう。

2023年中に現行NISA口座を開設すると、新NISA口座は自動的に開設されるため、手続きは不要です。

現行NISA口座をすでにもっている場合

現行NISA口座と同じ金融機関で新NISAを利用する場合は、自動的に新NISA口座が開設されるため、手続きは不要です。

別の金融機関で新NISA口座を開設する場合は、変更前と変更後の金融機関で手続きが必要になります。詳しくは、各金融機関のホームページなどでご確認ください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

不動産クラウドファンディングという投資先も検討してはいかが?

ここまでで「新NISAは自分に向いてない」と感じた場合は、不動産クラウドファンディングで投資を始める方法もあります。

不動産クラウドファンディングは、不動産投資と株式投資の良い部分を取った投資対象であるため、それぞれのメリット・デメリットを補った投資が可能です。

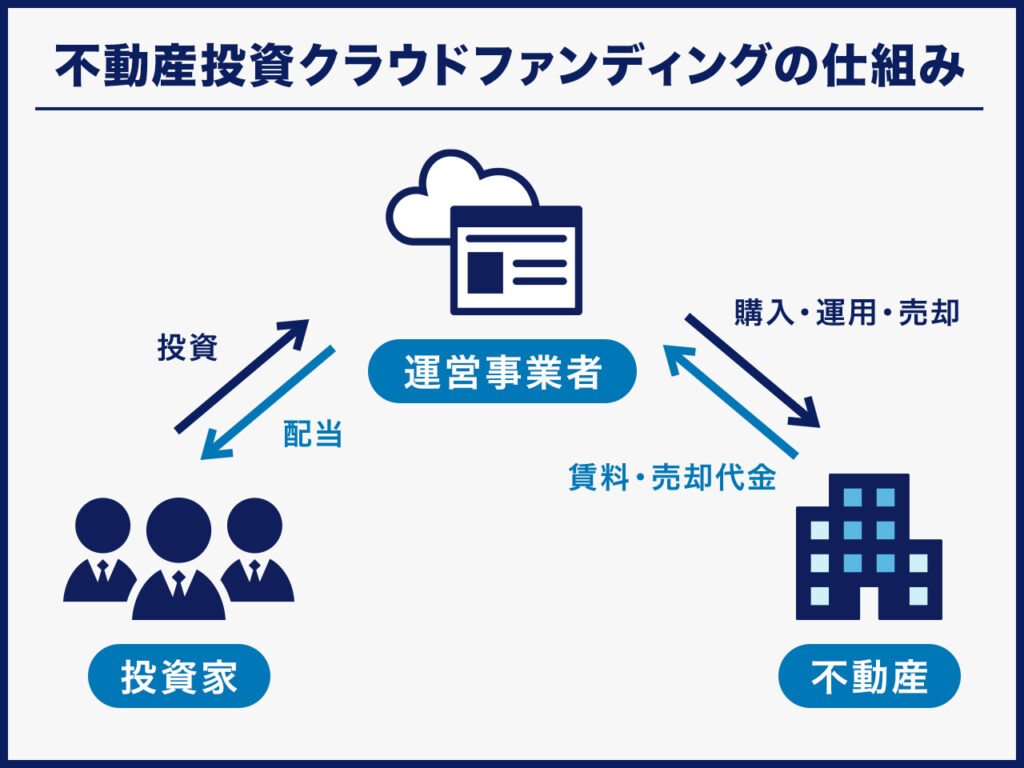

不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

通常、マンションやアパートといった現物不動産を購入するには金融機関からの借入れやまとまった資金が必要ですが、不動産クラウドファンディングの場合は、1万円程度から少額で不動産へ投資できます。

また、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、運用に手間がかかりません。ほったらかしで不動産投資を始めることができます。

さらにインターネットで取引が完結する手軽さもあり、投資初心者の方を中心に人気を集めています。たとえば、弊社で運営する「CREAL」で実際に募集された以下のような案件の場合(現在は運営完了)は、募集金額は全体で6億3,100万円で投資家の皆様は1万円から投資が可能です。また投資した金額は12ヶ月間運用され、想定利回り(年利)5%の配当金を受け取ることができます。

100万円投資した場合は、年間5万円を配当金として受け取ることが想定されています。

例)CREALのファンド詳細ページ

一般的な不動産投資クラウドファンディングサービスにおける投資対象不動産は、区分マンションの案件が中心となっています。マンション以外にも、商業ビルやホテル、保育園、学校などを扱っている不動産クラウドファンディングサービスもあります。

案件によっては、募集開始後に数分で募集が終了するケースもあり、クリック合戦となるため注意が必要です。(詳しくは後述)

少額から不動産に投資ができ、契約実務や不動産管理は運営会社に任せられることから、手間を掛けずに資産運用ができ、投資初心者から経験者まで幅広い層の投資家から人気を集めています。

主なメリット

3~8%程度と比較的高い利回りが期待できる

現在は低金利が続いており、2025年5月時点での大手銀行の普通預金金利は年0.2%(税引前)※1です。

金融商品では、2025年5月末時点のプライム市場上場企業の株式利回り(加重平均利回り)は2.29%※2、J-REITの分配金利回りは5.08%※3となっています。不動産投資クラウドファンディングの想定利回りは概ね3~8%程度※4のファンドを扱う運営会社が多く、預貯金や他の金融商品に比べて高い利回りが期待できます。

利回りに関しても、最低投資額と同様に各サービス/各案件ごとに異なるため、詳細を確認した上でリスク・リターンを考慮し、自身が許容できる範囲内で選ぶようにしましょう。

不動産クラウドファンディングの利回りの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングの利回りはどれくらい?他の投資商品との比較も紹介

※1 参考:三菱UFJ銀行「円預金金利」

※2 参考:日本取引所グループ「その他統計資料」

※3 参考:一般社団法人 不動産証券化協会

※4 出所:((株)矢野経済研究所

社会貢献にも寄与できる

たとえば、保育園ファンドに投資をすれば、待機児童や少子化問題の解消に貢献でき、ホテルファンドでは、老朽化した不動産の再生による雇用の創出や地方創生などにも寄与することができます。以下、弊社で運営する「CREAL」の社会貢献に関連するファンドの事例となります。

CREALの保育園ファンドの事例

不動産投資クラウドファンディングは投資家として配当金のような金銭的なリターンを得るだけでなく、社会的なリターンを得られる側面もあります。

おすすめの人・向いている人

- ・少額から不動産に投資したい人

- ・資産運用に時間や手間をかけたくない人

- ・定期収入(インカム収入)を確保したい人

不動産投資クラウドファンディングは、1万円程度から一棟マンションをはじめ、様々な種類の不動産に投資できます。

手続きはインターネット上で完結し、契約実務や不動産管理は運営会社に任せられます。価格変動もないので、投資後は基本的に分配金や元本の入金を待つだけです。

上記に当てはまる場合は、不動産投資クラウドファンディングの利用を検討してみてはいかがでしょうか。

まとめ:新NISAのデメリット

新NISAは、年間投資枠や非課税期間が拡充された分、投資先や売却タイミングなどを考える手間が発生するのがデメリットです。投資に関する知識があり、自分で運用方針を決められるならメリットの多い制度ですが、投資初心者は使いこなすのが難しいかもしれません。

株式や投資信託で運用するため、日々の価格変動に心を乱される恐れもあります。制度内容やデメリットを理解したうえで、新NISAを始めるべきか判断しましょう。

新NISAに向いている人は、主に下記に該当する人です。

- ・現行NISAで運用している人

- ・株式や投資信託で資産形成に取り組みたい人

- ・非課税で運用したい人

「新NISAは向いていない」と感じた場合は、時間や手間をかけずに安定収入を得られる不動産クラウドファンディングを検討してみてはいかがでしょうか。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点