※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

「将来のために安定的な投資を始めたい」

「簡単な方法でできる資産運用の方法を知りたい」

将来の年金に不安を感じ、上記のように資産形成を考えている方は多いのではないでしょうか。なかには、投資について調べて知識は増えてきたけれども、個別株やFX、現物不動産投資はハードルが高いと感じる方もいらっしゃるでしょう。

ほったらかしで投資できるおすすめの投資方法は、主に下記が挙げられます。

- ・つみたてNISA

- ・iDeCo

- ・ロボアドバイザー

- ・不動産クラウドファンディング

- ・トランクルーム投資

- ・ワンルームマンション投資

- ・ソーシャルレンディング

はじめに投資の仕組みや目標を設定しておくと、無理なく投資が続けられ、将来的に安心できる資産が形成できるでしょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

※本記事で記載している利回りや銘柄などの情報は本記事公開日時点の情報です

目次

ほったらかしでできる投資のおすすめ7選!比較表付

|

投資方法 |

特徴 |

向いている人 |

|

NISA |

保有期間は無期限で非課税になる年間120万円まで、 |

資金を中長期で積み立てたままにできる人 |

|

iDeCo |

掛金・運用益・給付金受け取り時に |

公的年金以外の老後資金を用意したい人 |

|

ロボアドバイザー |

AIを使って分散投資ができる。 |

投資に使う時間がない人 |

|

不動産クラウドファンディング |

インターネットを通じて |

少額から不動産に投資したい人 |

|

トランクルーム投資 |

空き地や店舗を活用して、 |

不動産投資ローンを組める |

|

ワンルームマンション投資 |

マンションの1室を購入して、 |

|

|

ソーシャルレンディング |

融資希望の会社に投資するクラウドファンディング |

投資先企業の条件やリスクを |

※ロスカット:損失が出ている時点で決済を行い、損失を確定させること。一旦取引を終了することで、損失拡大を防ぐ目的があります。

※本章で紹介するそれぞれの投資方法ごとの運用益のシミュレーションはあくまで参考例です(積立額・ 運用期間によって運用益も変わります)

NISA

NISAは、2018年1月から始まった少額からできる積立投資の非課税制度です。つみたてNISA口座内の投資では、売却益や分配金を受け取ったときに通常かかる税金約20.315%が非課税になります。

設定した金額を20年ほどの長期で毎月積み立てていく方法のため、購入時期で悩むこともなく、ほったらかし投資に適した投資方法といえます。

【NISAの主な特徴】

- ・ネット証券によっては100円から投資可能

- ・販売手数料は無料

- ・分配金の支払いが頻繁になく、分配金の受け取りがないことで複利効果が上がる

- ・信託期間の設定が無期限か、20年以上の長期設定

2023年までのNISAと2024年1月からの新NISAの違いは下記の通りです。

|

2023年までのNISA |

新NISA |

|||

|

つみたてNISA |

一般NISA |

つみたて投資枠 |

成長投資枠 |

|

|

非課税保有期間 |

20年間 |

5年間 |

無期限化 |

|

|

口座開設期間 |

2023年まで |

恒久化 |

||

|

制度選択 |

併用不可 |

併用可 |

||

|

年間投資枠 |

40万円 |

120万円 |

120万円 |

240万円 |

|

非課税保有限度額 |

800万円 |

600万円 |

1,800万円 |

|

|

投資対象商品 |

長期の積立・分散投資に適した一定の投資信託 ※金融庁の基準を満たした投資信託に限定 |

上場株式・投資信託等 |

つみたてNISAと同様 |

上場株式・投資信託等 |

|

売却で非課税投資枠の再利用 |

× |

〇 |

||

|

対象年齢 |

18歳以上 |

18歳以上 |

||

|

ロールオーバー |

不可 |

可 |

不要 |

|

※引用:金融庁

NISAの平均利回りは、全世界株式(オールカントリー)で3.62%、米国株式(S&P500)で3.84%です。

※参考:SBI証券

元本100万円あたりの全世界株式の投資期待値は、3.62%で10年間運用(複利)した場合、運用結果は142.7万円になります。

NISAの対象商品は、約6000本近くある公募投信のうち、厳選された261本(2023年11月現在)が金融庁に届け出されています。内訳は下記の通りです。

・指定インデックス投資信託 214本

・アクティブ運用投資信託等 39本

・上場株式投資信託(ETF) 8本

※参考:金融庁

なかでも初心者にとって無難といえる商品は主に以下の2つです。

・全世界株式(オールカントリー)

・全米株式(S&P500)

どちらもNISAの設定件数・設定金額においてもトップクラスの人気で、運用実績も多い商品です。

ただし、NISAは長期で積み立てることで資産を増やす投資方法です。そのため、短期間でお金が増えることは期待できません。短期間で解約すれば、元本割れしてしまう恐れもあります。目標の途中で解約せず、長期で積立を続けることをおすすめします。

新NISAについては下記記事をご参照ください。

※関連記事:新NISAのデメリット・改悪点7つ!向いていない人も紹介

iDeCo

iDeCo(個人型確定拠出年金)とは、掛金を自ら支出して積立・運用を行う私的年金制度です。積み立て掛金と運用益は、原則60歳から受け取ることができる仕組みになっています。

投資したい金融商品や運用益の受け取り時期などは自由に設定可能です。掛金が全額所得控除になり、運用益は非課税になるなど税制優遇も手厚く、長期投資に向いています。そのため、つみたてNISAと同様に、積み立てておけばほったらかしで運用ができるといえます。

【iDeCoの主な特徴】

- ・税制優遇が大きい(掛金拠出、運用、受け取りのそれぞれで税制優遇あり)

- ・転職・退職しても継続できる

|

対象者 |

原則20歳以上65歳未満 |

|

限度額/年間 |

年間14.4万円~81.6万円* |

|

投資金額/ 月 |

月5,000円から、千円単位 |

|

投資商品 |

保険商品、定期預金等 (元本保証商品) 投資信託 (元本保証なし) |

|

購入方法 |

毎月・継続的に積み立て |

|

払い出し制限 |

原則60歳まで引き出し不可 |

|

税制優遇 |

毎年の所得税や住民税が安くなる |

|

運用益は非課税 |

|

|

受け取り時の税金が安くなる |

※引用:厚生労働省

*掛金の限度額

- ・自営業者、フリーランスなど:68,000円まで/月

- ・会社員:企業年金なし23000円/月・企業年金あり最大20,000円/月(詳細は勤務先に確認)

- ・公務員:12,000円/月

- ・専業主婦(夫)等:23,000円/月

※参考:iDeCo公式サイト

iDeCoの目標利回りは安定運用で3%未満、スタンダードな目標利回りで3~4%台といわれています。

※参考:SBI証券

元本100万円あたりの目標利回り3%の投資期待値は、10年間複利で運用した場合、134.4万円になります。

はじめにどれを選んでいいのか迷ったときには、NISAと同じく、運用実績の高い次の投資信託が無難でしょう。

・全世界株式(オールカントリー)

・全米株式(S&P500)

投資商品はいつでも切り替えできます。始めに投資信託で資産を増やし、年齢が上がったら、ローリスク・ローリターンの元本保証がある商品に切り替えることも可能です。

ただし、60歳まで引き出しができないため、始める段階で無理のない範囲で積立計画を立てる必要があります。

iDeCoの詳細は下記記事をご参照ください。

※関連記事:iDeCoはおすすめしないといわれる理由・デメリット5つ!向いていない人も紹介

ロボアドバイザー

ロボアドバイザーは、コンピューターのアルゴリズムを利用して、最適なポートフォリオをAIが作成して運用してくれるサービスで、主に下記2種類があります。

- ・すべておまかせの「投資一任型」

- ・必要な助言をしてくれる「アドバイス型」

「投資一任型」は商品の購入、運用のチェック、リバランス※まで、AIが行ってくれるため、「ほったらかし投資」に適しています。

※株式・債券・投資信託などの組み合わせのバランスが崩れたときに元の目標割合に見直すこと

【ロボアドバイザーの主な特徴】

- ・利用者に投資に必要な質問をして、その回答をもとにAIが最適な商品を選んでくれる

- ・投資金額は1万円からが多い

- ・AIが自動売買してくれるため感情に流されず運用がしやすい

ロボアドバイザーが日本で始まったのは、2016年からと歴史は浅いですが、公表されている期間は好調な成績を収めています。ロボアドバイザー開始から2023年10月までの価格の変化はWealthNaviが+115.6%、楽天の楽ラップが85.51%など開始以来、高い運用実績をおさめています。

※参考:楽天証券

※参考:J-STAGE

ロボアドバイザーの平均的な利回りは、外国債券などの比率が高い保守型コースで2〜3%程度、国内株式や外国株式など個別株の割合が高い積極型コースで11~12%程度となっています。(2016年から2023年までの平均)

元本100万円あたりのロボアドバイザーの投資期待値は、先述の慎重なコースの場合3%を複利で10年間運用すると134万4,000円。同じく元本100万円をハイリスクなコース11%で10年間、複利で運用した場合は283万9,000円になります。

ただし、同じ投資信託を扱っているNISAやiDeCoの手数料が無料なのに比べ、投資銘柄まで選んでくれるロボアドバイザーは、年率1.1%(税込)を超える手数料のサービスもあることに注意しましょう。

ロボアドバイザーのデメリットの詳細は下記記事をご参照ください。

※関連記事:ロボアドバイザーはやめとけといわれる理由・デメリット3つ!向いていない人も紹介

不動産クラウドファンディング

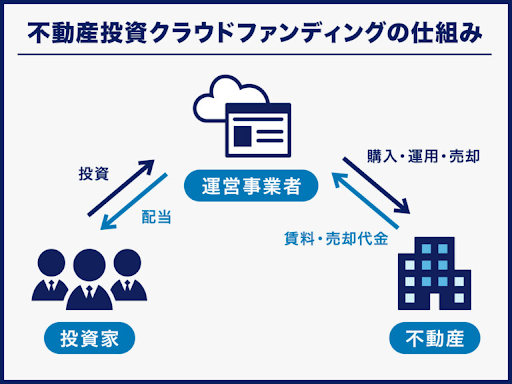

不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

【不動産クラウドファンディングの主な特徴】

- ・出資後は投資元本が戻るまで特に何もしなくていい

- ・基本的に投資受取金は決まっている(受け取り金利は始めに提示)

- ・少額から投資できる(1万円からが多い)

不動産クラウドファンディングなら、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、ほったらかしで不動産投資を始められます。インターネット上で簡単に手続きが完結でき、投資後は基本的には分配金や元本の入金を待つだけです。

現物不動産投資においても、物件管理を管理会社に任せることは可能です。しかし、以下のような事柄は、管理会社とやり取りしながら自分で決定しなくてはなりません。

- ・入居者募集の際に家賃をいくらに設定するか

- ・入居希望者と契約するか

- ・設備の交換、修繕をどのように行うか(予算、素材の決定など)

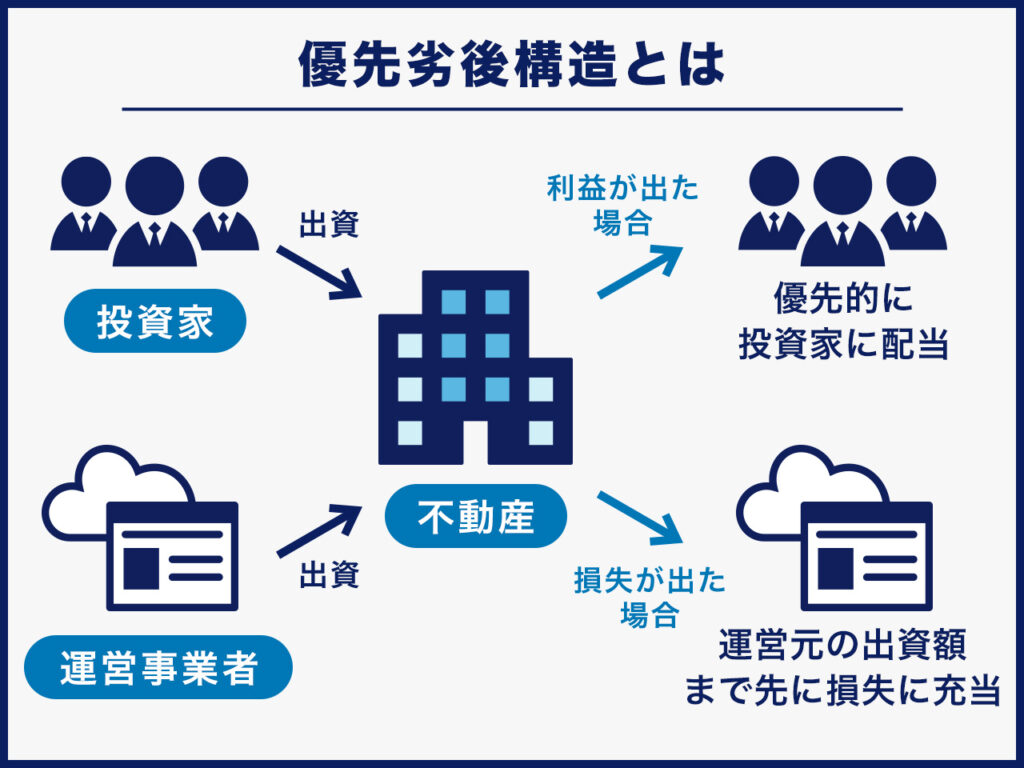

多くの不動産クラウドファンディングサービスで、投資リスクを軽減する以下2つの仕組みがあります。

- ・優先劣後方式

- ・マスターリース契約

優先劣後方式とは、ファンドで損失が生じた場合に運営会社の出資分から負担が生じる仕組みです。不動産クラウドファンディングでは優先劣後方式を採用するファンドが多く、この場合万が一売却する際に損失が⽣じた際は、まずファンド組成会社から損失を負担する仕組みです。

投資家は優先的に利益の分配を受けられるため、配当遅延のリスクの軽減が期待できます。

マスターリース契約とは、不動産の賃借人がさらに別の賃借人にサブリース(転貸)することを前提とした契約です。賃料の下落が発生しても、賃借人はファンド組成会社へ毎月固定の賃料を支払うため、運用時のリスク軽減が期待できます。

CREALにおいても、多くのファンドでマスターリース契約を設定しています。

不動産クラウドファンディングは想定利回りが概ね3~8%程度※1のファンドを扱う運営会社が多いです。元本100万円あたりの投資期待値は、4.4%を複利で10年間運用すると153万8,000円になります。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

トランクルーム投資

トランクルーム投資は、空き地や店舗を活用して、トランクルームとして貸し出すことで、賃料収入が得られる投資方法です。以前は空き地にコンテナを置いたり、倉庫を設置する方式が多かったです。しかし、近年は店舗を改装したり、空いている一戸建てを活用する室内型も増えてきました。

テナントビルや集合住宅などに空きスペースを所有している人は、そのまま活用できるため、住宅不動産投資よりもトランクルーム投資に向いているといえます。

【トランクルーム投資の主な特徴】

- ・現物不動産投資のなかでは比較的導入コストが安い

- ・アパート・マンション経営と比べメンテナンスが少な目

- ・集客業務や顧客対応などの業務委託も可能

屋外型はコンテナ1台が約100万円ほどで、整地費用なども含めるとコンテナ4台分の場合は約500万円ほどで始められます。屋内型はマンションやテナント1室の改装費用として約300万~600万円ほどの初期投資で約20室のトランクルームが作れます(敷地面積やルームサイズ、設備により変更あり)。

※参考:KASEグループ

※参考:my-cube

※参考:.Rコンテナ

収納が足りない個人宅や、書類の保存をしたい会社など、都市部を中心に地方でも需要が高まっています。トランクルームの管理は、すべて業務委託にすれば、ほったらかしで運用も可能です。

※参考:ストレージ王

トランクルーム投資の利回りは、次の計算式で割り出せます。

表面利回り=(年間収入÷初期費用)×100

■例:初期投資10室分:1000万円、賃料1.8万円の場合

賃料1.8万円×10室×12ヵ月=賃料216万円/年

(216万円÷1000万円)×100=表面利回り21.6%

※参考:ストレージ王

上記は表面利回りの計算です。実際には経費として固定資産税や、管理費などがかかるため、実質利回りでの計算が重要です。

元本100万円あたりの利回り21.6%の投資期待値は、10年間複利で運用した場合、706万9,000円です。

ただし、下記のデメリットも把握しておく必要があります。

- ・集客が難しく収益化するまで住宅不動産投資よりも時間がかかることがある

- ・担保としての価値が低いため、金融機関から融資を受けることが難しい

- ・固定資産税の優遇措置がない

住宅の現物不動産投資と同じく、トランクルームに適した立地やニーズ など計画段階での厳しい市場調査が必要です。

ワンルームマンション投資

ワンルームマンション投資は、分譲マンションの一部屋を購入し、賃貸物件として貸し出して賃料収入を得る投資方法です。募集や管理もすべて管理会社に委託すれば、ほったらかしで運用・投資ができます。

【ワンルームマンション投資の特徴】

- ・他の住宅の現物不動産投資より初期投資が低い

- ・不動産や税金、法律の勉強が必要

- ・物件によってはキャピタルゲイン(売却益)も狙える場合がある

アパートやマンションの一棟経営をする場合は、複数管理が必要です。そのため、入居者トラブルの数や確率も高くなります。一方、ワンルームマンション投資では、その部屋だけ管理すればいいのです。そのため、管理コストが安く、入居者管理の面でもトラブルがおきにくいメリットがあります。

またNISAやiDeCoなどの投資と大きく違う点は、自己資金が用意できなくても、勤めている勤務先の信用力で金融機関から借り入れができる点です。大企業や上場企業、公務員などであれば、頭金なしのフルローンも可能でしょう。そのため、少ない自己資金でもレバレッジ効果が期待できます。

ワンルームマンション投資の利回りのシミュレーションを紹介します。今回は、都内(中央区)の区分ワンルームマンションを金融機関からの借り入れで購入(諸経費含めたフルローンにて購入)し、約6年間運用したシミュレーションとなります。本物件の価格や実質利回りなどは以下の通りです。

■区分ワンルームマンション概要

・物件購入価格:約2,320万円

・諸経費:約58万円

・借入金額:約2,270万円(ローン返済は月7万6,726円、返済期間34年、固定利率2%) ※年間92万712円

・家賃収入:月額9万2,000円 ※年額110万4,000円

・固定費用:月額1万3,400円(管理費・修繕積立金、賃貸管理委託費用など) ※年額16万800円

・固定資産税:年額5万1,500円

・自己資金:約50万円

・建物管理費:5,900円

・修繕積立金:4,200円

・管理会社委託手数料:3,300円

・実質利回り:年約3.77%

・運用期間:約6年

・物件売却価格:約2,320万円(購入価格と同額で売却完了)

この物件の初期投資額や各年のキャッシュフローは以下となります。

|

期間 |

キャッシュフロー |

|

初期投資額 |

-¥1,204,900 |

|

1年目 |

-¥29,004 |

|

2年目 |

-¥20,332 |

|

3年目 |

-¥11,471 |

|

4年目 |

-¥2,418 |

|

5年目 |

¥6,833 |

|

6年目 |

¥3,328,207 |

※クリアル株式会社での実際の運用・売却事例に基づいた数値となります。

元本100万円あたりの利回り3.77%の投資期待値は、10年間複利で運用した場合、144万8,000円です。

ただし、入居者が見つからず空室が続けば、金融機関への支払いが持ち出しとなる可能性もあります。

空室対策としては、物件を選ぶ際に「立地条件」を重視して探すことです。たとえば、最寄り駅まで徒歩10分以内、近くに学校、スーパーやコンビニ、病院などの生活に不可欠な施設がそろっている立地のマンションは、退去が発生しても次の入居者を見つけやすくなります。

ワンルームマンション投資開始後も、周辺の競合するマンションの家賃相場を常に調べましょう。高すぎない適正な家賃を想定する必要があります。 不動産会社と相談しながらリスクを想定した事業計画を立てましょう。

ワンルームマンション投資については下記記事をご参照ください。

※関連記事:ワンルームマンション投資の失敗原因・儲からないといわれる理由8選!事例・対処法も紹介

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

ソーシャルレンディング

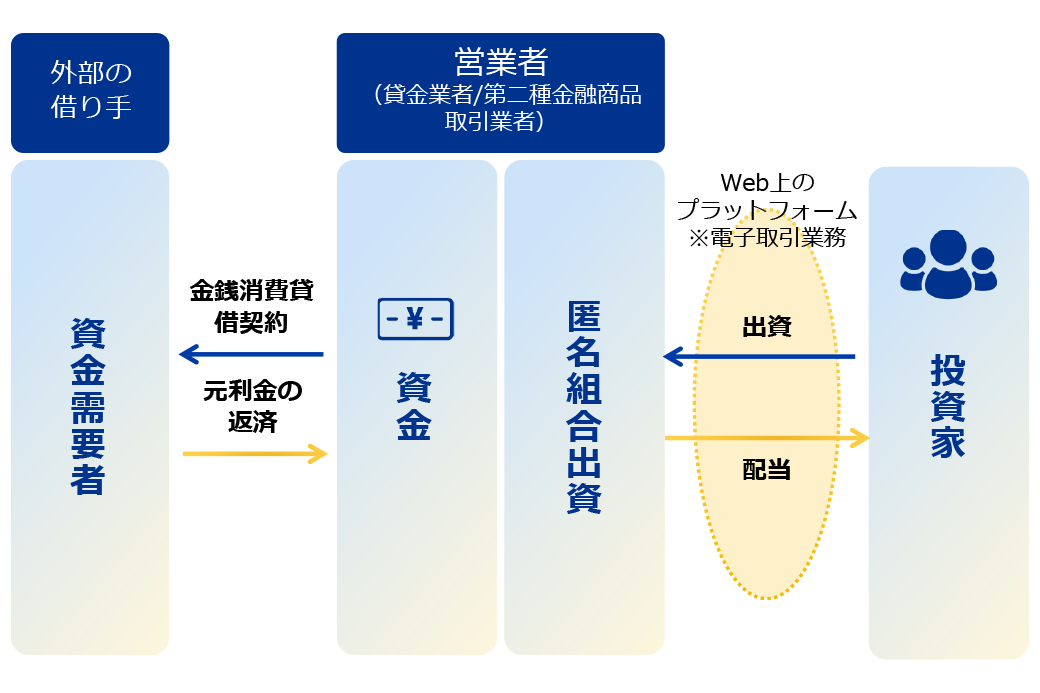

ソーシャルレンディングは、インターネットを通じて多くの個人投資家から資金を集め、融資を希望する企業などに貸し付けることで利益が発生する仕組みです。貸し付けた企業からの返済金に対する利息から、投資家に分配金が支払われます。

ソーシャルレンディングは、インターネットを通じて多くの個人投資家から資金を集め、融資を希望する企業などに貸し付けることで利益が発生する仕組みです。貸し付けた企業からの返済金に対する利息から、投資家に分配金が支払われます。

手続きはオンラインで完結でき、多くのサービスでは1万円程度から投資できます。出資後は分配金の受け取りと出資金の返還を待つだけのため、ほったらかし投資に適しているといえます。

【ソーシャルレンディングの主な特徴】

- ・基本的に配当金の変動がない(配当利回りは投資前に確認可能)

- ・貸し倒れや不祥事が過去にあるため案件の見極めは必要

ソーシャルレンディングの想定利回りは、ファンドの種類にもよりますが3〜8%程度となっています。契約成立時に金利は決定しているため、日々の価格の変動はありません。

元本100万円あたりの利回り3%の投資期待値は、10年間複利で運用した場合、134万4,000円になります。

クラウドファンディングを活用した資金調達方法は、不動産クラウドファンディングと仕組みが似ており「貸し付け型クラウドファンディング」とも呼ばれています。しかし、不動産クラウドファンディングと異なり、ソーシャルレンディングには貸付先が倒産してしまうなど貸し倒れのリスクがあります。過去に運営会社の不祥事や撤退なども発生しており、その際は「出資金の返還がされない」被害が出ています。

※参考:ソーシャルレンディングへの投資にあたってご注意ください:金融庁

ソーシャルレンディングのリスクやおすすめしないといわれる理由の詳細は、下記記事をご参照ください。

※関連記事:ソーシャルレンディングのリスク・危険性・デメリット7つ!失敗しないための6つのコツ

※関連記事:「ソーシャルレンディングはおすすめしない」の真実!失敗事例と避ける方法を徹底解説

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

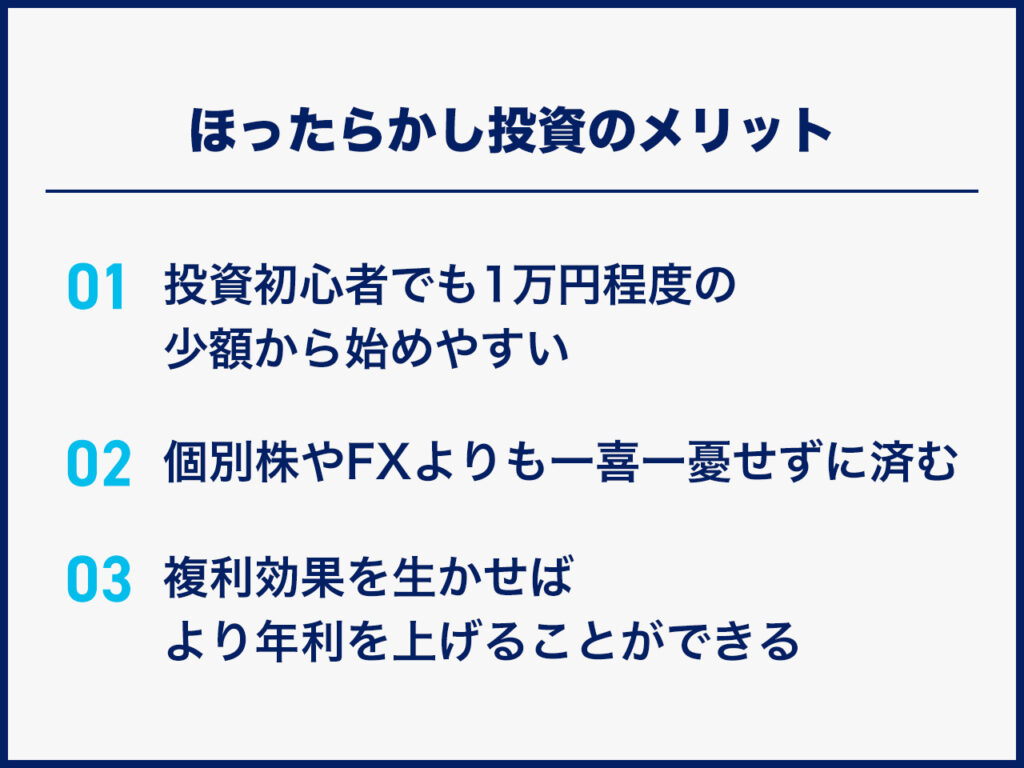

ほったらかし投資のメリット

メリットを知って自分にほったらかし投資が向いているのかの判断材料にしてみてください。

投資初心者でも1万円程度の少額から始めやすい

ほったらかし投資は、大半のものが1万円程度の少額から始められます。それぞれの投資最少額は下記のとおりです。

- ・NISA:ネット証券によっては100円~

- ・iDeCo:月々5,000円~

- ・ロボアドバイザー:1万円~

- ・不動産クラウドファンディング:1万円~

- ・ソーシャルレンディング:1万円~

ただし、先述のトランクルーム投資、ワンルーム投資は少なくとも数十万円以上の費用がかかります。少額から不動産投資を始めたい場合は、管理の手間がかからず、3~8%※ほどと比較的高い利回りが期待できる不動産クラウドファンディングがおすすめです。

※参考:(株)矢野経済研究所「2021年版 国内クラウドファンディングの市場動向」

個別株やFXよりも一喜一憂せずに済む

個別株やFXに投資している場合、為替が気になって眠れなくなったり、仕事中にもかかわらず日経225の下落ニュースを聞いて仕事が手につかなくなったりする恐れがあります。

ほったらかし投資に該当する商品は、基本的に長期投資を目指すものが多く、値動きの激しいものは多くありません。たとえばNISAやiDeCoは、数十年ほどという長期かつ毎月積み立てて投資をします。不動産クラウドファンディングやソーシャルレンディングも、投資後は現物不動産投資と違って物件管理業務などの業務もありません。

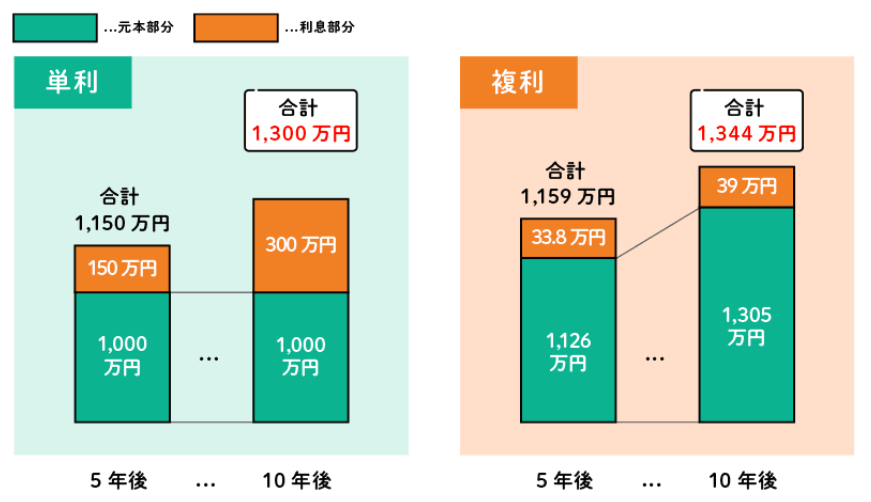

複利効果を生かせばより年利を上げることができる

※引用:りそなグループ

複利効果とは 『当初の元本+利益』をさらに投資にまわすことによって、対象の元本が増えて新たな利益が増える効果です。たとえば、元本100万円を年率8%の複利で10年運用すると、215万8,925円となり元本の倍以上となります。

ほったらかし投資のデメリット・注意点は「短期間で数十万円以上という大きな利益を出すことは困難」

つみたてNISAの場合は毎月積み立てるため、元本が少ないうちは増え方が遅い傾向にあります。元本が増えてくると、複利の効果で資産は増えてきます。

たとえば100万円を利回り8%で10年複利で運用すると、215万8,925円です。一方、200万円を同じく利回り8%で1年間運用した結果は216万円です。複利で10年の時間をかけた100万円は、1年運用した200万円とほぼ同じ結果になります 。

逆にいえば、1年以内という短期期間での運用だと、複利の恩恵を活かせず、元本割れになることもあります。

素朴な疑問「ほったらかし投資は本当にほったらかしでいいの?」

ほったらかしでできる投資方法を紹介していますが、完全にほったらかしにできない状況になってしまうときもあります。たとえば、ロボアドバイザーの「アドバイス型」は、あくまでも助言や提案を行うのみです。そのため、投資信託などの買い付けや、リバランス※を自分で行う必要があります。

※目標の割合で買い付けている金融商品の株や債券などの割合が崩れたときに、買い足したり減らしたりしてバランスを取り直すこと

トランクルーム投資やワンルーム投資などの現物不動産投資では、空室が続いた場合、管理会社から賃料の値下げ交渉をされることもあります。

そのため、文字通り本当にほったらかし投資といえるのは、長期ですべておまかせしているロボアドバイザーの「投資一任型」といえます。元本割れのリスクはありますが、分配金と投資元本が戻るまで特に投資家側のやることがない「不動産クラウドファンディング」と「ソーシャルレンディング」も該当しうるでしょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

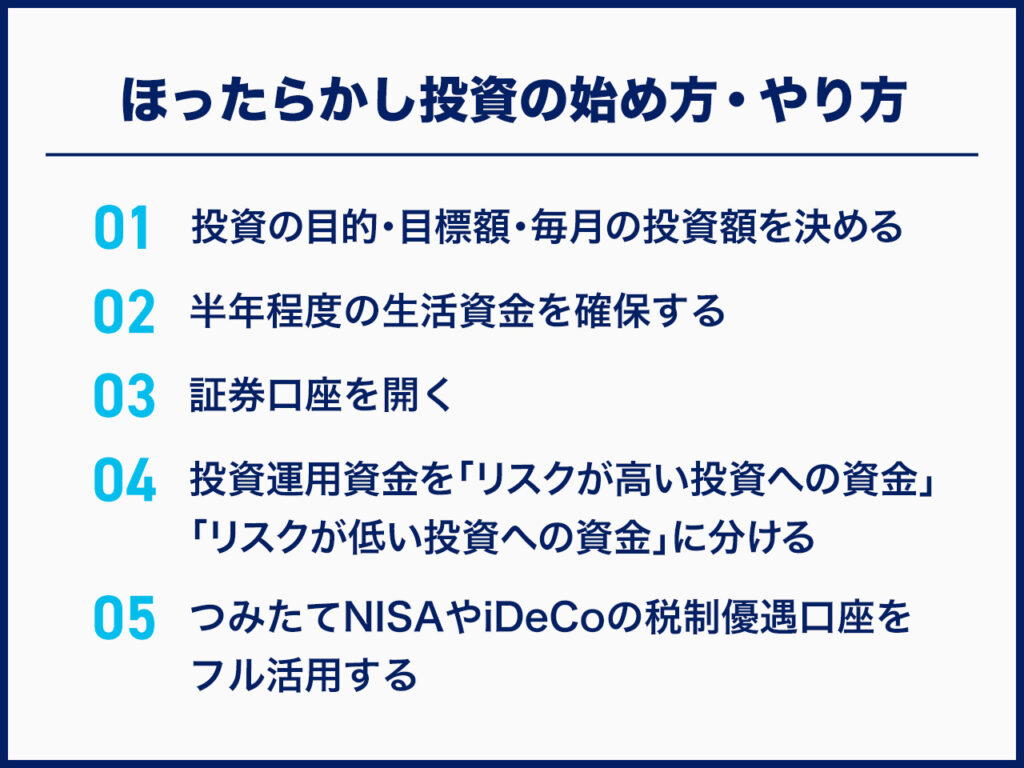

ほったらかし投資の始め方・やり方

ほったらかし投資ははじめに必要な投資環境を整えることで、初めて投資後のほったらかし状況を実現しやすくなります。

投資の目的・目標額・毎月の投資額を決める

投資の目的を決めることで、必要な目標額が明確になります。目標額が明確になれば、適した投資方法が決められます。

まずは、今後のライフイベントを具体的に考えてみると、目的や目標額が見えてくることもあります。たとえば、結婚、住宅購入、車の購入、子供の教育資金、年金の確保などが挙げられます。

目的が決まったら、次は「目標額はいくら必要」なのか、そのためには「毎月いくら投資すればいいのか」決定します。そのためには、必要なライフイベントまでの期間から逆算して積立期間を決め、毎月の投資額がいくら必要になるか計算しましょう。

何%で運用すると資産が倍になるのかわかる「72の法則」という簡単な計算式があります。

金利4%で運用した場合、18年で資産は倍になります。

72の法則計算式:「72÷4=18」

投資金額の大まかな目安を計算する手段として活用してください。

半年程度の生活資金を確保する

下記のような想定外の出来事が起こることもあります。

- ・会社の倒産・リストラ

- ・大病や大ケガ

- ・交通事故による入院

- ・自然災害による自宅の倒壊

医療保険や損害保険に入っていても、保険金受け取りまでのタイムラグがあります。自宅療養で収入が減ると、生活がまわっていきません。

一般的に生活防衛資金は、生活費の約半年分といわれています。自分にとって、最低毎月いくら必要か計算してみましょう。預金額が必要額以上あれば、投資を始めても良い時期と判断して差し支えないでしょう。

証券口座を開く

つみたてNISAやiDeCoを扱っている金融機関は「銀行」「証券会社」などがあります。投資を始めるには不可欠なため、証券口座を開設していない方は早めに準備しておきましょう。

ここではネット証券の「SBI証券」の口座開設を例にご紹介します。

※引用:口座開設の流れ 簡単4ステップでお取引!|SBI証券

【SBI証券の口座開設の流れ】

- 1.口座開設ボタンからすすむ

- 2.メールアドレスを登録する

- 3.認証コードが送られてくるので入力する

- 4.基本情報を入力する(NISA、つみたてNISA、特定口座のお申込みが全部できます)

- 5.各種規約を確認してから同意する

- 6.口座開設方法を選択する(ネットまたは郵送:口座開設までのスピードはネットの方が早いです)

- 7.本人確認書類を提出する(アップロードまたは郵送:口座開設までのスピードはアップロードのほうが早いです)

- 8.提出書類の審査が終わると口座開設完了の通知が送られてきます

- 9.勤務先や銀行口座の登録など初期設定を行ってください

- 10.ここまで完了すれば、お取引が開始できます

【必要書類】アップロードか郵送するため事前に準備しておきましょう

- 1.マイナンバーカード

- 2.本人確認書類1種類(運転免許証、パスポート、住民票の写し、印鑑証明書、健康保険証など)

*マイナンバーカードがない方は、マイナンバー記載の住民票またはマイナンバー通知カード+2の本人確認書類から2種類

書類を用意しておけば、ネットでの申込みはさほど難しくありません。開設するとNISAや個別株の取引もすぐでき、為替情報、株式市況、金融ニュースなどがパソコンやスマホアプリで見られるようになります。

投資運用資金を「リスクが高い投資への資金」「リスクが低い投資への資金」に分ける

投資リスクを最小限、運用益を最大限にするために、保有資産をコア(中核になる部分)とサテライト(コアを取り巻く衛星部分)に分けて運用することをおすすめします。このような分け方を「コアサテライト戦略」といいます。

※参考:野村證券

保有するコア(中核になる部分)を長期的に安定した低リスクの商品で運用し、サテライト(コアを取り巻く衛星部分)はコアよりもリスクが高めでもリターンの高い商品で積極的な運用を目指します。

- ・コア向きの商品:外国債券・国内債券・日経平均株価やS&P500などの指数に連動するインデックスファンドなど

- ・サテライト向きの商品:外国株式・日本株式・REIT・投資会社やファンドマネージャーが独自に運用を行うアクティブファンドなど

基本的にはリスク許容度に応じて、守り重視のコア部分が70~100%、攻め重視のサテライト部分が0~30%のバランスが長期投資には向いています。

コア部分とサテライト部分をバランスよく運用することで、資産全体のリスク分散やコストを減らして、市場の利回りよりも高いリターンを狙いやすくなるでしょう。

インデックスファンドとアクティブファンドの違い・比較は下記記事をご参照ください。

※関連記事:インデックスファンドとアクティブファンドの違いを比較!向いている人も紹介

つみたてNISAやiDeCoの税制優遇口座をフル活用する

どちらにも政府が投資を推進する目的で、各種の税制優遇措置があります。

つみたてNISAは運用益が非課税になり、iDeCoなら運用益の非課税だけでなく掛金が全額所得控除され、毎年の所得税や住民税も安くなります。他の金融商品であれば、利益には20.315%の税金がかけられるところ、非課税になるので受取額には大きな差が出ます。

2024年1月からは新NISAが始まります。まずは、つみたてNISAとiDeCoの枠をフル活用して投資を始めましょう。

「ここまで読んだが、どの投資手法がいいか迷う」という方は、CREALの不動産クラウドファンディングを検討してみてはいかがでしょうか?

CREAL(クリアル)のメリット

2018年11月のサービス運営開始から元本割れなし

2023年8月現在、運用が終了しているファンドはすべて元本割れすることなく出資金が償還されています。

不動産クラウドファンディングは安定した配当収入が期待できますが、運用がうまくいかないと元本割れの可能性があります。元本割れ0件の実績は、CREALの大きな強みといえるでしょう。

CREALの出資から元本償還までのプロセスについては、以下の記事で詳しく解説しています。ぜひご覧ください。

関連記事:CREAL運営ファンドの元本償還プロセスと償還期限に対しての考え方

1万円から投資可能

不動産投資に興味があっても、マンションやアパートを取得するにはまとまったお金がかかります。失敗すれば多額の損失が発生する恐れがあるため、投資に踏み出せない人もいるでしょう。

CREALなら1万円から投資できるため、不動産投資を試してみたい初心者の方に最適です。また、すでに株式や投資信託で運用している人の分散投資先にも向いています。

各ファンドの詳細情報が濃密

不動産投資には、保有情報の格差で買主が不利になる「情報の非対称性」※1があります。CREALでは、ITの活用によって各ファンドの情報を詳細に開示することで、情報の非対称性の解消を目指しています。主な開示項目は以下の通りです。

- ・地図や図面の紹介

- ・動画による物件紹介

- ・不動産鑑定会社による第三者評価

- ・リターンのシミュレーション

- ・運営事業者の概要

- ・人口推移の情報

投資家登録をすれば、エンジニアリングレポート(地震リスク評価など)や図面、不動産調査報告概要も閲覧できます。

事前に様々な情報を確認できるため、現物不動産投資と同じような感覚で投資判断を行えます。まずは不動産クラウドファンディングからスタートし、将来はマンションやアパートの取得を目指している人にもおすすめです。

※1:物件所有者である売主や仲介に入る不動産会社と個人の買主の間で保有する情報に格差があり、買主にとって不利な条件で不動産投資をせざるを得ない状況のこと

CREALのお客様の声は下記よりご覧いただけます。

※関連記事:お客様インタビュー(CREAL) | 記事一覧

CREALのよくある質問は下記より検索いただけます。

>>CREAL よくある質問

CREALの評判は下記記事をご参照ください。

※関連記事:CREAL(クリアル)の評判・口コミを赤裸々紹介!デメリットも正直にお伝えします

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

まとめ:ほったらかし投資のおすすめ

ほったらかしで投資できるおすすめの投資方法は、主に下記が挙げられます。

- ・つみたてNISA

- ・iDeCo

- ・ロボアドバイザー

- ・不動産クラウドファンディング

- ・トランクルーム投資

- ・ワンルームマンション投資

- ・ソーシャルレンディング

「ほったらかし投資」は、資産形成に必要な目標金額を一度決めて設定しておけば、値動きを毎日チェックせずに済む投資方法です。FXや個別株式投資と違って、普段のこまめな管理もほとんどいりません。

どの投資商品を買えばいいのか迷っているが、効率よく投資を始めたい方には、ほったらかし投資の中でも「不動産クラウドファンディング」で始める方法もあります。出資後は投資元本が戻るまで特に何もすることがなく、1万円程度からプロが選んだ不動産に投資できます。基本的に受取金額は決まっており、提示された分配金を待つだけなので、初心者でも安心して始められます。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

よくあるご質問(Q&A)

Q.そもそも「ほったらかし投資」とは、何を指すのですか?

日々の値動きを細かくチェックせず、長期的な資産形成を目指す投資スタイルです。

Q.ほったらかし投資で「不動産投資」は選択肢に入りますか?

入ります。特に不動産クラウドファンディングでは運用や管理はプロが行い、投資家は分配金や売却益を受け取る仕組みです。

Q.ほったらかし投資でも「リスクゼロ」ではないのですか?

リスクゼロではありません。相場下落や運用先の不調で元本割れするリスクはあります。

Q.ほったらかし投資をする際に「分散投資」はどう考えたらいいですか?

株式・債券・不動産・現金などに資産を分けることで、リスクを分散します。不動産クラウドファンディングは、株式とは異なる値動きをするため、分散効果が期待できる投資先として有効です。

Q.ほったらかし投資を続ける上で「途中解約」や「流動性」のリスクはありますか?

あります。ETFや投資信託は比較的流動性がありますが、不動産クラウドファンディングは運用期間中の解約ができない場合がほとんどです。事前に投資期間を確認し、余剰資金で行うのが鉄則です。