※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

安定して長期的な利益を狙えると聞き、キャッシュフローの改善や老後資産の確保のために不動産投資を検討している方も多いでしょう。しかし、現物不動産投資は数百万円〜数千万円の資金が必要なうえ、空室が発生した際にはローンの返済が滞るリスクがあります。

このような不安を抱えた状態で投資するのは荷が重いと感じる方におすすめなのが、リート(不動産投資信託)です。不動産投資の種類を調べるなかで、リートという言葉を目にした方も多いでしょう。しかし、聞き慣れない言葉であり、具体的な仕組みやメリット・デメリットがわからない状態で投資するのは不安があります。

リート(REIT)とは「Real Estate Investment Trust」の略で、不動産専門の投資信託です。元々は海外の投資手法で、日本版のリートを「J-REIT」と呼びます。

本記事では他にも、リートと他の不動産投資との違いを比較します。

記事を読めば、リートが自分に適しているかどうかがわかり、投資するべきかを判断できるでしょう。不動産を自分のポートフォリオに組み込みたい方は、ぜひ参考にしてください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

目次

リート(REIT)の仕組み・特徴

リートは投資法人が複数の投資家から募った出資金を元に不動産に投資し、そこから得られた賃料収入や売買差益を投資家に還元する仕組みです。

主な投資先は下記が挙げられます。

- ・住居

- ・オフィス

- ・商業施設

- ・物流施設

- ・ホテルなど

リートのなかには、住居やオフィスなど単一の投資対象に特化した商品や、複数の投資対象に分散して投資する商品があります。一般的に商業施設や物流施設、ホテルなどは、数十億円単位の投資費用がかかるため、個人の投資家では投資しにくい傾向にあります。リートであれば、数万円程度の金額からホテルや物流施設などにも投資できる点が特徴です。実際に六本木ヒルズや東京汐留ビルディングはリートで募った資金で建てられています。

リートは不動産が証券化されたものであるため、株式と同様に証券市場で簡単に売買できます。現物不動産のような管理の手間もかからないため、初心者でも気軽に始められる投資商品といえるでしょう。

種類

|

種類 |

特化型 |

複合型 |

総合型 |

|

特徴 |

1種類に投資する |

2種類に投資する |

3〜5種類に投資する |

|

メリット |

大きなリターンを狙える |

リスクを分散できる |

複合型よりも |

|

デメリット |

リスクを分散しにくい |

得られるリターンが |

得られるリターンが |

|

おすすめな人 |

投資の目利きができる人 |

利益と安定性の |

安定性を求める人 |

それぞれの特徴を把握して、どのリートに投資すればより充実したポートフォリオになるかを考えましょう。

特化型(ビル専門など)

特化型とは、投資対象となる不動産の種類を絞り込んだリートです。たとえば、オフィスビルのみの「事業所主体型リート」や、ホテルのみの「ホテル主体型リート」などが該当します。

特化型リートのメリットは、投資対象が経済的に良好なタイミングで高いリターンを得られることです。たとえば、日本国内でインバウンドの需要が大きく伸びているタイミングでは、ホテル主体型リートは好調に推移します。

一方で、投資対象が低迷すると得られるリターンも少なくなる点に注意しなければなりません。

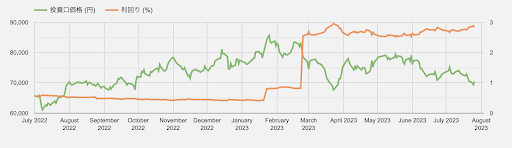

例えば、日本国内のホテルに投資する「ジャパン・ホテル・リート投資法人」では、インバウンドの成長にあわせて利回りが高まっていました。しかし、新型コロナウイルス感染症流行によって、インバウンドが減少した2020年から利回りが急激に低下しました。

※引用:JAPAN REIT

景気に大きく左右される投資対象に特化するのは、市況を踏まえた投資判断が求められるため、リートのなかでは上級者向けの投資手法です。しかし、売買タイミングによっては大きなリターンを狙えるため、分配金目的で はなく売買差益を狙いたい方であればおすすめです。

複合型

複合型とは、住居とオフィスビルなど、2種類の投資対象に投資するリートです。

複合型リートのメリットは、特化型リートよりもリスクを分散できることです。特化型リートでは1種類にしか投資できないため、景気低迷による影響を直接受けてしまいます。複合型リートであれば、1つの投資対象が低迷してももう一方が好調であれば、損失をカバーしやすいです。

たとえば、住宅は景気変動による賃料の変動を受けにくいため、住宅に投資している複合型リートを選ぶことで、比較的安定した運用ができます。とはいえ、住宅だけへの投資では安定しているが故に大きなリターンは狙いにくいため、複合型にすることでリスク分散とリターン獲得のバランスを調整しやすくなります。

ただし、複合型リートの投資比率は1:1ではない点に注意が必要です。住宅30%、事務所70%のようにリートによって割合は異なります。そのため、JAPAN REITなどのサイトで各リートの取得物件のポートフォリオを確認してから投資しましょう。

たとえば、複合型リートで代表的な「NTT都市開発リート投資法人」では、事務所68.9%、住宅31.1%の比率で投資しています。

※参考:J-REIT

「利益は狙いたいものの特化型リートへの投資に不安がある方」は、複合型リートがおすすめです。

総合型

総合型とは、投資対象の不動産を限定せず、複合型よりもさらに幅広い種類(3〜5種類程)に投資するリートです。たとえば「ユナイテッド・アーバン投資法人」では、以下の割合で分散投資しています。

- 事務所:27.8%

- 住居:7.6%

- 商業施設:26.4%

- ホテル:24.4%

- 物流施設:7.7%

- その他施設:6.1%

※2023年7月末時点

※参考:J-REIT

総合型リートのメリットは、不動産投資ポートフォリオのバランスや多様性により、景気変動による影響を最小限に抑えられることです。リートのなかで最も安定性のある種類といえるでしょう。

その反面、経済的に良好なタイミングでも特化型や複合型と比べ、資産が増えにくい点に注意が必要です。例えば、ホテル主体型リートが30%値上がりしていても、ホテルに20%しか投資していない総合型リートの場合、6%程度しか値上がりしません。

資産を大きく増やしたいのか、安定性を求めるのかは人それぞれであるため、投資の目的をもとに投資先を考える必要があります。総合型リートは特化型や複合型と比べて値動きが少ないため、売買による利益ではなく分配金を得たい方におすすめです。

リート(REIT)価格の変動要因

リートは証券取引所で取引されます。そのため、対象のリートを買いたい人が増えれば価格が上がり、売りたい人が増えれば価格が下がるという需給関係で成り立っています。

需給関係に影響を与える代表的なものは、賃料収入や不動産市況、金利です。投資タイミングを考えるためにも、どのような仕組みでリート価格が変動するのかを把握しましょう。

賃料収入が上がったり不動産市況が上がるとリート価格も上がる

不動産の賃料収入が上がったり、不動産市況が好景気となり地価が上がることで、リート価格も上昇します。賃料収入や地価が上がると、リートの値上がりや分配金の増加が期待され、リートに投資する人が増えるためです。

リート価格は需給で成り立っているため、リートへの期待が高まり購入する人が増えることで、リート価格が上昇します。たとえば、新型コロナウイルス感染症の蔓延により大きな打撃を受けた観光業界・ホテル業界ですが、2023年6月現在インバウンドの回復で注目を集めています。日本政府観光局の調査によると、2023年の訪日観光客数は2019年対比-28%まで回復しており、前年同月比で見ると1,621%もの伸び率となりました。

このような背景もあり、日本国内のホテルに投資する「ジャパン・ホテル・リート投資法人」のリート価格は上昇しています。

※引用:JAPAN REIT

ただし、再度景気の後退局面に直面すると、価格が下がる恐れもあります。長期保有で分配金を得ることを目的にした投資手法であれば、投資の参入タイミングを過度に心配する必要はありません。

リートの値上がり益を狙う場合は、参入タイミングに注意しなければなりません。一般的に不景気でリート価格が下がっているタイミングで購入すると、将来的な利益を得やすくなります。しかし、下落局面をピンポイントで狙うのは困難であるため、定期的に同額を積み立てることで、長期的に見てリターンを得られるでしょう。

一般的に短期の売買はプロ向けの投資手法といわれるため、これからリートを始めたい方は、長期保有前提で考えるのがおすすめです。

金利が上がるとリート価格は下がる

リートは投資家からの出資だけでなく、金融機関から融資を受けて物件を購入する場合があります。そのため、金利が上がると返済額が増え、リートの収益性が下がる可能性があります。結果として分配金の減少などに繋がり、リートを手放して他の資産に買い替える投資家が増えるため、リート価格が下がるのです。

たとえば、2022年12月に日銀が金融緩和策を一部修正し、長期金利の変動許容幅を拡大した結果、東証リート指数は1日で-5.31%下落しました。

※参考:NHK

一方、融資の利用が多いリートでは金利が下がると金利負担が軽減され、分配金の増加などが見込まれます。そのため、購入者が増えてリート価格が上がる傾向にあります。

リートに投資する際は、JAPAN REITなどのサイトでリートの有利子負債比率を確認しましょう。有利子負債比率が高いほど、多くの借入れをしていると判断できます。

リートへの投資が不安な方は「不動産クラウドファンディング」をご検討されてはいかがでしょうか?詳細は下記をご覧ください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

リート(REIT)のメリット

リートのメリットを把握して、自分の理想とする投資スタイルや目的に合っているかを確認しましょう。

流動性が高い(売りやすい)

不動産を売却するには、買い手を見つける必要があります。売却が成立するまでに数ヵ月程度かかることも珍しくありません。物件によってはなかなか買い手が見つからず、希望条件で売却できないこともあります。

しかし、リートなら市場ですぐに売却し、数日で現金化できます。投資の途中でまとまったお金が必要になっても、リートを売却して資金を準備できるので安心です。

ただし、資金が必要なタイミングでリートの価格が下がっていると、元本割れする可能性があります。

数万円という少額からさまざまな不動産に分散投資ができる

数百万円の資金を投資することに懸念がある方にとっては、リートは始めやすいといえるでしょう。

また、1つのリートに投資することで複数の不動産に分散投資が可能です。たとえば、総合型リートである「積水ハウス・リート投資法人」では、120棟の不動産を所有しており、取得比率は以下のとおりです。

- ・事務所:31.9%

- ・住居:48.8%

- ・ホテル:10.1%

- ・その他施設:9.3%

※参考:J-REIT

これらの不動産に1口86,000円(2023年7月26日現在)で投資が可能です。

現物不動産への投資は、中古戸建てなど安いものでも数百万円の資金が必要になります。資産価値が高くて賃貸需要が安定しているエリアで投資する場合、平均して1,500万円以上は必要になると考えましょう。仮に数千万円の資金を出しても1つの不動産にしか投資できないため、リスク分散の点で不安があります。

株式よりも高い分配金利回りが期待できる

JAPAN REITの公表によるとリートの平均分配金利回りは5.08%※1(2025年5月末時点)です。一方、株式プライム市場の平均利回りは2.29%です。

※参考1:一般社団法人 不動産証券化協会

※参考2:日本取引所グループ

リートの利回りが高いのは、法人税などの税制が関係しています。株式の配当金は法人税や内部留保などを差し引いた金額から支払われます。一方、リートは収益の90%超を分配するなどの一定の条件を満たせば、実質的に法人税がかからない仕組みであるため、投資家へ多くの金額を還元できるのです。

株式は企業への投資であるため、企業の決算書や事業計画など、投資の参考になるものが数多くあります。そのような資料を見て投資判断したい方や、特定の企業を応援したい方などは株式投資がおすすめです。

株式投資のなかでも、配当金がメインのものや株主優待が貰えるものなど、さまざまな商品があります。

管理の手間がない

証券取引所で取引・管理できるため、オンラインですべて完結します。一方、現物不動産の場合、購入の段階で下記の作業をする必要があるため、手間と時間がかかります。

- 売買契約書の締結

- 現金の引き出し・振込

- ローン契約

- 登記手続きなど

また、購入してからも入居者募集や物件のメンテナンスなどを行わなければなりません。管理会社に管理を委託することも可能ですが、家賃の5%程度の委託料が毎月発生します。

リートであれば管理の手間はかからないため、本業が忙しい会社員の方にもおすすめです。

リートのメリットの詳細は下記記事をご参照ください。

※関連記事:リート(REIT)はおすすめしない・やめとけといわれる理由7選!結局おすすめの人は…

リート(REIT)のデメリット・リスク(おすすめしないといわれる理由)

リートにはメリットがある一方で、以下のようなデメリット・リスクもあります。

- 融資(ローン)が利用できない

- 投資法人の倒産・上場廃止リスクがある

- 元本割れリスクがある

世間一般では「リートはおすすめしない」といわれることも多いため、なぜそのように言われるのかを理解しましょう。

融資(ローン)が利用できない

現物不動産への投資は、金融機関の融資を利用できるのが魅力です。自己資金を上回る金額を運用できるので、少ない資金で効率的に資産を増やせます。

しかし、リートへ投資する際に金融機関の融資は利用できません。全額自己資金で投資する必要があるので、資金が少ないうちは資産の大きく増やすのは難しいでしょう。

ただし、融資を利用するとリスクも高まります。初心者にとっては、リスクを抑えて少額から不動産投資ができる仕組みともいえます。

投資法人の倒産・上場廃止リスクがある

リートは運営元の不動産投資法人が倒産したり、上場廃止になったりするリスクがあります。もし投資法人の倒産・上場廃止があれば、投資したリートの価格は大幅に下落するかもしれません。

上場廃止基準に該当する可能性がある場合、監理銘柄に指定されて審査・確認が行われます。上場廃止が決定すると1ヵ月間整理銘柄に指定され、上場廃止となります。監理銘柄や整理銘柄に指定されても売買は可能ですが、実際は価格が大きく下落し、売買が困難となる恐れがあります。

リートの個別銘柄に投資する場合は、定期的に投資法人の運営状況や投資対象資産を確認し、問題がないかを見極める必要があるでしょう。

元本割れリスクがある

リートには元本割れリスクがあり、取引のタイミングによっては損失が生じる可能性があります。株式と同じように価格が日々変動するため、購入時より価格が下落すると元本割れします。

リートの価格は経済情勢や不動産市場動向など、さまざまな要因に影響を受けます。将来の価格を正確に予測することはできません。もし損失が出ても生活に支障が出ないように、余裕資金で投資をすることが大切です。

リートのデメリットの詳細は下記記事をご参照ください。

※関連記事:リート(REIT)はおすすめしない・やめとけといわれる理由7選!結局おすすめの人は…

リート(REIT)と他の不動産投資との比較

不動産投資には、現物不動産投資やリート、不動産クラウドファンディングなど、いくつかの種類があります。それぞれの違いを把握して、どの投資手法が最も自分に適しているのかを判断しましょう。

現物不動産投資との比較

|

リート |

現物不動産投資 |

|

|

最低投資金額 |

数万円〜 |

数十万円〜 |

|

流動性 |

高い |

低い |

|

利回り |

5.08%※ |

物件による |

|

課税対象 |

分配金、売却益 |

家賃収入と売却益 |

|

ローンの利用 |

利用不可 |

利用可能 |

|

価格変動 |

大きく頻繁 |

小さくゆっくり |

|

メリット |

・管理の手間がかからない ・分散投資しやすい |

・不動産を担保に ・ローンを組む際に |

|

デメリット (リスク) |

投資法人の倒産・ |

・管理の手間がかかる ・分散投資しにくい |

|

向いている人 |

少額から投資を始めたい方 |

リスクを負ってでも |

※引用:一般社団法人 不動産証券化協会

現物不動産はリートよりも実用的な資産価値があります。なぜなら、不動産を担保にして融資を組めるためです。リートなどのペーパーアセットは担保としての価値がありません。

現物不動産であれば、不動産担保ローンを組めます。不動産を担保にして事業資金や生活資金を借りるなど、実用的な資産になるのです。不動産担保ローンの多くは、不動産購入時に金融機関から抵当権が設定されていても、追加で融資を受けられます。

ただし、現物不動産投資は空室になった際に収入を得られなくなり、ローン返済が滞る恐れがあります。また、物件を購入すると、購入から半年程度で地方自治体から不動産取得税の納付書が届きます。購入時に支払うわけではないため注意が必要です。不動産取得税は、地方税法で納税が義務付けられています。物件を紹介してもらう不動産会社に、不動産取得税の概算額を確認してもらうといいでしょう。

また、固定資産税・都市計画税も納税しなければなりません。固定資産税は、毎年1月1日時点の土地・建物の所有者に対して課税される税金です。地方税法で納税が義務付けられています。

物件が市街化区域内にある場合は、都市計画税もかかります。例えば、東京都江戸川区では、荒川などの河川区域および葛西沖の海面以外はすべて市街化区域とされています。税額は、固定資産税評価額に税率を乗じて計算します。

不動産投資では、物件購入時に固定資産税・都市計画税の清算金を支払うのが一般的です。1月1日から引き渡しまでは売主負担ですが、購入後は買主が負担します。固定資産税・都市計画税の清算金も、不動産会社に概算額を確認しておきましょう。

これらの作業負担や納税管理、空室などのリスク対応業務を負いたくない方はリートへの投資がおすすめです。

不動産投資とリートの比較は下記記事をご覧ください。

※関連記事:不動産投資とリート(REIT)の違い・おすすめの人を徹底比較!

不動産クラウドファンディングとの比較

|

リート |

不動産クラウドファンディング |

|

|

最低投資金額 |

数万円 |

1万円 |

|

流動性 |

高い |

低い |

|

利回り |

5.08%※1 |

3〜8% |

|

課税対象 |

分配金、売却益 |

分配金 |

|

価格変動 |

大きく頻繁 |

なし |

|

メリット |

・複合型・総合型は ・好きなタイミングで売りやすい |

・優先劣後構造が採用 ・基本的に日々の価格変動がない |

|

デメリット (リスク) |

・優先劣後出資がない ・株式と同じく |

・投資先は基本的に1つの不動産 ・クリック合戦になることもある |

|

向いている人 |

・1つのファンドで分散投資したい方 ・すぐに換金したい方 |

・損失リスクを下げたい方 ・一定期間資金の拘束を |

※1:一般社団法人 不動産証券化協会

※1:(株)矢野経済研究所

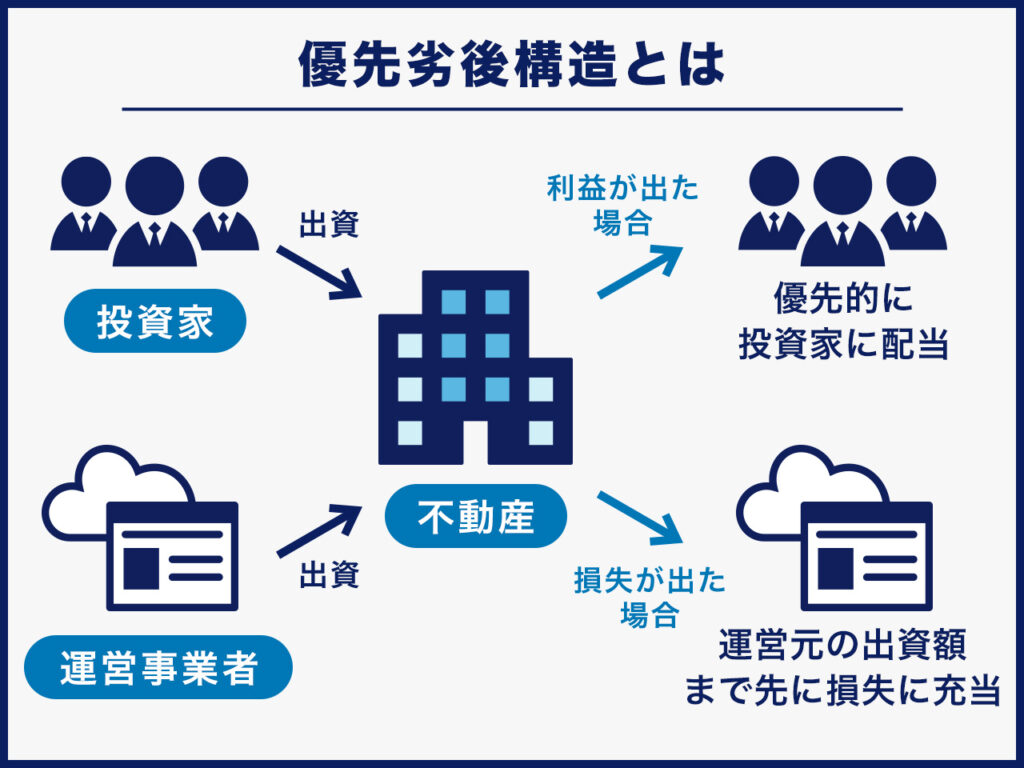

不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスになります。

不動産クラウドファンディングの多くのファンドでは優先劣後構造が採用されているため、万が一損失が発生した際の被害を最小限に抑えられます。優先劣後構造とは、共同出資している不動産クラウドファンディング会社の出資額を優先的に損失の補填に当てる仕組みです。

損失額が不動産クラウドファンディング会社の出資額に収まる場合、投資家が損失を被ることはありません。ただし、不動産クラウドファンディングのなかには優先劣後出資を採用していないものもあるため、投資する際は必ず商品の概要をチェックしましょう。

また、不動産クラウドファンディングは数ヶ月から数年の間資金が拘束されるため、リートのように好きなタイミングで現金化はできません。必ず生活資金を確保した上で、数ヶ月から数年使う予定のない余剰資金で投資しましょう。

リートと不動産クラウドファンディングの比較内容の詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

不動産クラウドファンディングとREITの比較は下記記事で詳しく解説しています。

※関連記事:不動産クラウドファンディングとREIT(リート)の違いを比較!おすすめの人も紹介

リート(REIT)の始め方

- 証券口座を開設する

- 証券口座に投資資金を入金する

- リートの銘柄を選ぶ

基本的にどの証券会社からでもリートへの投資は可能です。ただし、証券会社によって手数料などは異なるため、口座開設前に各社のサービス内容を検索して比較検討しましょう。一般的にはネット証券のほうが手数料は低い傾向にあります。たとえば、野村證券の店舗で国内株式を購入する際の手数料は、約定代金20万円以下の場合2,860円です。一方、楽天証券で20万円の取引をする場合の手数料は115円です。

投資する銘柄を選ぶ際は、JAPAN REITでの比較がおすすめです。

※引用:JAPAN REIT

JAPAN REITではJ-REITの情報提供を行っているため、各リートの利回りやポートフォリオを確認できます。

まとめ:リート(REIT)とは不動産専門の投資信託

リートは、投資法人が複数の投資家から募った出資金を元に不動産に投資し、そこから得られた賃料収入や売買差益を投資家に還元する仕組みです。

主な投資先は住居やオフィス、商業施設、物流施設、ホテルなどがあり、それらに特化した商品やバランスよく分散された商品があります。高額で個人では投資しにくい商業施設やホテルなどの不動産に少額から投資できる点が特徴です。

リートは特化型、複合型、総合型の3種類がありますが、極力価格変動のリスクを抑えた投資をしたい方は、幅広く分散投資できる総合型がおすすめです。

しかし、投資法人の倒産・上場廃止や元本割れリスクがあるため、投資先や市況を判断した上で投資する必要があります。

リートに投資することに不安を感じる方は、当社不動産クラウドファンディングサービス「CREAL」をご検討されてはいかがでしょうか?

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点