※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

給料だけでは資産を増やせないと心配している方は多いでしょう。

資産を増やす方法として、投資や副業に注目が集まっています。しかし会社員にとって、副業禁止としている就業規則や副業への時間確保などを考えると、副業をすることはハードルが高いと感じるかもしれません。

そこで資産運用を始めようと投資方法を調べていたのに「資産運用はしないほうがいい」といわれているのを知って、投資を始めていいか不安になってこの記事にたどり着いたのではないでしょうか。

しかし「資産運用しないほうがいい、やめておけ」というフレーズをよく目にすることもあり、資産運用をすることに躊躇してしまう人もいるでしょう。

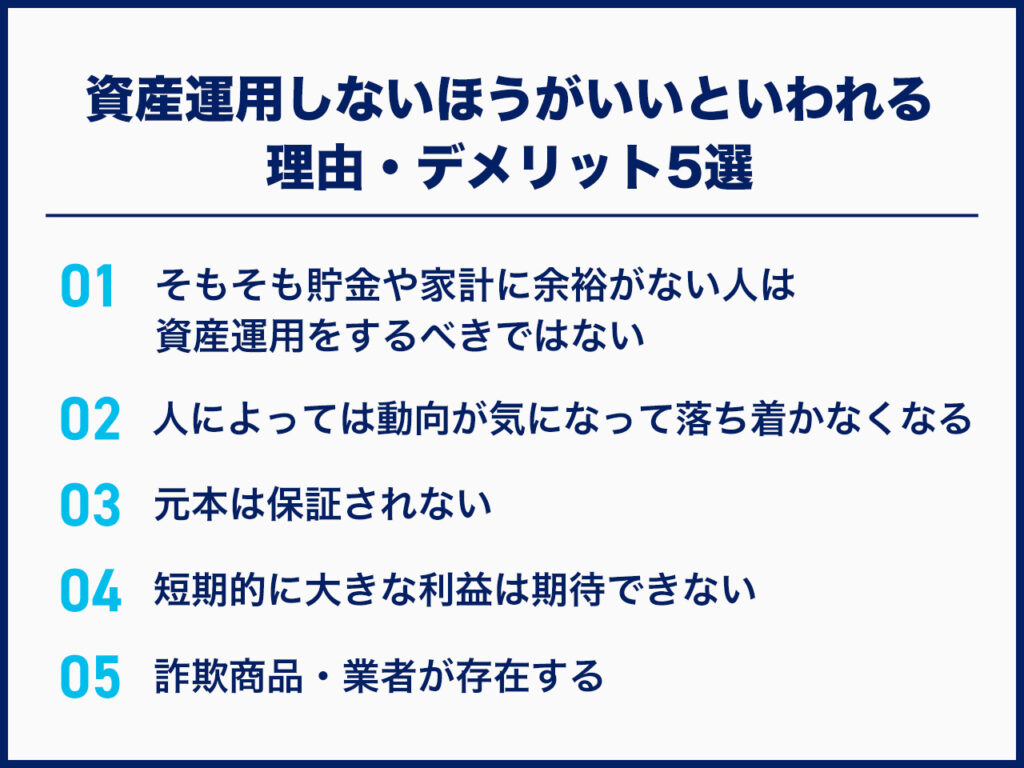

資産運用はしないほうがいいといわれる主な理由は次のとおりです。

- ・そもそも貯金や家計に余裕がない人は資産運用をするべきではない

- ・人によっては投資商品の値動きの動向が気になって落ち着かなくなる

- ・短期的に大きな利益は期待できない

- ・詐欺商品・業者が存在する

本記事では、それでも投資がしたいという方のために、「投資初心者が始めやすい投資方法」についても解説していますので、ぜひ参考にしてください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月現在

目次

資産運用しないほうがいい・やめておけといわれる理由・デメリット5選

そもそも貯金や家計に余裕がない人は資産運用をするべきではない

貯金や家計に余裕のない状態で投資を始めれば、生活費が不足したり急な多額の出費に対応できなくなります。急に多額のお金が必要になる度に、せっかく積み立てていた投資を取り崩したり、長期運用の商品を解約したりする必要もでてくるでしょう。その結果、資産を増やすつもりが元本割れを起こすなど、かえって損をしてしまうかもしれません。

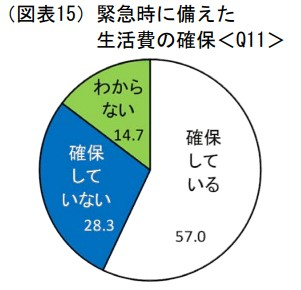

まずは毎月の生活資金を最優先しましょう。実は緊急時に備えて生活費の確保をしている人は6割もいません。全国の18〜79歳の個人30,000人の調査によると、確保していない・わからない人の割合は約43%です。

※引用:金融庁

資産運用を始めたい人は、不測の事態があった時のために、生活防衛資金として生活費半年分を目標に確保しましょう。備えがあれば投資を始めても不安が少なくなります。

人によっては動向が気になって落ち着かなくなる

つみたてNISAやiDeCoなど比較的安定した資産運用をしていても、投資にリスクはつきものです。人によっては、日々の資産の上がり下がりを細かくチェックして気に病んでしまい、メンタルがやられる人もいます。会社員の場合、資産の下落が心配で仕事に支障をきたす恐れまであるのです。

このように、値動きを気にしすぎる人は資産運用に向いていないといえます。大きく相場が動いている日など、心配のあまり一時的な下落局面でも不安に陥って慌てて売ってしまうかもしれません。

時期によっては経済危機や戦争など、自分では避けようがない局面で株価や為替が上下することもあります。そのため、10年以上など長いスパンで投資を考えれば、一喜一憂せず投資を続けやすいでしょう。

どうしても値動きが心配な方は、海外債券や日本債券の割合の多い投資信託で少額投資をしてみましょう。リターンは小さいですが、値動きが少ないローリスク商品から投資に慣れてみるのもいいでしょう。

債券投資の詳細は下記記事をご参照ください。

※関連記事:債券投資は意味ないといわれる理由!向いていない人・失敗事例も紹介

それでも不安な方は、日々の価格変動がなく、ほったらかしで投資できる不動産クラウドファンディングがおすすめです。1万円から始められるので、少額から投資を始めてみるのもいいでしょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月現在

元本は保証されない

資産運用には元本が保証されないものが数多くあります。たとえば次の表は、投資信託やつみたてNISAなどで関連商品がトップクラスの人気を誇っているインデックス指数S&P500のチャートです。

※引用:SBI証券

この10年間、上下がありつつも基本的には上昇基調です。しかし短期間で見てみると、2020年初頭はコロナの流行で大きく値下がりしています。2022年もアメリカでの利上げや、ロシアとウクライナの戦争で為替も株価も大きく上下しました。この時期に投資をはじめていたり投資商品を売却していれば、短期的には元本を割って損をすることとなります。

元本保証のある商品は低リスクですが、高いリターンは望めません。たとえば元本100万円を10年間運用するといくらになるのか見てみましょう。

- ・元本100万円を定期預金で年利0.2%、10年間資産運用:102万円

- ・元本100万円を投資信託で年利3%、10年間資産運用:134万4,000円

- ・元本100万円を投資信託で年利8%、10年間資産運用:215万9,000円

元本保証が絶対条件とする方は、リスクとリターンをよく理解して、まずは以下の資産運用をチェックしてみましょう。

- ・定期預金

- ・国債

- ・政府保証債

元本保証のある投資については下記記事をご参照ください。

※関連記事:元本保証のある投資手法はない!元本割れ対策のある投資手法も紹介

短期的に大きな利益は期待できない

つみたてNISAやiDeCoなど比較的安定しているといわれる投資方法の場合は、毎月積み立てるため、元本が少ないうちは増え方が遅い傾向にあります。元本が増えてくると、複利の効果で資産は増えてきます。

たとえば100万円を利回り8%で10年複利で運用すると、215万9,000円です。一方、200万円を同じく利回り8%で1年単利で運用した結果は216万円です。複利で10年の時間をかけた100万円は、1年運用した200万円とほぼ同じ結果になります 。

「投資の神様」と呼ばれる投資家ウォーレン・バフェット氏も「喜んで10年間株を持ち続ける気持ちがないのなら、 たった10分間でも株を持とうなどと考えるべきですらないのです」 と長期保有の重要性を述べています。株価が大きく変動したり、もっと儲かりそうな商品に乗り換えたくなったり、投資をしていると様々なことで心が揺れることがあります。しかし、10年以上投資商品を持つつもりがないなら、初めから買うべきではないと語っているのです。

元本割れをなるべく避ける方法は、できるだけ長期で資産運用することです。時間を味方につけることで買う時期に悩むことなく、複利の効果で資産が増えることを実感できるでしょう。

詐欺商品・業者が存在する

資産運用はしないほうがいいという人のなかには、詐欺やトラブルが怖いからとの声もあります。実際に近年様々なタイプの金融詐欺が横行しています。

金融庁の金融広報中央委員会に寄せられた代表的な金融詐欺には次のようなものがあります。

架空FX取引詐欺

必ず儲かるとして、高額なFXの自動売買システムを買わされる詐欺です。画面上では儲かっているように見えても、いざ出金しようとすると、エラー表示が出て出金ができないのです。自動売買システムの運用者に問い合わせると、連絡が取れなくなるのです。

仮想通貨の購入詐欺

知り合いなどに誘われて行った仮想通貨の投資セミナーで、新しく取扱いが始まる仮想通貨を紹介されます。そこで「必ず儲かる」「セミナー参加者だけに特別価格」など会場の雰囲気にのまれ契約してしまいますが、実際には取引が始まることはなく、セミナーの運営者と連絡が取れなくなる詐欺です。

デート商法による悪質な投資用マンション販売詐欺

婚活サイトなどで被害者に近づき親しくなった上で、投資用マンションを売りつける詐欺です。「2人の将来のため」と言って、マンション投資を勧められてマンションを購入してしまった後、姿を消して連絡が取れなくなるのです。売りつけられたマンションは、購入金額よりも価値が低く、ローンだけが残されます。

儲け話で騙すオンラインサロンを利用した投資詐欺

インターネット上の会員制コミュニティ内で、投資商品や投資ツールを売りつけられる詐欺です。数十万の高額な入会金を支払ったにもかかわらず、インターネット上で入手できるような一般的な内容しか提供されないことに不信感を抱いたためサロン内で発言すると、他の会員から「私は儲かっている」「あなたがおかしい」と攻撃されることもあります。そのうち連絡をブロックされたり、オンラインサロン自体が閉鎖になりサロン主催者だけでなく会員もサクラのため、誰とも連絡がとれなくなるのです。

他にも様々な新手の詐欺が増えています。次のことに気をつけましょう。

- ・「元本保証ありで必ず儲かる」といわれたら信じない

- ・販売・サービス提供者は金融取引業の登録を受けているかを金融庁のホームページで確認する

- ・リスクやデメリットが理解できない商品は契約しない

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月現在

初心者におすすめ・向いている資産運用の種類

資産運用をしないほうがいい理由を知ったことで、自分は資産運用向きと判断できた人もいるでしょう。しかし、どの種類から始めたらいいのか迷ってしまうという方のために、初心者にもおすすめできる資産運用の種類を厳選して紹介しています。

|

投資方法 |

特徴 |

向いている人 |

|

不動産クラウドファンディング |

インターネットを通じて |

少額から不動産に投資したい人 |

|

NISA |

保有期間は無期限で非課税になる年間120万円まで、 |

資金を中長期で積み立てたままにできる人 |

|

iDeCo |

掛金・運用益・給付金受け取り時に |

公的年金以外の老後資金を用意したい人 |

|

ロボアドバイザー |

AIを使って分散投資ができる。 |

投資に使う時間がない人、 |

※ロスカット:損失が出ている時点で決済を行い、損失を確定させること。一旦取引を終了することで、損失拡大を防ぐ目的があります。

不動産クラウドファンディング

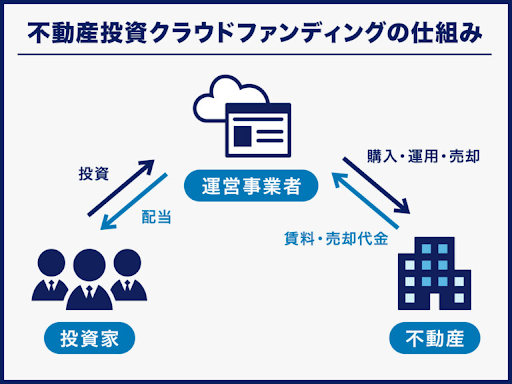

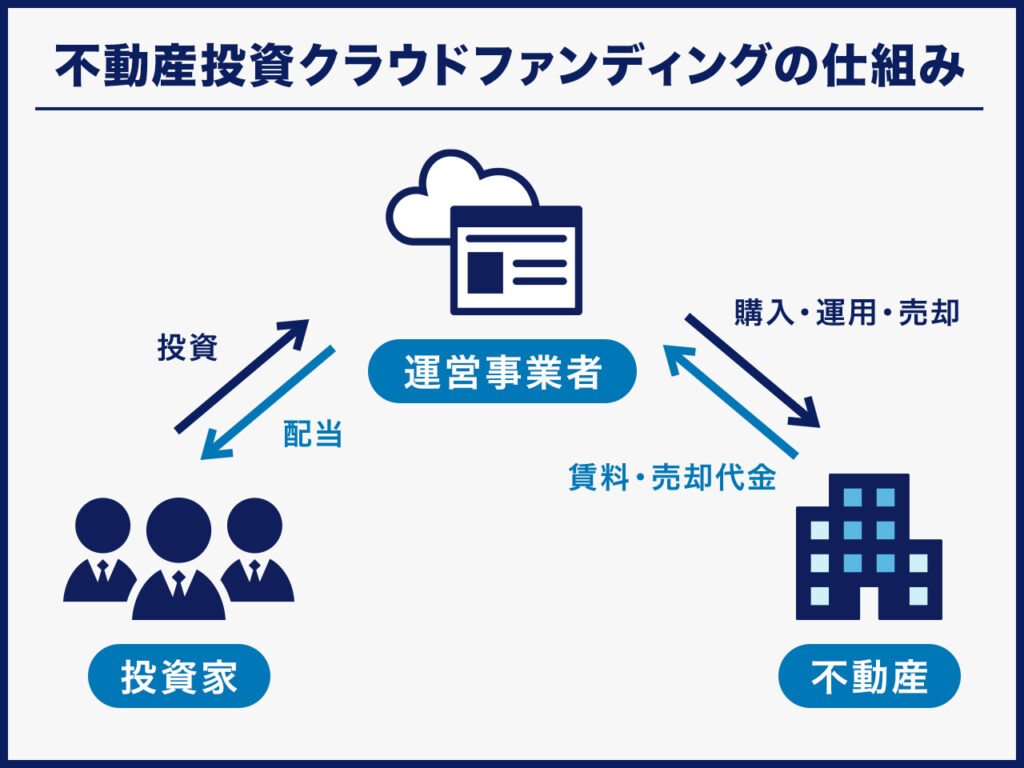

不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

マスターリース契約とは、不動産の賃借人がさらに別の賃借人にサブリース(転貸)することを前提とした契約です。賃料の下落が発生しても、賃借人はファンド組成会社へ毎月固定の賃料を支払うため、運用時のリスク軽減が期待できます。

CREALにおいても、多くのファンドでマスターリース契約を設定しています。

不動産クラウドファンディングは想定利回りが概ね3~8%程度※1のファンドを扱う運営会社が多いです。

元本100万円あたりの投資期待値は、4.4%を複利で10年間運用すると153万8,000円になります。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月現在

NISA

NISAは、2018年1月から始まった少額からできる積立投資の非課税制度です。つみたてNISA口座内の投資では、売却益や分配金を受け取ったときに通常かかる税金約20.315%が非課税になります。

設定した金額を長期で毎月積み立てていく方法のため、購入時期で悩むこともなく、

ほったらかし投資にもおすすめの投資方法です。

現行のNISAは2023年末で終了し、2024年1月からは新NISAが始まります。

|

現行NISA |

新NISA |

|||

|

つみたてNISA |

一般NISA |

つみたて投資枠 |

成長投資枠 |

|

|

非課税保有期間 |

20年間 |

5年間 |

無期限化 |

|

|

口座開設期間 |

2023年まで |

恒久化 |

||

|

制度選択 |

併用不可 |

併用可 |

||

|

年間投資枠 |

40万円 |

120万円 |

120万円 |

240万円 |

|

非課税保有限度額 |

800万円 |

600万円 |

1,800万円 |

|

|

投資対象商品 |

長期の積立・分散投資に適した一定の投資信託 ※金融庁の基準を満たした投資信託に限定 |

上場株式・投資信託等 |

つみたてNISAと同様 |

上場株式・投資信託等 |

|

売却で非課税投資枠の再利用 |

× |

〇 |

||

|

対象年齢 |

18歳以上 |

18歳以上 |

||

|

ロールオーバー |

不可 |

可 |

不要 |

|

※参考:金融庁

NISAの平均利回りは、2025年5月末時点で、全世界株式(オールカントリー)で5.08%※1、eMAXIS Slim 米国株式(S&P500)で6.95%※2です。

※1 日本経済新聞

※2 新NISAナビ

NISAの対象商品は、約6000本近くある公募投信のうち、厳選された261本(2023年11月現在)が金融庁に届け出されています※。なかでも初心者にとって無難といえる商品は主に以下の2つです。

- ・全世界株式(オールカントリー)

- ・全米株式(S&P500)

※参考:金融庁

どちらもつみたてNISAの設定件数・設定金額においてもトップクラスの人気で、運用実績も多い商品です。

iDeCo

iDeCo(個人型確定拠出年金)とは、掛金を自ら支出して積立・運用を行う私的年金制度です。積み立て掛金と運用益は、原則60歳から受け取ることができる仕組みになっています。

投資したい金融商品や運用益の受け取り時期などは自由に設定可能です。

|

対象者 |

原則20歳以上65歳未満 |

|

限度額/年間 |

年間14.4万円~81.6万円* |

|

投資金額/ 月 |

月5000円から、千円単位 |

|

投資商品 |

保険商品、定期預金等(元本保証商品) 投資信託 (元本保証なし) |

|

購入方法 |

毎月・継続的に積み立て |

|

払い出し制限 |

原則60歳まで引き出し不可 |

|

税制優遇 |

毎年の所得税や住民税が安くなる |

|

運用益は非課税 |

|

|

受け取り時の税金が安くなる(控除あり) |

※引用:厚生労働省

iDeCoの利回りは3~5%ほどといわれています。

※参考:MUFG

はじめにどれを選んでいいのか迷ったときには、NISAと同じく、運用実績の高い次の投資信託2つが無難な選択でしょう。

- ・全世界株式(オールカントリー)

- ・全米株式(S&P500)

iDeCoの詳細は下記記事をご参照ください。

※関連記事:iDeCoはおすすめしないといわれる理由・デメリット5つ!向いていない人も紹介

ロボアドバイザー

ロボアドバイザーは、コンピューターのアルゴリズムを利用して、最適なポートフォリオをAIが作成して運用してくれるサービスです。下記2種類があります。

- ・すべておまかせの「投資一任型」

- ・必要な助言をしてくれる「アドバイス型」

「投資一任型」は商品の購入、運用のチェック、リバランス※まで、AIが行ってくれるため、「ほったらかし投資」に適しています。

※株式・債券・投資信託などの組み合わせのバランスが崩れたときに元の目標割合に見直すこと

ほったらかし投資の詳細は下記記事をご参照ください。

※関連記事:ほったらかし投資におすすめの投資方法比較7選!シミュレーションも

ロボアドバイザーの平均的な利回りは、サービスや運用期間、リスク許容度によって異なりますが、年率で約4~10%程度です。

※参考:ナビナビ保険

ただし、同じ投資信託を扱っているNISAやiDeCoの手数料が無料なのに比べ、投資銘柄まで選んでくれるロボアドバイザーは、年率1.1%(税込)ほどと手数料は高めです。

ロボアドバイザーのデメリットの詳細は下記記事をご参照ください。

※関連記事:ロボアドバイザーはやめとけといわれる理由・デメリット3つ!向いていない人も紹介

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月現在

初心者が始めやすい・向いている資産運用の種類は、下記記事をご参照ください。

※関連記事:初心者向き|資産運用の種類8選比較表付!初心者に向かない種類も紹介

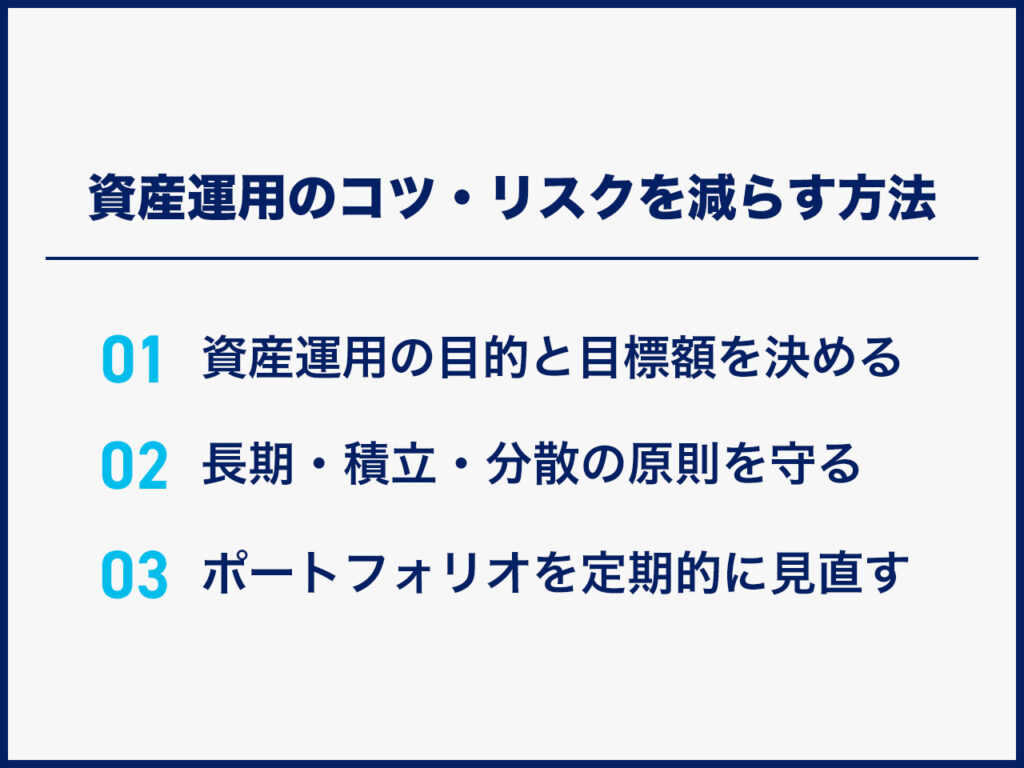

資産運用のコツ・リスクを減らす方法

投資においてのリスクとは、「損をする可能性」ではなく「リターンの振れ幅があること」を指します。リスクのある商品は振れ幅が大きくなるほど、大きな損失を出す可能性も、大きな利益を生む可能性もあります。

安定した資産形成のためには、そのリスクの性質にあった運用をすることが大切です。

資産運用の目的と目標額を決める

投資の目的を決めることで、必要な目標額が明確になります。目標額が明確になれば、適した投資方法が決められます。

まずは今後のライフイベントを具体的に考えてみると、目的や金額が見えてくるかもしれません。結婚、住宅購入、車の購入、子供の教育資金、年金の確保など、目的が決まったら、次は逆算して必要なライフイベントまでの積立期間を決めましょう。

目的が決まったら、次は「目標額はいくら必要」なのか、そのためには「毎月いくら投資すればいいのか」決定します。必要なライフイベントまでの期間から逆算して積立期間を決め、毎月の投資額がいくら必要になるか計算しましょう。

何パーセントで運用すると資産が倍になるのかわかる簡単な計算式があります。「72の法則」といい、次の式で計算できます。

72の法則計算式:72÷金利(%)=投資期間(年数)

たとえば 金利4%で運用した場合、18年で資産は倍になります。

例)「72÷4=18」

複利効果により元本を倍にするおおよその投資期間を求める方法なので、投資金額の大まかな目安にお使いください。

※参考:野村証券 証券用語解説集

長期・積立・分散の原則を守る

3つを組み合わせることではじめてリスクの低減ができます。

長期投資の効果

「長期投資」とは、明確な定義はありませんが、数年から数十年単位の期間で投資を行う必要がある投資方法です。長期的な投資には時間を味方につけることで複利効果が大きく狙えます。

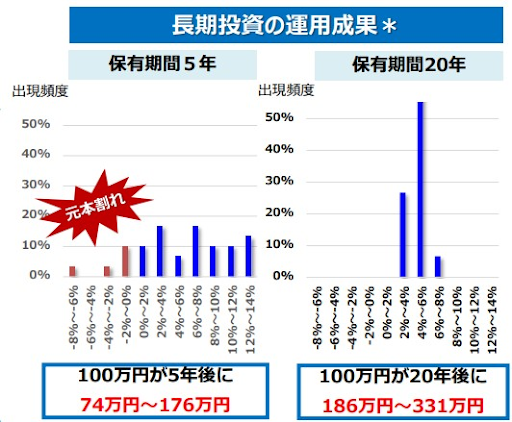

次の表は100万円を5年間と20年間運用した結果です。期間が長いほうが、リターンの振れ幅が小さく、結果的に資産を多く増やしています。

※引用:金融庁

積立投資の効果

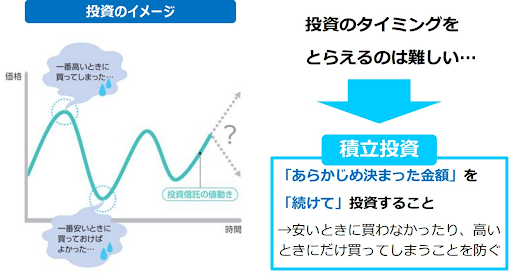

積立投資は、投資を始める際に決めた投資商品を一定の期間ごとに同じ金額で積み立てていくものです。設定しておけば価格が安いときに数多く、価格が高いときに数少なく買うこともできます。購入のタイミングをはかる必要もなく、購入価格が平均化するため、高値で買ってしまうリスクも最小限にできます。

※引用:金融庁

分散投資の効果

同じ商品に投資してしまうと、大きく下落した局面で損失が拡大します。そのため、リスクを避けるため値動きの異なる資産に分散して投資します。方法としては主に3つあります。

- ・株式・債券・投資信託など金融商品の種類を分ける

- ・日本国内・米国・先進国・新興国・全世界など地域で分ける

- ・一度で全額を投資せずに、積立投資のように投資時期を分ける

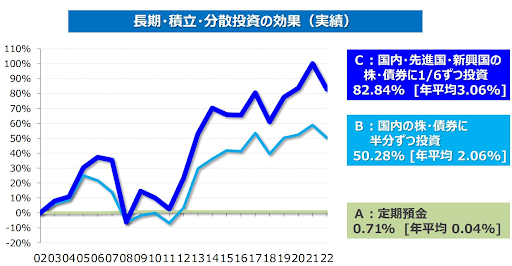

次の表は20年間長期・分散・積立をケースごとに行った結果です。A:定期預金、B:国内株・債券に半分ずつ、C:国内・先進国・新興国の株と債券に1/6ずつ投資したもので、Cでは82.84%の成果を出しています。

※引用:Bloombergより金融庁作成

ポートフォリオを定期的に見直す

資産運用を続けていると、当初に予定していた資産の配分が変わってくることがあります。

たとえば債券と投資信託をそれぞれ50%保有していて、投資信託が2倍に値上がりした場合、増えた投資信託分を売却し、債券を買い増して当初予定していた債券と投資信託の比率を50%ずつに戻します。この見直しのことをリバランスといいます。

■リバランスの効果

- ・想定した目標通りのポートフォリオを維持できる

- ・値上がり分の売却と安くなった分の買い増しで資産が増えることがある

- ・値動きの大きい商品を減らすことで、リスクの取りすぎを見直せる

リバランスは1年、半年、四半期といった定期で行うパターンと、リバランスが必要と思われるときに不定期で行うパターンがあります。投資経験のないうちは、定期的に決めてリバランスを行う方が、リバランスすべきか判断に迷うこともなく売買ができるでしょう。

たとえば、下記のように目標とするライフイベントの変動に合わせて投資の配分を変えることもあります。

「住宅購入資金や教育資金を積極的に貯めたい」

「定年退職を見すえてそろそろ安定した運用に切り替えたい」

積極的な運用の場合は株式や不動産などの運用割合を増やし、 より安定した運用を目指す場合は債券などの割合を増やすことになります。

ここまで読んでもどの投資手法がいいか迷う方は、1万円からほったらかしで投資できる「不動産クラウドファンディング」をおすすめします!

初心者が不動産投資を始めるなら「不動産クラウドファンディング」がおすすめ

不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

現物不動産投資の場合、収益不動産を購入するにはまとまった資金が必要です。比較的価格が安い区分マンションでも、都内の物件であれば1,000万円を超えます。金融機関の融資を利用しても、通常は数十万円~数百万円程度の自己資金が必要です。

対して不動産クラウドファンディングは、1万円程度の少額から不動産へ投資ができ、投資金額に応じて定期的に配当金を受け取れます。入居者との契約などの管理業務はすべて運営会社に任せられます。

不動産クラウドファンディングでは売買タイミングを判断する必要がなく、投資後は配当金の入金と元本の返還を待つだけで済むため、初心者でも不動産投資を始めやすいでしょう。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

不動産クラウドファンディングでは元本割れへの対策が講じられているファンドが多く存在します。

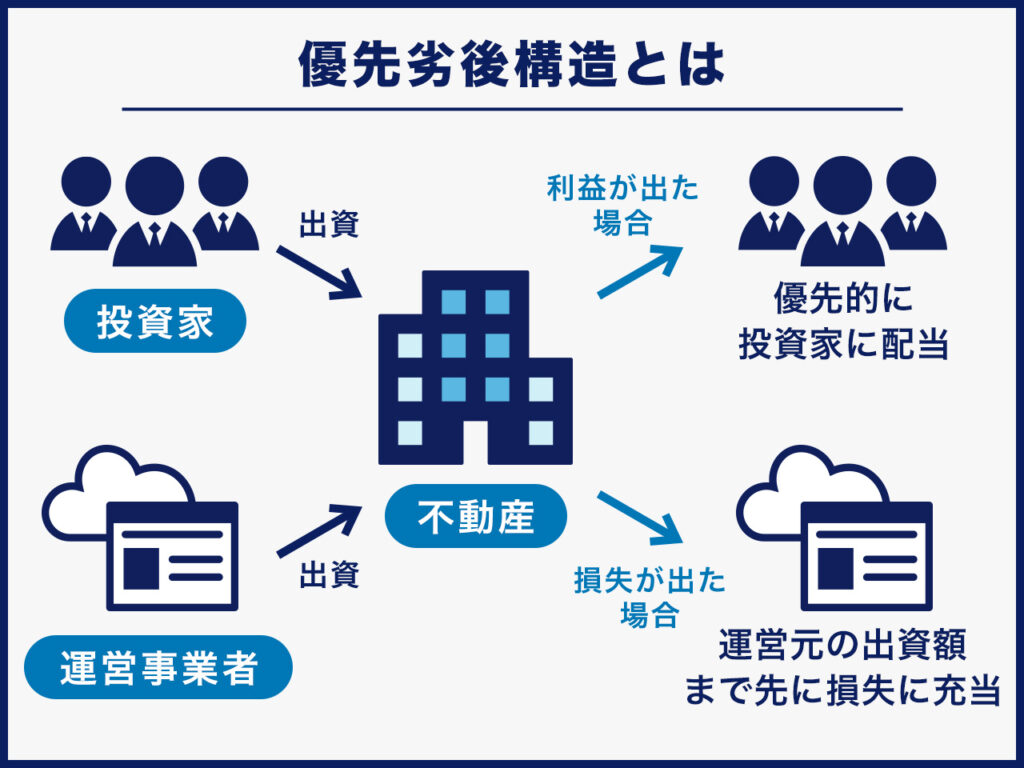

不動産クラウドファンディングは優先劣後構造が採用されている案件が多いため、万が一損失が発生した際の被害を軽減することができます。優先劣後構造の詳細は下記ページをご参照ください。

※関連記事:用語集 優先出資

※関連記事:用語集 劣後出資

※関連記事:よくある質問 「優先劣後出資方式」とはどんな仕組みですか?

ただし、不動産クラウドファンディングのなかには優先劣後出資を採用していないものもあるため、投資する際は必ず商品の概要をチェックしましょう。

上記より、特に下記に該当する方は不動産クラウドファンディングでの投資をおすすめします。

- ・損失リスクを下げたい人

- ・少額からほったらかしで投資をしたい人

まとめ|資産運用しないほうがいい理由

資産運用はやめておけといわれる主な理由は次のとおりです。

- ・そもそも貯金や家計に余裕がない人は資産運用をするべきではない

- ・人によっては投資商品の値動きの動向が気になって落ち着かなくなる

- ・短期的に大きな利益は期待できない

- ・詐欺商品・業者が存在する

自分は当てはまらないと安心した方もいるでしょうか。ここに挙げた「資産運用はしないほうがいい理由」のほとんどは、対策を立てたり知識を得ることで不安が減らせるものが多いです。

それでも、まだ本格的な資産運用を迷っている方には、不動産クラウドファンディングがおすすめです。1万円から始められ、日々の価格変動がないので、ほったらかしでも投資ができます。運用はプロがすべて行ってくれるので、安心して不動産をポートフォリオに入れることができます。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2025年12月末時点