※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

テレビで投資初心者向けと推奨されていた投資信託から投資をスタートし、知識が増えたことで新たに株式投資を始めたものの、損切りがうまくできず悩んでいる人は少なくないでしょう。

損切りは損失を最小限に抑えるために重要ですが、「損失を回避したい」「損失を認めたくない」などの心理によって、適切なタイミングでの損切りが難しくなる傾向があります。しかし、損切りを先延ばしにすることで、さらに損失が拡大するリスクもあるのです。

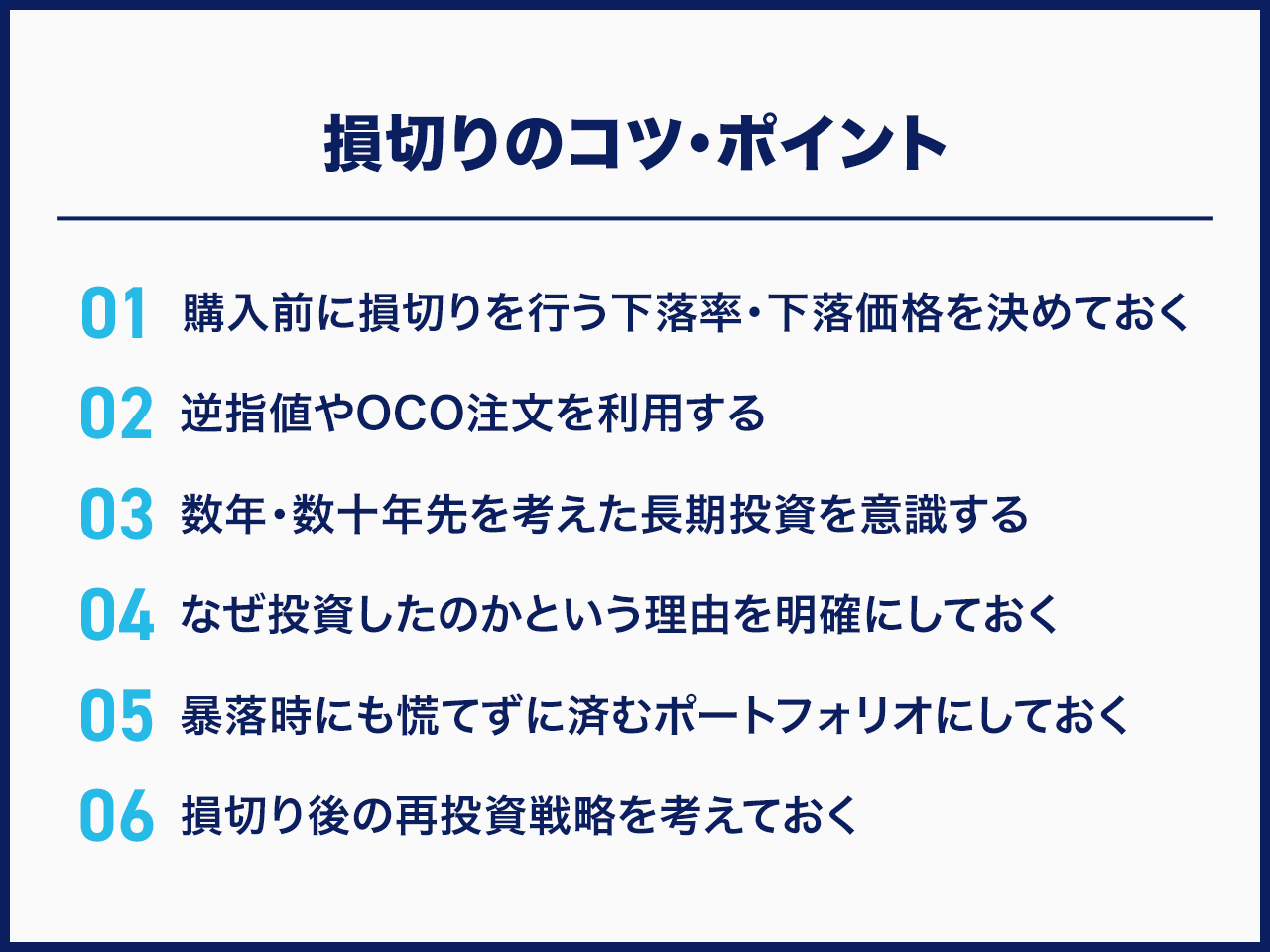

損切りのコツ・ポイントは以下の通りです。

- ・購入前に損切りを行う下落率・下落価格を決めておく

- ・逆指値やOCO注文を利用する

- ・数年・数十年先を考えた長期投資を意識する

- ・なぜ投資したのかという理由を明確にしておく

- ・暴落時にも慌てずに済むポートフォリオにしておく

- ・損切り後の再投資戦略を考えておく

本記事では他にも、損切りできない原因・理由や注意点について解説します。この記事を読めば、適切なタイミングで損切りができるようになるはずです。

※本記事の「損切り」は、主に株式投資における損切りを意味しております

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

目次

おさらい|そもそも損切りとは?

損切りとは、損失が出たときに株を売却して損失を確定させる行為のことです。たとえば、保有している株の価格が下落し、さらなる下落により損失が拡大する可能性がある場合、早めに売却して損失を限定するために損切りを行います。

※参考:Money Hub(マネハブ)

※引用:Money Hub(マネハブ)

株式投資では、相場の予測が難しく、プロ投資家でさえ損失を完全に避けることは困難です。したがって、いかに損失を小さくするかという観点で行動することが大切です。

適切なタイミングで損切りできないと、損失がさらに増加するリスクがあります。また、損切りを行わずにいると、その間資金が拘束され、有望な他の銘柄に投資するチャンスを逃してしまう可能性もあるでしょう。

株が儲からないといわれる理由や失敗原因を知りたい人は、下記記事をご参照ください。

※関連記事:株は儲からないといわれる理由・失敗原因7つ!向いていない人や失敗事例も紹介

損切りのコツ・ポイント

購入前に損切りを行う下落率・下落価格を決めておく

購入前から「購入時点の株価から10%下落したら損切りする」「購入金額から5万円下落したら売却する」などといった損切りの基準を決めておくことが重要です。あらかじめ損失が発生する可能性を考慮して対処法を考えておくことで、最終的に損失を抑えやすくなるところがあります。

ただし、銘柄ごとに値動きの特徴が異なるため、すべての銘柄に同じ損切りの基準を適用するのは適切とはいえないでしょう。たとえば、値動きの激しい銘柄に対して同じ基準を適用すると、すぐに損切りすることになってしまいます。一方で、値動きが緩やかな銘柄では、長期間利益が出ていなくても基準に達せず、結果的にいつまでも保有し続けることになってしまいます。

損失を適切にコントロールするためには、経験を積んで銘柄に合った損切り基準を見つけることが大切です。実際に少額でいくつかのパターンを試し、どの損切り基準が利益を多く残せるかを試してみるといいでしょう。

逆指値やOCO注文を利用する

逆指値注文とは、「株価が〇円以下になったら売却する」と事前に注文を設定しておく方法です。

※引用:大和証券

たとえば、株価1,000円で購入した銘柄に対し、800円で逆指値注文を設定します。この場合、株価が800円に下がると、自動的に売却が行われます。

逆指値注文をすることで、株価が下がった際に手動での手続きが不要となり、リアルタイムで株価を確認していなかったとしても損切りが可能です。

一方、OCO注文は「利益確定」と「損切り」の注文を同時に発注する方法です。

※引用:やさしい株のはじめ方

条件を満たした片方の注文が成立すると、その時点でもう片方の注文はキャンセルされる仕組みです。たとえば、株価1,000円で購入した銘柄に対し、上限1,200円、下限800円のOCO注文を設定します。この場合、株価が1,200円以上になると利益確定が行われ、株価が800円以下になると損切りが行われます。

人によっては、株価が上がったときは売却する必要がないと感じるかもしれません。しかし、「さらに株価が上がるかもしれない」と考えて利益確定を遅らせると、その後の株価下落によって得られたはずの利益を逃してしまう恐れがあります。

OCO注文を使うことで、感情に流されることなく、利益確定や損切りを自動的に実行できます。

数年・数十年先を考えた長期投資を意識する

少しの損失で焦って損切りすると、売却後に株価が上昇し、得られていたはずの利益を逃してしまう可能性があります。一時的に株価が下がっても、中長期的に成長が見込める企業であれば、損切りをせずに保有し続ける選択肢も考えられます。

ただ、長期投資で成功するには、将来的に株価が上昇する企業を見極める必要があります。銘柄を選ぶ際は、以下のようなポイントを意識してみてください。

|

ポイント |

理由 |

|

売上高※1と営業利益※2が継続的に伸びている |

売上高と営業利益は、企業の収益力を示し、安定した成長が期待できるから |

|

純資産※3の割合が多い |

負債が少なく、財務の健全性が高い企業は倒産しにくいから |

※1:企業が商品やサービスにより稼いだ売上金額の総額

※2:企業が本業で稼いだ利益

※3:企業に返済の義務がない資産

※参考:三菱UFJモルガン・スタンレー証券

長期的な視点を持つことで、短期的な株価の変動に左右されず、投資を継続できるでしょう。

なぜ投資したのかという理由を明確にしておく

理由が明確であれば、あらかじめ考えていた前提条件が変わったり、間違っていたりした場合に根拠を持って損切りをすべきだと判断しやすくなります。

たとえば、以下のようなケースでは、投資の前提条件が変わり、その企業の株式を保有する理由がなくなったと判断できます。

- ・業界で高いシェアを持っていた企業が、外資系企業の参入によりシェアが縮小した

- ・成長産業への参入を予定していたが、企業の成長戦略が変わり、参入が取りやめになった

反対に、ある企業が新規参入する事業が成長しそうだと判断して投資した場合、その事業が上手くいっている限りは、株価が多少下落しても保有し続けるのもいいでしょう。

ただ、明確な理由を持たずに購入した銘柄は、運用方針が不明確になり、「どのタイミングで売却する」といった出口戦略も曖昧になりがちです。

暴落時にも慌てずに済むポートフォリオにしておく

そもそも投資は、余裕資金の範囲で行うことが大前提です。そのうえで、ポートフォリオ全体のバランスが取れていることが重要です。値動きの異なる複数の資産に分散投資することで、一部の損失を他の利益でカバーできます。

たとえば、以下のような異なる資産をポートフォリオに組み込むことで、リスク分散が図れます。

- ・国内株式・海外株式

- ・国内債券・海外債券

- ・不動産

- ・金(ゴールド)

また、1種類の資産においても異なる産業や地域、企業などに投資することで、さらなるリスク分散が可能です。

暴落時にも慌てずに済むポートフォリオにしておくことで、利益と損失が相殺されやすくなり、冷静な判断で損切りしやすくなるでしょう。

ただし、資産を細分化しすぎると、それぞれの値動きを確認するのに時間がかかり、投資判断が遅れることも考えられます。管理できる範囲で投資先を分散させることも大切です。

債券投資について詳しく知りたい人は、下記記事をご参照ください。

※関連記事:債券投資は意味ないといわれる理由!向いていない人・失敗事例も紹介

不動産投資について詳しく知りたい人は、下記記事をご参照ください。

※関連記事:不動産投資のリスク・やめとけといわれる理由10選!対処法を知って安定収入を確保しよう

金投資について詳しく知りたい人は、下記記事をご参照ください。

※関連記事:金投資はおすすめしないといわれる理由・デメリット!向いていない人も紹介

損切り後の再投資戦略を考えておく

損切りは、損失を確定させる行為であるため、その後の計画が不明確であると、ストレスや迷いなどが生じやすくなります。

損切り後の再投資戦略を考えておくことで、心理的な負担が軽減され、次の投資を前提に、早い段階で損切りを実行できる可能性が高まります。また、早期に次の投資を行うことで、より早く損失を取り戻せるチャンスを得られる場合もあるでしょう。

損切り後の再投資戦略を持っておくことは、最終的に投資で成功するための有効な手段といえます。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

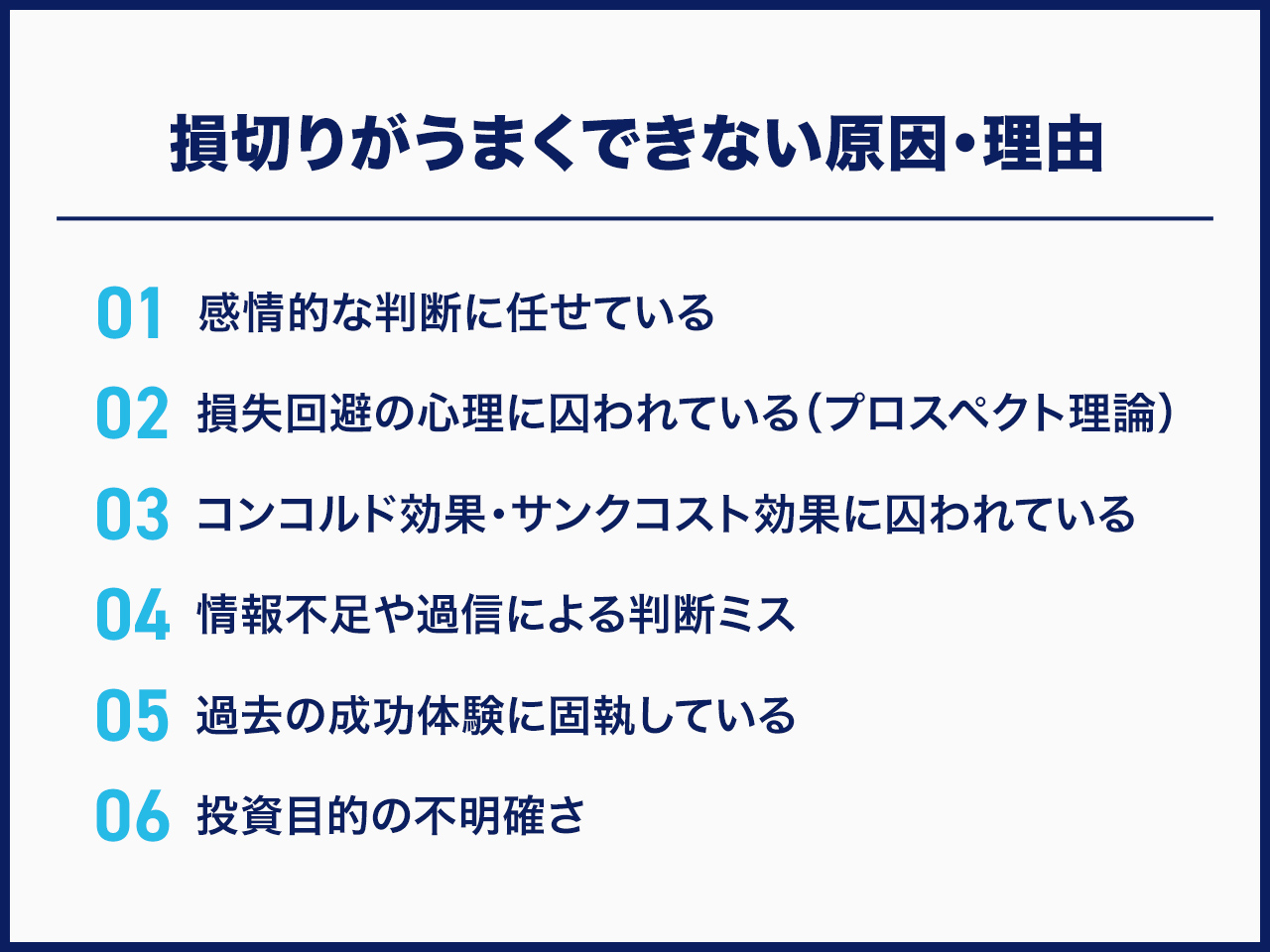

損切りがうまくできない原因・理由

損切りがうまくできない背景には、人間の心理が大きく関わっています。損切りがうまくできない原因・理由を理解し、今後損切りが必要な場面で冷静に対応できるように備えておきましょう。

感情的な判断に任せている

多くの人が投資において、「時間が経てば、株価が回復するかもしれない」などという希望を根拠なく抱いてしまいがちです。しかし、こうした感情的な判断をしていると、適切なタイミングでの損切りが難しくなり、損失を拡大させる可能性があります。

損切りで損失を最小限に抑えるためには、事前に設定した損切りの基準に従うことが大切です。また、投資した理由となる条件が変わった場合は、感情を持ち込まず損切りするのもいいでしょう。

株式投資で成功するには、事前に決めたルールに沿って、機械的に運用するのも選択肢のひとつです。

損失回避の心理に囚われている(プロスペクト理論)

プロスペクト理論とは、「人間は損失を回避する傾向があり、状況によって判断が変わる」という意思決定に関する理論です。この理論によれば、人は利益が出たときの嬉しさよりも、損失が発生した際の苦痛のほうが2倍以上大きく感じるとされています。

※参考:Webhit

※引用:カブヨム

たとえば、株式投資で3万円の利益を得るよりも、3万円の損失が発生するほうが、精神的な苦痛が大きいということです。

また、プロスペクト理論では、「損失回避性」という心理作用があるとされています。損失回避性とは、手に入れることよりも、損をすることを回避する心理作用のことです。

※参考:Webhit

損切りは損失を確定させる行為であるため、人によっては損失回避の心理に囚われてしまい、適切に損切りを行うことが難しくなると考えられます。

株式投資を行う際は、このような心理的傾向を認識したうえで、損切りすべきか判断することが重要です。

コンコルド効果・サンクコスト効果に囚われている

コンコルド効果は、投資の継続が損失の拡大につながると分かっていても、それまでに費やした労力やお金、時間を惜しんで、投資などがやめられない心理のことです。

※参考:マーケMEMO

たとえば、特定の銘柄に投資したものの、経営状態の悪化により今後の株価上昇が期待できないことが判明したとします。本来はすぐに損切りすべきですが、これまでの時間や労力などに固執し、なかなか損切りできないケースが挙げられます。

サンクコスト効果は、すでに回収不可能となったお金や時間などに固執し、さらに多くのコストをかけて損失を回収しようとする心理的傾向を表します。

※参考:マーケMEMO

たとえば、株式投資で損失が発生した場合に、その損失を回収しようと無理に投資を続けてしまうことが挙げられます。

いずれも損切りを遅らせる原因となり、結果的に損失を拡大させる可能性があります。これらの心理的傾向に囚われず、自分で設定した損切りの基準に従うことが重要です。

情報不足や過信による判断ミス

たとえば、「SNSで話題だったから買う」「株価が下がってきたら売る」といった対応では、判断材料が不足している可能性があります。企業の財務状況、業界のトレンド、競争環境など、幅広く調べて判断に必要な情報を揃えることが大切です。

また、「投資家の〇〇さんがおすすめしていた銘柄だから大丈夫」など、一部の人の意見を過信するのも危険です。常にニュースや新聞などから情報を集め、自分で戦略を考えることを心がけましょう。

過去の成功体験に固執している

投資において、過去の成功体験があると、同じ手法や銘柄で再度成功することを期待するケースもあります。

たとえば、過去に投資で高いリターンを得た銘柄があると、マーケット環境が悪化し、株価が下がっても「この銘柄ならまた利益が出るはず」と思い込みがちです。過去の成功体験が影響して損切りのタイミングを逃し、その結果損失を拡大させてしまうケースがあります。

株式市場では、同じ銘柄であっても、過去と全く同じ値動きになることはほとんどありません。過去の成功体験に固執せず、現在の状況に基づいて冷静に判断することが大切です。

投資目的の不明確さ

投資を始める際に、目的が不明確であると、投資判断が曖昧になりやすいです。

具体的な投資目的がないと、株を購入した時点で満足してしまい、その後の株価の動向に対して鈍感になることがあります。結果として、株価が下落しても気づきにくく、損切りのタイミングを逃すことになります。

たとえば、「老後資金のために、65歳までに3,000万円の資産をつくる」といった具体的な目標を設定していれば、目標達成に向けた合理的な判断をしやすくなります。

投資目的が明確であれば、長期的な視点での判断も可能となり、損切りを行うことも容易になるでしょう。

損切りがうまくできずに失敗した事例・エピソード

株式投資における過去の成功体験や、株価が上がるという思い込みなどにより、損切りが難しくなります。ここでは、損切りがうまくできずに失敗した事例を紹介します。

初期の成功体験が忘れられずに損切りに失敗した(女性)

Aさん(女性)は、成長が期待できる半導体メーカーの株に、1株あたり6,000円のタイミングで200万円を投資しました。1か月後に1株あたり8,000円に上昇し、Aさんは約65万円の含み益(取得価格と時価を比較した未決算の利益)を得ました。その後も株価は上がったため、Aさんは保有していた投資信託の一部を売却し、1株あたり13,000円の時点で300万円分を追加で投資しました。

しかし、株価はバブル状態にあったため下落し、最終的に8,500円まで下がりました。Aさんは損切りすべきか迷ったものの、初期の成功体験が忘れられず、売却を遅らせた結果、約20万円の損失を出してしまいました。

この事例から、過去の成功体験や株価の上昇期待などに影響されず、冷静な判断を下すことが重要であると分かります。成功体験に囚われず、常に現状を正確に分析することが、成功につながるといえるでしょう。

損切りを意識しすぎて資産を減らしてしまうケースもある

損切りを頻繁に繰り返すと、小さな損失が積み重なり、最終的に大きな損失を被る場合があります。この状況を「損切り貧乏」とも呼びます。

損切り貧乏になる背景の一例として、株価の下落局面で投資するケースが挙げられます。下げ相場で株を購入しても、さらに株価が下がるため、再度損切りが必要になってしまうのです。

また、コロナショックやリーマンショックといった特殊な市場環境では、多くの銘柄が下落しているため、むやみに損切りしないのも選択肢の一つです。体力のある企業なら、株価は回復する可能性があるため、長期的な視点を持つことも重要です。

そうした状況を考慮せずに何でもかんでも損切りすると、後から値上がりして、得られたはずの利益が得られなくなります。株価が下落した理由を分析し、その原因や市況を把握したうえで、損切りすべきかどうか判断しましょう。

注意!むやみにナンピン買いを行うと損失が膨らんでしまう可能性がある

引用:ティッカートーク

ナンピン買いとは、株価が下がったときに追加で同じ銘柄を購入し、平均購入単価を下げる手法です。これにより、株価が回復した際に利益が出やすくなる効果を期待できます。

※参考:SMBC日興証券

たとえば、株価が1,000円のときに50株を購入し、その後株価が800円に下がったタイミングで50株を追加購入したとします。これにより、平均購入単価は以下のように計算されます。

|

|

購入(1回目) |

購入(2回目) |

合計 |

|

株価 |

1,000円 |

800円 |

|

|

株数 |

50株 |

50株 |

100株 |

|

購入価格 |

50,000円 |

40,000円 |

90,000円 |

|

平均購入単価 |

1,000円 |

800円 |

900円 |

この場合、1回目と2回目の株数・購入価格を合計すると、平均購入単価は900円です。つまり、株価が900円以上に回復すれば利益を得ることが可能です。

ただし、ナンピン買いは、今後株価が回復することが前提となっています。ナンピン買い後も株価が下落した場合、さらに損失が拡大してしまいます。

株価が下落から上昇に転じるタイミングを見極めるのは難しいため、むやみにナンピン買いを行うのは避けるといいでしょう。

損切りで悩みたくないなら「不動産クラウドファンディング」がおすすめ

不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

1万円程度の少額から不動産へ投資ができ、投資金額に応じて定期的に分配金を受け取れます。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

不動産クラウドファンディングでは元本割れへの対策が講じられているファンドが多く存在します。

多くの不動産クラウドファンディングのファンドでは優先劣後構造が採用されているため、万が一損失が発生した際の被害を最小限に抑えられます。優先劣後構造とは、共同出資している不動産クラウドファンディング会社の出資額を優先的に損失の補填に当てる仕組みです。

損失額が不動産クラウドファンディング会社の出資額に収まる場合、投資家が損失を被ることはありません。ただし、不動産クラウドファンディングのなかには優先劣後出資を採用していないものもあるため、投資する際は必ず商品の概要をチェックしましょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

まとめ|損切りのコツ・ポイント

株式投資において、損失を完全に回避することは困難です。損失を最小限に抑えるために、適切なタイミングでの損切りが重要になります。

損切りのコツ・ポイントは以下の通りです。

- ・購入前に損切りを行う下落率・下落価格を決めておく

- ・逆指値やOCO注文を利用する

- ・数年・数十年先を考えた長期投資を意識する

- ・なぜ投資したのかという理由を明確にしておく

- ・暴落時にも慌てずに済むポートフォリオにしておく

- ・損切り後の再投資戦略を考えておく

人間には損失を回避したい心理があるため、損切りが難しい場合もありますが、損切りを先延ばしにすることで、損失がさらに拡大するリスクがあります。あらかじめ決めたルールに従い、冷静に損切りを行うことが大切です。

損切りを気にしたくない人は、株式投資よりもリスクが低い不動産クラウドファンディングを検討してはいかがでしょうか。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

よくあるご質問(Q&A)

Q.損切りとは何ですか?

損切りとは、損失が出たときに株を売却して損失を確定させる行為のことです。たとえば、保有している株の価格が下落し、さらなる下落により損失が拡大する可能性がある場合、早めに売却して損失を限定するために損切りを行います。

Q.なぜ損切りが大切なのですか?

適切なタイミングで損切りできないと、損失がさらに増加するリスクがあるからです。また、損切りを行わずにいると、その間資金が拘束され、有望な他の銘柄に投資するチャンスを逃してしまう可能性もあるでしょう。

Q.損切りのタイミングはどう決めればいいですか?

主に下記に挙げるポイントに沿って損切りすることをおすすめします。

- ・購入前に損切りを行う下落率・下落価格を決めておく

- ・逆指値注文やOCO注文を利用する

- ・数年・数十年先を考えた長期投資を意識する

- ・なぜ投資したのかという理由を明確にしておく

- ・暴落時にも慌てずに済むポートフォリオにしておく

- ・損切り後の再投資戦略を考えておく

※逆指値注文:「株価が〇円以下になったら売却する」と事前に注文を設定しておく方法

※OCO注文:「利益確定」と「損切り」の注文を同時に発注する方法

Q.損切りがうまくできない原因は何ですか?

主に下記に挙げることです。

- ・感情的な判断に任せている

- ・損失回避の心理に囚われている(プロスペクト理論)

- ・コンコルド効果・サンクコスト効果に囚われている

- ・情報不足や過信による判断ミス

- ・過去の成功体験に固執している

- ・投資目的の不明確さ

※コンコルド効果:投資の継続が損失の拡大につながると分かっていても、それまでに費やした労力やお金、時間を惜しんで、投資などがやめられない心理

※サンクコスト効果:すでに回収不可能となったお金や時間などに固執し、さらに多くのコストをかけて損失を回収しようとする心理的傾向

Q.CREALの不動産クラウドファンディングにも損切りは必要ですか?

そもそも不動産クラウドファンディングは、株式投資と異なり途中売却(損切り)ができないケースが多いです。そのため、投資前にリスクや運用状況をしっかり確認し、分散投資や余裕資金での運用を心がけましょう。