※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

2025年に1京6000兆円強になると言われている世界の運用資産。アメリカなど諸外国は、投資などの資産運用で金融資産を増やしているが、日本では家計が保有する金融資産約1800兆円の半分にあたる約900兆円が現預金に滞留。「現金・預金好き」と言われる日本で、投資が一般化しないのはなぜか。資産運用のハードルを下げ、新しい資産運用のあり方を提案する株式会社ブリッジ・シー・キャピタルの代表・横田大造氏に話を聞いた。

目次

日本に眠る、約900兆円の資産

──資産運用の現状として、日本は「貯金」、アメリカは「投資」という印象があります。両者の違いはなぜ生まれたのでしょうか。

日本で貯金が好まれる大きな要因として挙げられるのは、30年続いているデフレです。バブル崩壊後から続くデフレは財布のひもを締め、「現金」をため込むことに価値を置くようになりました。

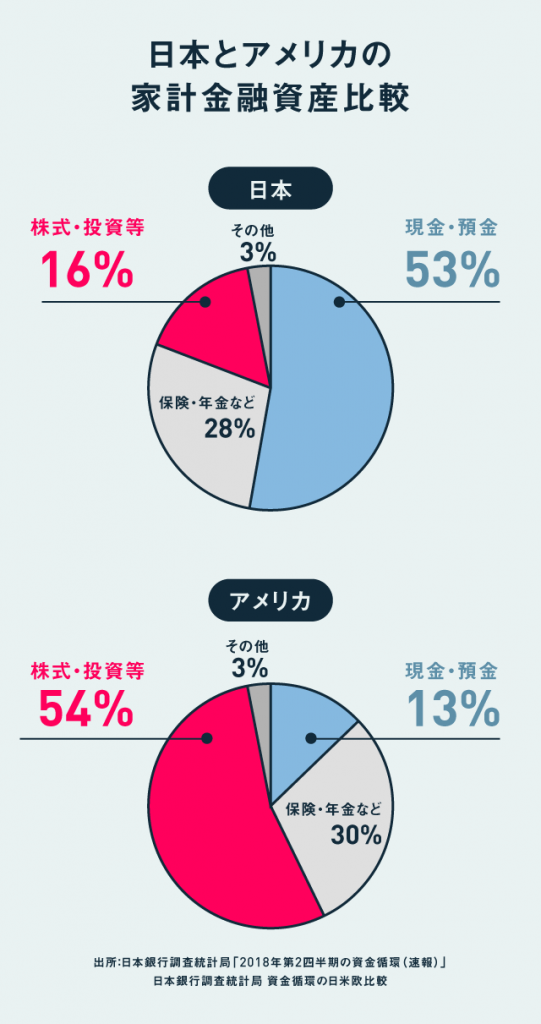

その結果、日本の家計における金融資産約1800兆円のうち、50%の約900兆円が「現預金」として眠ることに。株式や投資信託など資産運用に回っているのは、わずか15%程度しかありません。

実はアメリカも、30年前までは日本と同じように、投資に充てられていた家計金融資産は15%程度だったんですね。

それが1990年代以降、税制優遇のある個人年金口座などの普及によって株式等の保有が急拡大。今では、株式や投資信託の割合は50%を超え、現預金は約13%にまで減りました。

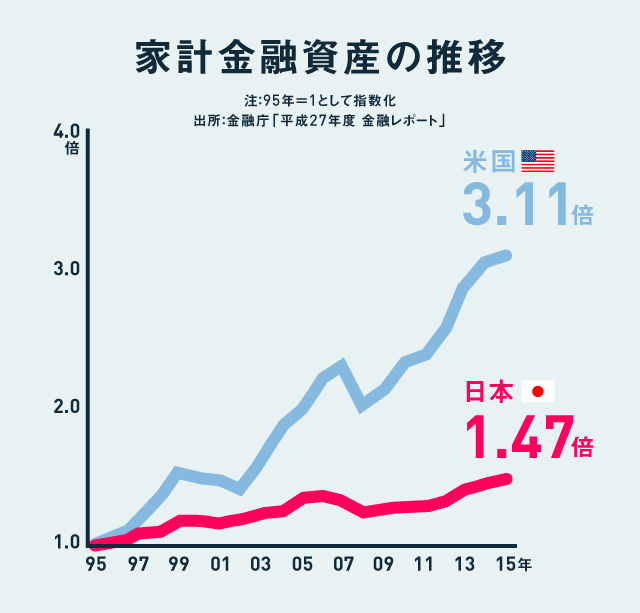

眠っていたお金を運用に回し、そこからのリターンを得るようになったことで、アメリカは1995年からの20年間で家計金融資産が3倍を超えました。もちろん、それだけが要因ではありませんが、7割近くが運用リターンだと言われています。

一方、日本は1995年からの20年間で家計金融資産は約1.5倍しか伸びていません。

少子高齢化など社会が大きな変化を迎える今こそ、眠っている約900兆円を動かして経済を活性化させる必要があります。とはいえ、投資の成功体験がとても少ない日本では、興味があっても一歩を踏み出せないのが現状なのです。

──たしかに、成功体験がないと投資のハードルは高く感じます。

金融商品は「手続きが大変」「よくわからない」と、過度にハードルを感じる人は非常に多いでしょう。

ただ一方で、ある企業の調査によると「資産運用に興味のある人」は30%以上で、特に30代以上の男性は約40%が興味を持っているという結果が出ているんですね。

ということは、従来の投資のイメージを払拭し、投資までの手続きが簡易で透明性のある投資モデルが浸透すれば、日本でも投資の裾野が広がるかもしれない。

投資のハードルをぐっと下げるには、2018年から続々と参入企業が増え、少額からの投資が可能な「不動産クラウドファンディング」に可能性があると考えました。

ホテル、老人ホーム、保育園。楽しく選んで投資

──不動産投資こそ、高額でハードルが高いように思います。

そうですね。従来の不動産投資は、仮にワンルームマンションだったとしても多額の資金が必要でした。加えて契約の手間や投資後の物件管理など、さまざまな時間とコストがかかります。

これらの課題を解決し、不動産投資のハードルを下げたのが、不動産クラウドファンディングだと思うんですね。

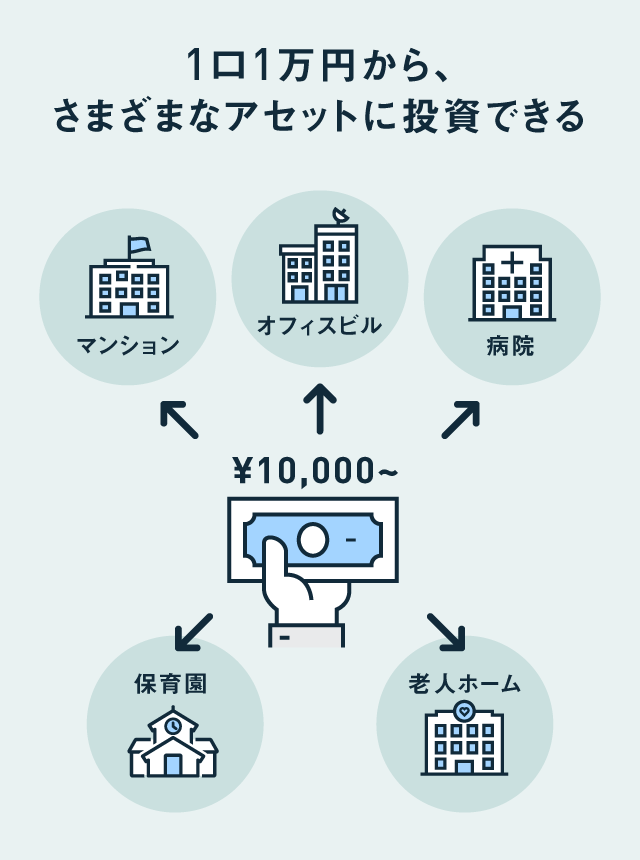

1口1万円からの投資が可能で、物件の契約はWebやスマホで簡単に完了でき、投資後の物件管理をする必要もない。この手軽さと運用期間の短さ、少額でも配当を得られる魅力から、今年に入ってとても注目されるようになりました。

少しずつでも眠っていたお金が動き出せば、日本経済に与えるインパクトは大きい。

もっとハードルを下げて、若者世代でも楽しく投資ができる世の中にしたいと思い、私たちが目を付けたのは、従来のマンションやオフィスビルだけでなく、ホテルや老人ホーム、保育園などへの投資です。

オフィスビルやマンションは機関投資家の資本が入りますが、小規模なホテルや老人ホーム、保育園、病院などは投資対象としての歴史が浅いため、機関投資家からのお金が集まらないことが課題だったんですね。

こうした世の中に必要とされているけれど大規模な資本が入りにくい不動産に、資本を送る導管としての役割を果たし、社会性と投資商品性の両立を図りたいと考えたのです。

──保育園や老人ホーム、ホテルなどに投資できるのは面白いですね。

よく利用する駅の近くのホテルなら、「自分が投資したホテルに泊まる」体験ができますし、近所の保育園なら将来的に自分の子どもが利用するかもしれません。

“応援したくなるようなバラエティに富んだアセット”をそろえているのが、他にない特徴であり、楽しく投資をしてもらうための工夫です。もちろん安定的なキャッシュフローを生み出すという投資適格のアセットであることが大前提ですが。

不透明なイメージを刷新。不動産情報はクリアに

──投資のハードルはかなり下がったように思いますが、不動産業界の情報の不透明さの問題は残ります。

そうですね。情報の不透明さは不動産業界全体の課題だと認識しています。専門用語が並んだ物件ページを見ていても、正直よくわかりませんよね。

文字情報だけでなく、写真や動画で物件の特徴や部屋、その不動産で運営をしている事業者のインタビューなどがあれば、具体的なイメージがわきやすくなります。

また、周辺環境や交通アクセス、土地の情報、図面、ホテルなら周辺ホテルも含めた稼働率や観光客数の推移なども、投資判断の材料になるはずです。第三者である不動産鑑定士の調査報告があればリスクの程度も判断してもらえるでしょう。

仮にあるホテルが、外国人観光客に人気のスポットで、交通アクセスも良く、稼働率も8割を超えていて、多言語対応しているなどの情報が文字や映像からわかれば、「貯金しようと思っていた5万円で投資してみようかな」と思えるかもしれません。

──不動産クラウドファンディングの浸透で社会はどう変わると思いますか?

スマホで簡単に投資が始められ、少額でも数カ月、数年単位で成功体験を積む人が増えたら、投資のハードルはどんどん下がっていくと思います。眠っている900兆円が少しずつ動き始め、日本の家計金融資産は徐々に増えていく。

ファンド組成側にとっても、世の中に必要とされているがまだ資本が投下されていない領域に対して、タイムリーで機動的な資金調達の機会が増えることになります。

たとえば、リモートワーク普及に対応するためのコワーキングオフィスへの投資ファンド、物流の「ラストワンマイル問題」を解決するための宅配ロッカーへの投資ファンドなどです。

それに、全国でまだなお計2万人近くいるとされている待機児童問題に対して、保育園への投資ファンドも考えられるでしょう。

情報の不透明さが払しょくされ、社会的意義を感じられるような投資、応援したい事業者への投資が一般的になり、不動産業界に抱きがちな「怪しい」印象や、投資に関する「よくわからない・怖い」イメージを少しでも払拭できたらいいなと思っています。

(取材・文:田村朋美、写真:岡村大輔、イラスト:砂田優花)

( 引用:NewsPicks 2018/12/13掲載 | https://newspicks.com/news/3524959/body/ )

当社クリアル株式会社は、不動産クラウドファンディング事業とは別に「ホテル事業」も展開しています。詳しくは以下よりご覧ください。

>>CREAL HOTELSの詳細はこちら

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点