※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

この記事を見つけたあなたは、REITでどれくらいの利回りに期待できるのか気になっているのではないでしょうか。

確かに、REITは株式配当利回りや債券など他の投資と比べても高い利回りが特徴的です。

実際、ここ10年間のREIT分配金利回りの推移を見ても、東証1部株式配当利回り・10年国債利回りよりも高い利回りを保ち続けています。

この記事では、REITの利回りが高い3つの理由や、利回りに期待できる銘柄について詳しく解説します。

最後まで読めば、なぜREITは利回りが高く、多くの投資家から注目されるのか謎を解明できるでしょう。

リートが不安な方は、不動産クラウドファンディングはいかがでしょうか?気になる方は下記よりご覧ください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

目次

1. これまでのJ-REIT利回りの推移

出典:J-REIT.jp – J-REIT分配金利回り(10年間)

※スプレッドとは、J-REIT分配金利回りと長期金利の差の直近10年間の推移を表示しています。

J-REITの利回りはこれまでの推移を見ても高い水準を保っており、

直近5年では分配金利回り3%~5%の間で推移しています。

東証一部上場企業の配当利回りや長期金利(10年国債利回り)と比べても、J-REITは利回りが高い事が上記グラフからも読み取れます。

そのため、配当や分配金から利益を得るインカムゲインを重視する投資家にとっては魅力的な投資先になるといえます。

1-1. J-REIT利回りの計算方法

REIT利回りの計算式

『分配金利回り = 年間予想分配金(1口当たり) ÷ 投資額(1口あたり) × 100』

REITの利回りは上記の計算方法で算出できます。

例えば、年間の予想分配金が3,000円、1口あたりの投資額が10万円の場合、

「分配金利回り=3,000円 ÷ 10万円 × 100= 3%」

利回りは3%になる事がわかります。

2. J-REITの利回りが高い3つの理由

1,J-REITは投資法人として税金を免除されているから

2,J-REITの分配金は賃料収入が主なので利回りが長期的に安定するから

3,金融緩和政策により金利が低下しているから

J-REITの利回りが高い理由は主に、法人税を非課税にできる仕組みがあるため、投資家へ利益を多く還元できるためです。

さらに、利回りは長期的に見ても安定する傾向にあるため、インカムゲインを狙いたい投資家には有力な投資先となるでしょう。実際、過去10年で見てもJ-REITの分配金利回りは3%以上をキープしています。

2-1. J-REITは投資法人として税金を免除されているから

J-REITでは「投資法人」という投資・運用を目的として設立された法人の形態をとっています。

投資法人では、利益の90%以上を配当に回すことで法人税が免除される仕組みになっており、その法人税が免除される事で、分配金により多くの金額を回すことができ、高い利回りを実現することができます。

2-2. J-REITの分配金は賃料収入が主なので利回りが長期的に安定するから

J-REITの分配金は賃料収入がメインであり、複数の不動産へ分散投資する事ができるため長期的に安定する傾向にあります。

例えば、株式投資では業績は景気に左右されやすく、減益となれば配当金原資が確保できずに減配になることが多いです。

一方で不動産の場合は、比較的需要が安定していることが特徴です。特にマンションなどを保有する住居系REITでは不景気でも底堅い傾向にあります。

2-3. 金融緩和政策により金利が低下しているから

J-REITの利回りには金融緩和政策も影響します。

実際、ゼロ金利政策・量的緩和政策といった金融緩和政策が起こると、低い金利で調達したマネーの投資運用先として不動産市場へ大量の資金が流入し、不動産価格の上昇につながります。

2021年1月現在では、新型コロナウイルスの影響でJ-REITの価格も2020年3月の水準にまではまだ回復できていませんが、

中央銀行が金融緩和を行っているため、収束の見通しが立てばJ-REIT市場の再加熱の可能性も期待できるでしょう。

3. REITで利回りに期待できるおすすめ銘柄ランキング

REITで利回りに期待できる銘柄として、

1,J-REIT

2,REIT ETF(国内・海外)

2タイプのオススメ銘柄を紹介します。

REITでは単に利回りだけが高ければ良いとうわけではなく、分配金の妥当性を確認する目的でトータルリターンまで確認することが肝心です。

さらに、2021年1月現在でもコロナの影響で混乱が続く中では、安定感・割安感の高い銘柄を選ぶことも重要と考えられます。

REITの投資先をお探しの方は参考にしていただけると幸いです。

3-1. J-REITのオススメ銘柄3選(※2021年1月現在)

| 野村不動産マスターファンド投資法人 | 大和ハウスリート投資法人 | タカラレーベン不動産投資法人 | |

| 時価総額(億円) | 6,563億円 | 5,410億円 | 413億円 |

| 分配金利回り | 4.75% | 4.46% | 6.49% |

| NAV倍率 | 0.84 | 0.90 | 0.80 |

※出典:JAPAN-REIT.COM

※情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各社の公式サイトをご確認ください。

2021年1月現在、引き続きコロナ禍ということもあり、J-REITは価格下落のリスクが懸念される状況となっています。

投資家からは業績や分配金の安定感が高い銘柄や、割安感が強まっている銘柄が注目されています。

野村不動産マスターファンド投資法人・大和ハウスリート投資法人は、JCR(日本格付研究所)・R&I(格付投資情報センター)の格付け機関からの評価もAAと高く、分配金利回りも4%以上・時価総額5,000億円以上とバランスの良い優良銘柄といえます。※2021年1月時点

また、一部J-REITでは優待制度もあり、分配金に加えてプラスαのベネフィットもあります。

例えば、タカラレーベン不動産投資法人では、利回り6%を超える分配金に加えて、投資口を10口以上保有していれば全国のヤマダホールディングスグループの対象店舗(ヤマダ電機など)で使える「お買い物優待券」合計2,500円相当(500円相当×5枚)を受け取ることができます。

3-2. REIT ETFのオススメ銘柄3選(※2021年1月現在)

| NEXT FUNS東証REIT指数連動型上場投信 | iシェアーズ・コア JリートETF | 日興-ラサール・グローバルREITファンド(毎月分配型) | |

| 純資産額(億円) | 3,607億円 | 2,474億円 | 3,155億円 |

| 分配金利回り | 4.00% | 4.10% | 11.8% |

| 信託報酬 | 0.16% | 0.16% | 1.65% |

※出典:SBI証券

※情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各社の公式サイトをご確認ください。

REIT ETFの特徴は、以下2つです。

・1つで複数のREIT銘柄に投資可能

・少額から投資可能(1万円前後~)

そのため少ない資金でREITへ分散投資をしたい人にオススメできます。

ネット証券最大手のSBI証券の『国内』REIT ETFでは、「NEXT FUNS東証REIT指数連動型上場投信」「iシェアーズ・コア Jリート ETF」の2つがで売買代金上位に位置しています。信託報酬が0.16%と他REIT ETFに比べて、低コストで運用できる点も魅力的なポイントです。※2021年1月月時点

上記REIT ETFは、東証REIT指数に連動しており東京証券取引所に上場するREIT全銘柄に投資をすることと同じ効果を得ることができます。故に、REITを個別で購入するよりも、低コストで分散投資が可能になります。

また『海外』REIT ETFでは、世界各国のREITにバランス良く分散投資・かつ高い分配金利回りが期待できる「日興-ラサール・グローバルREITファンド(毎月分配型)」は人気上位の銘柄です。(分配金利回りは直近12期計の分配金合計と2021年1月現時点での基準価額をもとに算出)

この銘柄については高利回りではあるものの、分配金が投資信託の純資産から支払われるため、その金額相当分基準価格が下がりますので、ご注意ください。

その他、北米・欧州などの先進国や新興国など様々な種類の銘柄があります。新興国REITは利回りが高い分リスクが高い側面もあるため、それぞれの銘柄の特徴を理解した上で、ご自身の投資スタイルに応じて最適な銘柄を選びましょう。

リートが不安な方は、不動産クラウドファンディングはいかがでしょうか?気になる方は下記よりご覧ください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

4. REITに潜む4つのリスク・危険性

利回りが高いことが特徴的なREITですが、投資である以上リスクも当然あります。

主なリスクとしては以下4つとなります。

1,倒産のリスク

2,上場廃止のリスク

3,金利変動のリスク

4,地震や火災のリスク

そのため、REITを始めようとお考えの方は、利回りが高いというメリット以外にも想定されるリスクについてきちんと理解しておきましょう。

4-1. 倒産のリスク

REITでは一般企業同様、投資法人における経営状態の悪化などから倒産のリスクもあります。

もちろん、倒産した場合でも不動産の価値がゼロになるわけではないため、不動産の売却などで投資資金が返金される場合もあります。

しかし、倒産リスクが表面化した場合は価格が著しく下落する可能性が高いので大きなリスクとなります。

例えばニューシティ・レジデンス投資法人は2008年に資金繰りの悪化で破綻、J-REITでは初の倒産となりました。倒産発表後、株価は大きく下落しましたが、最終的にはビ・ライフ投資法人(現:大和ハウスリート投資法人)と合併となりました。

4-2. 上場廃止のリスク

REITは証券取引所が定める上場基準に抵触してしまう事により、上場廃止になる場合もあります。

仮に、取引していた銘柄が上場基準に抵触した場合には、一定期間の後に上場が廃止されます。

その間に、投資家は売却を余儀なくされてしまうため、基準価額によっては大きく損を被る可能性があります。

直近では、さくら総合リート投資法人が2020年7月30日に上場廃止、スターアジア不動産投資法人と合併となっています。

4-3. 金利変動のリスク

J-REITでは、投資家から資金を募る他、金融機関からの資金借り入れを行っている場合もあります。

その場合、金利の変動が起こる事によりREITの収益に影響を及ぼす可能性もあります。

その結果、基準価額や分配金が変動するリスクにも繋がります。

4-4. 災害や火災などによるリスク

REITでは投資対象である不動産が災害や火災によって被害を受ける可能性もあります。

特に、日本では災害の発生も多く、地震や水害などの影響を受ける場合もあります。

不測の事態ではありますが、不動産に物理的影響を与えるリスクにより、J-REITでは基準価額や分配金に影響する可能性もあるでしょう。

ここまでリートのデメリットを確認してきましたが、少額から不動産に投資するなら「不動産クラウドファンディング」という選択肢もあります。リートに不安を感じる方は、不動産クラウドファンディングはご検討されてはいかがでしょうか?

投資初心者は「不動産クラウドファンディング」の方がおすすめ

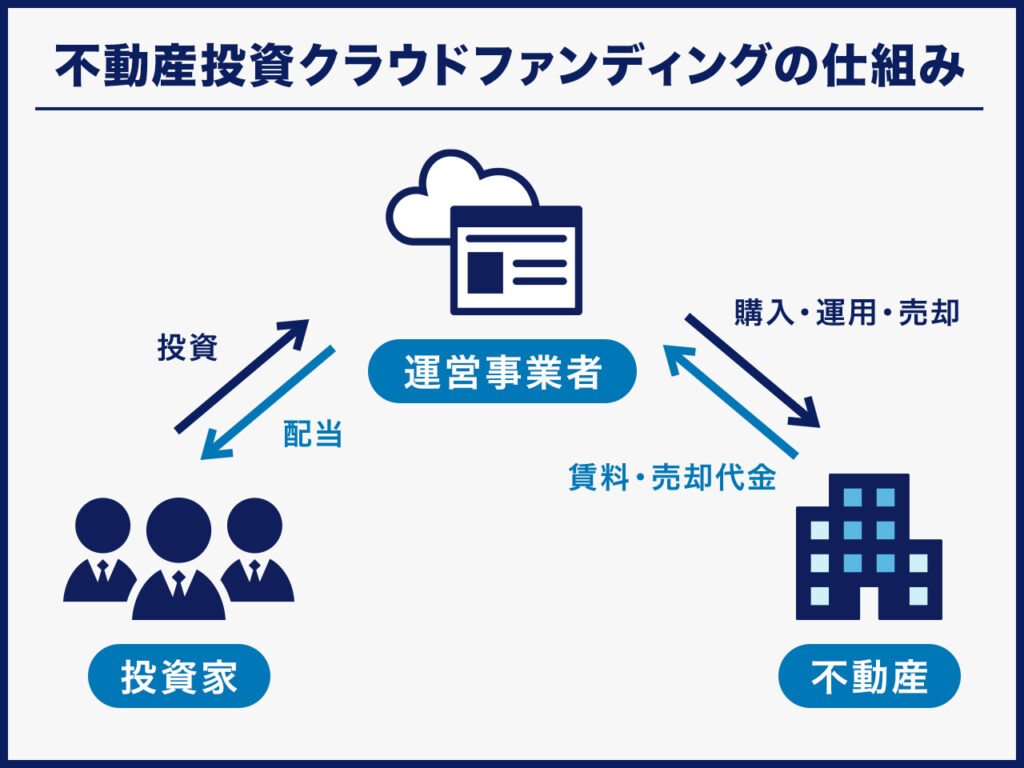

不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

1万円程度の少額から不動産へ投資ができ、投資金額に応じて定期的に分配金を受け取れます。入居者との契約などの管理業務はすべて運営会社に任せられるなど、リートのメリットはほぼ網羅しています。

リートとの主な違いは以下の2つです。

- ・運用期間中の中途解約不可

- ・日々の値動きがない

不動産クラウドファンディングは、基本的に運用期間中の中途解約はできません。運用終了まで現金を引き出せないため、手元資金が不足しないように余裕資金で投資を行うことが大切です。運用期間は1年程の案件が多いです。

また、日々の値動きがないのも大きな特徴です。売買タイミングを判断する必要がなく、投資後は分配金の入金と元本の返還を待つだけで済むため、初心者でも不動産投資を始めやすいでしょう。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

不動産クラウドファンディングとリートを比較した内容を下記表にまとめました。

※下記表の「〇」「△」「×」は、不動産クラウドファンディングとリートを比較した際の優劣を端的に表しています

|

比較項目 |

不動産クラウドファンディング |

リート(REIT) |

|

特徴 |

不動産特定共同事業法に基づいて |

不動産専門の上場投資信託 |

|

メリット |

日々の価格変動がなく安定的 |

流動性が高い |

|

デメリット |

流動性が低い |

日々の価格変動があり |

|

平均利回り |

3~8%程度※1 |

3~5%程度※2 |

|

換金性 |

△ |

〇 |

|

元本割れへの対策 |

〇 |

× |

|

市場規模 |

約604.3億円※3 |

約16兆円 |

|

物件を選ぶ自由度 |

〇 |

△ |

|

分散投資のしやすさ |

△ |

〇 |

|

最低投資金額 |

1万円~ |

数万円~数十万円 |

|

価格の安定性 |

〇 |

× |

|

NISAの対応 |

× |

〇 |

|

向いている人 |

ほったらかしで |

自分の好きなタイミングで |

※1 (株)矢野経済研究所「2022年版 国内クラウドファンディングの市場動向」

※2::J-REIT 利回り一覧

※3:国土交通省「不動産特定共同事業(FTK)の利活用促進ハンドブック」

※4:J-REIT

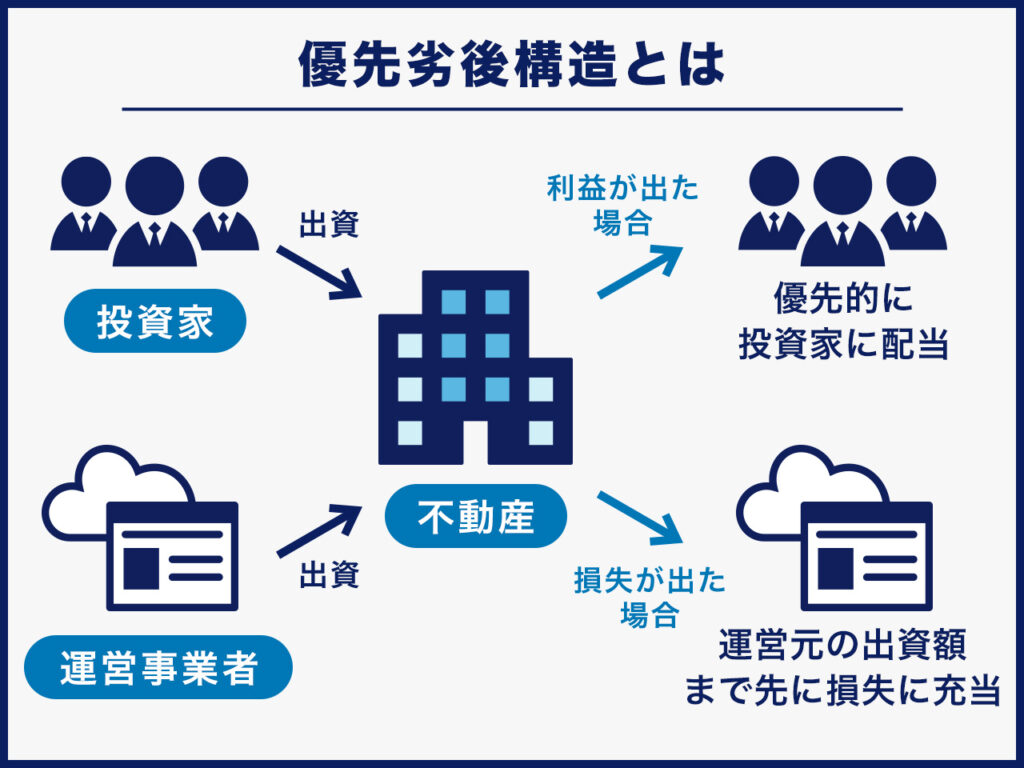

不動産クラウドファンディングでは元本割れへの対策が講じられているファンドが多く存在します。REITに同様の仕組みはありません。

多くの不動産クラウドファンディングのファンドでは優先劣後構造が採用されているため、万が一損失が発生した際の被害を最小限に抑えられます。優先劣後構造とは、共同出資している不動産クラウドファンディング会社の出資額を優先的に損失の補填に当てる仕組みです。

損失額が不動産クラウドファンディング会社の出資額に収まる場合、投資家が損失を被ることはありません。ただし、不動産クラウドファンディングのなかには優先劣後出資を採用していないものもあるため、投資する際は必ず商品の概要をチェックしましょう。

上記より、特に下記に該当する方は不動産クラウドファンディングでの投資をおすすめします。

- ・損失リスクを下げたい人

- ・一定期間資金の拘束を受けても問題ない人

- ・投資先物件を自分で選びたい人

まとめ|REITは今後の再加熱タイミングに期待!

過去10年間の推移を見ても、REITは利回りが高い事が特徴的です。

配当や分配金など長期的な利益が得られるインカムゲインを重視する投資家にとって魅力的な投資先になります。

さらに、2021年1月現在では、新型コロナウイルスの影響で中央銀行が金融緩和を行っているため、収束の見通しが立てばREIT市場の再加熱も期待できるタイミングです。

そのため、長期投資家にとってはむしろ投資機会が到来したとも言われています。

ただし、コロナウイルスに関しては未だ混乱は続いており、第二波・第三波が懸念されるので、投資先としては利回りの高さだけでなく、安定感・割安感のある銘柄を選ぶ事をオススメします。

この記事を最後まで読んだあなたが、REITの利回りが高い理由について理解し、リスクを理解した上で納得のいく投資に繋がれば幸いです。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点