※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

新たに資産形成を考える上で、投資を検討している人は多いはず。投資を始めるにも、自分に適した投資額がわからず悩んでいる人も多いでしょう。

投資初心者は、まず少額から投資を始めて、投資を学んで経験していくことが大事です。

少額投資のなかには、レバレッジを利かせてハイリターンが期待できる投資手法もあります。実際に、少額投資でハイリターンを得てきた投資家はいます。

しかし、ハイリターンの投資のなかには、大きなリスクを含んでいるものもあるため注意が必要です。

少額投資でハイリターンが期待できる3つの投資手法は下記の通りです。

- ・株式投資

- ・FX

- ・暗号資産(仮想通貨)

また本記事では、少額投資でハイリターンを得るためのコツ、少額投資でハイリターンを得ることに自信がない人におすすめの投資手法も紹介します。

※本記事で述べる「少額」とは10万円程度以下の金額帯を指します

※本記事で紹介している金額や株価情報は本記事公開時点での情報です

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

目次

少額投資でハイリターンが期待できる投資手法3つ

|

投資手法 |

特徴 |

向いている人 |

|

株式投資 |

株式市場の動きと |

市場や決算書を分析できる人 |

|

FX |

各国通貨の差額で利益を得る |

レバレッジをかけたい人 |

|

暗号資産 |

原則24時間365日取引できる |

リスク許容度が高い人 |

株式投資

株式投資は、企業が発行する株式を購入し、株価が上がったタイミングで株式を売って売却益を得る投資です。基本的に株式は100株を1単元として、最低でも1単元を購入しなければいけません。

しかし、単元未満株なら1単元未満の単位で買えるため、少額投資が可能です。たとえば、日本電信電話株式会社(NTT)は2023年7月1日に株式を25分割※1し、2024年4月30日の終値では170.円※2から購入できます。

※1 NTT

※2 NTT

また、NTTの株価の推移は、以下のグラフに示すように、これまでの過去10年間で約60円からピーク時で約180円まで3倍ほど値上がりしました。

もし、10年前にNTTの株式を10万円保有していた場合、直近のピーク時では30万円まで増えていることになります。

株式を保有していると、保有する数に応じた配当金も得られることがあります。また、配当金以外にも保有株式数に応じて株主優待を提供する企業もあります。

自分で企業を選ぶのが難しい場合は、投資のプロが株式や債券の銘柄を選んで運用する投資信託にて投資を始めるのもいいでしょう。2024年からは新NISAが始まったこともあり、一定の金額までの投資については利益に税金がかからずに資産を運用できます。

株式投資は、企業の決算書を読み込んだり業績を分析できる人に向いているといえます。

FX

FXは、日本円から米ドルなど、通貨を売買するときに発生する差額によって利益を狙う投資です。証券会社やFX会社に預けたお金(証拠金)を担保に、その何倍もの金額が取引できます。現在日本の個人口座でかけられるレバレッジは、最大で25倍です※。

レバレッジを活用すれば、少ない資金でより大きな利益を得られる可能性がある一方、レバレッジの倍率に比例して損失リスクも大きくなります。

【1米ドル=100円、証拠金10万円の場合】

|

レバレッジ |

保有ポジション |

為替差損益 |

為替差損益 |

|

1倍 |

1,000米ドル |

+1万円 |

▲1万円 |

|

3倍 |

3,000米ドル |

+3万円 |

▲3万円 |

|

5倍 |

5,000米ドル |

+5万円 |

▲5万円 |

ハイリターンを得るための一つの考え方として、各国の金融政策を決定する会合における声明発表のタイミングを狙う方法があります。声明発表で「中央銀行が金利を上げるか下げるかの方針」などが明らかになると、通貨の価格変動に影響を与える場合があります。なぜなら、その国の金利が高くなると、その国の通貨を持つことで得られる利益(金利上昇による利息アップ)が大きくなり、通貨への需要が増えて通貨価格がさらに上がる傾向にあるのです。この価格変動を予測して取引を行うと、大きな利益を得られることもあります。

また、数銭から数十銭のわずかな利益を狙って1日に何度も取引を繰り返し、利益を積み重ねる方法もあります。実際にこの短期の取引方法で億単位の利益を得た事例もありました。

※参考:東洋経済 ONLINE

ただし、レバレッジの倍率を上げ過ぎると、為替が予想外の動きをした場合に短時間で損失が膨らみます。

とくに、ロスカットによって損失が生じることにも注意しましょう。ロスカットとは、含み損(未確定の損失)が一定の基準に達した場合に、保有中のポジション※が強制的に決済される仕組みです。FX業者ごとに定められた証拠金維持率を下回ると、ロスカットが執行され、強制的に損失が確定します。証拠金維持率は100%、70%、50%など運営会社によって異なります。

※新規で通貨の買い注文もしくは売り注文を行って決済前の状態で保有していること

※SBI FXトレード

FXの詳細は下記記事をご参照ください。

※関連記事:FXはやめとけといわれる理由・デメリット7つ!やめとくべき人も紹介&株式投資との比較

FXは、外国為替に興味がある人や、会社員(株式投資と違ってFXは原則24時間取引できるため)に向いているといえます。

暗号資産(仮想通貨)

暗号資産は、インターネットを通じてモノやサービスの対価として利用したり、法定通貨と取引所を通じて交換したりできるものです※。価格変動が激しく、少額投資でもハイリターンを狙える可能性があります。

※参考:SBI VC トレード

たとえば、暗号資産を代表するビットコインは以下のグラフに示すように、注目され始めた2011年の段階では1BTC(1ビットコイン当たり)=約70円でした。それが2016年には1BTC=約7万円、2017年には1BTC=200万円以上に値上がりし、以降も値上がりの波があります。

このように、暗号資産に投資をしていた人のなかには値上がりのトレンドに乗って多くの資産を築いた人がいます。

日本国内の取引所の場合、個人のレバレッジは最大2倍となっています。証拠金を5万円預け入れると、その2倍に相当する10万円分の取引が可能です。

※引用:SBI VCトレード

海外の取引所では、500倍ものレバレッジをかけることもできます。

※参考:XMTRADING

ただし、一瞬で資産を大幅に増やす可能性もあれば、失う恐れもあります。グラフからわかるとおり、2017年以降もビットコインは値上がりを続けているものの、大きな振れ幅(ボラティリティ)があります。

また、レバレッジをかけて取引して予想と反対の値動きをすれば、想定を超える損失が発生するかもしれません。投資初心者はおろか、投資経験者でも暗号資産の値動きを予測するのは難しいでしょう。ちなみに、暗号資産でもFXと同様にロスカットによって損失が生じることに注意が必要です。

日本の株式市場では、日々の価格変動にストップ高やストップ安などの価格幅に関する制限があります。しかし、暗号通貨にはそうした制限はありません。暗号通貨の価格は、大幅な価格上昇もあれば逆もあります。価格がどれだけ大きく下落しても、規制はかかりません。

暗号資産の詳細は下記記事をご参照ください。

※関連記事:仮想通貨(ビットコイン)はやめとけといわれる理由・デメリット7つ!始めるときの注意点も紹介

暗号資産は、ボラティリティが高いためリスク許容度が高い人や暗号資産についてある程度知識がある人に向いているといえます。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

少額投資でハイリターンを得るコツ・注意点

少額でハイリターンを得るためにはリスクを負うことになります。コツや注意点を理解しなければ、大きな損失が出てしまう可能性もあるので、おさえておきましょう。

投資資金の上限額を決める

上限額を決めておかないと、自分の給与所得や預貯金に見合わないリスクにさらされてしまう恐れがあります。すると、自己資金が大幅に減るとともに、失敗したときの損失額も大きくなります。ハイリスクな投資対象ほど得られるリターンも大きくなりますが、事前に投資する上限額を決めて、その範囲内で投資対象を選ぶことが大事です。

また「サンクコスト効果」という言葉があるように、一度損失を出すと、その損失を取り戻そうと考えて、さらに追加の資金を投資に回してしまう心理が働きやすくなります。追加で投資に回す資金の上限額を決めずに損失を出し続けると、自己資金を限りなく使い込んでしまう可能性もあります。生活資金を十分に確保してから、余った資金を投資に回すように考えることが大事です。

長期運用する

過去の運用実績から、価格の推移が基本的に右肩上がりになっている金融商品を選べば、長期運用によってリスクを抑えながら利益を得られる可能性があります。

たとえば、以下のグラフに示すS&P500の株価指数の推移を考えてみましょう。2020年頃の新型コロナウィルス感染症拡大や2022年頃のロシア・ウクライナ戦争勃発時期において、一時的に株価は下がっています。しかし、全体を通して長期的に見ると株価は上がっている傾向があります。

※引用:SBI証券「S&P500」

一時的な株価の値下がりに動揺して売却せず、長期的な視野を持って運用することが重要です。

長期運用すると複利効果も期待できます。たとえば、新NISAで以下の条件により運用したときを考えます。

- ・毎月の積立金額:5万円

- ・利回り(想定):3%

- ・積立期間:20年

20年後の元本や運用収益は以下の表のとおりです。

- ・元本:1,200万円

- ・運用収益:441万5,000円

毎月5万円を積み立てることで、441万5,000円の収益が期待できます。

※手数料などは含めていません

以下のグラフから、黄色の棒グラフで示す運用収益は年々と大きくなっていることがわかります。これは、長期の投資期間での運用で得た利益にさらに利益がつき、「雪だるま式」に収益が積み重なる複利効果による影響が大きく出ているものです。

金融庁の資産運用シミュレーションなどにより概算のシミュレーション計算ができるため、自分が積み立てられる金額など条件を入力して確認してみましょう。

徹底的に無駄な手数料をカットする

短期的に金融商品の売買を繰り返して大きな利益を得る方法もありますが、売買を繰り返す度に手数料がかかります。また、短期的な売買をする場合は頻繁に値動きのチェックもしなければならず、投資初心者には難易度が高い運用方法といえるでしょう。

たとえば、SBI証券で米国株の売買をすると、0.495%(税込)の手数料がかかります※1。10万円分の取引をすると、手数料は495円です。この金額は少額と思うかもしれませんが、売買を何度も繰り返すと、大きな金額になります。

一方で、日本株については、SBI証券※2や楽天証券※3や松井証券※4では、1日の約定代金額などの条件を満たすと本記事公開時点で手数料0円で投資できます。

※1 SBI証券

※2 SBI証券

※3 楽天証券

※4 松井証券

投資信託では運用中の手数料(信託報酬など)も発生します。投資信託の銘柄ごとに信託報酬は異なるため、目論見書などを見て信託報酬がどれくらいかチェックしましょう。

ここまで読んで「少額でハイリターンを狙うことは自分にとって難易度が高い」と感じた人は、「ほったらかし投資ができる不動産クラウドファンディング」を検討してみることをおすすめします。次章より、不動産クラウドファンディングについて簡単に紹介します。

少額投資でハイリターンを狙うよりも「ほったらかし投資ができる不動産クラウドファンディング」がおすすめな理由

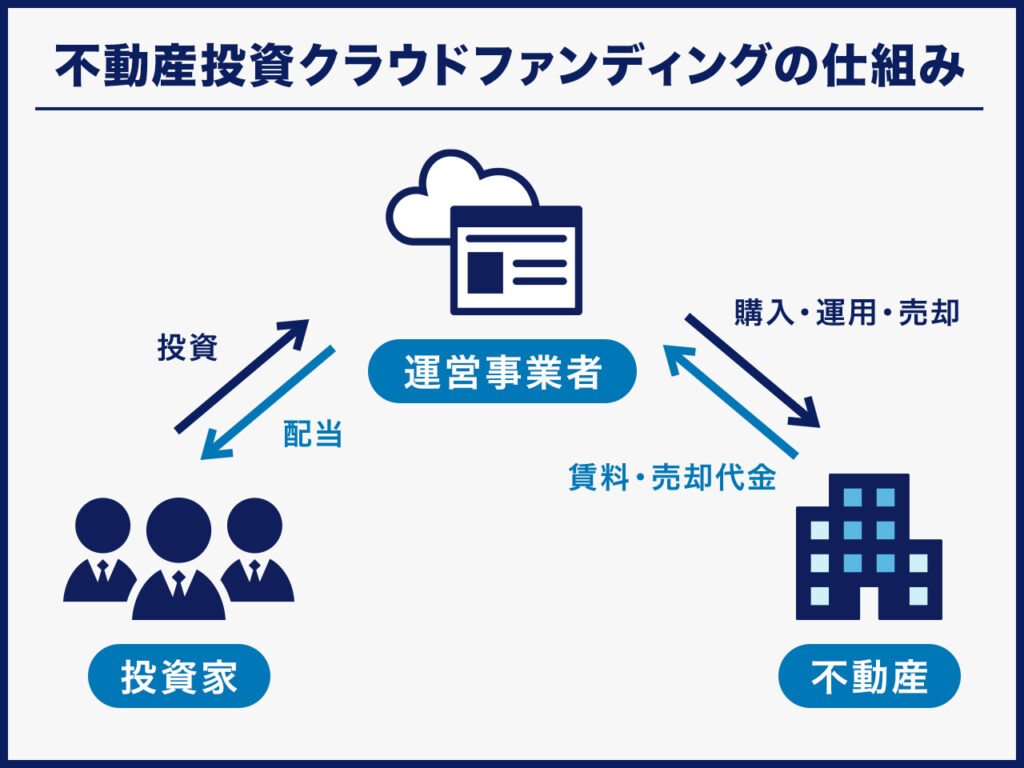

不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

1万円程度の少額から不動産へ投資ができ、投資金額に応じて定期的に配当金を受け取れます。現物不動産投資と比べると、ローンを組む必要がなく初期費用も低いため、投資初心者にとって取り組みやすい投資です。

ほったらかしで投資できるから

入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、ほったらかしで不動産投資を始められます。インターネット上で簡単に手続きが完結でき、投資後は基本的には配当金や元本の入金を待つだけです。

現物不動産投資においても、物件管理を管理会社に任せることは可能です。しかし、たとえば、以下のような事柄は、管理会社とやり取りしながら自分で決定しなくてはなりません。

- ・入居者募集の際に家賃をいくらに設定するか

- ・入居希望者と契約するか

- ・設備の交換、修繕をどのように行うか(予算、素材の決定など)

また、株式やFX、暗号資産とは異なり、不動産クラウドファンディングでは基本的に日々の価格変動が少ないです。日々の価格変動をさほど気にすることなく、定期的に安定した配当が期待できます。

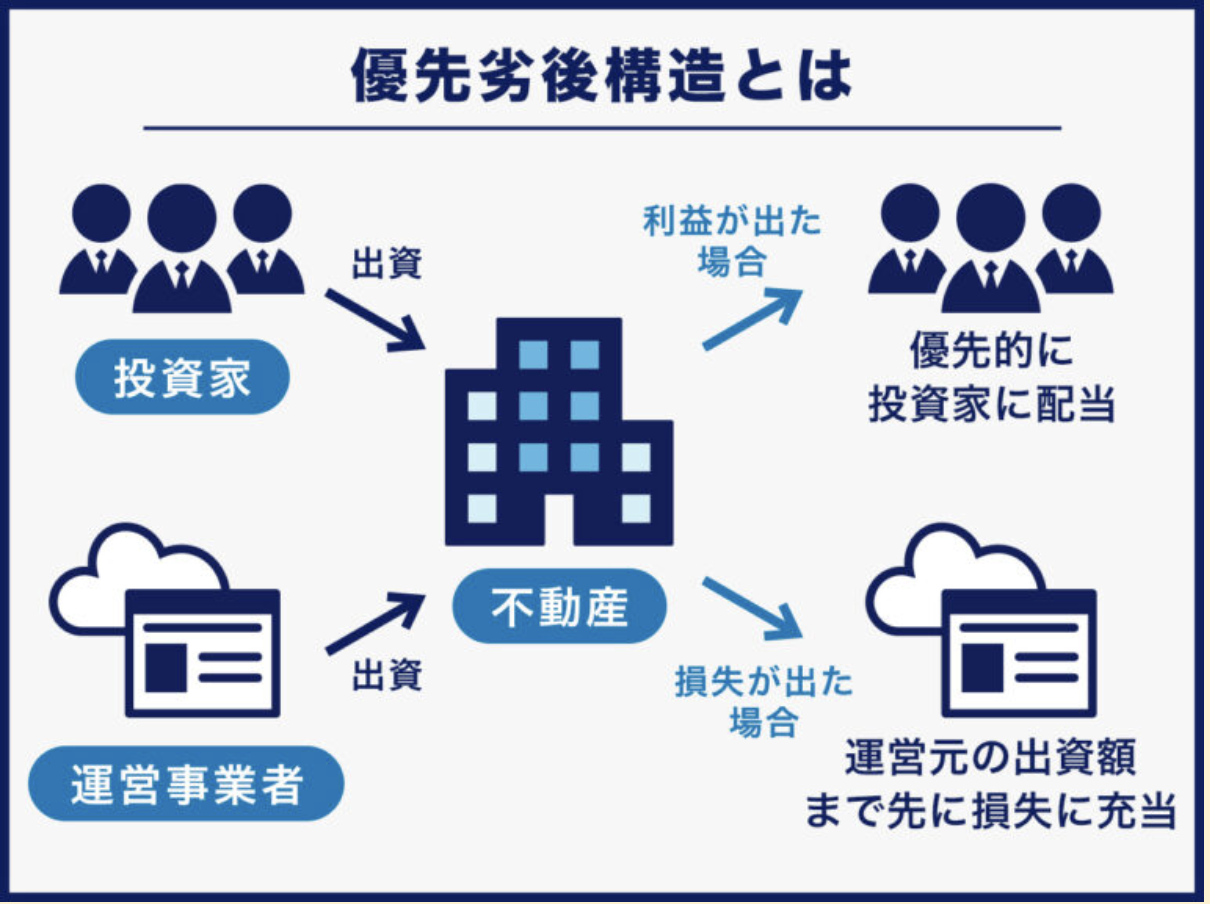

投資家の投資リスクを軽減する仕組みがあるから

不動産クラウドファンディングでは元本割れへの対策が講じられているファンドが多く存在します。本記事で紹介した他の投資手法に同様の仕組みはありません。

不動産クラウドファンディングの多くのファンドでは優先劣後構造が採用されているため、万が一損失が発生した際の被害を最小限に抑えられます。優先劣後構造とは、共同出資している不動産クラウドファンディング会社の出資額を優先的に損失の補填に当てる仕組みです。

優先劣後構造の詳細は下記ページをご参照ください。

※関連記事:用語集 優先出資

※関連記事:用語集 劣後出資

※関連記事:よくある質問 「優先劣後出資方式」とはどんな仕組みですか?

損失額が不動産クラウドファンディング会社の出資額に収まる場合、投資家が損失を被ることはありません。ただし、不動産クラウドファンディングのなかには優先劣後出資を採用していないものもあるため、投資する際は必ず商品の概要をチェックしましょう。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

参考までに、先述した投資手法との比較を下記表にまとめました。

※下記表の「〇」「×」は、不動産クラウドファンディングと先述の投資手法を比較した際の優劣を端的に表しています

※ここでの株式投資は個別株を指します

|

比較項目 |

不動産 |

株式投資 |

FX |

暗号資産 |

|

メリット |

現物不動産投資よりも 手間がかからない |

株主優待で商品やサービスなど |

最大25倍ものレバレッジをかけられる |

通常24時間365日取引ができる |

|

注意点 |

流動性が低い |

企業の財務諸表が読めないと |

信用取引以上のレバレッジがかけられるため、 |

値動きが激しいため |

|

元本割れへの対策 |

〇 |

× |

× |

× |

|

レバレッジの可否 |

× |

〇 |

〇 (国内の取引所なら |

〇 (国内の取引所なら |

|

最低投資金額 |

1万円 |

数万円程度※1 |

米ドル/円の場合は |

500円程度 |

|

NISAの対応 |

× |

〇 |

× |

× |

|

向いている人 |

値動きに一喜一憂せず |

市場の動きや企業の業績を |

少ない資金で信用取引以上の |

ボラティリティが高いため |

※1日本証券業協会

※2 Yahoo!ファイナンス 2024年5月16日時点

上記より、特に下記に該当する方は、本記事で紹介した他の投資手法よりも不動産クラウドファンディングでの投資をおすすめします。

- ・ほったらかしで投資したい人

- ・損失リスクを下げたい人

- ・一定期間資金の拘束を受けても問題ない人

- ・価格変動に一喜一憂したくない人

- ・自分で売却タイミングを決めることが面倒に感じる人

まとめ:少額投資でハイリターンが期待できる投資手法

少額投資でハイリターンが期待できる投資手法として、本記事では下記を紹介しました。

- ・株式投資

- ・FX

- ・暗号資産

これらの投資にあたりリスクを抑えつつリターンを得るにあたっては、投資資金の上限を決めつつ、10~20年の長期で投資を行うことや、積立投資などによるリスク軽減を試みることが重要です。余裕資金の範囲で、投資対象の目先の値動きだけに囚われず、慎重に運用しましょう。

どの投資手法がいいかわからないときは、投資初心者でも少額から取り組める、不動産クラウドファンディング「CREAL」を検討してみてはいかがでしょうか。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

よくあるご質問(Q&A)

Q.少額投資でハイリターンを狙える主な投資手法は何ですか?

主に下記の3つです。

- ・株式投資

- ・FX

- ・暗号資産(仮想通貨)

Q.株式投資は少額からでも始められますか?

単元未満株やミニ株を利用すれば、数百円から株式投資を始めることができます。世界最大の経済大国であるアメリカでは、上場株式を1株単位で購入できます。たとえば、アップルやアマゾンのような世界的に有名な企業であっても、比較的少額から投資可能です。

Q. FXでハイリターンを狙う際の注意点は何ですか?

FXはレバレッジをかけて少額で大きな取引ができる反面、損失リスクも大きくなります。特にロスカット(強制決済)による損失や、為替変動による急激な損失に注意が必要です。

Q. 暗号資産(仮想通貨)投資の特徴とリスクは何ですか?

暗号資産は価格変動(ボラティリティ)が非常に大きく、少額投資でも大きなリターンが期待できる一方で、大きな損失リスクもあります。日本国内取引所のレバレッジは最大2倍ですが、海外取引所ではさらに高いレバレッジが可能です。