※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

「資産形成」「投資」という言葉を聞くと、最初に株をイメージする人は多いのではないでしょうか。

株式投資はマンションやアパートを購入して家賃収入を得る不動産投資に比べると少額から始めやすく、債券投資など初心者にとって始めやすい投資手法に比べると利回りも高めです。家族や友人から「株式投資をやったことがある」と聞いたことがあれば、「自分にもできるかもしれない」と興味を持つでしょう。

ただし、株式投資で失敗した人から「株は儲からない」といわれたり、ネット検索で「株はやめておけ」というフレーズを見かけたりすると、始めるべきか迷うかもしれません。株式投資で成功するには、自分に合っているかを見極める必要があります。

株は儲からないといわれる理由・失敗原因は主に下記の通りです。

- ・「株は一発で大きく儲かるチャンスがある」と盲信している

- ・世間で注目を浴び切った株を高値圏で買う

- ・1つの銘柄のみに集中投資している

- ・損切ができない(損切基準を設けていない)

- ・逆張りのタイミングを見誤る

- ・信用取引で身の丈に合わないレバレッジをかける

- ・投資金額が少ないと大きな儲けは出せない

本記事では他にも、株式投資に向いていない人の特徴も解説します。株式投資のメリットや儲けるためのポイント、株式投資以外の投資方法も紹介しますので、ぜひ参考にしてください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

目次

株は儲からないといわれる理由・失敗原因7つ

「株は一発で大きく儲かるチャンスがある」と盲信している

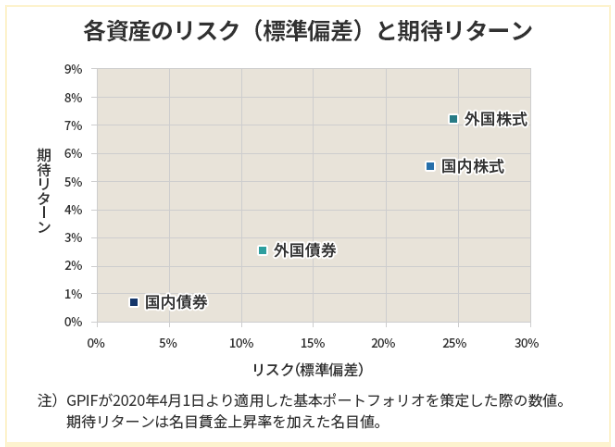

2025年5月末時点のプライム市場上場企業の株式利回り(加重平均利回り)は2.29%※1。また、年金積立金を運用するGPIF(年金積立金管理運用独立法人)では、株式投資の期待リターンを5~7%程度に設定しています※2。

※1:日本取引所グループ「その他統計資料」

※2:年金積立金管理運用独立行政法人

それに対して、2025年5月時点での大手銀行の普通預金金利は年0.2%(税引前)です。

※参考:三菱UFJ銀行「円預金金利」

上記から、銀行に預けておくよりも、株に投資したほうがお金を大きく増やせる可能性があるといえます。しかし、短期間で投資金額が2倍、3倍と増えるケースは少なく、「一発で大きく儲かるチャンスがある」といえるほどの利益は期待できないのが現状です。

世間で注目を浴び切った株を高値圏で買う

インターネットや株式投資関連の雑誌などでは、定期的に注目のテーマや売買ランキングが紹介されています。初心者の場合、知名度や注目度を重視すれば投資銘柄を選びやすいでしょう。

しかし、注目銘柄として紹介されている株は、すでに高値圏にあることが多いです。注目される前に株を買っていた人たちが利益確定のために売却すれば、株価が下落に転じて高値圏で買った人は大きな損失が生じる可能性があります。

他の投資家よりも先に有望な株を見つけて投資し、世間の注目を浴びて株価が上がったタイミングで売却すれば大きく儲けられるでしょう。ただし、東京証券取引所には3,931社が上場しています(2024年1月時点)※。初心者が多くの上場会社から、世間の注目を浴びる前に有望な投資先を見つけるのは簡単ではありません。

※参考:JPX

流行やネットの情報にとらわれず、興味のある業界の会社、実際に使ってみてよかった新商品を扱っている会社などに注目すると、思わぬ有望株が見つかる可能性があるでしょう。

1つの銘柄のみに集中投資している

株式投資には「卵を1つのかごに盛るな」という格言があります。卵を1つのかごに入れると、何かあったときにすべて割れてしまいます。しかし、複数のかごに分けて入れておけば、1つのかごを落としてしまっても他のかごの卵は割れずに済みます。

株式投資で損失が生じるリスクを抑えるには、上記の格言と同じく、複数の銘柄に分散投資を行うことが有効です。複数の銘柄に投資先を分散すれば、ある銘柄で株価が値下がりしても、その他の銘柄の値上がりでカバーできる可能性があるため、安定した運用成績が期待できます。

1つの銘柄だけに集中投資すると、株価が値下がりしたときに損失が拡大する恐れがあります。倒産して株式の価値がゼロになり、投資資金をすべて失う可能性もゼロではありません。

分散投資では、値動きの異なる銘柄を組み合わせるとより効果的です。同じ業界の銘柄ではなく、異なる業界の株を複数保有することを検討するといいでしょう。たとえば、自動車メーカー3社ではなく、自動車・食品・金融機関の3社に投資するイメージです。

損切ができない(損切基準を設けていない)

損切とは、損失を抱えている保有株を売却して損失を確定させることです。購入した株が値下がりしてしばらく回復が見込めない場合、損切をすることで、さらに株価が値下がりして損失が拡大するのを避けられます。

しかし、損失が確定するのを嫌い、株価が値下がりしてもそのまま保有し続けてしまう個人投資家は少なくありません。初心者の場合、損切基準を儲けずになんとなく売買してしまうケースもあります。

株価は業績や事業内容、業界動向、政治・経済情勢、為替など様々な要因で変動するため、すべての投資銘柄で利益を得るのは現実的ではありません。株式投資では、状況に応じて適切に損切ができないと安定的に儲けるのは難しいでしょう。

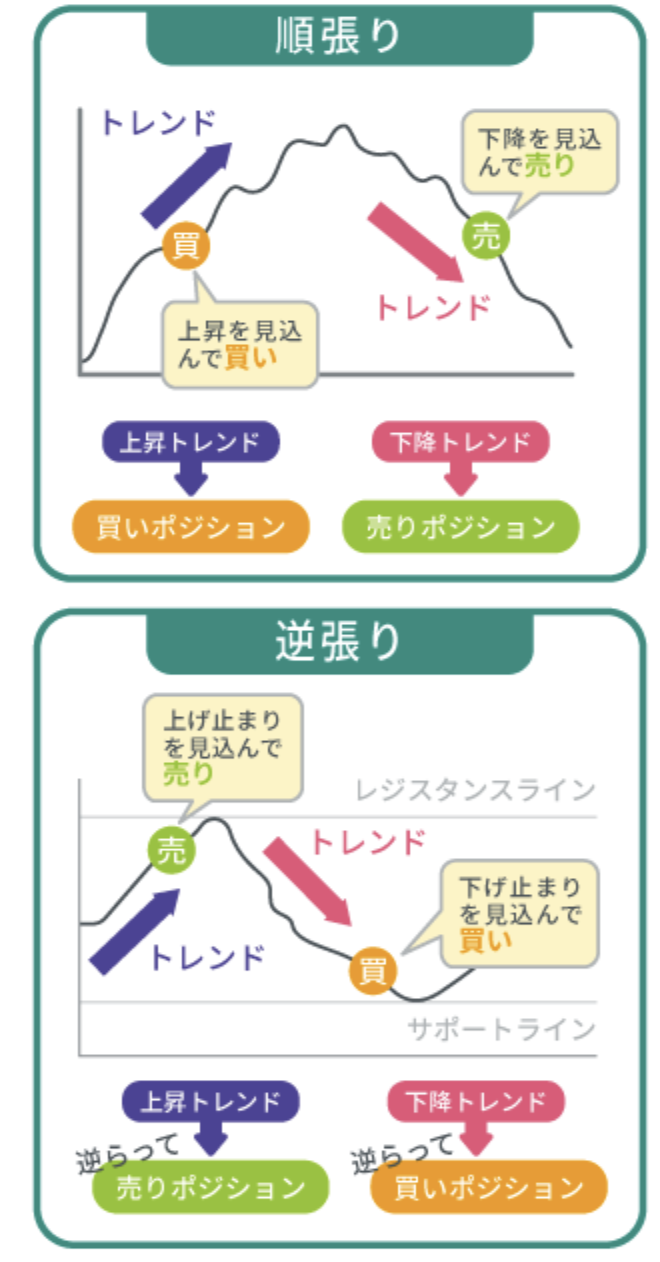

逆張りのタイミングを見誤る

逆張りとは、株価が下落しているときに買い、上昇に転じたタイミングで売る投資手法です。

※引用:岡三オンライン

株式投資では、株を安く買って高く売ることで利益が出るため、逆張りをしている個人投資家もいます。

逆張りはうまく取引できれば有効ですが、タイミングを見誤ると損失リスクが高まります。下落した理由を分析せず、株価が下がったという理由だけで株を買うと、その後も値下がりが続いて損失が拡大してしまうことがあります。たとえば、株価下落が業績の低迷や不祥事が原因であれば、株価の回復は期待できないかもしれません。

逆張りで株式投資に取り組むなら、株価下落の原因をしっかりと分析し、今後上昇に転じるといえる要素を調べる必要があります。また、想定通りに株価が上昇しなかったときに備えて、損切基準を設けておくことも重要です。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

信用取引で身の丈に合わないレバレッジをかける

株式投資でレバレッジを効かせるなら、「信用取引」を活用する方法があります。信用取引では、現金や上場株式などの保証金を証券会社に預けることで、保証金の約3.3倍までの金額で取引できるのです。

ただし、信用取引によって自己資金以上に投資できることは、株価の下落時にはより大きな損失を被るおそれがあることを意味します。また、信用取引には主に下記費用が生じることも知っておく必要があります。

- ・売買手数料:約定代金に対し最大1.43%※1

- ・信用金利(約定代金に対して発生):制度信用では年利2.80%程度、一般信用では年利3.50%程度※2

レバレッジをかければ手持ちの資金より大きな金額の取引ができるため、効率よくお金を増やせる可能性があります。

ただし、手元にあるお金をすべて使って株の信用取引を行うなど、身の丈に合わないレバレッジをかけるのは避けたほうがいいでしょう。また、初心者が最初から信用取引で株取引を行うと、ロスカットなどで想定外のミスが生じる恐れがあります。

株の信用取引を行うなら、仕組みを十分に理解した上で現物取引で株式投資に慣れてから余裕資金で運用するのがおすすめです。

投資金額が少ないと大きな儲けは出せない

そもそも投資金額が少ないうちは、株価が値上がりしても大きく儲かることはありません。

<株価が2倍に上昇した場合>

|

投資金額 |

評価額 |

利益 |

|

1万円 |

2万円 |

1万円 |

|

10万円 |

20万円 |

10万円 |

|

100万円 |

200万円 |

100万円 |

|

1,000万円 |

2,000万円 |

1,000万円 |

※税金、手数料などは考慮外

株を購入後、株価が2倍に上昇すれば投資金額も2倍に増えます。仮に1,000万円投資していれば、評価額は2,000万円になるため、1,000万円の利益を得られます。しかし、投資金額が1万円の場合、評価額が2倍の2万円になっても利益は1万円です。

株式投資で株価が2倍になれば大成功といえるかもしれませんが、投資金額が少ないうちは大きな儲けを出すのは難しいでしょう。

株式投資の失敗事例

最近では、年1~2回のペースで配当金を受け取れる高配当株の人気が高まっています。しかし、単に「配当利回りが高い」という理由だけで投資すると失敗する可能性があります。ここでは、高配当株投資の失敗事例を紹介します。

保有しているだけで安定した配当収入が期待できると考え、高配当株に投資を行った。投資銘柄を選ぶ際、配当利回りの高さと最低投資金額だけに注目し、事業内容や業績などは特にチェックしなかった。

配当金は予定通り入ってきたが、株価はなかなか上がらない。むしろ、買ったときより下がってしまい、配当を含めても収益はマイナスになってしまった。

その後、業績の下方修正をきっかけに株価はさらに下落し、含み損は膨らむばかり。損失の拡大に耐えられず、結局売却することになってしまった。投資先企業の業績や将来性をしっかりと分析せず、配当利回りだけを見て投資したことを後悔した。

高配当株の詳細は下記記事をご参照ください。

※関連記事:高配当株はおすすめしない理由・デメリット3つ!危険な銘柄の特徴や失敗事例も紹介

次に株式投資が自分に合っているかを見極めるために、おすすめしない・向いていない人の特徴を解説していきます。

株式投資をおすすめしない・向いていない人

株式投資の目的・目標額を明確にしていない人

株価は様々な要因で変動するため、どこまで上昇・下落するかを正確に予測するのは困難です。株式投資の目的や利益の目標額が明確になっていないと、売買タイミングを適切に判断できません。

たとえば、「もっと上がる」と考えて利益確定のタイミングを逃してしまったり、損切できずに損失が拡大してしまったりするのは典型的な失敗例です。株で儲けるには、目標額に達したら一度売却して利益確定するなど、自分なりの運用ルールを決めて売買する必要があります。

株式投資の運用資金が数万円以下しかない人

株は銘柄によって最低投資金額が異なります。通常は100株単位で取引するため、株価が500円なら5万円(500円×100株)、2,000円なら20万円(2,000円×100株)から購入できます(売買手数料が別途必要)。

運用資金が数万円以下しかないと購入できる銘柄が限られるため、分散投資でリスクを抑えづらいです。先ほども触れたように、投資資金が少ないとお金を大きく増やすのが難しいのもデメリットです。

株で大きく儲けたいなら、ある程度まとまった資金を準備する必要があるでしょう。

デイトレードにこだわりつづける人

デイトレードとは、1日のうちに株の売買を終えて利益や損失を確定させる投資手法です。1日に何度も売買を繰り返し、少額の利益を積み上げていきます。その日に損益が確定するため、保有株を翌日に持ち越して大きな損失が発生するリスクを回避できるのも特徴です。

一方で、デイトレードはギャンブルやゲームの要素が強く、初心者がデイトレードにて安定的に利益を得るのは簡単ではありません。複数台のモニターや証券会社の取引ツールを準備し、平日の日中に取引する必要があるため、本業のある人には難しいでしょう。

たまに株のデイトレードをする分には問題ありませんが、将来に備えて資産を作る手段には不向きといえます。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

ここまで株式投資のデメリット面について説明しましたが、株式投資にもメリットはあります。次章で紹介するメリットも理解したうえで、自分にとって株式投資が適しているかいなかの判断をしてください。

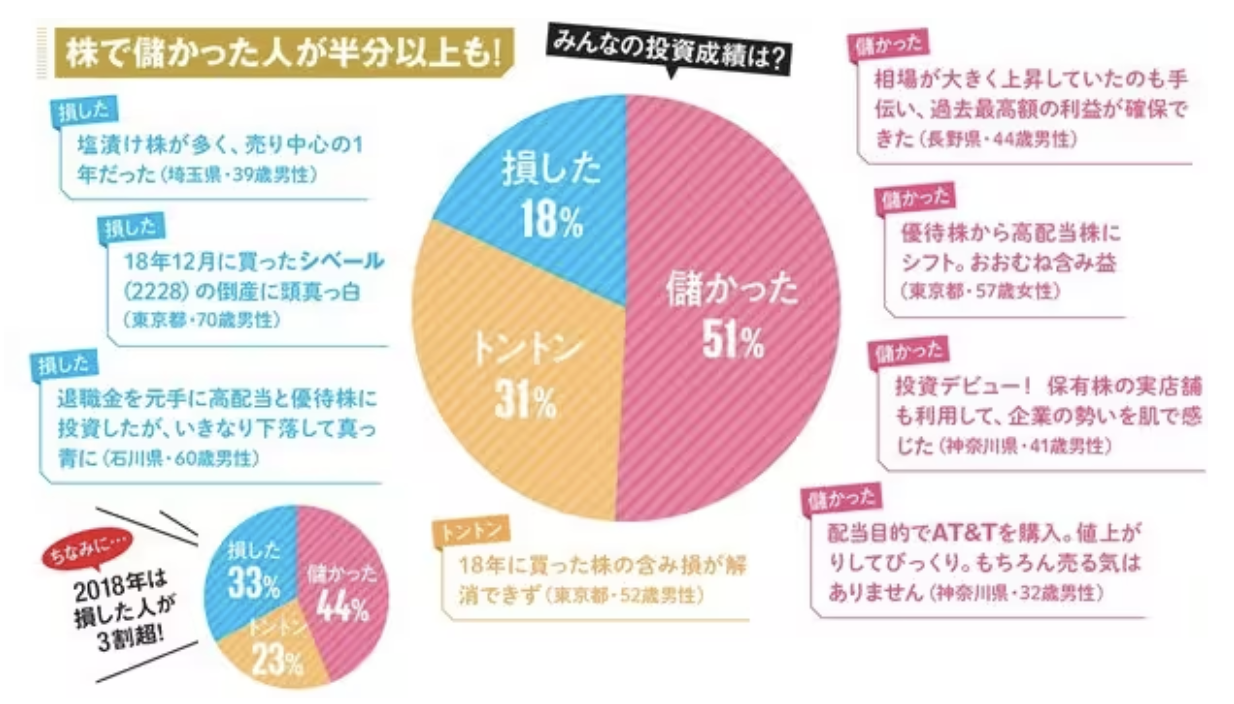

株式投資のメリット

個人投資家を対象としたアンケートでは、株で儲かった人は約半分という結果もあります。うまく株式投資ができれば、預貯金よりお金を増やせるかもしれません。

※引用:ZAi ONINE

また、株式投資が自分に向いているかの判断材料として、次のようなメリットがあることも知っておきましょう。

会社の意思決定に関与できる

株を購入することは、会社に出資して株主としての権利を取得することを意味します。

株主は株主総会で議決権を行使することによって、会社の意思決定に関わることが可能です。株主総会では、役員の選任・解任や剰余金の配当など、会社運営に関する重要事項が決議されるため、投資先の会社運営に自分の意思を反映できます。

一般的には、1単元株(100株)の保有につき1つの議決権が付与されます。保有株数が多くなれば議決権は増え、会社に対する影響力も大きくなる仕組みです。投資先の業績や取り組み、課題などへの理解が深まり、投資継続の判断がしやすくなる効果も期待できるでしょう。

株主優待で商品やサービスなど受け取れることもある

株主優待とは、株主に対して自社商品やサービスなどをプレゼントする制度です。会社のなかには、個人の株主を増やすために株主優待を実施している会社があります。優待品は自社商品やサービス、店舗で使える優待券、お米、クオカードなど様々です。

株主優待は年1~2回もらえることが多く、通常は優待品を取得するための最低保有株数や株式保有期間が定められています。たとえば、「100株を1年以上保有している株主を対象に3,000円分の優待券を年1回贈呈」といった具合です。

初心者は、株主優待をチェックして投資銘柄を選ぶのも選択肢です。株主優待を目的とすることで、短期の値動きを過度に気にすることなく長期保有しやすくなるでしょう。

ただし、株主優待は途中で内容が変更されたり、廃止されたりすることもあるため、優待内容に変更がないかをチェックしておくことが大切です。特に株主優待の廃止が発表されると、優待目的で保有していた株主が保有株を売却し、株価が下がることがあるので注意しましょう。

NISA枠を活用できる

株式投資の利益は配当金が「配当所得」、売却益は「譲渡所得」に区分され、利益に対して20.315%課税されます。しかし、NISA口座で購入した株式投資の配当金や売却益は非課税になるのです。

※2024年1月から始まった新NISAから、非課税保有限度額は1,800万円(うち成長投資枠は1,200万円まで)となっています

ちなみに新NISAでは、2023年までの旧NISAから非課税保有期間が下記のように変わりました。

- ・つみたてNISA:20年間、一般NISA:5年間

- ・新NISA:無制限

そのため、非課税でありつつ、より長期の運用が可能になっています。

新NISAの詳細は下記記事をご参照ください。

※関連記事:新NISAのデメリット・改悪点7つ!向いていない人も紹介

本格的に株式投資を前向きに検討し始めた人は、次章で簡単に紹介する「株で儲けるためのポイント」もおさえておきましょう。

株で儲けるためのポイント

株式投資で安定した利益を獲得するには、儲けるためのポイントを理解しておくことが重要です。これから株取引を始める場合は、次の2つを意識して投資を行いましょう。

損切基準や投資運用ルールを決めておく

購入した株が、想定通りに値上がりするとは限りません。業績は好調でも、自然災害や景気悪化などが原因で相場全体が下落傾向に陥ることもあります。

株で儲けるには、事前に損切や利益確定の基準、保有期間などの運用ルールを決めておき、そのルールに沿って売買することが重要です。ルール通りに取引すれば、売買タイミングで迷うことなく注文を出せるようになるでしょう。

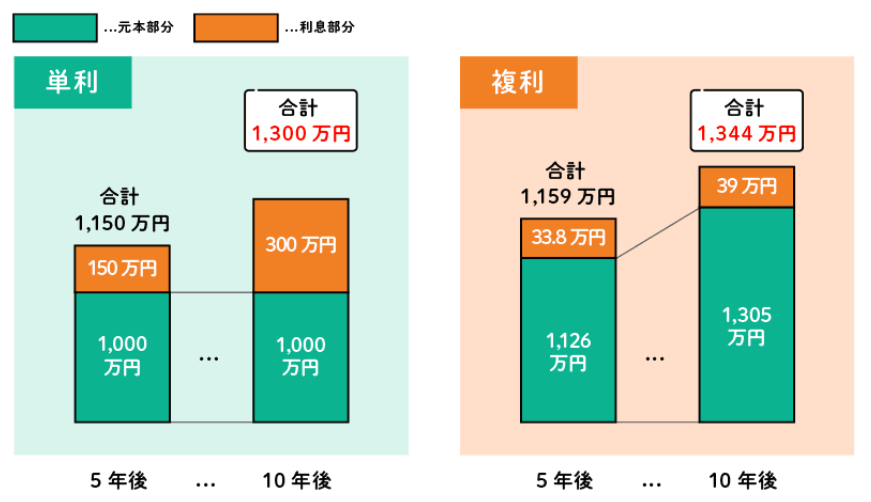

長期・積立・分散を徹底する

長期・積立・分散は、「投資の3大原則」「資産運用の王道」といわれている投資手法です。元本割れリスクを抑えながら、安定した運用が期待できます。

<長期・積立・分散の内容>

- ・長期:短期で売らずに長期で投資する

- ・積立:定期・定額で買い続ける

- ・分散:複数の銘柄に投資先を分ける

株を長期で保有することで、複利効果を得やすくなります。複利効果とは、運用で得た利益を再投資することによって、利益の増え方が大きくなっていく効果のことです。

※引用:りそなグループ

たとえば、100万円を投資して5万円の利益が出た場合、その5万円を使わずに再投資すれば元本は105万円に増えます。利益の再投資を続けると少しずつ元本が増えていき、得られる利益も大きくなっていきます。

一括で購入するのではなく、毎月1万円のように定期・定額で買い続けるのも効果的です。価格が安いときには多く、価格が高いときには少なく購入することになり、結果として平均購入単価を下げる効果が期待できます。

積立投資は投資信託が一般的ですが、一部の金融機関では個別株の積立投資にも対応しているため、探してみるといいでしょう。

また、様々な銘柄に投資先を分散させることによって、1つの銘柄に集中投資するよりもリスクの低減が期待できます。

ここまで株式投資について説明しましたが、価格変動に一喜一憂せずに定期収入(インカム収入)を確保したい人は「不動産クラウドファンディング」が有力な選択肢となります。

価格変動に一喜一憂したくない人は「不動産クラウドファンディング」がおすすめ

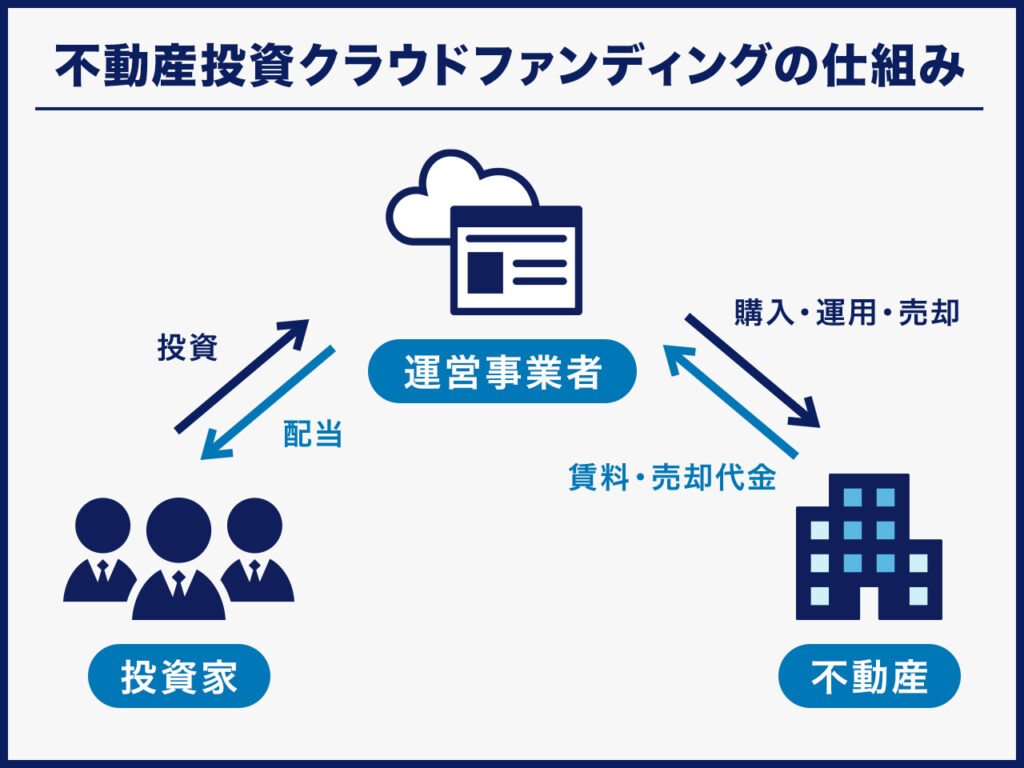

不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

1万円程度の少額から不動産へ投資ができ、投資金額に応じて定期的に分配金を受け取れます。後述の比較表で紹介しますが、株式投資よりも平均利回りが高めです。

不動産クラウドファンディングと株式投資を比較した内容を下記表にまとめました。

※下記表の「〇」「△」「×」は、不動産クラウドファンディングと株式投資を比較した際の優劣を端的に表しています

|

比較項目 |

不動産クラウドファンディング |

株式投資 |

|

特徴 |

インターネットで資金調達をして |

企業が発行する株式を購入し、 |

|

メリット |

日々の価格変動がなく安定的 |

流動性が高い |

|

デメリット |

流動性が低い (運用期間が定められており、 |

日々の価格変動あり |

|

平均利回り |

3~8%程度※1 |

2.19%※2 |

|

換金性 |

△ |

〇 |

|

元本割れへの対策 |

〇 (劣後出資あり) |

× |

|

最低投資金額 |

1万円~ |

数万円程度から※3 |

|

価格の安定性 |

〇 |

× |

|

NISAの対応 |

× |

〇 |

|

向いている人 |

値動きに一喜一憂せず |

市場の動きや企業の業績を分析できる人 |

※1 (株)矢野経済研究所「2022年版 国内クラウドファンディングの市場動向」

※2:: 日本取引所グループ

※3:日本証券業協会

不動産クラウドファンディングでは元本割れへの対策が講じられているファンドが多く存在します。株式投資に同様の仕組みはありません。

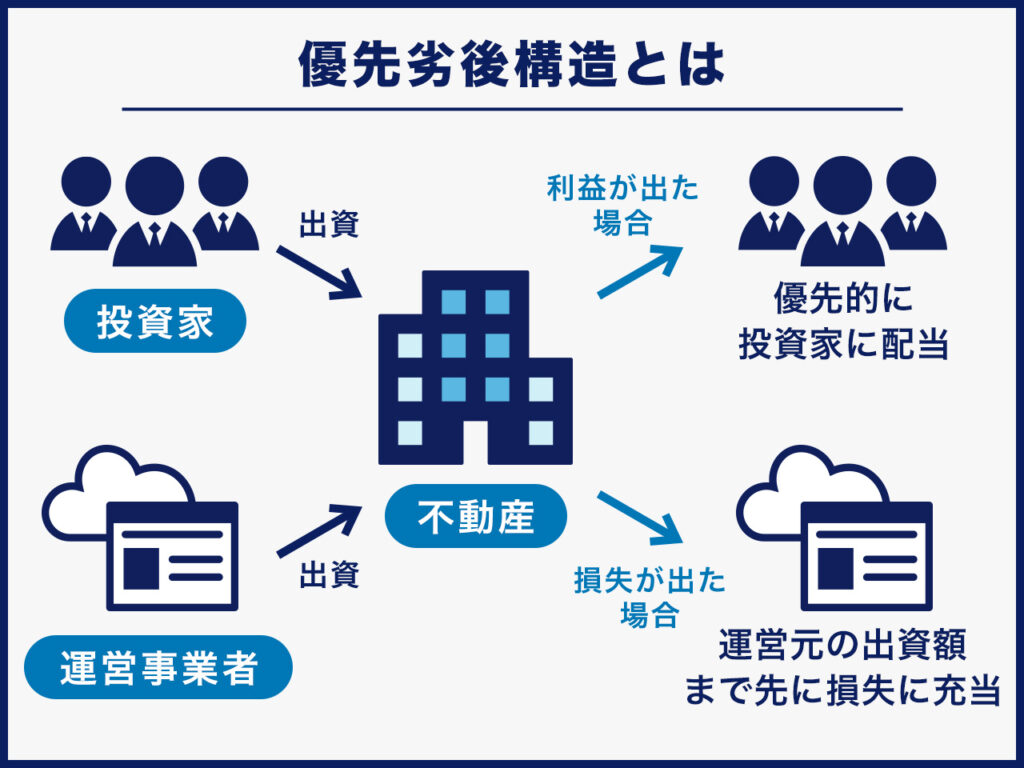

不動産クラウドファンディングの多くのファンドでは優先劣後構造が採用されているため、万が一損失が発生した際の被害を最小限に抑えられます。優先劣後構造とは、共同出資している不動産クラウドファンディング会社の出資額を優先的に損失の補填に当てる仕組みです。

損失額が不動産クラウドファンディング会社の出資額に収まる場合、投資家が損失を被ることはありません。ただし、不動産クラウドファンディングのなかには優先劣後出資を採用していないものもあるため、投資する際は必ず商品の概要をチェックしましょう。

上記より、特に下記に該当する方は不動産クラウドファンディングでの投資をおすすめします。

- ・損失リスクを下げたい人

- ・一定期間資金の拘束を受けても問題ない人

- ・価格変動に一喜一憂したくない人

まとめ:株は儲からないといわれる理由

株は預貯金よりお金を増やせる可能性がありますが、以下のような理由で儲からないといわれることがあります。

- ・一発で大きく儲かることはほとんどない

- ・有望な投資先を見つけるのに時間と手間がかかる

- ・売買タイミングの判断が難しい

- ・信用取引でレバレッジをかけると損失も拡大する恐れがある

- ・投資金額が少ないと大きな儲けは出せない

株で儲けるには、損切・利益確定などの運用ルールを決めたうえで、長期・積立・分散投資を徹底することがポイントになります。

株式投資が難しいと感じる場合は、少額から投資を始められ、時間や手間をかけずに安定した収益が期待できる不動産クラウドファンディングを検討してみてはいかがでしょうか。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点