※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

近年のインフレリスクに備え、利回りの高い投資方法として不動産投資を検討している人もいるでしょう。株式投資やFXと比べて、不動産投資は入居者がいれば毎月安定した家賃収入が得られる点が大きなメリットです。

しかし、不動産投資には運用期間中も一定のランニングコストが発生します。これらの費用を把握していなければ、思わぬ損失を招くリスクがあります。

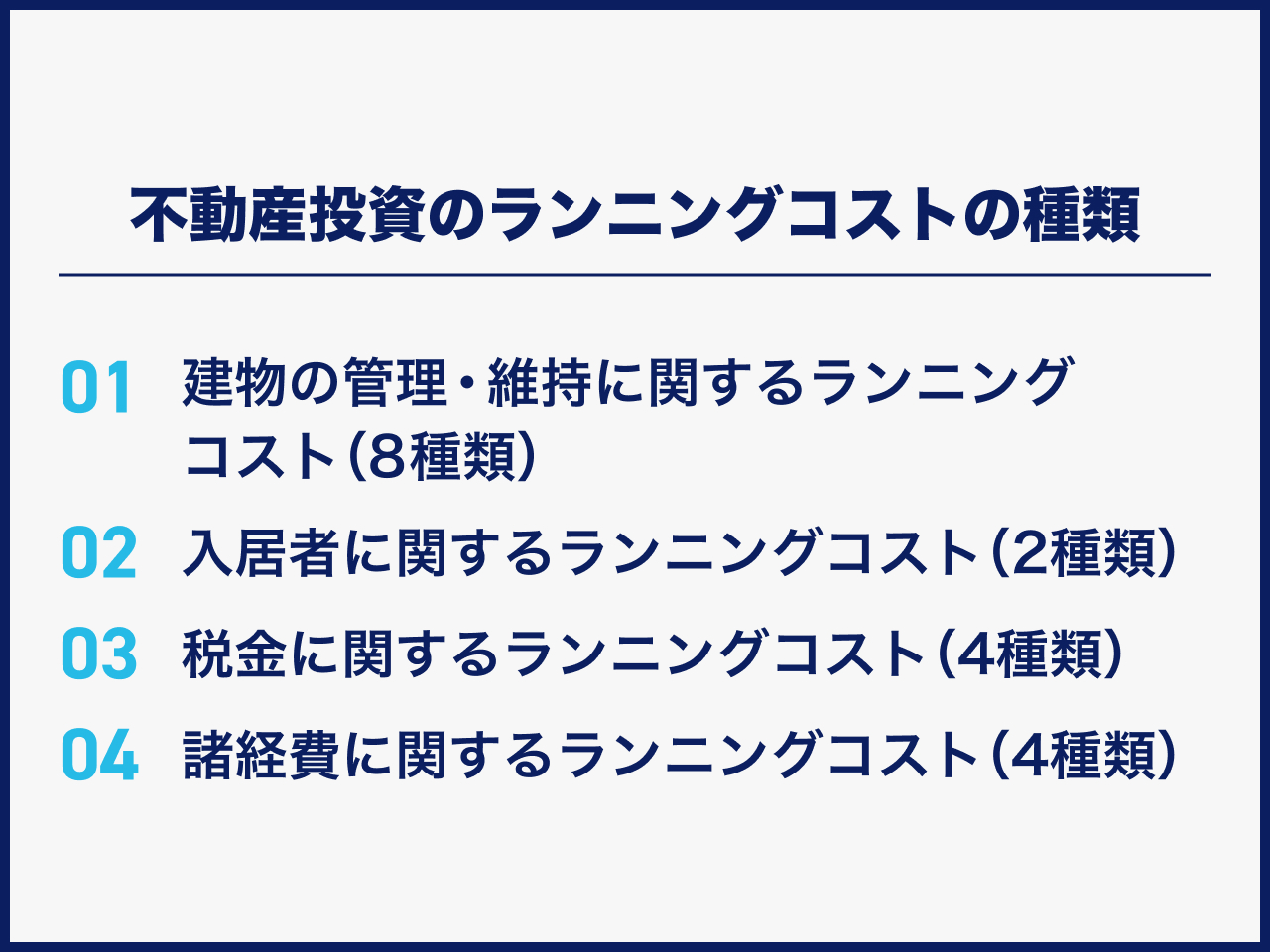

不動産投資のランニングコストの種類は以下の通りです。

|

ランニングコスト |

内訳 |

|

建物の管理・維持に関するランニングコスト |

・管理委託手数料 |

|

入居者に関するランニングコスト |

・広告費(入居者募集費用) |

|

税金に関するランニングコスト |

・固定資産税 |

|

諸経費に関するランニングコスト |

・不動産投資ローンの返済 |

本記事では、ランニングコストの計算例やランニングコストを抑える方法、ランニングコスト以外で注意すべき点についても紹介します。

本記事を読むことで、不動産投資のランニングコストへの理解が深まり、失敗やトラブルなどを防げるようになるでしょう。

※本記事に記載の費用はすべて目安(参考値)です

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。 ※ 2026年1月現在

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

目次

不動産投資にかかるランニングコストの計算例

築20年・40㎡・都内中古マンションを運用した場合、ランニングコストは以下の通りです。

■前提条件

・購入価格:2,000万円

・借入額:1,800万円

・頭金:200万円

・返済期間(不動産投資ローン):30年

・金利(不動産投資ローン):年利2.5%

・サブリース契約・入居者募集用広告:利用しない

・年収:年収800万円(サラリーマン)

・家族構成:専業主婦の妻・子ども(1人)

|

ランニングコスト |

年間費用(目安) |

かかる頻度 |

|

管理委託手数料 |

120,000円 |

毎年 |

|

修繕積立金 |

180,000円 |

毎年 |

|

損害保険料 |

30,000円 |

毎年 |

|

固定資産税 |

80,000円 |

毎年 |

|

不動産投資ローンの返済 |

859,997円 |

毎年 |

| リフォーム費用 |

220,000円 |

5年に一度 |

| 所得税 |

約4〜6万円 |

毎年 |

| 住民税 |

約2〜3万円 |

毎年 |

所得税、住民税の額の基となる所得の算出にあたっては物件の減価償却費も含めて計算するため、金額に幅があります。

減価償却費とは、物件の価値が時間とともに減少するとみなし、購入額のうち一部の定額または定率の額を毎年の費用として計上するものです。

また、入居者が入れ替わるタイミングで以下のようなリフォームが必要になります。

・部屋全体のクリーニング(4万円)※1

・クロス(壁紙)の張替え(6万円)※2

・フローリングの補修(3万円)※3

・畳の表替え(6万円)※4

・水道の蛇口のパッキン交換(3万円)※5

※1:三井のリハウス

※2:株式会社K-リフォーム

※3:エスケーハウス株式会社

※4:リショップナビ

※5:ひろしま水道職人

リフォームが修繕費用となる場合、リフォームを実施した年は経費が増加するため、税額が下がります。

ランニングコストをもとに、年間家賃収入を144万円とした場合の収支をシミュレーションしてみましょう。

|

|

リフォームを実施しない年 |

リフォームを実施する年 |

|

家賃収入 |

144万円 |

144万円 |

|

ランニングコスト |

約127〜130万円 |

約149万円 |

|

収支 |

約14〜17万円 |

約−2万円 |

リフォームを実施しない年は約14〜17万円の利益が見込まれますが、リフォームを実施する年は約2万円の損失が発生します。

不動産投資を始める際は、このように収支をシミュレーションすることで、より的確な投資判断が可能です。

不動産投資のランニングコストの種類

建物の管理・維持に関するランニングコスト(8種類)

|

ランニングコスト |

費用(目安) |

かかる頻度 |

|

管理委託手数料 |

家賃収入の5% |

毎月 |

|

修繕費 |

家賃収入の5〜8% |

必要に応じて随時 |

|

修繕積立金 |

毎月1万円 |

毎月 |

|

リフォーム費用 |

家賃収入の3ヶ月分 |

必要に応じて随時 |

|

点検・清掃費 |

区分所有の場合:共用部の水道光熱費と合わせて月1〜2万円 |

毎月・毎年 |

|

共用部の水道光熱費 |

点検・清掃費と合わせて月1〜2万円 |

毎月・毎年 |

|

損害保険料 |

年間3〜5万円 |

毎年 |

|

サブリース契約料 |

家賃収入の10〜20% |

毎月 |

管理委託手数料

建物管理や入居者管理を管理会社へ委託する場合、毎月管理委託手数料が発生します。委託先によって異なりますが、一般的には家賃収入の5%が目安※となります。たとえば、毎月の家賃が10万円の場合、管理委託手数料は5,000円程度です。

※参考:ウェルスハック

管理会社が提供するサービスは会社によって異なりますが、管理業務には一般的に以下の業務が含まれます。

・入居者募集

・家賃の回収

・共用部の管理・清掃

・定期的な点検・メンテナンス

・警備や巡回

・問い合わせ対応・トラブル対応

管理業務を委託することで、オーナーは物件管理の手間を省けます。特にサラリーマンなど、副業で不動産投資をはじめる人は、管理会社への委託がおすすめです。

ただし、管理会社の対応が悪いと入居者の満足度が低下し、空室率が高くなるリスクもあります。評判や口コミなどを参考に、複数の管理会社を比較して質の高い会社を選ぶことが大切です。

修繕費

修繕費は物件の築年数や状態によって異なりますが、家賃収入の5〜8%が目安※とされています。費用は修繕作業を依頼した業者に支払います。

※参考:一誠商事株式会社

修繕費は目的によって、大きく以下の4つに分けられます。

|

修繕費 |

内容・目的 |

|

設備の不具合対応費用 |

給排水管やガス機器の修理など、設備の故障に対する修理費用 |

|

老朽化設備の交換費用 |

給湯器やエアコンの交換など、設備が経年劣化した場合の交換費用 |

|

自然災害・事故への対応費用 |

自然災害や事故に対する修繕費用 |

|

予防的な修繕費用 |

防カビ塗装や防虫加工など、トラブルを予防するための費用 |

修繕を行わずに費用を抑え、家賃を下げるという選択肢もあります。しかし、物件の資産価値が低下したり、入居者の属性が悪化したりすることで、長期的には収益性が低下する可能性が高いでしょう。

定期的に物件を修繕することで、物件の資産価値や入居者の属性を維持し、安定した賃貸経営を期待できます。

修繕積立金

マンションは経年により劣化するため、10〜15年ごとに修繕計画に基づいた大規模修繕が定められていることが多いです。修繕積立金は、建物共用部分の大規模修繕に備えて積み立てる費用で、管理組合から毎月徴収されます。

大規模修繕の対象になるのは、以下のような共用部分です。

・屋上

・外壁

・エントランス

・エレベーター

・給排水管

・駐車場・駐輪場

・ゴミ置場

国土交通省によると、令和5年度の修繕積立金の平均は月13,054円、使用料等からの充当額を含む修繕積立金の平均は月13,378円です。

※参考:国土交通省

修繕費用を計画的に積み立てることで、大規模修繕に必要な資金を確保し、マンションの資産価値を維持しやすくなります。しかし、資材や人件費の高騰により修繕積立金が不足し、追加徴収などが発生すると、区分所有者にとって大きな負担になるでしょう。

物件を購入する際は、修繕積立金の積立状況や大規模修繕の実施状況を確認しておきましょう。定期的に修繕が行われており、かつ今後の修繕計画の予算に対して適切に修繕積立金が積み立てられている場合、物件を購入しても差し支えないでしょう。

リフォーム費用(原状回復費用・設備交換費用)

入居者が退去した際、物件の原状回復工事を行うことが一般的です。原状回復とは、物件を入居前の状態に戻すことを指します。

入居者の故意や過失による損傷は入居者が費用を負担しますが、通常の範囲で使用による汚れや経年劣化については、オーナーが原状回復費用を負担します。

また、約11〜15年の周期で、設備の交換が必要になります。

※引用:一般財団法人住宅改良開発公社

原状回復や設備交換にかかる費用の例は、以下の通りです。

|

リフォーム箇所 |

費用(目安) |

|

フローリング |

1畳あたり5万円 |

|

フロアタイル |

1平米あたり5,000円 |

| クッションフロア※1 |

1平米あたり3,000円 |

| クロス※2張替え |

1平米あたり1,500円 |

| 浴室 |

50〜150万円 |

| キッチン |

50〜150万円 |

| トイレ |

20〜50万円 |

※引用:株式会社K-リフォーム

※1:クッション性のある塩化ビニル製床材

※2:壁や天井に張る壁紙

原状回復費用・設備交換費用とも、作業を依頼した業者に支払います。

リフォーム費用は、家賃の3か月分※が一つの目安です。たとえば、毎月の家賃が10万円の場合、リフォーム予算は30万円となります。

※参考:YES RENOVATION

予算が限られている場合は、クロス(壁紙)、床、水回りなど、入居者の目に留まりやすい箇所から優先してリフォームするのが効果的です。優先順位をつけてリフォームを行うことで、限られた予算内で最大の効果を得られるでしょう。

点検・清掃費

物件を維持していくためには、定期的な点検や清掃が欠かせません。

点検には、法律で定められた法定点検と自主的に行う任意点検があります。

|

点検 |

内容 |

|

法定点検 |

・建築設備定期検査 |

|

任意点検 |

・機械式駐車場点検 |

法定点検検査報告は資格を持つ専門家による実施が必要です。一般的には、管理会社から委託を受けた専門業者が点検を行います。一方、任意点検はあくまで自主的に行うものであり、管理会社が直々に実施するケースもあります。

また、共用部の清掃も物件を維持するうえで重要です。エントランスや廊下、エレベーターなどを定期的に清掃することで、物件の外観を保ち、入居者の満足度を高められます。

区分所有マンションの場合、点検・清掃費は管理組合から管理費として徴収されるケースが一般的です。国土交通省によると、管理費の平均は以下の通りです。

・駐車場使用料等からの充当額を含む管理費:月17,103 円

・駐車場使用料等からの充当額を除く管理費:月11,503 円

※参考:国土交通省

一方、アパートやマンション一棟を所有する場合は、年間15〜20万円ほどの費用がかかります。

※参考:株式会社BFコンサルティング

共用部の水道光熱費

マンション共有部の水道光熱費も、ランニングコストの一部です。具体的には、廊下、エレベーター、ロビー、駐車場などで使用される電気やガス、水道の使用料を指します。

区分所有マンションの場合、共用部の水道光熱費についても管理費として徴収されるケースが一般的です。管理費の平均額は、前述の通り1〜2万円ですが、物件の規模によって増減します。

アパートやマンション一棟の場合、費用の目安は年間10万円ほど※です。

※参考:株式会社BFコンサルティング

気になる場合は、物件購入前に不動産投資会社や売主に共用部の水道光熱費、または管理費の内訳を確認しておくといいでしょう。これにより、ランニングコストがより正確に把握しやすくなります。

損害保険料

損害保険料とは、自然災害や事故などによる物件の損害に備えて加入する保険料のことです。保険に加入することで、万が一の際の損失を保険金でカバーできます。

火災保険の主な補償内容は以下の通りです。

|

補償内容 |

具体例 |

|

火災 |

キッチンの火を消し忘れ、室内の一部が燃えた |

|

落雷 |

雷が落ちて電気設備が壊れた |

|

風災・雹災・雪災 |

台風で窓ガラスが割れた |

|

水災 |

大雨で床上まで浸水し、壁紙や床が汚れた |

|

水漏れ |

給排水設備の老朽化により室内が水浸しになった |

|

不測かつ突発的な事故 |

物を運んでいるときにドアにぶつかり、ドアが壊れた |

※参考:損害保険ジャパン

保険料は物件の築年数や構造、補償内容などによって異なりますが、一般的には年間3〜5万円※です。毎年保険会社に保険料を支払います。

※参考:Redia

なお、地震・噴火・津波に対する補償は、別途地震保険への加入が必要です。地震保険は火災保険と同時にしか加入できず、保険料の目安は火災保険料の約30〜50%※となります。

※参考:財務省

※参考:auフィナンシャルパートナー

サブリース契約料

サブリース契約とは、物件をサブリース会社に一括で借り上げてもらう契約形態です。サブリース会社が賃貸経営を代行するため、すでに紹介した管理委託とは異なり、空室の有無にかかわらず一定の賃料を受け取れます。

物件所有者のサブリース契約によるメリットは以下の通りです。

・空室や家賃滞納が生じた場合でも賃料を受け取れる

・物件管理をサブリース会社に一任できる

サブリース契約料の目安は、家賃収入の10〜20%程度※です。たとえば、毎月の家賃が8万円の場合、8,000円〜1万6,000円のサブリース契約料がかかります。

※参考:GLC(グローリア・ライフ・クリエイト)

ただし、サブリース会社から受け取る賃料は実際の家賃よりも少なくなるため、不動産投資の利回りが低下してしまう点には注意が必要です。

サブリース契約について詳しく知りたい方は、下記記事をご参照ください。

※関連記事:サブリース契約とは?結局何がトラブルの原因になるかズバリ解説

入居者に関するランニングコスト(2種類)

|

ランニングコスト |

費用(目安) |

かかる頻度 |

|

広告費(入居者募集費用) |

家賃収入の1ヶ月分 |

必要に応じて都度 |

|

空室損(空室による損失) |

家賃×空室期間分 |

都度 |

広告費(入居者募集費用)

広告費は、不動産投資において空室が発生した際に、次の入居者を見つけるための費用です。入居者を募集する際は、不動産会社に仲介を依頼するケースが一般的で、このときに広告費を設定します。

広告費を支払うことで、不動産会社から物件を優先的に案内してもらえるため、入居者が早期に見つかりやすくなります。これにより、家賃収入を早く得られる可能性が高まります。

広告費は、入居者が決まり賃貸借契約が成立した後に支払います。一般的な相場は家賃の1ヶ月分※です。

※参考:ハウスマ

しかし、立地条件が良い物件や、1〜3月など人の移動が多い時期には、広告を出さなくても比較的早く入居者が決まる可能性があります。そのため、まずは1ヶ月ほど様子を見て、入居者が決まらなければ、広告費の設定を検討するのも一つの方法です。

空室損

空室損とは、物件が空室の状態が続くことで発生する損失を指します。家賃収入を得られないため、オーナーは預貯金を取り崩してローンを返済しなければならず、収益性が低下します。さらに、長期間の空室は管理をしっかりしていないと物件の老朽化を招き、結果として物件の資産価値が低下する可能性もあります。

空室損を最小限に抑えるためには、広告費を設定するのがおすすめです。広告費を設定することで、不動産会社からの優先的な案内を受け、早期に入居者を見つける可能性が高まります。

また、空室リスクを回避するために、サブリース契約を締結しておくのも選択肢の一つです。空室の有無にかかわらず、サブリース会社から一定の賃料が保証されるため、安定した収益を確保できます。

税金に関するランニングコスト(4種類)

|

ランニングコスト |

費用(目安) |

かかる頻度 |

|

固定資産税 |

固定資産税課税標準額× 1.4% |

毎年 |

|

都市資産税 |

固定資産税課税標準額× 0.3% |

毎年 |

|

所得税 |

不動産所得×税率(所得金額によって異なる) |

毎年 |

|

住民税 |

不動産所得×10% |

毎年 |

固定資産税

固定資産税は、不動産を所有する人に課される税金です。1月1日時点での不動産の所有者に対して課税され、一括または4分割で国に納付します。

固定資産税の計算式は「固定資産税評価額×標準税率1.4%」です。固定資産税評価額は3年ごとに評価替えが行われ、人口の推移などを参考に価格が改定されます。土地の固定資産税評価額は時価の約70%、建物の固定資産税評価額は新築時の建築費の約50〜60%が目安※です。

※参考:HOME4U(ホームフォーユー)

年度の途中に物件を取得した場合、固定資産税を日割で計算し、引き渡し日から年度末までの税額を、買主から売主に支払うのが一般的です。

不動産投資を始める際は、固定資産税の金額を毎年の経費として組み込み、正確に収支をシミュレーションしておきましょう。

都市資産税

都市計画税は、都市計画事業や土地区画事業の費用に充てるため、市町村に支払う税金です。

都市計画税は「固定資産税評価額×制限税率0.3%」で計算されますが、制限税率は0.3%を上限として地方自治体ごとに異なります。

購入した物件が都市計画法に基づく市街化区域内に位置する場合、固定資産税とあわせて都市計画税の納付が必要です。市街化区域は「すでに市街地を形成している区域および、おおむね10年以内に優先的かつ計画的に市街化を図るべき区域」と定義されています。

※参考:埼玉県

市街化区域に該当するかは、以下の方法で確認できます。

・インターネットで調べる

・不動産会社に問い合わせる

・自治体に確認する

地域によって税率が異なるため、事前に確認して正確な税額を把握しておきましょう。

所得税

不動産投資により所得を得た場合、国に所得税を納める必要があります。

サラリーマンが副業として不動産投資を行う場合には、本業の給与所得と不動産所得を合わせた金額から、税率および税額が決まります。不動産所得は「収入金額−経費」で計算します。

不動産投資の収入は、家賃収入のほかに、礼金や更新料などが含まれます。また、経費に計上できるのは、固定資産税や管理委託料、修繕費などです。

所得税は累進課税制度を採用しており、課税される所得金額が大きくなるほど、税率も上がります。

引用:国税庁

たとえば、給与所得や不動産所得を合わせた金額が700万円の場合、所得税は次の通りです。

所得金額700万円×税率23%−控除額636,000円=所得税974,000円

ただし、所得税そのものは経費として計上できません。

住民税

不動産投資によって所得を得た場合には、地方自治体に住民税を納める必要があります。

住民税の税率も、本業の給与所得と不動産所得を合算して決まりますが、所得税とは異なり、課税金額にかかわらず税率は一定です。住民税の税率は、都道府県民税が4%、市区町村税が6%の合計10%です。

たとえば、不動産所得が100万円の場合、住民税は10万円となります。

なお、所得税と同様に、住民税も経費として計上できません。不動産投資の収支計画を立てる際は注意しましょう。

不動産投資の節税について知りたい方は、下記記事をご参照ください。

※関連記事:不動産投資の節税(税金対策)の仕組み!シミュレーション計算付き

諸経費に関するランニングコスト(4種類)

|

ランニングコスト |

費用(目安) |

かかる頻度 |

|

不動産投資ローンの返済 |

家賃収入の50% |

毎月 |

|

税理士費用 |

・税務相談:1時間あたり1〜2万円 |

都度・毎月・毎年 |

|

家賃滞納者への弁護士費用 |

・相談料:30分〜1時間あたり5,000円 |

必要に応じて都度 |

|

孤独死の特殊清掃費用 |

60万円 |

必要に応じて都度 |

不動産投資ローンの返済

不動産投資を行う際には、金融機関で不動産投資ローンを組むことが一般的です。毎月の不動産投資ローンの返済は、不動産投資のランニングコストの中でも大きな割合を占めます。目安は家賃収入の50%程度※です。

※参考:ウェルスハック

ローンの返済額は、借入額や金利、返済期間によって大きく異なります。たとえば、2つのケースを比較してみましょう。

ケース①

|

借入額 |

3,000万円 |

|

金利 |

3% |

|

返済期間 |

20年 |

|

毎月の返済額 |

166,379円 |

| 総返済額 |

39,930,8889円 |

ケース②

|

借入額 |

5,000万円 |

|

金利 |

2% |

|

返済期間 |

35年 |

|

毎月の返済額 |

165,631円 |

| 総返済額 |

69,564,969円 |

借入額はケース①のほうが小さいですが、ケース②よりも金利が高く、返済期間も長いため、毎月の返済額はケース②よりも高くなっています。一方、ケース②は借入額が多いものの、金利が低く、返済期間が短いため、毎月の返済額はケース①よりも低くなっています。

ローンの金利は金融機関によって異なり、都市銀行、地方銀行、ネット銀行の順に高くなる傾向があります。複数の金融機関に申し込み、できるだけ良い条件でローンを組むことが大切です。

不動産投資を始める際は、家賃収入とのバランスを考慮しながら、無理なく返済できるかをシミュレーションしておきましょう。

不動産投資ローンについて知りたい方は、下記記事をご参照ください。

※関連記事:不動産投資にローンは必須?メリット・デメリットと住宅ローンとの違い

税理士費用

不動産投資における税務処理を税理士に依頼することで、業務の効率化が図れます。税理士のサポートを利用する方法は、大きく分けて以下の3つがあります。

|

利用方法 |

内容 |

費用(目安) |

|

税務相談 |

税務に関する相談を行う |

1時間あたり1〜2万円※1 |

|

確定申告のみ依頼 |

確定申告のサポートのみを依頼する |

1回につき10〜20万円※2 |

|

顧問契約 |

年間で契約を締結し、定期的にサポートを受ける |

月1〜4万円※2 |

税理士に依頼することで正確な税務処理が可能になりますが、税理士への手数料もランニングコストとして考慮する必要があります。

すべての税務処理を依頼するのではなく、不明点があれば税務相談を利用する、または確定申告のみ依頼するなど、自身のニーズに合った利用方法を検討しましょう。

また、税理士に依頼せず、会計ソフトを利用する方法もあります。インターネット上のクラウドサービスを使用する会計ソフトであれば、月1,000円〜数万円程度※で利用できます。

※参考:アイミツ

家賃滞納者への弁護士費用

家賃を滞納された場合、状況によっては弁護士への依頼が必要です。

まずは管理会社を通じて、入居者に支払いを促す申し入れを行います。それでも家賃が支払われず、賃借人に支払いの意思がないと判断される場合は、訴訟を起こして強制的に退去させることになります。

弁護士費用の種類と費用の目安は以下の通りです。

|

弁護士費用(種類) |

内容 |

費用(目安) |

|

相談料 |

正式に案件を依頼する前にかかる相談費用 |

30分〜1時間あたり5,000円 |

|

着手金 |

案件に着手した段階で発生する費用 |

10〜40万円(1ヶ月の家賃が20万円以下の場合) |

|

報酬金 |

家賃回収に成功した場合に支払う費用 |

回収できた家賃の10% |

※参考:ベンナビ

相談料は無料のケースもあります。また、着手金の相場は、弁護士事務所によって差があるため、複数の事務所を比較して検討するのがよいでしょう。報酬金は回収できた家賃の10%程度が目安となります。

ただし、裁判で勝訴した場合でも、滞納者に支払い能力がなければ、家賃を回収できないことがあります。そのため、弁護士費用に見合うリターンが得られない可能性もあることを理解しておきましょう。

孤独死の特殊清掃費用

所有する物件で孤独死が発生するケースもあります。

孤独死が発生した場合、通常のハウスクリーニングで清掃するのは難しく、特殊清掃が必要になります。特殊清掃とは、孤独死や自殺、事件などが起きた物件を専用の洗剤や器具で掃除することです。

特殊清掃費用は物件の状態によって大きく異なりますが、日本少額短期保険協会の「第8回孤独死現状レポート」によると、残置物処理費用と原状回復費用の平均は以下の通りです。

・残置物処理費用:237,218円

・原状回復費用:397,158円

※引用:日本少額短期保険協会

特に発見されるまで日数がかかった場合、床や壁に体液などが染み込み、消臭・消毒作業の費用が高くなります。また、夏場は遺体の腐敗が進みやすく、費用の負担が増えます。

特殊清掃費用は、孤独死した本人の法定相続人が負担するのが基本です。しかし、法定相続人が相続放棄している場合は、オーナーが負担しなければなりません。さらに、孤独死が発生した物件には入居者が集まりにくく、家賃収入が得られないことによる損失も発生します。

このようなリスクを踏まえ、不動産投資を始める際は、緊急時のための費用も確保しておきましょう。また、損害保険会社や少額短期保険会社が販売する孤独死保険に加入するのも対処法の一つです。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。 ※ 2026年1月現在

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

注意!不動産投資で最もお金がかかるのは「初期費用」

不動産投資においてランニングコストよりもお金がかかるのは初期費用です。不動産投資にかかるコストの全体像を把握しておくことで、不動産投資を行うべきか正しく判断できます。

初期費用は不動産投資の中で最も高額であり、総額として、物件価格の10%(頭金を除く)ほどはかかります。

仮に2,000万円の物件を購入する場合、頭金を除く初期費用は200万円程度です。あくまでも目安であり、実際は取引相手(不動産会社または個人)やローンの有無によって変わってきます。

また、ローンによる購入の場合は、初期費用とは別に物件価格の10〜20%の頭金を準備することが一般的です。初期費用と頭金の合計で、物件価格の20〜30%の自己資金を準備しておきましょう。

物件価格が2,000万円なら、400〜600万円程度あれば不動産投資を始められるでしょう。下記で、初期費用の種類一覧を表にしてまとめます。

|

費用の種類 |

概要 |

|

物件の頭金 |

物件価格のうち、ローンの借入金額を除く自己資金 |

|

仲介手数料 |

不動産売買契約が成立した際に仲介業者に支払う手数料 |

|

登録免許税 |

物件の所有権やローンの抵当権設定の登記にかかる税金 |

|

司法書士報酬 |

登記手続きを司法書士に依頼する際に支払う報酬 |

|

不動産取得税 |

物件を取得したときに1度だけかかる税金 |

|

固定資産税・都市計画税 |

売主が払った固定資産税・都市計画税のうち、 |

|

印紙税 |

不動産売買やローンの契約書に貼付する収入印紙 |

|

ローン事務手数料・保証料 |

融資を受ける際に金融機関に支払う事務手数料や保証料 |

|

火災保険料・地震保険料 |

物件購入時に加入する火災保険・地震保険の保険料 |

不動産投資の初期費用については、下記記事をご参照ください。

※関連記事:不動産投資の初期費用は物件価格の10%!?費用の種類とシミュレーションを紹介

不動産投資で元が取れるまでの期間は「5~10年程度」

不動産投資で元が取れるまでの期間は「5〜10年程度」※です。冒頭で紹介した築20年・40㎡・都内中古マンションを運用した場合の計算例を長期で見てみましょう。

※参考:イエリーチ

■前提条件

・購入価格:2,000万円

・借入額:1,800万円

・売却価格:1,700万円

・返済期間(不動産投資ローン):30年

・金利(不動産投資ローン):2.5%

・サブリース契約・入居者募集用広告:利用しない

・年収:800万円(サラリーマン)

・家族構成:専業主婦の妻・子ども(1人)

物件を売却した際の不動産投資における最終的な利益は、以下の計算式で算出します。

手元に残るキャッシュ=売却価格−ローン残債−初期費用−不動産所得による所得税・住民税+運用の収支差−譲渡所得にかかる所得税・住民税

物件を1,700万円で売却する場合、運用開始から8〜10年目に手元に残るキャッシュは以下の通りです。

|

|

8年目 |

9年目 |

10年目 |

|

売却価格 |

17,000,000円 |

17,000,000円 |

17,000,000円 |

|

ローン残債 |

13,918,675円 |

13,406,644円 |

12,881,813円 |

|

初期費用 |

4,000,000円 |

4,000,000円 |

4,000,000円 |

|

不動産所得による所得税・住民税 |

455,294円 |

543,694円 |

635,840円 |

|

運用の収支差 |

1,160,024円 |

1,360,027円 |

1,560,030円 |

|

譲渡所得にかかる所得税・住民税 |

0円 |

0円 |

17,760円 |

|

手元に残るキャッシュ |

-213,945円 |

409,689円 |

1,024,617円 |

今回のケースでは9年目に利益が出ており、不動産投資で元が取れるまでの期間は「5〜10年程度」であることに当てはまります。不動産投資で成功するには、初期費用やランニングコスト、売却価格を含め、長期的な視点で投資計画を立てることが重要です。

不動産投資のランニングコストをできるだけ抑える方法

不動産投資の収益率を向上させるには、ランニングコストを抑えることが不可欠です。

経費計上できる経費項目を把握して漏れなく確定申告する

経費計上できる経費項目を把握して漏れなく確定申告することで、所得金額を減らし、税金を抑えられます。

これまで紹介したランニングコストは、基本的に経費として計上できます。他に経費計上できるランニングコストとして、以下のものが挙げられます。

|

ランニングコスト |

内容 |

|

減価償却費 |

建物の価値が時間とともに減少することを |

|

交通費 |

物件の内覧や状況確認のためにかかる交通費 |

|

交際費 |

不動産会社との打ち合わせのための飲食代 |

ただし、以下の項目は不動産所得の経費として計上できないため、注意してください。

・所得税・住民税

・不動産投資ローンの元金

・不動産投資ローンの土地の借入金にかかる利息

経費計上できる項目とできない項目を把握し、漏れなく申告することで、ランニングコストの抑制につなげましょう。

最低でも5年以上の運営実績がある管理会社を選ぶ

5年以上の運営実績がある会社は、長年の経験から培ったノウハウや情報が豊富で、安定した管理業務が期待できます。

不動産業を営むには、宅地建物取引業の免許が必要です。免許の更新は5年に一度であるため、5年以上の運営実績がある会社は、少なくとも一度免許の更新をクリアしており、一定の業務品質を満たしているといえます。

不動産投資は高額な投資であり、トラブルが発生すると大きな損失を招くことがあります。たとえば、設備の管理に不備があり、余計な修繕費がかかるリスクなどです。

運営実績が豊富な管理会社は、トラブルに対する適切な対応やリスクの予防を期待できます。結果として余計な出費が減少し、ランニングコストを抑えられるでしょう。

自分で入居者を募集する

入居者の募集は、不動産会社に仲介を依頼するのが一般的ですが、仲介手数料や広告費が必要になります。不動産会社に依頼せず、オーナー自ら入居者を募集することによりランニングコストを抑えられます。

自分で入居者を募集するには、以下のような方法があります。

|

インターネット上のサイトを使う |

ウチコミやジモティーなどのサイトに物件情報を掲載し、入居者を募集する |

|

SNSに投稿する |

FacebookやXなどのSNSに物件情報を投稿し、入居者を募集する |

|

知人や友人を通じて探す |

知人や友人を通じて、物件を探している知り合いがいないか聞く |

これらの募集方法は、基本的にすべて無料です。

ただし、自ら入居者を募集した場合、賃貸契約も自分で対応しなければなりません。書類の不備や説明不足により、トラブルに発展するリスクもあります。賃貸借契約書については、国土交通省のサイトにひな形が掲載されているので、参考にしてください。

※参考:国土交通省

管理委託を必要最低限にする

管理会社によって、サービス内容や管理委託手数料は様々です。そのため、必要な賃貸管理業務のうち、自分でできる業務と管理会社に委託すべき業務に分けて考えることをおすすめします。

オーナーが自分で対応できる可能性のある業務は以下の通りです。

|

業務 |

内容 |

|

家賃回収 |

家賃の入金状況の管理 |

|

入居者対応 |

入居者からの問い合わせやクレーム対応 |

|

建物の清掃 |

共用部の掃除や設備の整備 |

|

簡単な点検 |

消防設備の点検など |

管理会社に任せるべき業務のみ委託することで、管理委託手数料を抑えられるでしょう。

リフォームを必要最低限にする

重要なのは、リフォームする箇所に優先順位をつけることです。入居者の目に留まりやすい箇所を優先的にリフォームすることで、過剰なリフォームを防ぎ、無駄な出費を避けられます。

優先してリフォームすべき箇所は以下の通りです。

・クロス(壁紙)

・床

・キッチン

・浴室

・トイレ

※参考:楽待

壁紙や床の張り替え、水回りの設備の交換など、入居者が重視する箇所を優先的にリフォームすることで、ランニングコストを削減しつつ、入居者の満足度を高められます。耐久性の高い材料や設備を選ぶことも、長期的なランニングコストの削減につながるでしょう。

最低でも1年に1回程度は点検を実施する

点検には法律で定められた法定点検と、管理会社やオーナーが実施する自主点検があります。法定点検は資格を持った専門家や検査機関しか行えず、実施の頻度も決まっています。

法定点検に加えて自主点検も実施することで、不具合を早期発見できます。結果として、不動産投資のランニングコストの抑制が可能です。

以下の画像は管理会社による点検実施報告書の見本ですが、自主点検の実施項目として参考になります。

※引用:中津

自主点検の実施は必須ではありませんが、点検を怠ると以下のようなリスクがあります。

・小さな不具合の放置により大規模な修繕が必要になる

・物件の維持・管理不足から入居者の満足度が低下し、空室率が高まる

最低でも年に1回点検を行うことで、物件の資産価値を維持し、ランニングコストを抑制できるでしょう。

不動産投資のランニングコスト以外で注意すべき点

不動産投資で成功するには、ランニングコストだけでなく、その他の要素にも注意が求められます。あらかじめ理解しておくことで、予期せぬリスクに直面する可能性を軽減できるでしょう。

金利の変化

不動産投資を行う際は、金融機関のローンを利用するのが一般的です。

借入にかかる金利には、経済状況によって金利が変動する「変動金利」と、返済期間中は金利が変動しない「固定金利」の2種類があります。それぞれのメリット・デメリットは以下の通りです。

|

|

メリット |

デメリット |

|

変動金利 |

・金利水準が低め |

・市場金利が上がると借入金利も上がる |

|

固定金利 |

・借入金利が変動しないため返済計画を立てやすい |

・金利水準が変動金利よりも高め |

変動金利は、金利水準が固定金利より低めですが、市場金利が上がると借入金利も上がります。一方、固定金利は借入金利が変動しませんが、金利水準は高めです。また、市場金利が下がっても、返済金利は下がりません。

金利ごとのメリット・デメリットを理解し、慎重に不動産投資ローンの返済計画を立てることが大切です。

金利上昇がもたらす不動産投資への影響・リスクを知りたい方は、下記記事をご参照ください。

※関連記事:金利上昇がもたらす不動産投資への影響・リスク3つ!リスクを軽減するコツ・ポイントも紹介

地震や台風などの自然災害

自然災害により物件が被害を受けた場合、修繕費用や再建築費用が高額になる可能性があります。そのため、火災保険や地震保険に加入しておくことが重要です。

ただし、修繕期間中に家賃収入が得られないことによる損失は、火災保険の基本的な補償内容ではカバーされません。また、地震保険に加入していても、地震による被害に対する保険金は、最大でも物件価格の半額までしか支払われません。

※参考:日本損害保険協会

自然災害による損失を最小限に抑えるためには、物件購入前にハザードマップなどで想定される被害を確認することが大切です。たとえば、熱海市の津波浸水想定図を見ると、沿岸部の津波リスクが高いことが分かります。

※引用:熱海市

事前にハザードマップなどで危険度を調べて、リスクが高い地域にある物件への投資は避けましょう。

不動産会社への相談しやすさ

物件に関するトラブルや疑問が生じた際、すぐに相談できる環境が整っていると、迅速に問題解決に向けて行動できます。

さらに、不動産会社へ定期的に相談することで、市場の最新情報や物件管理のアドバイスを受けることができ、的確な投資判断を行いやすくなります。

不動産会社への相談のしやすさは、不動産投資における成功確率を高める重要な要素といえるでしょう。

不動産投資のランニングコストを気にしたくないなら「不動産クラウドファンディング」がおすすめ

不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

現物不動産投資の場合、収益不動産を購入するにはまとまった資金が必要です。比較的価格が安い区分マンションでも、都内の物件であれば1,000万円を超えます。金融機関の融資を利用しても、通常は数十万円~数百万円程度の自己資金が必要です。

対して不動産クラウドファンディングは、1万円程度の少額から不動産へ投資ができ、投資金額に応じて定期的に配当金を受け取れます。入居者との契約などの管理業務はすべて運営会社に任せられます。

不動産クラウドファンディングでは売買タイミングを判断する必要がなく、投資後は配当金の入金と元本の返還を待つだけで済むため、初心者でも不動産投資を始めやすいでしょう。後述する比較表にも記載していますが、利回りは不動産クラウドファンディングの方が高い傾向にあります。

不動産クラウドファンディングの詳細は、下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

不動産クラウドファンディングとワンルームマンション投資を含む現物不動産投資を比較した内容を下記表にまとめました。

※下記表の「〇」「△」「×」は、不動産クラウドファンディングと現物不動産投資を比較した際の優劣を端的に表しています

|

|

不動産クラウドファンディング |

現物不動産投資 |

|

投資対象 |

マンション、商業施設、ホテルなど多様 |

主にマンション、アパート |

|

最低投資金額 |

1万円程度 |

数十万円~百万円程度 |

|

不動産投資ローン |

使えない |

使える |

|

所得の分類 |

雑所得 |

不動産所得、譲渡所得 |

|

利回り |

3~8%程度※1 |

3.7~3.9%程度 |

|

元本割れへの対策 |

〇 |

× |

|

分散投資のしやすさ |

〇 |

× |

|

節税効果 |

× |

〇 |

|

生命保険の代わり |

× |

〇 |

|

メリット |

少額から投資できる 売却タイミングを自分で考える必要がない |

ローンを利用することで、 |

|

デメリット |

売却時期を自分で選べない |

物件管理に時間と手間がかかる |

|

おすすめな人 |

少額から不動産に投資して |

ローンを組んでレバレッジをかけて |

※1:矢野経済研究所

※2:一般社団法人 日本不動産研究所

不動産クラウドファンディングでは、元本割れへの対策が講じられているファンドが多く存在します。現物不動産投資に同様の仕組みはありません。

不動産クラウドファンディングは優先劣後構造が採用されている案件が多いため、万が一損失が発生した際の被害を軽減することができます。

優先劣後構造の詳細は下記ページをご参照ください。

※関連記事:用語集 優先出資

※関連記事:用語集 劣後出資

※関連記事:よくある質問 「優先劣後出資方式」とはどんな仕組みですか?

損失額が不動産クラウドファンディング運営会社の出資額に収まる場合、投資家が損失を被ることはありません。ただし、不動産クラウドファンディングのなかには優先劣後出資を採用していないものもあるため、投資する際は必ず商品の概要をチェックしましょう。

上記より、特に下記に該当する方は現物不動産投資よりも不動産クラウドファンディングでの投資をおすすめします。

・損失リスクを下げたい人

・少額からほったらかしで投資をしたい人

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月現在

まとめ|不動産投資のランニングコストを理解して失敗を防ごう

不動産投資は高い利回りを持つ魅力的な投資方法ですが、十分な収益を得るためにはランニングコストについて理解しておくことが重要です。

不動産投資で必要なランニングコストは、以下の通りです。

|

ランニングコスト |

費用(目安) |

かかる頻度 |

|

管理委託手数料 |

家賃収入の5% |

毎月 |

|

修繕費 |

家賃収入の5〜8% |

必要に応じて都度 |

|

修繕積立金 |

毎月1万円 |

毎月 |

|

リフォーム費用 |

家賃収入の3ヶ月分 |

必要に応じて都度 |

|

点検・清掃費 |

区分所有の場合:共用部の水道光熱費と合わせて月1〜2万円 |

毎月・毎年 |

|

共用部の水道光熱費 |

点検・清掃費と合わせて月1〜2万円 |

毎月・毎年 |

|

損害保険料 |

年間3〜5万円 |

毎年 |

|

サブリース契約料 |

家賃収入の10〜20% |

毎月 |

|

広告費(入居者募集費用) |

家賃収入の1ヶ月分 |

必要に応じて都度 |

|

空室損(空室による損失) |

家賃×空室期間分 |

都度 |

|

固定資産税 |

固定資産税課税標準額× 1.4% |

毎年 |

|

都市資産税 |

固定資産税課税標準額× 0.3% |

毎年 |

|

所得税 |

不動産所得×税率(所得金額によって異なる) |

毎年 |

|

住民税 |

不動産所得×10% |

毎年 |

|

不動産投資ローンの返済 |

家賃収入の50% |

毎月 |

|

税理士費用 |

税務相談:1時間あたり1〜2万円 |

都度・毎月・毎年 |

|

家賃滞納者への弁護士費用 |

相談料:30分〜1時間あたり5,000円 |

必要に応じて都度 |

|

孤独死の特殊清掃費用 |

約60万円 |

必要に応じて都度 |

ランニングコストや初期費用を含め、収支シミュレーションしたうえで、不動産投資を始めましょう。

物件の維持管理やランニングコストが不安な場合は、不動産クラウドファンディングで資産を運用するのも選択肢の一つです。不動産クラウドファンディングは、少額から投資が可能で、プロが運用するため、手間なく安定したリターンが期待できます。

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★ 馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。 不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます! 【CREALの主な特徴】 CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。 また、CREALでは様々なお客様の声も掲載しています! 2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※ ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします! 投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。 ※ 2025年12月末時点上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/