※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

ミドルリスク・ミドルリターンの資産運用方法の中でも、安定した収益が見込める投資手法として、不動産投資に注目する人は多いでしょう。不動産投資は、融資を利用することで自己資金だけでは得られない大きな利益を生み出せる点が、他の投資手法と大きく異なります。

しかし、昨今の金利上昇は、不動産投資家にとって大きな課題となっています。金利上昇による影響やリスクを把握していないと、適切な対策を取れず、不動産投資の収益性が悪化してしまいます。ローンの返済ができなくなり、最悪の場合は物件を差し押さえられるケースもあるでしょう。

金利上昇がもたらす不動産投資への影響やリスクは、主に以下の3つです。

- ・不動産価格が下落する可能性がある

- ・家賃を上げざるを得なくなる可能性が高まるが借地借家法により簡単には上げづらい

- ・不動産投資ローンの返済額が上がる

本記事では、これらのリスクを軽減するための対策についても紹介します。

本記事を読むことで、不動産投資における金利上昇に対する不安が解消され、より良い投資判断ができるようになるでしょう。

※本記事で指す不動産投資とは、主に「現物不動産投資」となります

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

目次

金利上昇がもたらす不動産投資への影響・リスク

不動産価格が下落する可能性がある

不動産は高額な資産であり、不動産投資ローンを組んで購入することが一般的です。金利が上昇すると、ローンの返済総額が増加するため、不動産の購入を控える人が増える傾向にあります。これにより不動産の需要が減少し、不動産価格の下落につながるのです。

バブル期における日本の不動産市場は、金利上昇が不動産価格の下落を招いた典型的な事例です。1980年代後半、日本経済は急成長し、不動産価格や株価が高騰しました。実態とかけ離れた不動産価格を是正するため、日本銀行は金利を引き上げ、不動産関連の融資を規制しました。その結果、不動産の取引が停滞し、価格が急落したのです。

下のグラフは、昭和48年から令和5年までの地価公示(価格)変動率を示したものです。公示価格とは、国土交通省が毎年発表する土地の適正価格を示すもので、バブルが崩壊した平成3年前後に、公示価格が大きく下落していることが確認できます。

※引用:国土交通省 地価公示変動率の推移

金利上昇の影響を受けた不動産価格の下落により、ローンの返済が困難になって物件売却を検討しても、売却損の発生が見込まれるため、「売るに売れない」状況になる可能性もあります。

家賃を上げざるを得なくなる可能性が高まるが借地借家法により簡単には上げづらい

金利が上がると、不動産投資ローンの返済総額が増えます。収益性を維持するには、ローンの返済総額が増えた分を家賃に転嫁するなどの対策によって、家賃を上げざるを得なくなる可能性が高まります。

しかし、日本では賃借人の保護を主な目的とした、土地と建物の貸し借りに関する法律「借地借家法」があり、正当な理由なしに家賃を上げることはできません。

借地借家法第32条において、家賃の値上げの正当な理由とされるケースは以下のとおりです。

※参考:e-Gov 法令検索 借地借家法

- ・周辺物件の相場よりも家賃が著しく低い

- ・物件の管理費や固定資産税が著しく高くなった

- ・再開発などにより物件の資産価値が著しく高くなった

正当な理由にもかかわらず、家賃の値上げを賃借人が受け入れない場合は、最終的に訴訟で解決することになります。しかし、賃借人との関係が悪化して退去されるリスクや、退去後にネット上で悪評を流される恐れもあります。

家賃を上げざるを得なくなってしまった場合、値上げをする前に、入居者に対して丁寧に説明し、理解を得るよう心がけましょう。

不動産投資ローンの返済額が上がる

金利上昇により、毎月のローン返済額が増え、不動産投資の収益性が悪化する可能性があります。

金利上昇が返済額に与える影響を見てみましょう。下記の条件で不動産投資ローンを組んだ場合、返済額をパターンごとにまとめました。

■試算条件

- ・借入額:3,500万円

- ・返済期間:35年

- ・返済方法:元利均等返済

- ・金利タイプ:変動金利

- ・パターン①:全期間で金利2%

- ・パターン②:最初の10年間は金利2%、11年目以降は金利2.5%

- ・パターン③:最初の10年間は金利2%、11年目からの10年間は金利2.5%、21年目以降は金利3%

|

|

パターン① |

パターン② |

パターン③ |

| 返済総額 | 48,695,500円 |

50,727,531円 |

51,515,711円 |

| 毎月の返済額(1~10年目) | 115,941円 |

115,941円 |

115,941円 |

| 毎月の返済額(11~20年目) | 115,941円 |

122,715円 |

122,715円 |

| 毎月の返済額(21年目以降) | 115,941円 |

122,715円 |

127,094円 |

|

パターン①の返済総額との差 |

ー |

2,032,031円 |

2,820,211円 |

※住宅保証機構「返済額の試算」にて試算

金利の上昇により、返済総額に大きな差が生じることが明らかです。

利回りの低い物件では、家賃収入よりもローンの返済額が多くなり、マイナス分を補うための持ち出しが発生する可能性があります。さらに収益性の悪化から、不動産投資への参入者が減り、物件の売却を検討した際に、買い手が見つからないケースも考えられるでしょう。

補足|都心部の好立地物件なら金利上昇をそこまで恐れる必要はない

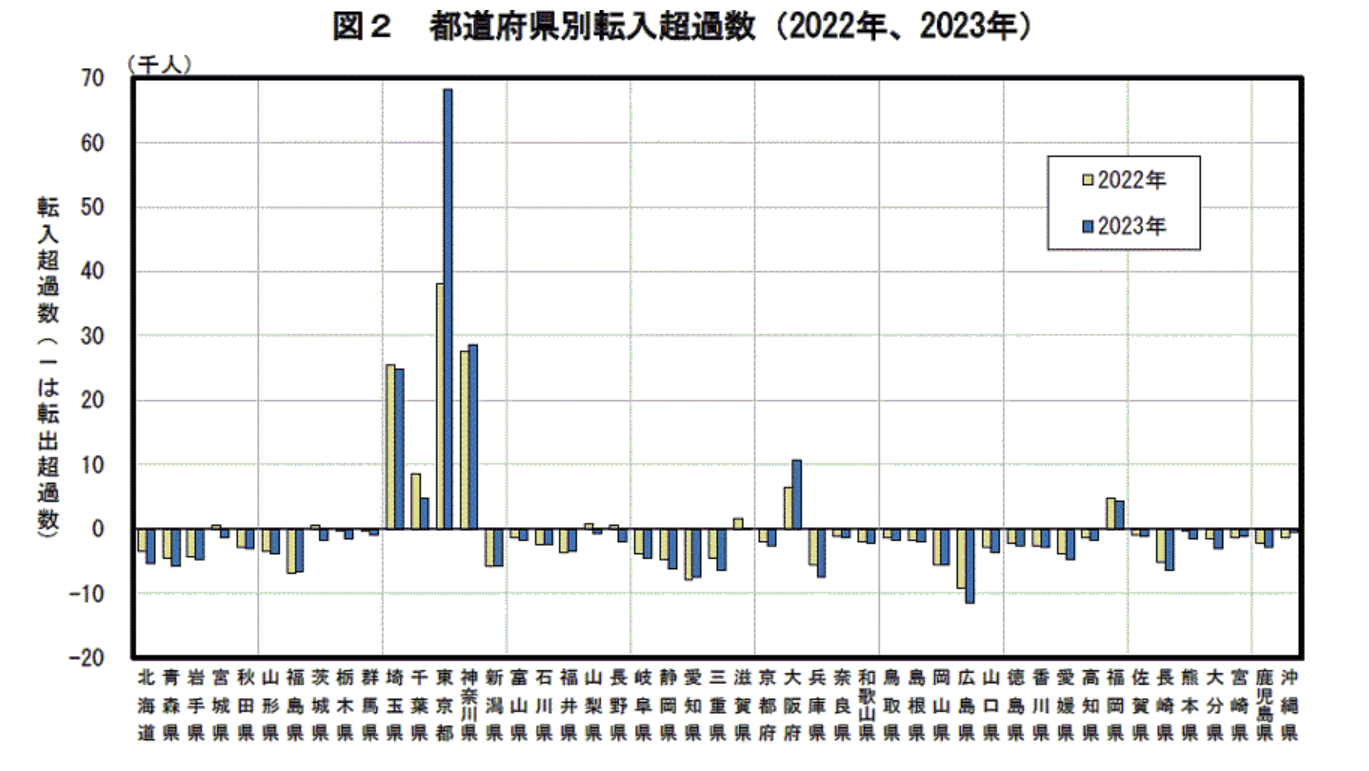

日本の総務省統計局のデータによると、都心部への人口流入が続いており、賃貸需要が高まっていることが読み取れます。そのため、都心部であれば比較的物件の空室率が低く、安定した賃貸収入が見込めると考えられるでしょう。

※引用:総務省統計局

さらに、再開発プロジェクトが進行中のエリアでは、物件の資産価値が高まる傾向にあり、将来的な売却益も期待できるでしょう。下の図は国土交通省によって公示される都道府県別地価変動率(住宅地)を示したものであり、東京・大阪・名古屋・福岡など再開発が進む地域では、地価が上昇していることが分かります。

※引用:国土交通省

ただし、金利が上昇しても必ず賃料が上がるわけではありません。金利が上昇するとローン返済額も増えるため、収益に影響を与える可能性がある点には注意が必要です。

金利が上がっても賃料がそのままの場合、収益性の低下やローン返済のために大家の手元資金からの手出しが必要になるリスクも考えられます。特に利回りの低い物件では、金利上昇が大きな影響を及ぼす可能性があるため、物件選定時に金利リスクを考慮することが重要です。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

金利が上昇するなかでの不動産投資のコツ・ポイント

金利上昇により不動産投資へマイナスの影響はありますが、ポイントを押さえればリスクを回避することも可能です。ここでは、金利が上昇のするなかでの不動産投資のコツ・ポイントを解説します。

固定金利にする

変動金利は景気動向や政府の方針によって金利が変わるため、返済期間中の金利上昇により、返済額が増えてしまいます。その一方で、固定金利を選ぶことにより金利の上昇による返済額増加を回避できます。

固定金利とは、返済期間中の金利が一定である金利タイプのことです。返済期間が終了するまで金利が変わらないため、将来の返済額が借入時に把握でき、返済計画を立てやすくなります。

固定金利には、5年や10年など一定期間の金利を固定し、その後に変動金利か固定金利を選択できるタイプもあります。不動産投資ローンの場合、全期間固定金利を提供している金融機関は少なく、固定期間選択型金利を提供する金融機関が多い傾向です。

※引用:SUUMO

ただ、固定金利は変動金利よりも金利が高く設定されることが一般的です。たとえば、SMBC信託銀行の不動産投資ローンでは、10年固定金利が変動金利よりも約1%高く設定されています。

※参考:SMBC信託銀行

固定金利を選ぶ際は、返済期間中に金利が上昇しなかった場合、変動金利よりも返済総額が高くなるというデメリットも理解しておきましょう。

できるだけ頭金を多く入れる

利息は借入額に対して発生するため、頭金を多くして借入額を減らせば、支払う利息が少なくなります。結果として、金利上昇の影響を受けにくくなります。

たとえば、4,000万円の物件を購入する場合、頭金の金額で返済額がどのように変わるか、パターンごとに比較してみましょう。

■試算条件

- ・物件価格:4,000万円

- ・金利:2%

- ・返済期間:35年

- ・返済方法:元利均等返済

|

頭金 |

毎月の返済額 |

返済総額 |

利息 |

|

0円 |

132,505円 |

55,651,862円 |

15,651,862円 |

|

400万円 |

119,254円 |

50,086,754円 |

14,086,754円 |

|

800万円 |

106,004円 |

44,521,416円 |

12,521,416円 |

※住宅保証機構「返済額の試算」にて試算

頭金なしの場合と、頭金400万円の場合の利息を比べると、約150万円の差があります。さらに頭金800万円の場合と比較すると、利息の差は約300万円です。

なお、借入額が少ないことは、金融機関にとって資金を回収できなくなるリスクが低くなることを意味します。頭金が多い場合、この点がローン審査で有利にはたらき、結果的に低い金利で借りられる可能性もあります。

そのため、資金に余裕がある場合は、できるだけ頭金を多く入れることがおすすめです。

繰り上げ返済に備えて手元に資金を残す

変動金利で不動産投資ローンを組む場合は、急激な金利上昇に備えて手元に資金を残しておくことがおすすめです。金利が上昇したタイミングで繰り上げ返済を行うと、金利上昇による負担を軽減できます。

繰り上げ返済とは、ローンの一部、または全額を前倒しで返済することです。繰り上げ返済した資金は、ローンの元金に充てられるため、元金に対応する利息の支払いが不要になります。結果として、ローンの返済総額を減らすことが可能です。

手元に資金を残しておくことで、金利が急激に上がった場合に繰り上げ返済ができるため、負担を最小限に抑えられます。

ただし、一度繰り上げ返済を行うと、その手続きを取り消すことはできません。金利上昇が許容できる範囲内であれば手元資金を温存するなど、状況を見ながら、繰り上げ返済のタイミングと金額を判断することが重要です。

「5年ルール」「1.25倍ルール(125%ルール)」のある金融機関を選ぶ

元利均等方式の変動金利で不動産投資ローンを組む場合、「5年ルール」「1.25倍ルール(125%ルール)」のある金融機関を選ぶことも重要です。

「5年ルール」とは、金利が上昇しても、5年間は毎月の返済額が変わらない仕組みのことです。5年間で上昇した金利分の金額は、6年目以降の返済額に上乗せされます。

さらに、6年目から返済額が大幅に増加するのを防ぐための仕組みが「1.25倍ルール(125%ルール)」です。金利上昇により毎月の返済額が増えても、前回の返済額の1.25倍(125%)が上限となります。

※引用:楽天銀行

これら2つのルールによって、借入後に金利が急激に上昇しても、家計への負担を軽減できます。

ただ、返済額が増えた場合は利息を優先して支払うため、元金が減りにくくなる点に注意が必要です。ローンの残元金に対して利息がかかるため、2つのルールを適用しない場合と比べて、返済総額が多くなる可能性があります。

5年ルール、1.25倍ルール(125%ルール)を活用する場合は、手元に資金を確保しておき、繰り上げ返済を行うことで元金を減らす対策も併せて検討しましょう。

不動産投資ローンの借り換えも検討する

金利が上昇すると、不動産投資ローンの返済負担が増えるため、より金利の低いローンへの借り換えを検討するのも選択肢の一つです。借り換えによって、毎月の返済額や返済総額を抑えられ、収益性を維持しやすくなります。

借り換え時に返済期間を延長すれば、毎月の返済額を減らして、収支を改善することも可能です。ただし、返済期間が長くなるため、支払う利息が増える点には注意が必要です。

なお、借り換えには、以下のような手数料や諸費用がかかります。

|

|

手数料 |

金額(目安) |

例)残債・借入額が3,500万円の場合 |

|

借り換え元 |

一括繰り上げ返済手数料 |

残債×1~2% |

35~70万円 |

|

抵当権抹消登記に関する費用 |

不動産1個あたり1,000円※1 |

2,000円 (土地・建物ごとに1,000円)

|

|

|

司法書士報酬 |

1.5~2万円※2 |

1.5~2万円 |

|

|

借り換え先

|

事務手数料 |

借入額×2~3% |

70~105万円 |

|

保証料 |

借入額×2% |

70万円 |

|

|

印紙代 |

借入額によって異なる (契約金額が1,000~5,000万円の場合は2万円)※3

|

2万円 |

|

|

抵当権設定に関する費用 |

借入額×0.4%※1 |

14万円 |

|

|

司法書士報酬 |

3~4万円※2 |

3~4万円 |

※1 参考:法務局

※2 参考:日本司法書士会連合会

※3 参考:国税庁

金融機関によって手数料は異なりますが、借入額の5〜8%程度の費用が必要です。借り換える場合は、これらの費用よりも、利息の削減額のほうが大きくなるかを確認しましょう。

※参考:いろはにマネー

ただ、借り換え時には、金融機関から改めて信用力を評価されます。自身の属性が変わっていたり、物件の資産価値が落ちていたりすると、融資条件が悪くなる可能性がある点に注意しましょう。

補足|不動産を売却してローンを完済させる方法もあるが…

金利上昇の対策として「不動産を売却してローンを完済させる方法」を紹介している記事もありますが、一概に正しいとはいえません。

売却する際に購入時よりも不動産価格が下落していれば、ローン残高と売却価格との差額を自己資金で補う必要があり、結果的に損失が大きくなる可能性があります。

また、将来的に不動産価格が値上がりする可能性もあり、その可能性を消してしまうことも考えなければなりません。地域の再開発や交通インフラの整備などによって、物件の価値が向上することもあります。将来の利益を見込まず、安易に物件を売却することは避けたほうがいいでしょう。

不動産を売却するべきタイミングとして、以下のようなケースが考えられます。

|

不動産を売却するべきタイミング |

理由 |

|

減価償却が終了する前 |

減価償却※が終了すると、収益性が低下する |

|

大規模修繕の検討が始まる前 |

大規模修繕※の前後に修繕積立金の値上げや一時金の徴収が発生する可能性があり、購入を見送る人が増える |

|

保有期間が5年を超えた時 |

不動産売却で発生する「譲渡所得」は、所有期間によって税率が異なる※ |

※参考:国税庁

減価償却費とは「非現金支出項目」ともいわれ、現金の支出を伴わないで費用計上できる科目です。不動産は必ず経年劣化していきます。「経年劣化分を、税金計算上は価値が目減りしていると考えよう」というのが減価償却のイメージです。

減価償却費は、購入時に一括で費用計上できず、税法で定められた期間にわたって毎年少しずつ費用計上をしていく性質です。ほとんどの費用はお金の支出が伴うものになりますが、減価償却費はお金の支出がなくとも、毎年費用として計上できる特殊な費用なのです。

不動産売却を検討する際には、これらの要因を考慮し、総合的に判断することが重要です。

現物不動産投資よりも「不動産クラウドファンディング」がおすすめな理由

不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

現物不動産投資の場合、収益不動産を購入するにはまとまった資金が必要です。比較的価格が安い区分マンションでも、都内の物件であれば1,000万円を超えます。金融機関の融資を利用しても、通常は数十万円~数百万円程度の自己資金が必要です。

対して不動産クラウドファンディングは、1万円程度の少額から不動産へ投資ができ、投資金額に応じて定期的に配当金を受け取れます。入居者との契約などの管理業務はすべて運営会社に任せられます。

不動産クラウドファンディングでは売買タイミングを判断する必要がなく、投資後は配当金の入金と元本の返還を待つだけで済むため、初心者でも不動産投資を始めやすいでしょう。後述する比較表にも記載していますが、利回りは不動産クラウドファンディングの方が高い傾向にあります。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

不動産クラウドファンディングとワンルームマンション投資を含む現物不動産投資を比較した内容を下記表にまとめました。

※下記表の「〇」「△」「×」は、不動産クラウドファンディングと現物不動産投資を比較した際の優劣を端的に表しています

|

|

不動産クラウドファンディング |

現物不動産投資 |

|

投資対象 |

マンション、商業施設、ホテルなど多様 |

主にマンション、アパート |

|

最低投資金額 |

1万円程度 |

数十万円~百万円程度 |

|

不動産投資ローン |

使えない |

使える |

|

所得の分類 |

雑所得 |

不動産所得、譲渡所得 |

|

利回り |

3~8%程度※1 |

3.4~3.5%程度 |

|

元本割れへの対策 |

〇 |

× |

|

分散投資のしやすさ |

〇 |

× |

|

節税効果 |

× |

〇 |

|

生命保険の代わり |

× |

〇 |

|

メリット |

少額から投資できる 売却タイミングを自分で考える必要がない

|

ローンを利用することで、 |

|

デメリット |

売却時期を自分で選べない |

物件管理に時間と手間がかかる |

|

おすすめな人 |

少額から不動産に投資して |

ローンを組んでレバレッジをかけて |

※1 参考:矢野経済研究所

※2 参考:一般社団法人 日本不動産研究所

不動産クラウドファンディングでは元本割れへの対策が講じられているファンドが多く存在します。現物不動産投資に同様の仕組みはありません。

不動産クラウドファンディングは優先劣後構造が採用されている案件が多いため、万が一損失が発生した際の被害を軽減することができます。

優先劣後構造の詳細は下記ページをご参照ください。

※関連記事:用語集 優先出資

※関連記事:用語集 劣後出資

※関連記事:よくある質問 「優先劣後出資方式」とはどんな仕組みですか?

損失額が不動産クラウドファンディング運営会社の出資額に収まる場合、投資家が損失を被ることはありません。ただし、不動産クラウドファンディングのなかには優先劣後出資を採用していないものもあるため、投資する際は必ず商品の概要をチェックしましょう。

上記より、特に下記に該当する方は現物不動産投資よりも不動産クラウドファンディングでの投資をおすすめします。

- ・損失リスクを下げたい人

- ・少額からほったらかしで投資をしたい人

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

まとめ|金利上昇がもたらす不動産投資への影響とリスクは主に3つ

不動産投資は安定した収益を見込める投資手法ですが、金利の上昇によって大きな影響を受けます。

金利上昇がもたらす不動産投資への影響やリスクは、主に以下の3つです。

- ・不動産価格が下落する可能性がある

- ・家賃を上げざるを得なくなる可能性が高まるが借地借家法により簡単には上げづらい

- ・不動産投資ローンの返済額が上がる

金利上昇局面で不動産投資のリスクを回避するコツ・ポイントは、次のポイントを意識することが大切です。

- ・固定金利にする

- ・できるだけ頭金を多く入れる

- ・繰り上げ返済に備えて手元に資金を残す

- ・「5年ルール」「1.25倍ルール(125%ルール)」のある金融機関を選ぶ

- ・不動産投資ローンの借り換えも検討する

金利上昇のリスクを避けたい方や、少額から手軽に不動産投資を始めたい方は、この機会に不動産クラウドファンディング「CREAL」を利用してはいかがでしょうか。

CREALでは不動産の運用管理をプロに任せられるため、手間をかけずに安定した収益を期待できます。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点