※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

「不動産投資をすると節税になる」と一度は聞いたことがある方は多いでしょう。

たしかに、不動産投資を活用することで節税になる場合があります。しかし、「税金計算上で赤字にしないと節税効果を得られる可能性は0」という仕組みや「減価償却」を理解して物件を購入しないと、節税効果が薄れてしまう可能性があります。実際に不動産投資をしている人の中にも、あまり理解しないで購入してしまい、うまく恩恵を受けられていない方もいます。

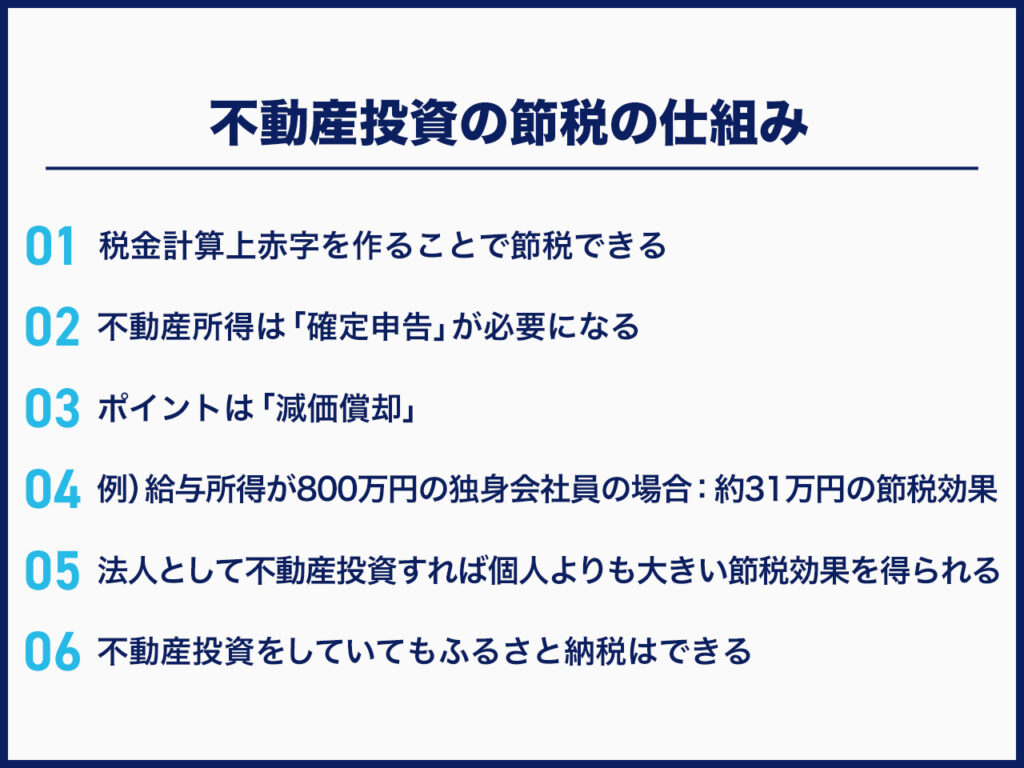

不動産投資の節税で特に抑えるべきことは、主に下記に挙げるものです。

- ・税金計算上赤字を作ることで節税できる

- ・不動産所得は「確定申告」が必要になる

- ・ポイントは「減価償却」

- ・法人として不動産投資すれば個人よりも大きい節税効果を得られる

本記事では、他にも「より大きな節税効果を得るのにおすすめの物件の特徴」も紹介しているため、最後までお読みください。

※節税に関する専門的内容は税理士にご確認ください

※本記事は税金を意図的に圧縮することを目的とする取引を推奨するものではありません

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月現在

目次

不動産投資の節税の仕組み

確定申告の結果、給与所得と不動産所得の赤字を合算するため、総所得が下がり税金の還付につながることになります。しかし、それだと不動産投資で赤字が出ている分、結局収入は減って、かえって損をしているのでは?と思う方もいるのではないでしょうか。

たしかに、本当に損をして税還付を受けても意味はありませんが、毎月プラス収支であっても、税金計算上は所得がマイナスになることがあります。そうなると収入を得ながら税還付が受けられることになるのです。「実際はプラス収支なのに、税金計算上の所得は赤字」とはどういうことかを解説していきます。

税金計算上赤字を作ることで節税できる

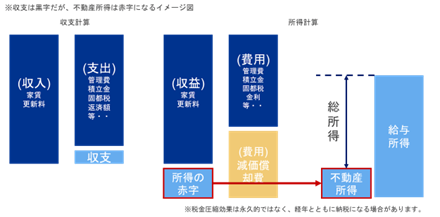

下記図は、不動産投資をした場合の収支計算と所得計算の表です。

これは、不動産の税金計算上の損益(所得計算)と、実際の現金収支(収支計算)が異なることが関係します。

■収支計算(実際のお金の流れ)

支出(管理費・修繕積立金・固定資産税・ローンの支払いなど)< 家賃収入

上記より、収支はプラスで所有しています。

■所得計算(税金計算上)

収益や費用は収支計算と比較してみてもほとんど変わりませんが、1つだけ収支計算の時には計上されていない費用があります。それが「減価償却費」です。(減価償却費の詳細は次節で説明します)

減価償却費が計上されることで、収益(家賃収入)よりも費用が多くなり、下記のように所得がマイナスになることがあります。

支出(管理費・修繕積立金・固定資産税・ローンの支払いなど) >家賃収入

これにより、税金計算上は「赤字」となります。この仕組みにより、毎月プラス収支で利益が出ていても、税金計算上の所得はマイナスになる計算に繋がるのです。

不動産所得は「確定申告」が必要になる

不動産を購入した場合、不動産から得られる収益には会社員でも個人事業主や経営者などと同じように確定申告が必要になります。個人が確定申告をする場合、該当年の1月1日~12月31日までの所得を計算して、翌年の2月16日~3月15日の間に申告します。確定申告が必要な条件は主に下記の場合です。

- ・所得が2,000万円を超える場合

- ・医療費控除がある場合

- ・副業で所得が20万円を超える場合

- ・住宅ローン控除がある場合(初年度のみ)

- ・不動産を所有している場合

※参考:国税庁

購入物件を貸すことにより得られる家賃収入が物件維持費などの経費を上回れば、不動産所得は黒字となり、収入が経費を下回れば赤字となります。

不動産所得が赤字の場合、給与所得と合算(損益通算)して申告すると、総所得が下がり、払いすぎた税金が還付されることがあります。これが、いわゆる「節税」「税金対策」といわれている仕組みです。

ポイントは「減価償却」

減価償却費とは『非現金支出項目』ともいわれ、現金の支出を伴わないで費用計上できる科目です。

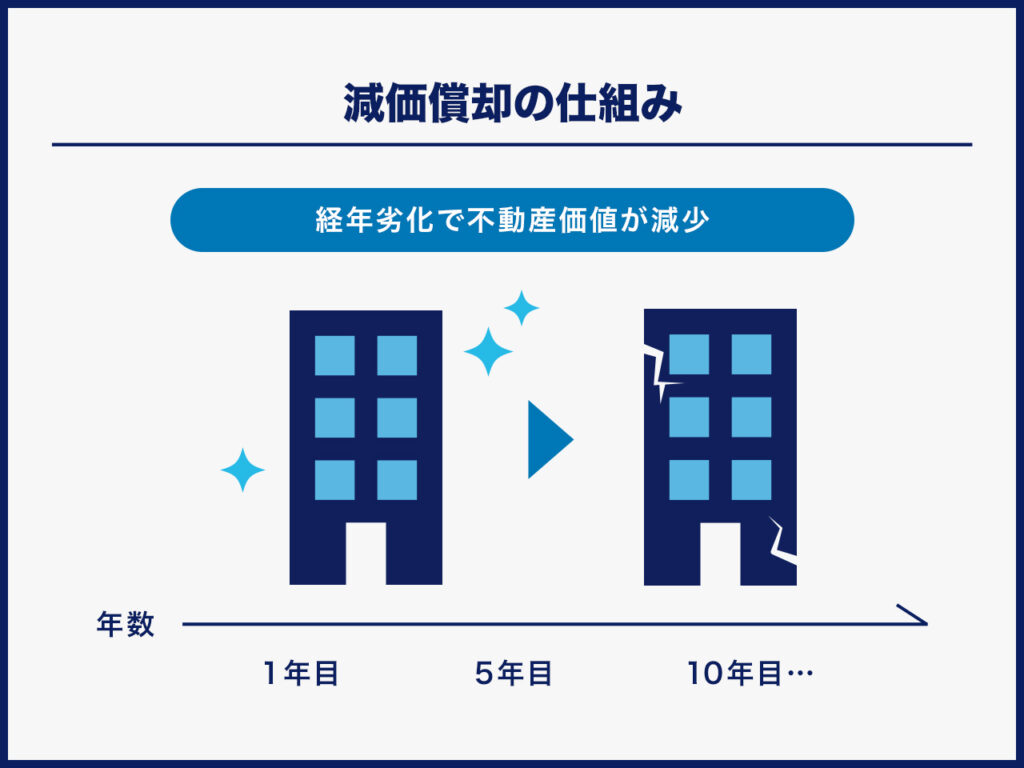

不動産は必ず経年劣化していきます。「経年劣化分を、税金計算上は価値が目減りしていると考えよう」というのが減価償却のイメージです。

減価償却費は、購入時に一括で費用計上できず、税法で定められた期間にわたって毎年少しずつ費用計上をしていく性質です。ほとんどの費用はお金の支出が伴うものになりますが、減価償却費はお金の支出がなくとも、毎年費用として計上できる特殊な費用なのです。

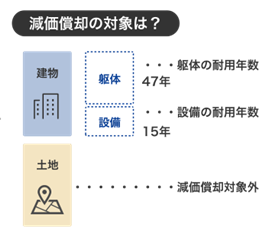

下記図は、区分マンション(鉄筋コンクリート造)の価格構造をイメージしたものです。

マンションの価格は、「建物の価格」と「土地の価格」に分解され、建物の価格はさらに「躯体(くたい)部分」と「設備部分」に分かれます。躯体は建物本体、設備はキッチンやガス給湯器など建物に付随するものとざっくり理解ください。

このうち減価償却の対象になるのは、建物部分です。建物価格と土地価格の割合は、市区町村(東京都は都)の発行する固定資産評価証明書をもとに按分計算することが一般的です。

- ・躯体:鉄筋コンクリート造の場合47年

- ・設備15年

それぞれ上記年数にわたって、均等に減価償却を行っていくことになります。

中古物件の場合は、築年数の経過を反映した残存耐用年数になるため、新築建物より短い期間で償却を行うことができます。

中古物件の場合の耐用年数の計算

中古物件の残存耐用年数=(法定耐用年数-経過年数)+経過年数×0.2

■築20年の中古物件の場合の残存耐用年数

(47 – 20) + 20 × 0.2 = 33.4年

経過年数が耐用年数を上回る場合には、「耐用年数×0.2」が減価償却期間となります。

減価償却が計上できることで、不動産投資での税金対策につながっています。

では、どれだけの税金対策になるのでしょうか。下記事例でこの仕組みを確認してみましょう。

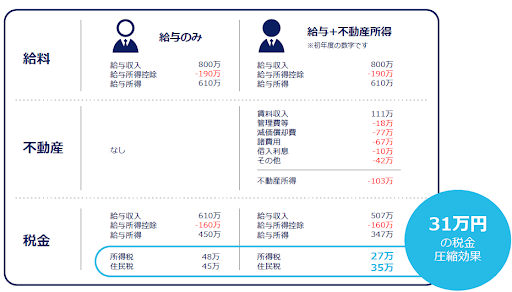

例)給与所得が800万円の独身会社員の場合:約31万円の節税効果

下記は同じ給与収入額で、「給与のみ」と「給与+不動産所得」のそれぞれのケースにおける所得税・住民税の差を計算しています。結論からいうと、「給与+不動産所得」のほうが31万円もの税金圧縮効果が見込まれます。

※上記はあくまで参考事例です。税金の詳細については、顧問税理士にご相談ください。

■不動産を所有していない場合

給与収入800万円から給与所得控除や所得控除が引かれ、450万円が課税所得となっています。450万円だと所得税は税率20%の所得になるため、住民税と合わせて約93万円納税することとなります。

■同じ年収でも不動産所得がある場合

給与所得と不動産所得を合算することになります。不動産所得の算出には、減価償却費に加えて、管理費等やローンの利息部分(ローンを利用している場合)などマイナス計上できるものがあります。

上記図のように不動産所得が△103万円(=赤字)の場合、課税対象額が347万円まで下がることになります。すると所得税率は、図の通り20%から17%に下がることになり、住民税と合わせ約31万円の税還付を受けられることになります。

収入が高い方ほど、課税所得が下がることの恩恵は基本的には大きくなります。物件の戸数が増えれば、それだけ減価償却費も変わります。税金対策をお考えの方は、不動産投資に係る税金の仕組みを理解することで節税効果というメリットを享受できるのです。

節税できるのは「所得税」と「住民税」

不動産投資で赤字になった場合、損益通算で給与所得などの他の所得と合算することで、所得税や住民税の負担を減らせます。

※住民税は都道府県や市区町村によって異なる場合があります(詳しくは各自治体の公式サイトをご覧ください)

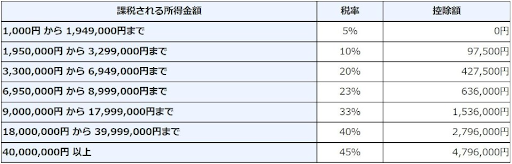

所得税は、他の所得(給与所得や事業所得など)と合算して計算します。所得が高くなるにつれて税率が上がる「超過累進税率」が採用されており、税率は5〜45%の7段階です。

※引用:総務省

ただし、不動産経営がマイナスでないと節税効果を得られません。そのため、2年目以降に入居者がいれば節税効果は大きくは期待できないことに注意しましょう。また、不動産投資で物件を売却して利益が出た場合も、所得税と住民税が増えることもあります。

法人として不動産投資すれば個人よりも大きい節税効果を得られる

法人(資産管理会社)経由で不動産投資をすれば、個人で投資する場合に比べて、利益にかかる税金を安くできる可能性があります。

個人の所得には所得税、法人の利益には法人税がかかりますが、それぞれにかかる税率は下記の通りです。

- ・個人の所得税:最大45%

- ・法人税:普通法人の場合は最大23.2%

普通法人の法人税率は下記の通りです。

|

区分 |

適用関係(開始事業年度) |

||||||

|

平28.4.1以後 |

平30.4.1以後 |

平31.4.1以後 |

令4.4.1以後 |

||||

|

普通法人 |

資本金1億円以下の法人など |

年800万円以下の部分 |

下記以外の法人 |

15% |

15% |

15% |

15% |

|

適用除外事業者 |

19% |

19% |

|||||

|

年800万円超の部分 |

23.40% |

23.20% |

23.20% |

23.20% |

|||

|

上記以外の普通法人 |

23.40% |

23.20% |

23.20% |

23.20% |

|||

※参考:国税庁「法人税の税率」

つまり、個人で900万円の所得金額、法人で900万円の利益の場合、それぞれ徴収される税額は下記の差があるのです。

- ・個人(所得税):297万円

- ・法人(法人税):800万円×15%+100万円×23.2%=143万2,000円

そのため、給与所得や雑所得、不動産所得などで合計900万円以上になる場合は、個人としてではなく、法人(資産管理会社)経由で投資すると、税金が安くなる可能性があります。

※地方法人税は割愛しています

(詳細は税理士にご確認ください)

不動産投資をしていてもふるさと納税はできる

不動産所得があると、不動産投資をしていない場合よりもふるさと納税の上限額が上がることもあります。

ただし、ふるさと納税は自分の上限金額を超えて寄付をしたり、ふるさと納税の確定申告を忘れると、控除や還付が受けられなくなる可能性があるため注意しましょう。また、不動産投資の収益が赤字の場合、上限金額が減る可能性もあります。

ふるさと納税のサイトのなかには、簡単に上限額をシミュレーションできるシステムもあります。下記はふるさとチョイスのサイト内にあるシミュレーション画面です。

※引用:ふるさとチョイス

自分の給与収入や社会保険料などの金額、生命保険料の控除額などを入力すれば、手軽に自分の上限額をシミュレーションできます。まずはシミュレーションをしましょう。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月現在

不動産投資クラウドファンディングの確定申告の流れ・やり方

- 1.雑所得の金額を確認する

- 2.必要書類を用意する

- 3.確定申告書を記入する

- 4.確定申告書を税務署へ提出する

不動産投資クラウドファンディングで確定申告が必要になるのは、他の雑所得と合算して20万円を超える場合です。確定申告の有無を判断するためにも、収入がわかる書類を見ながら計算しましょう。

確定申告が必要な場合、以下のような書類を用意します。

※e-taxの場合は提出不要な書類もあります

|

書類 |

入手場所 |

|

確定申告書 |

税務署の窓口・ホームページ・確定申告書作成コーナー |

|

本人確認書類 (運転免許証、マイナンバーカードなど) |

自己所有 |

|

源泉徴収票 |

勤め先 |

|

所得を確認できるもの (支払調書など) |

不動産投資クラウドファンディング運営会社 |

|

還付金を受け取る銀行口座の情報 |

自己所有 |

|

控除を受けるための書類 (生命保険料控除証明書や小規模企業共済等掛金払込証明書など) |

自己所有 |

これらの書類があれば確定申告書の記入項目を埋められます。

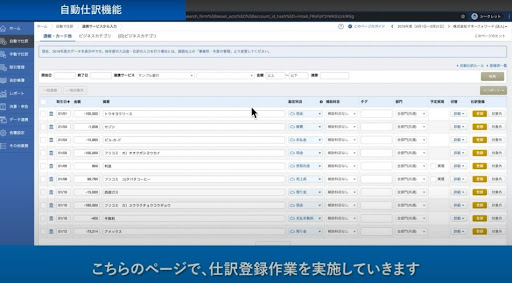

確定申告書の書き方がわからない方は、国税庁の「確定申告書等作成コーナー」を利用しましょう。マニュアルに沿って進めるだけで確定申告書を作成できます。また、電子申告も可能であるため、税務署へ行かずに提出できます。

他にも、入力項目が多い方などは、マネーフォワードクラウド確定申告などの会計ソフトの利用がおすすめです。

※引用:Money Forward

一部有料ですが、経理の知識がない方でも直感的な操作で確定申告書を作成できるものもあります。

確定申告の時期は例年2月16日〜3月15日です。還付金がある場合は申告をしてから概ね1ヶ月〜1ヶ月半程度で指定口座に振り込まれると考えましょう。

不動産投資でより大きい節税効果を得るには「築22年以上の木造住宅」を選ぶべき

築22年以上の木造住宅は耐用年数が4年と短く、1年あたりの減価償却費が多いため、より大きな節税効果を得ることが可能です。

<築22年以上の木造住宅の耐用年数>

法定耐用年数22年×20%※=4年

※木造住宅の法定耐用年数は22年です。法定耐用年数の全部を経過した資産の耐用年数は「法定耐用年数×20%」で計算します。

■築22年以上の木造アパートを購入・建物部分が1,200万円の場合

1年あたりの減価償却費は約300万円(1,200万円÷4年)です。つまり、購入後4年間は毎年300万円を経費にできます。

不動産投資の目的が節税効果を得ることで、短期間での売却を想定しているなら、築22年以上の木造住宅が狙い目といえるでしょう。

ただし、築年数が経過した木造住宅は、新築や築浅のマンションに比べて空室リスクが高まる傾向にあります。収益性が低い物件は維持管理コストがかさみ、支出が節税効果を上回るかもしれません。また、なかなか買い手が見つからず、簡単に売却できないリスクもあります。

節税目的で築22年以上の木造住宅への投資を検討する場合は、立地や入居率なども考慮して物件を選ぶことが重要です。

不動産投資の節税の注意点

不動産投資で節税効果を得るために、以下の点に注意しておきましょう。

物件購入後2年目以降は経費に計上できるものが少なくなる

不動産投資では様々な支出が発生しますが、以下は物件購入時しか経費にできません。

- ・印紙税(不動産売買契約書、金銭消費貸借契約書などに貼付する収入印紙)

- ・登記費用(司法書士報酬、登録免許税)

- ・不動産取得税

2年目以降は経費に計上できるものが少なくなるため、不動産所得が増えれば、その分だけ税金の負担も増えてしまいます。2年目以降でも経費にできる支出の具体例は以下の通りです。

- ・管理費・修繕積立金(区分マンションの場合)

- ・管理会社への委託費用

- ・固定資産税・都市計画税

- ・ローン金利

- ・減価償却費

より大きな節税効果を得たい場合は、「償却期間の短い物件を選ぶ(例:築22年以上の木造住宅)」「必要経費はもれなく計上する」などの工夫が必要になるでしょう。

タワマン節税が見直しになった

タワマン節税とは、タワーマンションを購入することで相続財産の評価額を下げ、相続税の負担軽減を図る節税手法です。

マンションなどの不動産は、預貯金に比べて相続税評価額が低くなるのが一般的です。相続が生じた場合、土地は路線価または固定資産税評価額、建物は固定資産税評価額で評価するからです。そのため、不動産投資は相続税の節税手段として活用されることがあります。

※路線価は時価の80%程度、固定資産税評価額は時価の70%程度が目安

路線価とは、国税庁が毎年7月に公表している公的な土地価格です。道路に面している土地1平方メートルあたりの評価額で、相続税の計算や不動産の取引価格の指標として活用されます。

固定資産税評価額とは、市町村の固定資産課税台帳に記載された土地・家屋の評価額です。固定資産税額や都市計画税額の基準となる価格で、市町村がそれぞれ評価しています。

タワーマンションの場合、以下の理由からさらに大きな節税効果を見込めます。

- ・タワーマンションは戸数が多く、1戸あたりの土地の持分が小さいため、一般的なマンションよりも評価額を抑えられる

- ・建物は、専有面積が同じなら階数にかかわらず評価額は同じだが、高階層ほど市場価格は高額になる(ただし高層マンションの場合、階数に応じた補正があります)

つまり、高階層の高額な部屋を購入すれば、相続税評価額が大きく下がるため、より大きな節税効果を得られます。

国税庁は以前から、このタワマン節税を問題視していました。過度な節税に歯止めをかけるため、2024年1月からは新しいルールが導入される見通しです。従来のルールでは、タワーマンションの相続税評価額は市場価格の平均4割程度でしたが、新ルールでは6割以上になると見込まれています。

預貯金より節税効果が期待できるのは変わりませんが、今後は節税できる相続税額は少なくなるでしょう。

そもそも節税だけを目的に不動産投資を始めることはおすすめしません。節税だけを目的に不動産投資を始めると、節税効果を上回る損失が発生する可能性もあります。

売却時の税金は保有期間によって変わる

不動産投資で税金対策をする場合、不動産所得がマイナスの期間だけ税還付による税金対策が見込めます。当然、不動産所得がプラスになった場合、税金対策の効果はなくなるため、売却を考える方も多いでしょう。ただし、不動産は取得時だけでなく売却時にも税金がかかりますので、注意が必要です。

不動産を売却するときの税金は、物件の引き渡しを受けた日から売却する年の1月1日時点までに不動産を所有していた期間で決まります。保有期間が5年以内なのか、5年超なのかによって税率が大幅に変わります(以下は2022年4月時点の税制に基づいた税率です)。

・保有期間が5年以内の場合

売却益に対して39.63%(所得税30.63% 住民税9%)

・保有期間が5年超の場合

売却益に対して20.315%(所得税15.315% 住民税5%)

約20%も税率が変わるため、将来売却を考える際は保有期間に注意する必要がありります。

また、売却益の計算にはどれだけ減価償却をしたかが関わってきます。不動産の売却益の計算は以下の通りです。

売却益=売却価格-(不動産の帳簿価格+譲渡にかかった費用)

不動産の帳簿価格とは、取得価格から減価償却費の累計額を控除した額を指します。

■2,000万円で購入した物件を毎年100万円減価償却していた場合

5年後の帳簿価格は「2000万円-(100万円×5年)=1,500万円」となります。このケースの場合、譲渡にかかった費用を度外視すれば、購入時と同額で売却できれば、税金計算上は売却益が500万円出ることになります。5年超の保有期間であれば、この500万円に対して約20%の税率がかかるため、100万円の納税が必要となるのです。

税金対策だけを目的に短期で売買すると、場合によっては売却時に税金を多く払い、結果的に損をしてしまうこともあります。しっかりと税理士など専門家に相談しながら進めることをおすすめします。当社では、提携の税理士事務所もご紹介が可能です。

節税目的だけで不動産投資をすると追加融資が通らないこともある

不動産所得が赤字の場合、他の所得(給与所得や事業所得など)と損益通算することで所得税や住民税が軽減されます。そのため、不動産投資のメリットとして節税が強調されることがあります。

しかし、不動産投資の本来の目的は家賃収入で安定した収益を得ることです。そのため、ローン返済後のキャッシュフローがプラスになるのが理想といえます。

節税だけを目的に不動産投資を始めると、節税効果を上回る損失が発生するかもしれません。不動産所得がマイナスの状態では金融機関からの評価が下がり、規模拡大のために追加融資を依頼しても審査に通過できない可能性があります。

不動産投資で安定した収益の獲得を目指すなら、節税だけを目的にするのは避けたほうがいいでしょう。

相続税・贈与税の申告漏れは税が加算される恐れもある

相続税は遺産総額、贈与税は受け取った財産が基礎控除額の範囲に収まる場合は課税されず、申告も不要です。

<基礎控除額>

- 相続税:3,000万円+600万円×法定相続人の数

- 贈与税:年110万円

たとえば、法定相続人が配偶者と子2人(合計3人)の場合、不動産を含めた遺産総額が4,800万円以下であれば、相続税はかかりません。

しかし、遺産総額や受け取った財産が基礎控除額を超える場合は、以下の申告期限までに申告・納税を行わないと、本来納めるべき税額とは別に、ペナルティとして延滞税や無申告加算税などがかかるため注意が必要です。

<申告期限>

- ・相続税:相続開始を知った日(通常は被相続人が死亡した日)の翌日から10ヵ月以内

- ・贈与税:財産をもらった年の翌年2月1日~3月15日

相続税や贈与税がかかるか判断できず、自分で申告するのが難しい場合は、税理士などの専門家に相談しましょう。

不動産投資の節税で「これは経費になる?ならない?」クイズ

不動産投資で節税するには、経費になる支出とならない支出を見極めることが重要です。ここでは、不動産投資で認められる経費をクイズ形式で確認していきましょう。

不動産の取得費用は経費として認められる?

一部の取得費用は認められます。不動産の取得費用のうち、経費として計上できるものは以下の通りです。

- ・印紙税

- ・登記費用(登録免許税、司法書士報酬)

ただし、仲介手数料は不動産の取得価額に算入されるため、取得時の経費にはなりません。建物部分にかかる仲介手数料は、その建物の取得価額に算入され、法定耐用年数にわたって減価償却によって必要経費に計上されます。

固定資産税や不動産所得税や登録免許税などの税金は経費として認められる?

一部の税金は経費として認められます。

不動産投資で経費になる税金は以下の通りです。

- ・印紙税

- ・登録免許税

- ・不動産取得税

- ・固定資産税

- ・都市計画税

一方で、以下の税金は経費にはなりません。

- ・所得税

- ・住民税

- ・法人税(法人で不動産投資をする場合)

- ・贈与税

- ・相続税

管理会社への委託費用は経費として認められる?

認められます。

管理会社への委託費用とは、入居者募集や賃貸借契約、家賃の回収といった賃貸管理業務を管理会社に委託する場合にかかる費用です。管理会社によって異なりますが、委託費用は家賃の5%程度が相場となります。毎月発生する費用であるため、経費に計上するのを忘れないようにしましょう。

ローンの金利は経費として認められる?

原則として、不動産投資ローンの金利は経費になります。

ただし、不動産所得が赤字の場合、土地部分の金利については経費に計上できません。赤字の年に支払ったローン金利のうち、土地部分の金額を計算する必要があります。計算式は以下の通りです。

ローン金利×(当初借入額-建物の取得価額)÷当初借入額

不動産所得が赤字になった年があったら、土地部分のローン金利を経費に計上しないように注意しましょう。

減価償却費は経費として認められる?

認められます。

減価償却費は、建物や設備の取得価額を購入時に一括で費用計上せず、法定耐用年数にわたって毎年少しずつ必要経費にしていくものです。減価償却費は現金の支出を伴わず、毎年費用として計上できるため、うまく活用すれば大きな節税効果を得られます。

不動産経営にかかわる交通費や飲食代は経費として認められる?

不動産経営に必要な交通費や飲食代であれば、必要経費として認められます。

たとえば、物件の下見や購入のための交通費、お世話になった不動産会社への手土産などは経費になる可能性が高いでしょう。ただし、金額や頻度によっては、税務調査で否認される恐れがあるので注意が必要です。

不動産経営に必要な支出であることを証明できるように、レシートや領収書を保管するとともに、目的や面会した人の名前・肩書などを記録しておくといいでしょう。

税金対策(節税)におすすめの物件

当社では、東京・横浜エリアを中心に中古区分マンションをご紹介しております。その中でも税金対策をご検討されている方におすすめしているのは、都心にアクセスしやすい周辺区や横浜などの好立地物件が中心です。

なお、減価償却は建物価格だけが対象となりますので、土地価格の高い都心部の物件は相対的に減価償却による税金圧縮効果は薄れます。かといって土地の価格が低く、建物割合は大きいものの賃貸需要の少ない地方物件は、そもそも賃借人がつかず肝心の家賃収入が入ってこないため、あまりおすすめできません。最初から極端にエリアを絞って物件を探している方もいらっしゃると思いますが、何を目的として不動産投資をするのかをよく考え、目的に合った物件を購入することが大切です。

まとめ:不動産投資の節税

不動産投資の節税は、税金計算上赤字を作ることで節税できます。

節税のポイントになるのは「減価償却」です。減価償却費が計上されることで、収益(家賃収入)よりも費用が多くなり、下記のように所得がマイナスになることがあります。

支出(管理費・修繕積立金・固定資産税・ローンの金利など+減価償却費) >家賃収入

これにより、税金計算上は「赤字」となります。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2025年12月末時点

自分で上記の計算を漏れなく行い、どれが経費として計上できるかも判断して節税できる自信がなければ、税理士などの専門家に相談しましょう。

ご興味ある方は個別相談へ

当社の個別相談は、専門知識を持ったスタッフがお客様一人一人に合った資産形成方法をご提案しております。不動産投資のご相談はもちろん、ライフプランニングについてもご相談が可能です。対面でのご相談だけでなく、WEBでのご相談も受け付けております。

当社が選ばれる9のポイント

1 物件価格、家賃はAI査定済

ご提案する物件は、すべてAIを活用し相場でのご紹介を心がけております。不動産投資で気になるポイントの一つとして、「物件価格や家賃が適正であるか」だと思います。そのため仕入れる物件は全て相場価格を精査した上で、プロが厳選した物件のみをご紹介しております。

2 東京+横浜における駅徒歩10分以内にフォーカス

当社では、東京・横浜エリアの物件を中心にご紹介しております。入居需要の高いエリアで、さらに駅からの距離が近い物件のみを取り扱っております。そのため、弊社管理物件の入居率は96%(※2021年6月実績)以上と高い水準となっています。

3 金利1%台からの豊富な提携金融機関(がん保障つき団信も紹介可能)

20社を超える豊富な提携金融機関の中から、お客様に最適な金融機関をご紹介いたします。中には、所定のがんと診断された場合、残債がゼロになる団体信用生命保険がつけられるプランもあり、保険の見直しとしてご相談いただくことも可能です。

※但し、提携金融機関の審査結果により、ご希望に添えない場合があります。

4 賃貸管理手数料が1,500円(税別)~ 保証つきプランもあり

購入後の賃貸管理サービスとして、月々1,500円で集金代行などの管理をしております。プランは全部で3つあり、設備保証や家賃保証がついたプランもありますので、お客様のご希望に沿ったサポートが可能です。

5 オーナー様向け賃貸管理オンラインシステム

オーナー様限定管理システム「CREAL Concierge」を利用することで、知りたい情報が「ひと目」で確認でき、管理に役立ちます。所有物件の状況だけでなく、販売物件の情報も確認することができ、追加購入や売却時期を見極める材料にもなります。弊社管理物件のオーナー様は無料でご利用いただけます。

6 提携税理士による安心の確定申告サポート

不動産投資をすると確定申告は避けて通れない道です。弊社では提携税理士事務所がございますので、初心者の方でも安心してお任せいただけます。

7 売却時は海外までカバー。しかも手数料は1.5%

出口のサポートとして、売却の全面サポートを行っております。通常、売却時の仲介手数料が3%+消費税のところ、当社より物件を購入されたオーナー様限定で1.5%の半額でご相談可能です。また、国内だけでなく海外のネットワークもあるため、より円滑な売却をサポートしております。

8 アフターフォロースタッフが在籍し、手厚いサポート

不動産購入後にありがちなお客様の不安を解決すべく、お客様と密度の濃いアフターフォローを行うスタッフを営業担当の他に配置し、チーム体制でフォロー致します。もちろん営業担当も継続的なコミュニケーションを取らせていただきますので、ご安心ください。

9 FP、太陽光や保険の提携プロも紹介可能

不動産投資だけでなく、トータルプランニングが可能となっており、様々な信頼できる専門家をご紹介しております。

お客様の信頼できるパートナーとして、長いお付き合いができるような体制を整えておりますので、まずはお気軽にお問合せ下さい。