※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

不動産などの現物を持たず、仕事をしながらでも手間をかけずにプロに運用を任せられる投資方法として、投資信託を検討している人も多いでしょう。しかし、投資信託について調べるなかで、ETF(上場投資信託)の存在を知り、違いが分からず悩んでいませんか。

ETFは投資信託の一種ですが、株式市場に上場している点で、一般的な投資信託と異なります。それぞれに長所と短所があるため、よく理解せずに投資を始めると、資産を増やすチャンスを逃してしまう可能性もあります。

投資信託(非上場)とETF(上場投資信託)の違いをまとめると、以下の通りです。

|

比較項目 |

投資信託 |

ETF |

|

銘柄数 |

約5,900本※1 |

約300本※2 |

|

販売会社 |

銀行・証券会社・郵便局など |

証券会社 |

|

取引価格 |

1日1回算出される基準価額 |

市場価格 |

|

取引可能時間 |

販売会社が決める時間 |

取引所立会時間 |

|

発注方法 |

成行・指値ができない |

成行・指値ができる |

|

購入時手数料 |

かからないケースが多い |

かかる |

|

信託報酬 |

一般的なETFよりも高い傾向にある |

一般的な投資信託よりも安い傾向にある |

|

最低購入金額 |

100円※3 |

1~10万円程度※4 |

|

信用取引 |

不可 |

可 |

|

向いている人 |

投資に手間をかけたくない人・積立投資による複利効果を得たい人 |

自分のタイミングで売買したい人・定期的に分配金を受け取りたい人 |

※1:SMBC日興証券

※2:NEXT FUNDS

※3:SBI証券

※4:イオン銀行

本記事では他にも、投資信託とETFのメリット・デメリットや向いている人などについて解説します。

本記事を読むことで、自分がどちらに適しているのかが分かるので、ぜひ参考にしてください。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

目次

おさらい|そもそも投資信託とETF(上場投資信託)とは?

投資信託は「投資家から集めたお金を、プロが運用してくれる金融商品」

投資信託とは、多くの投資家から集めた資金を、運用の専門家であるファンドマネージャーが株式や債券などに投資・運用する金融商品です。

※引用:投資信託協会

※引用:投資信託協会

運用によって得られた利益などは、投資家が保有する口数に応じて分配されます。また、投資信託の価格が購入時よりも上がったタイミングで売却すると、売却益も得られます。

たとえば、代表的な投資信託に「eMAXIS Slim 全世界株式(オール・カントリー)」があります。

|

銘柄名 |

eMAXIS Slim 全世界株式(オール・カントリー) |

|

運用方針 |

MSCIオール・カントリー・ワールド・インデックスに連動する投資成果を目指す |

|

投資対象 |

日本を含む先進国および新興国の株式等 |

|

基準価額 |

23,627円 |

|

信託報酬 |

年0.05775%以内 |

|

分配金 |

直近6年間はなし |

※2024年8月9日時点

※参考:SBI証券

「eMAXIS Slim 全世界株式(オール・カントリー)」は、MSCIオール・カントリー・ワールド・インデックスと呼ばれる、全世界の株価指標に連動する投資成果を目指します。先進国から新興国まで約47ヶ国に投資が可能です。ちなみに、投資信託にはNISAで購入できる銘柄も多くあります。

ETFは「株式市場に上場している投資信託」

ETFとは「Exchange Traded Funds(エクスチェンジ・トレーデッド・ファンズ)」の略で、日本語では「上場投資信託」といいます。

ETFは投資信託の一種で、多くの投資家から集めた資金を株式や債券などで運用する仕組みは投資信託(非上場)と基本的に同じですが、株式市場に上場している点で異なります。

※引用:NEXT FUNDS

代表的なETFである「バンガード トータル ワールド ストックETF(VT)」について見てみましょう。

|

運用方針 |

FTSEグローバル・オールキャップ・インデックスに連動した投資成果を目指す |

|

投資対象 |

日本を含む先進国および新興国の株式 |

|

市場価格 |

116.70米ドル |

|

信託報酬(経費率) |

年0.07% |

|

分配金 |

年1.98% |

全世界の株式指標である、FTSEグローバル・オールキャップ・インデックスに連動した投資成果を目指します。先進国や新興国を含む約47ヶ国・約8,000銘柄に投資できます。ちなみに、ETFにもNISAで購入できる銘柄はあります。

投資信託とETF(上場投資信託)の主な違いを比較

投資信託(非上場)とETF(上場投資信託)は、上場しているか以外にも様々な違いがあります。自分に合った投資方法を選ぶためにも、ここでは投資信託とETFの主な違いを比較していきます。

販売会社:「投資信託」は銀行や郵便局でも買える

ETFは基本的に証券会社でしか購入できません。

一方、多くの投資信託は証券会社だけでなく、銀行や郵便局などでも買えます。銀行や郵便局など普段から利用している金融機関で相談できる点もメリットです。

ただ、銀行や郵便局などにおける投資信託の取扱銘柄数は、証券会社よりも少ない傾向にあります。銘柄の選択肢が限定されることを理解しておきましょう。

取引価格:「ETF」では市場価格で購入できる

投資信託の取引価格である「基準価額」が変更されるのは基本的に1日1回です。基準価額は、投資信託に組み込まれている株式や債券などの時価評価額にもとづいて算出されます。

一例として、基準価額が決まるタイミングは以下の通りです。

・国内市場に投資する投資信託:当日の20時頃

・海外市場に投資する投資信託:翌営業日の20時頃

※参考:楽天証券

購入後に基準価額が決まるため、投資信託は正確な取引価格が分からない状態で購入することになります。

一方、ETFでは注文が成立したタイミングの市場価格が取引価格となります。売買する際の取引価格が分かりやすい点がメリットです。

取引可能時間:「ETF」ではリアルタイムで取引できる

ETFは株式市場に上場しているため、株式市場が開いている時間帯なら、市場価格の値動きを見ながらリアルタイムで取引できます。たとえば、「ある銘柄の市場価格が300円下落したタイミングで買う」など、相場の変化に合わせた購入が可能です。

一方、投資信託では、購入や売却を申し込む時点で正確な基準価額が分からず、リアルタイムでの取引はできません。基準価額が決定した翌日、あるいはそれ以降に取引結果が口座に反映され、そこで取引価格が分かります。

リアルタイムで価格の変動を見ながら取引できる点がETFの大きな特徴です。

発注方法:「ETF」では指値・成行注文が可能

・指値注文:取引価格を指定して注文すること

・成行注文:取引価格を指定せずに注文すること

指値注文は、ある銘柄を「1口1,000円で100口」と指定して注文した場合、その銘柄の市場価格が1,000円以下になるまで注文が実行されない仕組みです。

※引用:カブスル

成行注文は、金額を指定せずに銘柄と口数だけを指定して注文する方法で、注文したタイミングの市場価格に応じて取引価格が決まります。つまり、「取引価格が何円でもいいから、今このタイミングで売買したい」という場面で利用します。

※引用:ティッカートーク

一方、ほとんどの投資信託はそもそも購入時に正確な市場価額が分からない仕組みのため、成行注文や指値注文ができません。

購入時手数料:「投資信託」ではかからないケースが多い

投資信託の手数料は銘柄によって異なります。また、同じ銘柄でも、証券会社によって購入時手数料が異なるケースもあります。

ただ、最近は「ノーロード」と呼ばれる手数料のかからない商品もあり、NISAのつみたて投資枠で買える商品はすべてノーロードです。

※参考:金融庁

ETFは証券会社ごとに購入時手数料が定められています。ETFの種類にかかわらず、同じ証券会社での取引であれば手数料は同じです。ただ、証券会社によっては特定の銘柄のみ購入時手数料が無料になるケースもあります。

※参考:SBI証券

信託報酬:「ETF」のほうが安い

信託報酬とは、投資信託やETFを保有している期間にかかるコストのことです。信託報酬は保有している投資信託やETFから差し引かれる形で、間接的に支払います。

投資信託の信託報酬を構成する主な費用の内訳は以下の通りです。

・運用会社が運用するための費用

・信託銀行が資金を保管・管理するための費用

・販売会社が販売・サポートするための費用

※参考:野村アセットマネジメント

ETFは株式市場に上場しており、主に証券会社を通して直接売買します。購入時に、販売会社が仲介する必要がないため、販売会社が販売・サポートするための費用が発生しません。また、ETFはインデックスに連動するパッシブ運用※が多いため、運用にかかるコストも抑えられています。これにより、ETFは投資信託よりも信託報酬が安い傾向にあります。

※運用目標とされる日経平均株価やTOPIXなどの指標に連動する運用成果を目指す運用手法

最低購入金額:「投資信託」のほうが安く買える・始められる

投資信託は銘柄や金融機関によっては100円から購入可能です。

※参考:SBI証券

一方、多くのETFの最低購入金額は、1口・10口など銘柄ごとに定められた売買単位の口数に取引価格を掛け合わせた金額になります。購入金額は銘柄によって異なりますが、最低でも1〜10万円程度は必要です。

たとえば、SBI証券において投資信託とETFを購入する場合の最低購入金額を比較してみましょう。

|

|

投資信託 |

ETF |

|

銘柄 |

eMAXIS Slim 全世界株式(オール・カントリー)※1 |

バンガード トータル ワールド ストックETF(VT)※2 |

|

最低購入金額 |

100円 |

116.70米ドル |

※2024年8月22日時点

※1:SBI証券

※2:Bloomberg

投資信託の「eMAXIS Slim 全世界株式(オール・カントリー)」は100円から購入できますが、ETFの「バンガード トータル ワールド ストックETF(VT)」の場合、約17,000円※の資金が必要です。

※「1米ドル=145円」と仮定

投資信託は、SBI証券などの金融機関で100円という手軽な金額から購入できるため、特に少額から始めたい投資初心者にとって魅力的な選択肢といえるでしょう。

信用取引:「ETF」は信用取引が可能

信用取引とは、自分の現金や株式を担保に証券会社から資金を借りて取引することです。担保の評価額(保証金)の最大約3倍まで取引できます。

※参考:SBI証券

たとえば、1口2,000円のETFを300口購入したい場合、60万円の資金が必要です。手元に30万円しかないと、購入口数を減らすか、基準価額が下がるのを待つしかありませんが、信用取引を活用すると購入できます。

一方、投資信託は基本的に現物の現金や資産がなければ売買できません。ETFは実際手元にある以上の金額で売買できるため、より大きなリターンを狙えます。

ただし、信用取引は手持ちの資金を超えた損失が発生するリスクもあるため、自分の許容範囲内で取引することが大切です。

なお、担保にした資産の評価額が減少し、実質的な保証金の割合(保証金維持率)が通常20%を下回った場合、追加保証金(追証)を求められます。追加保証金が発生しないようにするためには、できるだけ現金を担保にするといいでしょう。

※参考:SBI証券

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

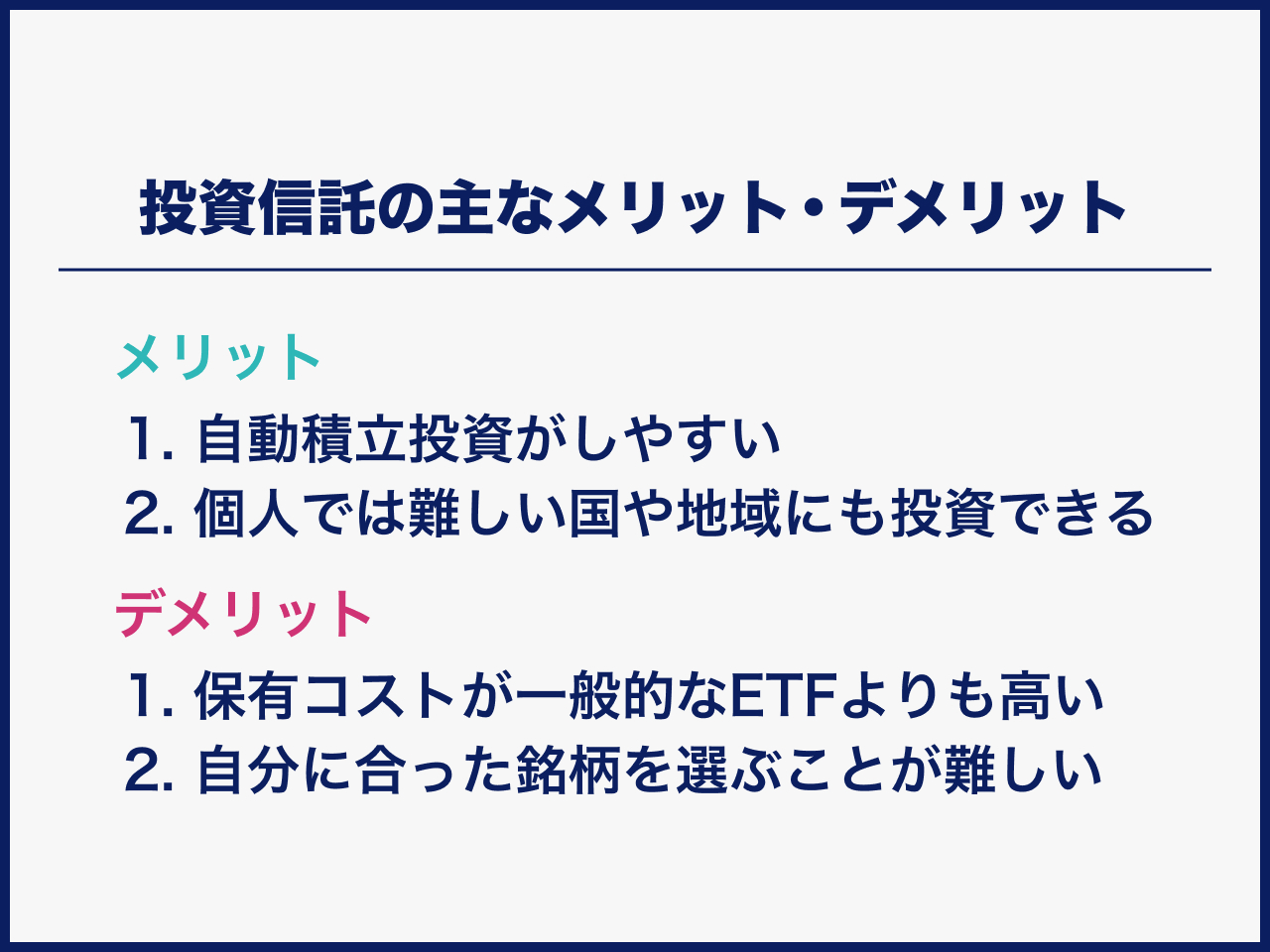

投資信託の主なメリット・デメリット

自分に合った投資方法を判断するための材料として、まずは投資信託のメリット・デメリットを紹介します。

メリット①自動積立投資がしやすい

※引用:ゆうちょ銀行

投資信託は多くの金融機関で自動積立投資が可能です。

自動積立投資とは、指定した銘柄を決めた日に一定の金額で投資信託を自動的に購入する仕組みです。一度条件を設定すれば、継続的に投資信託を買い付けられるため、都度発注する手間がかかりません。

また、投資信託の自動積立投資では、分配金を自動的に再投資できます。分配金の再投資とは、分配金を現金で受け取らずに、同じ銘柄を再度購入することです。

分配金を再投資する際は、原則購入手数料がかからないため、購入時のコストや手間をかけずに、高い複利効果を得られます。

※参考:投資信託協会

メリット②個人では難しい国や地域にも投資できる

ETFは日本、米国、中国、欧州などメジャーな国や地域に投資する銘柄数は豊富ですが、新興国への投資銘柄は少なめです。たとえば、SBI証券における新興国などに投資する投資信託とETFの銘柄数は以下の通りです。

|

地域 |

投資信託※1 |

ETF※2 |

|

ブラジル |

36銘柄 |

3銘柄 |

|

メキシコ |

10銘柄 |

1銘柄 |

|

ロシア |

9銘柄 |

0銘柄 |

|

インド |

60銘柄 |

7銘柄 |

|

インドネシア |

7銘柄 |

2銘柄 |

|

タイ |

62銘柄 |

1銘柄 |

|

フィリピン |

3銘柄 |

1銘柄 |

|

ベトナム |

11銘柄 |

1銘柄 |

|

南アフリカ |

5 銘柄 |

2️銘柄 |

|

トルコ |

11銘柄 |

1銘柄 |

※2024年8月22日時点

※1:SBI証券

※2:SBI証券

SBI証券では、投資信託のほうが新興国など比較的リスクの高い国や地域に投資する銘柄数が多いことが分かります。

海外で上場しているETFには、新興国に投資できる銘柄が他にもありますが、日本の証券会社では扱いが多くありません。海外の証券会社で口座を開設すれば購入可能ですが、言語面でハードルが高いと感じる人が多いでしょう。

投資信託は難易度の高い国や地域に投資する銘柄の選択肢が広く、ETFより投資しやすい点がメリットです。

デメリット①保有コストが一般的なETFよりも高い

ETFは保有期間中の信託報酬が販売会社に支払う部分がないため、保有コストを抑えられる傾向にあります。

たとえば、全世界の株式に投資する投資信託とETFの信託報酬を比較してみましょう。

|

|

SBI・全世界株式 |

バンガード・トータル・ |

|

投資対象 |

日本を含む先進国および新興国の株式 |

日本を含む先進国および新興国の株式 |

|

信託報酬(経費率) |

約0.1102% |

約0.07% |

※2024年8月22日時点

※1:SBI証券

※2:Bloomberg

同じような方針で運用される投資信託とETFを比較した場合、投資信託の信託報酬が高くなり、保有コストがかさむことが分かります。

長期間の運用では、わずかなコストの差が運用結果に大きく影響します。保有コストを抑えたい場合は、ETFの購入から検討するといいでしょう。

デメリット②自分に合った銘柄を選ぶことが難しい

SBI証券における投資信託とETFの取扱銘柄数は以下の通りです。

・投資信託:2,565銘柄※1

・国内ETF:356銘柄※2

・海外ETF:448銘柄※3

※2024年8月22日時点

※ETFにはETN(指数連動証券)が一部含まれております

※1:SBI証券

※2:SBI証券

※3:SBI証券

投資信託はETFの数倍程度の銘柄があり選択肢が豊富です。以下に、代表的なインデックスファンドのみ挙げます。

|

代表的な銘柄名 |

運用方針 |

|

eMAXIS Slim 全世界株式(オール・カントリー)※1 |

・MSCIオール・カントリー・ワールド・インデックスに連動する投資成果を目指す |

|

eMAXIS Slim 米国株式(S&P500)※2 |

アメリカの代表的な株価指数であるS&P500指数に連動する投資成果を目指す |

|

eMAXIS Slim 国内株式(TOPIX)※3 |

東証株価指数(TOPIX)と連動する投資成果を目指す |

|

eMAXIS Slim 先進国債券インデックス※4 |

・先進国国債の動向を表す代表的な指数であるFTSE世界国債インデックス(除く日本)と連動する投資成果を目指す |

※1:SBI証券

※2:SBI証券

※3:SBI証券

※4:SBI証券

投資信託のデメリットをより詳しく知りたい方は、下記記事をご参照ください。

※関連記事:「投資信託はおすすめしない」といわれる理由・デメリット3つ!おすすめしない人も紹介

ETF(上場投資信託)の主なメリット・デメリット

ETFの主なメリット・デメリットを理解することで、投資信託との違いがより明確になります。自分の投資スタイルに合った商品を選ぶうえで、参考にしてください。

メリット①保有コストが一般的な投資信託よりも低い

信託報酬の違いが運用結果にどのように影響するか、以下のシミュレーションを通じて確認してみましょう。

【試算条件】

・積立額:月3万円

・運用利回り:7%

・利息計算:複利

|

|

10年後 |

20年後 |

30年後 |

40年後 |

|

信託報酬(0.1%) |

495万円 |

1,459万円 |

3,340万円 |

7,004万円 |

|

信託報酬(0.5%) |

485万円 |

1,397万円 |

3,109万円 |

6,322万円 |

|

差額 |

10万円 |

62万円 |

231万円 |

682万円 |

※楽天投信投資顧問「運用シミュレーター」にて試算

※シミュレーション結果はいずれも概算であり、購入時手数料、信託財産留保額、税金等は考慮していません

シミュレーション結果から分かるように、信託報酬のわずかな違いが、長期間の運用において大きな差を生み出します。ETFは、投資信託と比較して保有コストが低い傾向にあるため、長期的な資産形成において有利といえるでしょう。

メリット②どの証券会社でも購入しやすい

投資信託は金融機関によって取り扱う銘柄が異なり、選択肢が限定されることがあります。一方、ETFは証券会社でのみ売買できますが、東京証券取引所に上場するETFであれば、基本的にどの証券会社でも同じ銘柄を購入できます。

証券会社ごとの投資信託とETFの取扱銘柄数を比較してみましょう。

|

|

投資信託 |

ETF |

|

SBI証券 |

2,567銘柄※1 |

448銘柄※2 |

|

楽天証券 |

2,572銘柄※3 |

458銘柄※4 |

|

野村證券 |

1,152銘柄※5 |

339銘柄※6 |

|

みずほ証券 |

118銘柄※7・8 |

469銘柄※9・10 |

※2024年8月12日時点

※1:SBI証券

※2:SBI証券

※3:楽天証券

※4:楽天証券

※5:野村證券

※6:野村證券

※7:みずほ証券

※8:みずほ証券

※9:みずほ証券

※10:みずほ証券

投資信託は取扱銘柄数に大きな差が見られますが、ETFはどの証券会社でも取り扱う銘柄数にそれほど違いがありません。

デメリット①自動積立投資がしにくい

自動積立投資は指定した銘柄を決まった日に一定の金額で自動的に購入する仕組みです。

投資信託と異なり、ETFは「取引価格×売買単位の口数」でしか購入できないため、一定の金額分の購入ができず、端数が生じる可能性があります。

たとえば、毎月3万円で自動積立投資を行いたい場合、ある銘柄が1口4,000円で購入できるとすると、7口購入可能ですが、残りの2,000円は投資に回せません。このように、ETFでは購入単位が決まっているため、希望する金額分の投資がしにくくなります。

一部の証券会社ではETFの自動積立投資にも対応していますが、対象となる銘柄が限られており、投資信託と比べると自由度が下がる傾向にあります。

※参考:SMBC日興証券

デメリット②分配金が自動的に再投資されない

自動積立投資では、分配金を自動的に再投資することで元本が増加し、資産をより効率的に増やすことができますが、ETFではこの設定ができません。

分配利回り2%のETFを、年間36万円で積み立てた場合のシミュレーションを見てみましょう。

【試算条件】

・積立額:年間36万円

・利回り:年利5%

・利回り(分配金):年利2%(受取は年1回と仮定)

|

|

10年後 |

20年後 |

30年後 |

|

分配金 |

4,754,443円 |

12,498,931円 |

25,113,884円 |

|

分配金 |

4,663,883円 |

12,260,856円 |

24,635,525円 |

|

差額 |

90,561円 |

238,075円 |

478,360円 |

※シミュレーション結果はいずれも概算であり、購入時手数料、信託財産留保額、税金等は考慮していません

分配金を再投資した場合、運用期間が長くなるにつれて、資産の増加が大きくなります。

ETFの分配金を再投資するには、基本的に分配金を一度現金で受け取り、自分で同じ銘柄を再度購入する手続きが必要です。分配金の再投資に手間がかかる点がETFのデメリットといえます。

国内ETFのデメリットを知りたい方は、下記記事をご参照ください。

※関連記事:国内ETFはおすすめしないといわれる理由・デメリット4つ!向いていない人も紹介

投資信託・ETF(上場投資信託)がおすすめ・向いている人

投資信託とETFそれぞれの向いている人を解説します。該当する場合は、前向きに投資を検討してみるといいでしょう。

投資信託:投資に手間をかけたくない人・積立投資による複利効果を得たい人

多くの投資信託は自動積立投資が可能で、購入の手間を省きながら継続的な投資ができます。一度条件を設定すれば、指定した銘柄が自動的に購入されるため、購入を忘れる心配もほとんどありません。

また、分配金も自動的に再投資されるため、大きな複利効果が期待できます。

ETF(上場投資信託):自分のタイミングで売買したい人・定期的に分配金を受け取りたい人

ETFは基準価額がリアルタイムで反映されるため、相場を見ながら自分のタイミングで売買できます。

また、投資信託は運用会社の方針により、分配を行わずに再投資される銘柄もあります※1。たとえば、eMAXIS Slim 全世界株式(オール・カントリー)※2やeMAXIS Slim 米国株式(S&P500)※3は、運用開始から一度も分配金が支払われていません。

※1:三菱UFJアセットマネジメント

※2:SBI証券

※3:SBI証券

一方、ほとんどのETFは分配金が受け取れるため、定期的にキャッシュを受け取りながら運用したい人にも適しています。

価格変動を気にしたくないなら「不動産クラウドファンディング」がおすすめ

不動産クラウドファンディングは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

【不動産クラウドファンディングの主な特徴】

・出資後は投資元本が戻るまで特に何もしなくていい

・基本的に投資受取金は決まっている(受け取り金利は始めに提示)

・少額から投資できる(1万円からが多い)

不動産クラウドファンディングなら、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、ほったらかしで不動産投資を始められます。インターネット上で簡単に手続きが完結でき、投資後は基本的には分配金や元本の入金を待つだけです。

現物不動産投資においても、物件管理を管理会社に任せることは可能です。しかし、以下のような事柄は、管理会社とやり取りしながら自分で決定しなくてはなりません。

・入居者募集の際に家賃をいくらに設定するか

・入居希望者と契約するか

・設備の交換、修繕をどのように行うか(予算、素材の決定など)

多くの不動産クラウドファンディングサービスで、投資リスクを軽減する以下2つの仕組みがあります。

・優先劣後方式

・マスターリース契約

優先劣後方式とは、ファンドで損失が生じた場合に運営会社の出資分から負担が生じる仕組みです。不動産クラウドファンディングでは優先劣後方式を採用するファンドが多く、この場合万が一売却する際に損失が⽣じた際は、まずファンド組成会社から損失を負担する仕組みです。

投資家は優先的に利益の分配を受けられるため、配当遅延のリスクの軽減が期待できます。

マスターリース契約とは、不動産の賃借人がさらに別の賃借人にサブリース(転貸)することを前提とした契約です。賃料の下落が発生しても、賃借人はファンド組成会社へ毎月固定の賃料を支払うため、運用時のリスク軽減が期待できます。

CREALにおいても、多くのファンドでマスターリース契約を設定しています。

不動産クラウドファンディングは想定利回りが概ね3~8%程度※1のファンドを扱う運営会社が多いです。元本100万円あたりの投資期待値は、4.4%を複利で10年間運用すると153万8,000円になります。

不動産クラウドファンディングの詳細は下記記事をご参照ください。

※関連記事:不動産クラウドファンディングとは?仕組み・他の不動産投資商品との比較表付き

不動産クラウドファンディングサービスならCREAL(クリアル)がおすすめ

当社が提供している不動産クラウドファンディングサービス「CREAL」は優秀な不動産のプロが物件の調査や選定を行い、レジデンスや物流倉庫や保育園などの不動産に投資をします。必要投資額も1万円からと少額から始められ、時間や手間をかけずに運用できるでしょう。

CREALの他不動産クラウドファンディングサービスとの違いを把握し、CREALの利用の判断にお役立てください。

2018年11月のサービス運営開始から元本割れなし

2024年11月20日時点で、運用が終了しているファンドはすべて元本割れすることなく出資金が償還されています。

不動産クラウドファンディングは安定した配当収入が期待できますが、運用がうまくいかないと元本割れの可能性があります。元本割れ0件の実績は、CREALの大きな強みといえるでしょう。

CREALの出資から元本償還までのプロセスについては、以下の記事で詳しく解説しています。ぜひご覧ください。

関連記事:CREAL運営ファンドの元本償還プロセスと償還期限に対しての考え方

1万円から投資可能

不動産投資に興味があっても、マンションやアパートを取得するにはまとまったお金がかかります。失敗すれば多額の損失が発生する恐れがあるため、投資に踏み出せない人もいるでしょう。

CREALなら1万円から投資できるため、不動産投資を試してみたい初心者の方に最適です。また、すでに株式や投資信託で運用している人の分散投資先にも向いています。

各ファンドの詳細情報が濃密

不動産投資には、保有情報の格差で買主が不利になる「情報の非対称性」※があります。CREALでは、ITの活用によって各ファンドの情報を詳細に開示することで、情報の非対称性の解消を目指しています。主な開示項目は以下の通りです。

※物件所有者である売主や仲介に入る不動産会社と個人の買主の間で保有する情報に格差があり、買主にとって不利な条件で不動産投資をせざるを得ない状況のこと

・地図や図面の紹介

・動画による物件紹介

・不動産鑑定会社による第三者評価

・リターンのシミュレーション

・運営事業者の概要

・人口推移の情報

投資家登録をすれば、エンジニアリングレポート(地震リスク評価など)や図面、不動産調査報告概要も閲覧できます。

事前に様々な情報を確認できるため、現物不動産投資と同じような感覚で投資判断を行えます。まずは不動産クラウドファンディングからスタートし、将来はマンションやアパートの取得を目指している人にもおすすめです。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額900億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点

まとめ|投資信託とETF(上場投資信託)の違い

投資信託とETFは、いずれも多くの投資家から集めた資金を株式や債権で運用する仕組みです。しかし、ETFは株式市場に上場している点で、投資信託(非上場)と異なります。

その他にも投資信託とETFには、以下のような違いがあります。

|

|

投資信託 |

ETF |

|

銘柄数 |

約5,900本※1 |

約300本※2 |

|

販売会社 |

銀行・証券会社・郵便局など |

証券会社 |

|

取引価格 |

1日1回算出される基準価額 |

市場価格 |

|

取引可能時間 |

販売会社が決める時間 |

取引所立会時間 |

|

発注方法 |

成行・指値ができない |

成行・指値ができる |

|

購入時手数料 |

かからないケースが多い |

かかる |

|

信託報酬 |

一般的なETFよりも高い傾向にある |

一般的な投資信託よりも安い傾向にある |

|

最低購入金額 |

100円※3 |

1~10万円程度※4 |

|

信用取引 |

不可 |

可 |

|

向いている人 |

投資に手間をかけたくない人・積立投資による複利効果を得たい人 |

自分のタイミングで売買したい人・定期的に分配金を受け取りたい人 |

※1:SMBC日興証券

※2:NEXT FUNDS

※3:SBI証券

※4:イオン銀行

もし資産運用に時間や手間をかけず、価格変動も気にせずに投資したい人は、不動産クラウドファンディングを検討してみるのも選択肢の一つです。不動産クラウドファンディングは、1万円程度の少額から不動産へ投資でき、投資金額に応じて定期的に分配金を受け取れます。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年1月末時点