※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

「今の給料だけで老後の資金を貯められるのか」を考えて資産形成の方法を考えたときに、不動産投資を思いついた人は少なくないでしょう。不動産投資なら、家賃収入によって不労所得を得たり、購入時よりも価格が高くなったタイミングで売却して売却益を得たりして、金銭的な老後の不安に対応できうるものです。

しかし、「投資用物件を購入する資金も与信※もない」と悩んでいる人に、ヤドカリ投資は有力な選択肢となるでしょう。周りからも「この低金利時代にヤドカリ投資をしないなんてもったいない」と勧められて気になって、この記事にたどり着いた人もいるのではないでしょうか。

※金銭的な貸付などを行う際に、取引相手に融資や融資枠などの信用を与えること

「住宅ローン金利が上昇すると損をする」「賃貸のほうが気楽に引っ越せる」と考えているため、住宅ローンを組むことに踏み出せない人もいるでしょう。しかし、サラリーマンで安定的な所得を得ている人ほどヤドカリ投資がおすすめといえます。

ヤドカリ投資とは、自宅を購入し、不動産の価値が上がったタイミングで、自宅を買い替えて住み替えることで売却益を狙う投資方法です。文字通り、ヤドカリが次々と貝殻を替えていくことから、この呼び名が知られるようになりました(ヤドカリ投資には、他にも「ローン返済後に購入した自宅を他者に賃貸して家賃収入を得る方法」もありますが、事実上前者の方法が主流といえます)。不動産投資用ローンではなく住宅ローンが使えるなどのメリットがあります。

ヤドカリ投資は特に下記に多く該当する人に向いています。

・初めて現物不動産投資をする人

・大手or上場企業などに勤めるサラリーマン、公務員などの高属性の人

・自宅の購入を検討している人

・現時点で借り入れがない人

本記事を読めば、ヤドカリ投資の仕組みや特徴、自分に向いているのかなどがわかるでしょう。これから不動産投資を始めようと考えている方は、本記事を参考にしてみてはいかがでしょうか。

※本記事では節税について触れていますが、当社は相続税を意図的に圧縮することを目的とする取引を推奨するものではありません

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

目次

ヤドカリ投資で利益を得る仕組みは主に2つ

購入価格より高い金額で売却して売却益を得る方法

たとえば、4,000万円で購入したマンションに数年居住し、市場相場の上昇や周辺地域の再開発などで5,000万円で売却できたとすると、1,000万円の売却益が得られます。

※諸費用は考慮していません

ただし、どの物件でも売却益を得られるわけではありません。物件の選択や売却のタイミングを間違えば、売却損が発生する恐れがあるためです。売却益を得るためには、物件の将来性を見極める視点や売却のタイミングを見極める力が必要です。

※参考:イエスタ

※参考:スマイティ

ローン返済後に購入した自宅を他者に賃貸して家賃収入を得る方法

(先述の通り、こちらの方法はヤドカリ投資としては主流とは言い難い方法です)

ローン完済後に他者に賃貸して家賃収入を得られれば、その家賃収入を自分の住み替え先の住宅ローン返済などに充てることができるでしょう。

ただし、賃貸経営には借地借家法や税金などの専門知識が必要なため、管理を外部に任せても失敗する可能性があります。家賃収入による利益を得るためには、賃貸需要を見極めたりなど、不動産に関する知識の習得が必要です。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

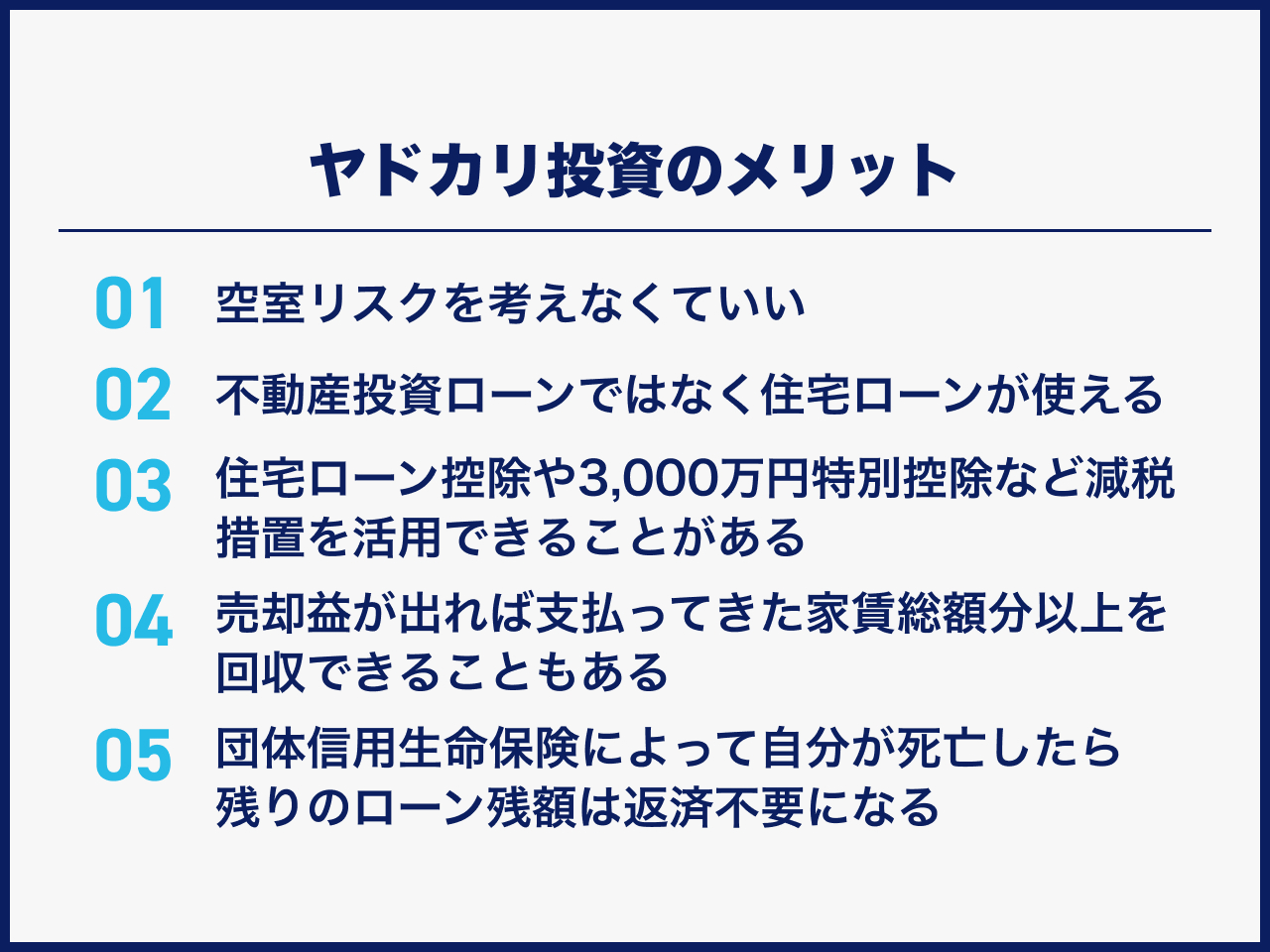

ヤドカリ投資のメリット

ヤドカリ投資には、アパート経営や不動産投資信託などにはないメリットがあります。

空室リスクを考えなくていい

不動産投資における空室リスクは、収益を左右する重要なポイントです。一棟マンションや区分マンション投資で賃貸経営を行った場合、空室が発生するとその分の家賃が得られず、収益が下がってしまいます。ローンの返済もあるため、空室の多さや空室になっている日数によっては赤字になることもあるでしょう。

しかし、ヤドカリ投資は自らが居住しそのまま売却するため、空室が発生しません。「空室リスクが発生するかもしれない」という精神的苦痛から逃れられるのは、ヤドカリ投資の大きなメリットの一つです。

※参考:スマイティ

不動産投資ローンではなく住宅ローンが使える

住宅ローンを利用できることにより、不動産投資ローンよりも比較的低い金利の住宅ローン商品で物件を購入できます。ヤドカリ投資という名の投資とはいえ、自ら居住するための住宅ローンが使えるのです。

不動産投資ローンだと、契約者の属性によっては2%以上の金利が適用されるケースも少なくなく、住宅ローンに比べて金利が高い傾向にあるのです。

住宅ローンの金利例として、以下のケースをみてみましょう。

■住信SBIネット銀行

・変動金利タイプ:0.65%~

・固定金利10年:1.999%~

※参考:住信SBIネット銀行

■フラット35

・借入期間21年以上35年以下(融資率9割以下):1.970%(最頻金利)

※参考:フラット35

ちなみに、ヤドカリ投資を海外で行うのはリスクが高くおすすめしません。2024年6月末時点では、海外の住宅ローンは高い金利で推移しているため、毎月の返済額が高額になりやすいためです。

■アメリカの米連邦住宅貸付抵当公社

・30年固定の住宅ローン金利(週平均):6.89%(2024年7月時点)

※参考:Bloomberg

次に、不動産投資ローンと住宅ローンを以下でシミュレーションしてみましょう。

■シミュレーション前提:借入額3,000万円の場合

|

|

不動産投資ローン |

住宅ローン |

|

金利 |

2.5% |

0.5% |

|

借入期間 |

20年※1 |

35年 |

|

月々返済額 |

158,970円※2 |

77,875円※2 |

※1:不動産投資ローンは住宅ローンに比べて借入期間が短くなります。20年前後で設定されるケースが多いため、「借入期間20年」で設定しています

※2:毎月返済額は税込、各種手数料は別途必要です(手数料は金融機関によって異なるため、詳しくは金融機関にお問い合わせください)

このように、同じ3,000万円でも毎月の返済額に大きな差が表れます。

少しでも低い金利で住宅ローンを利用するためには、以下の点に気をつけましょう。

・複数の金融機関を比較検討する

・不動産会社に金融機関の紹介を受ける

・自己資金を十分に用意して審査を受ける

不動産会社と提携している金融機関は、提携先の紹介であれば金利が優遇されるケースがあります。また、自己資金を十分に準備して住宅ローンに申し込めば、金利が優遇されることがあります。自己資金が多いと、返済の滞納や自己破産などの金融機関側のリスクが減るためです。

自己資金の基準は金融機関によって異なりますが、一般的に物件価格の20%以上あれば、適用される金利が低くなる傾向にあります(適用金利は金融機関によって異なります)。

住宅ローン控除や3,000万円特別控除など減税措置を活用できることがある

住宅ローン控除とは、住宅ローン返済で支払った利息を課税所得から差し引くことができる税制優遇措置のことです。

住宅ローン控除と3,000万円特別控除は投資物件には適用されない※ため、これらの減税措置は自宅を購入するヤドカリ投資特有のメリットです。

※参考:国税庁

住宅ローン控除の主な適用条件は以下の通りです。

■新築住宅の場合

・マイホームである

・10年以上の返済期間によるローンを組んでいる

・一定の省エネ性能基準を満たしている

・合計所得が2,000万円以下である

・専有面積が50㎡以上である(一部40㎡以上)など

■中古住宅の場合

・マイホームである

・10年以上の返済期間によるローンを組んでいる

・合計所得が2,000万円以下である

・専有面積が50㎡以上である(一部40㎡以上)

・1982年1月1日以降に建築された住宅である

・現行の耐震基準に適合しているなど

住宅ローン控除を利用することで、以下の税額控除が適用されます。

・新築住宅の場合、原則13年間にわたり住宅ローン残高の0.7%相当額

・中古住宅の場合、原則10年間にわたり住宅ローン残高の0.7%相当額

※参考:国土交通省

次に、住宅ローン控除を以下でシミュレーションしてみましょう。

■シミュレーション前提

・年収:600万円

・住宅ローン借入金額:3,600万円

・新築住宅(長期優良住宅)

・住民税額:30.8万円/年

・所得税額:20.5万円/年

・住宅ローン残高:3,600万円×0.7%=▲25.2万円

・30.8万円+20.5万円−25.2万円=26.1万円

住宅ローン控除により、年間51.3万円(30.8万円/年+20.5万円/年)支払う税額が26.1万円まで下がる計算となりました。

※住宅性能や家族構成など実際の状況によって異なる場合があるため、あくまで参考程度としてご理解ください

また、3,000万円特別控除(居住用財産を譲渡した場合の3,000万円の特別控除の特例)とは、譲渡所得(売却益)から最高3,000万円を控除できるという制度です。

3,000万円特別控除の主な適用要件は以下の通りです。

・マイホームである

・物件の買主が親族や夫婦、同族会社など、特別な関係ではない

・売却した年の前年、前々年に、3,000万円特別控除、またはマイホームの譲渡損失が出た場合の損益通算及び損失の繰越控除の特例の適用を受けていない

・売った年、その前年及び前々年に、マイホームの買い換えや交換の特例を受けていないなど

・自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。もし以前に住んでいた家屋や敷地などの場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること

・売った年の前年および前々年に3,000万円特別控除(被相続人の居住用財産に係る譲渡所得の特別控除の特例により3,000万円特別控除の適用を受けている場合を除く)またはマイホームの譲渡損失についての損益通算および繰越控除の特例の適用を受けていないこと

・売った年、その前年および前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと

・売った家屋や敷地などについて、収用などの場合の特別控除など他の特例の適用を受けていないこと

・災害によって滅失した家屋の場合は、その敷地に住まなくなった日から3年を経過する日の属する年の12月31日までに売ること

・売手と買手が親子や夫婦など特別な関係でないこと

※参考:国税庁

住宅ローン控除や3,000万円特別控除を活用することにより、家計の負担を軽減させる効果があります。ただし、この2つの減税措置は併用できません。そのため、ヤドカリ投資により不動産を買い替える際は、資金計画をしっかり立て、より効果が高い減税措置を選択しましょう。

住宅ローン控除と3,000万円特別控除はどちらがお得なのか、下記にてシミュレーションしてみましょう。

■前提条件

・3,000万円で購入したマンションを5,000万円で売却(譲渡所得2,000万円)

・所有期間7年(長期譲渡所得)

・3,000万円の住宅ローンで買い替え

・新築住宅(長期優良住宅)を購入

〇住宅ローン控除を利用した場合

・売却時:2,000万円(譲渡所得)✕20.315%(長期譲渡所得税率)=▲4,063,000円(譲渡所得税)

・購入時:3,000万円✕0.7%✕13年=2,730,000円(住宅ローン控除で還付される最大金額)

・2,730,000円−4,063,000円=▲1,333,000円

〇3,000万円特別控除を利用した場合

・売却時:2,000万円(譲渡所得)−3,000万円(控除額)=0円

・購入時:住宅ローン控除による還付なし

・▲1,333,000円<0円

したがって、このケースでは3,000万円特別控除を利用したほうがお得になります。

※住宅性能や家族構成など実際の状況によって異なる場合があるため、あくまで参考程度としてご理解ください

売却益が出れば支払ってきた家賃総額分以上を回収できることもある

近年の不動産価格は上昇傾向にあり、売却益が家賃総額分を超えるケースもあるためです。日本では、2012年からマンション価格が2倍近く値上がりしています。

※出典:国土交通省

国土交通省による令和5年11月の調査では、2010年の不動産価格指数平均を100とした場合、令和5年11月のマンション(区分所有)は193.4という結果となりました。

当社にも、都内の中古マンションを4,300万円で購入して、5年経過して6,000万円以上で売却できる見込み(約2,000万円の売却益を得る)の社員もいます。

ヤドカリ投資で売却益を得るためには、以下の対策を講じることをおすすめします。

・購入時に再開発事業などで需要が高まるとみられるエリアを見極める

・不動産投資に特化した不動産会社に相談する

団体信用生命保険によって自分が死亡したら残りのローン残額は返済不要になる

団体信用生命保険とは、住宅ローンの契約者に万が一のことがあった場合に、残りのローンが免除される保険です。住宅ローンを組む際に、団体信用生命保険の加入を義務付けている金融機関が多いです。

たとえば、住宅ローンの契約者である夫が亡くなり、専業主婦の妻とその子どもが残された場合、団体信用生命保険によって住宅ローン残債がなくなります。それにより、「売却してまとまった資金を手に入れる」「第三者に貸して家賃収入を得る」など、住まいが遺産として残るのです。

また、団体信用生命保険の保険料は金融機関が負担するケースが一般的のため、家計の負担が少なく済むでしょう。ただし、金融機関によっては、団体信用生命保険の適用条件が厳しい場合もあります。就業不能になったケースでは保険が適用されない場合もあるため、住宅ローンを組む際は団体信用生命保険の詳細を十分に把握することが重要です。

ヤドカリ投資で失敗する原因・理由・懸念点

ヤドカリ投資には多くのメリットがありますが、注意しなければいけないポイントもあります。

変動金利の利率がローン返済中に上がるとローン返済額も上がる

変動金利は住宅ローン期間中の適用金利が変動する仕組みです。住宅ローンを組む際に金利タイプを選択できるため、それぞれの違いを知る必要があるでしょう。

変動金利と固定金利の特徴は以下の通りです。

|

|

変動金利 |

固定金利 |

|

特徴 |

・住宅ローンの借入期間中、金利が見直され適用される金利が変動する |

・金利が固定している期間は、市場金利がどのように変動しても支払額が変わらない |

|

メリット |

時期によるが、固定型より金利が低く設定されているケースがほとんどのため、毎月の支払額が安く済む場合が多い |

固定期間中は返済期間が変わらず安心感がある |

|

リスク |

金利上昇により返済額が増加する可能性がある |

時期によるが、変動型と比較して金利が高いことがほとんどのため、支払額が増加する場合が多い |

金利が上がると毎月の返済額が増加します。つまり、変動金利によってローン中に返済額が増額すると家計が圧迫され、生活が苦しくなる可能性があるでしょう。

2024年3月19日に、日銀は金融政策決定会合にてマイナス金利政策を解除して利上げを決定しました。金利が上昇すると、住宅ローンで持ち家を購入した人の経済的負担は大きくなっていく可能性があるでしょう。

※参考:NHK

2009年頃から2023年頃までの間では、変動金利は固定金利よりも低い金利でした。

※出典:SUUMO

しかし、日銀の利上げによって、変動金利は今後固定金利よりも高くなる可能性があります。

金利上昇によるダメージを少なくするためには、以下のポイントに気をつけましょう。

・自己資金をできるだけ多く投入する

・複数の金融機関を比較する

・固定金利型の住宅ローンを利用する

特に借入金額が少ないと毎月の返済額が減るため、金利上昇によりローン返済額が増えても、フルローンよりも影響を少なく抑えられます。

人口が減少しているエリアの物件だと価格が下がり売却時に損をしやすい

たとえば、3,000万円で購入したマンションのエリアの人口が減少して居住ニーズが低下するなどの要因により価値が下がった場合、売却時に2,000万円まで下がると1,000万円の売却損が発生します。建物は築年数が経過すると基本的に価値が下がっていくため、エリアの需要が高まらなければ価格が上昇しないのです。

売却時に損をしてしまうと、その後の投資計画が立てづらくなります。手元の資金が減るため、買い替え先の選択肢が狭くなる恐れがあるのです。

ただし、人口変動を適切に見極めれば売却時に損をする可能性を減らせるでしょう。売却損を避けるためには、人口が減りづらいエリアを選択することが大切です。人口が減りづらいエリアの特徴は以下が挙げられます。

・政令指定都市等大都市周辺である

・再開発の予定がある

・最寄り駅から徒歩10分圏内である

・利用する路線がターミナル駅に出やすい

・スーパー、コンビニなど商業施設や学校、病院、公共施設が近くにある

・海外の人に注目されている

不動産会社に相談したりセミナーに参加したり書籍を読んだりして、常に情報をインプットする姿勢も大切です。

確実に値上がりするエリアはプロでも断定できない

不動産価格は周辺環境の変動や災害などでも変動するため、資産価値の向上を見込んで購入しても、確実に売却益を得られるわけではないのです。

不動産価格が下落する要因の一例として、企業の撤退が考えられます。大手企業の工場やオフィスが撤退すると、そこで勤務していた多くの人がその周辺から転出する可能性が考えられます。

ただし、プロでも値上がりするエリアを断定できない分、思いがけないところで物件が値上がりする可能性があります。再開発が決まったり、観光地が有名になったりすると不動産価格が上がることもあるのです。

不動産価格の上昇を見極めるためには、注目しているエリアに直接足を運び、下記に挙げるようなエリアの動向をチェックすることが重要です。

・再開発が行われているか

・新たな商業施設などが建設されているか

・企業が進出してきているか

※参考:LIFULL HOME’S

購入後5年以内で売却すると約40%の税金が課せられる

不動産売却で得られた利益には譲渡所得税が課されます。購入後5年以下で売却して得られた利益は「短期譲渡所得」となるため、約40%の税金が課されるのです。

※参考:国税庁

売却益にかけられる税率には「短期譲渡所得」と「長期譲渡所得」があります。それぞれの違いは以下の通りです。

|

|

短期譲渡所得 |

長期譲渡所得 |

|

税率 |

39.63% |

20.315% |

|

内訳 |

・所得税:30% |

・所得税:15% |

短期譲渡所得の税率:39.63%

〇内訳

・所得税:30%

・住民税:9%

・復興特別所得税:0.63%

※出典:国税庁

長期譲渡所得の税率:20.315%

〇内訳

・所得税:15%

・住民税:5%

・復興特別所得税:0.315%

※出典:国税庁

上記の通り、不動産を売却するのであれば、取得から5年を超えたタイミングを狙うといいでしょう。

不動産売却時の所得税を軽減できれば、買い替え先を購入する際の自己資金を増やすことが可能です。自己資金が増えれば借入額を減らすこともできます。借入金が減るほど、住宅ローンの返済額も減少するでしょう。

ただし、譲渡所得ばかりに目を向けていてはいけません。もし取得から5年以内でも売り時だと感じた場合は売却も視野に入れましょう。5年経過を待った結果、市場相場が下がって譲渡所得税摘要であっても利益が減少するケースもあるのです。

住宅ローン返済中に誰かに貸して家賃収入を得てはいけない

住宅ローンはあくまでマイホーム用としての融資です。第三者に貸して家賃収入を得た場合、不正利用とみなされ金融機関から住宅ローンの一括返済を求められることがあります。

フラット35では、不正利用に関して以下のような注意勧告をしています。

【このような利用は認められません】

・自らは居住するつもりがなく、投資目的で住宅を取得すること

・融資住宅に自ら居住せずに、事務所又は店舗として利用すること

・自動車の購入費用など住宅取得費以外の費用を上乗せして申し込むこと

・消費者ローンなどの返済に充てる費用を上乗せして申し込むこと(おまとめローン)

このような不適正な目的で融資を受けることは、ローン契約違反であり、住宅金融支援機構では融資の残債務について一括返済請求を行うこととなります。

※参考:フラット35

そのため、住宅ローン返済中にどうしても第三者に貸し出したい場合は、事業用ローンを組み、住宅ローンを一括返済する形でローンを組み直しましょう。

経費に計上しづらい

投資用として購入した物件なら、購入時の諸費用やリフォーム代、税金などが経費として計上できる可能性があります。その分の費用が売上から控除されるため、納める税金を安くできる可能性があるのです。

しかし、ヤドカリ投資として購入した物件はあくまで購入時点では自己居住用の物件のため、物件にかかる費用を経費に計上することは難しいです。とはいえ、自宅を一部事業用途(自営業やフリーランスの業務)に使用している場合、その部分にかかる費用を経費に計上する場合ができます。たとえば、自宅の25%を事業用途に使用している場合、ローン利息の25%を経費として計上できることもあります。

※参考:弥生

ヤドカリ投資のコツ・ポイント

「自分が住みたい」という理由だけの物件でヤドカリ投資をしても失敗してしまいます。ここで紹介するコツを理解してヤドカリ投資に取り組めば、売却益が得られる可能性が高まるでしょう。

周辺の似た物件の平米単価と極端な乖離がないかを調査する

周辺相場との乖離が極端な場合、売却時に売却益が得られない、または需要が低い物件である可能性が高いです。

たとえば、平米単価200万円のマンション購入を検討する場合、周辺の単価が50万円であれば、検討中の物件が相場より高い可能性があります。すると、売却時に利益が得られない可能性が高いでしょう。

逆に、平米単価200万円のマンションに対して周辺の相場単価が300万円の場合は、その理由によっては必ずしも安いともいえないこともあります。たとえば、設備の故障や日当たりが悪いなどの問題、室内で自殺が発生したなどの心理的瑕疵があるなどの要因により安いということもあるため、売却に困る可能性があります。

その他ポイント

また、選ぶべき物件のポイントとして少なくとも下記は満たしておくことをおすすめします。

・建築確認の年月が1981年(昭和56年)6月以降の物件

・前面道路の状況などの建築基準法による接道要件を満たす物件

・不整形でない部屋

・土地の権利形態が「借地権」ではない物件

建築確認の年月が1981年(昭和56年)6月以降の物件は新耐震基準を満たした物件です。耐震性を気にする購入者の場合、新耐震基準の物件でなければ候補に挙がらないでしょう。

また、建築基準法による接道要件を満たさなければ、既存不適格物件となります。既存不適格物件は住宅ローン審査に通りにくいため、売却が困難になるのです。

不整形な部屋と不整形でない部屋の違いは以下の通りです。

※出典:スマイティ

※出典:スマイティ

借地権とは、建物を建てるために土地を借りる権利のことです。借地権付きの建物は地代の負担があり、第三者に売却しづらいケースもあるため注意しましょう。

不動産投資初心者にはヤドカリ投資よりも「不動産クラウドファンディング」がおすすめな理由

ヤドカリ投資で利益を得るためには、不動産やエリア選定に関する知識のほか、市場相場の動向を常にチェックする必要があります。しかし、不動産投資にそこまでの手間と時間を掛けられない方もいるでしょう。そこで、不動産投資初心者におすすめなのが「不動産クラウドファンディング」です。

そもそも不動産クラウドファンディングとは、インターネットを通じて不特定多数の投資家から資金を集め、その資金をもとに不動産投資を行うサービスです。

まず、1つの物件に対してファンドが組成され、募集期間中に一定以上の投資資金が集まるとファンドが成立、運用が開始されます。運用で得られた家賃収入や不動産の売却利益は投資金額に応じて投資家に分配され、運用が終了すると投資元本が返還される仕組みです。

入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、ほったらかしで不動産投資を始められます。インターネット上で簡単に手続きが完結でき、投資後は基本的には分配金や元本の入金を待つだけです。

1万円程度という少額から不動産へ投資できる

通常、マンションやアパートといった現物不動産を購入するには金融機関からの借入れやまとまった資金がかかります。ローンを利用する場合、初期費用と頭金の合計で物件価格の20~30%の資金を準備するのが一般的です。物件価格が2,000万円なら、400~600万円程度が目安です。不動産投資の初期費用については、以下の記事で詳しく解説しています。

※関連記事:不動産投資の初期費用は物件価格の10%!?費用の種類とシミュレーションを紹介

不動産クラウドファンディングを利用すれば、まとまった資金を用意できなくてもすぐに不動産への投資を始められます。物件情報を見ながら、現物不動産投資と同じような感覚で投資判断を行えます。

不動産クラウドファンディングの各サービスごとに最低投資額は異なるため、余裕資金で可能な範囲内を基準に自分に合ったサービスかどうか事前に確認しましょう。

運用に手間がかからない

不動産クラウドファンディングなら、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、ほったらかしで不動産投資を始められます。インターネット上で簡単に手続きが完結でき、投資後は基本的には分配金や元本の入金を待つだけです。

現物不動産投資においても、物件管理を管理会社に任せることは可能です。しかし、以下のような事柄は、管理会社とやり取りしながら自分で決定しなくてはなりません。

・入居者募集の際に家賃をいくらに設定するか

・入居希望者と契約するか

・設備の交換、修繕をどのように行うか(予算、素材の決定など)

インターネットで取引が完結できる

投資家登録からファンド選び、契約実務、不動産管理までインターネット上で手続きできます。現物不動産投資のように、紙の書類を使った不動産売買契約や賃貸借契約は不要です。物件選びや契約などに時間をかけられない人でも、パソコンやスマホだけで気軽に投資を始められるでしょう。

投資家の投資リスクを軽減する仕組みがある

多くの不動産クラウドファンディングサービスで、投資リスクを軽減する以下2つの仕組みがあります。

・優先劣後方式

・マスターリース契約

不動産クラウドファンディングでは優先劣後方式を採用するファンドが多いです。優先劣後構造の詳細は下記ページをご参照ください。

※関連記事:用語集 優先出資

※関連記事:用語集 劣後出資

※関連記事:よくある質問 「優先劣後出資方式」とはどんな仕組みですか?

マスターリース契約とは、不動産の賃借人がさらに別の賃借人にサブリース(転貸)することを前提とした契約です。賃料の下落が発生しても、賃借人はファンド組成会社へ毎月固定の賃料を支払うため、運用時のリスク軽減が期待できます。

CREALにおいても、多くのファンドでマスターリース契約を設定しています。

CREAL(クリアル)の評判・口コミが気になる人は、下記記事をご参照ください。

※関連記事:CREAL(クリアル)の評判・口コミを赤裸々紹介!デメリットも正直にお伝えします

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

まとめ|ヤドカリ投資とは?

ヤドカリ投資とは、不動産の価値が上がったタイミングで、購入した自宅を住み替えることで売却益を狙う投資方法です。大手や上場企業に勤めるサラリーマン、公務員などの属性が高く、自宅を購入したい人に向いている投資手法です。また、賃貸経営の必要がないため、空室リスクを考慮せずに投資が行えるでしょう。

売却益を得るためには、エリアの調査や売却するタイミングなどを見極めなければいけません。人口変動や購入時期にも気をつけてヤドカリ投資を行わなければ、売却損が出る可能性もあるでしょう。

「自分にはヤドカリ投資で売却益を得るのは難しい」と感じた場合は、安定していてほったらかしでも運用できる不動産クラウドファンディングを検討してみてはいかがでしょうか。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点