※ファンドへの投資申込を行う際は、事前に詳細を十分に確認し、リスクを理解した上でのご決定をお願いいたします。投資後は"ほったらかし"で運用することが可能ですが、運用状況の確認のため、定期的にログインしていただくことをお勧めいたします。

※本記事に記載されている内容のうち、当社サービス以外の個別の商品・銘柄・企業名については、あくまでも参考として掲載しているものであり、当社はその商品、銘柄又は企業の株式等の売買を推奨するものではありません。 最終的な投資の実行は、ご自身の判断と責任の下で行っていただくようにお願いいたします。

サブリース契約は、不動産投資における賃貸管理方法の1つです。サブリース業者が賃貸物件を一括して借り上げるため、空室になっても一定の家賃収入が保証されます。

しかし、サブリース契約にはデメリットもあり、保証家賃の減額などを巡るトラブルが発生しています。不動産投資でサブリースを検討する場合は、契約内容やリスクを十分に理解したうえで利用することが大切です。

今回はサブリース契約の仕組みやメリット・デメリット、注意点、トラブル事例などについて詳しく解説します。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

目次

不動産投資のサブリース契約とは

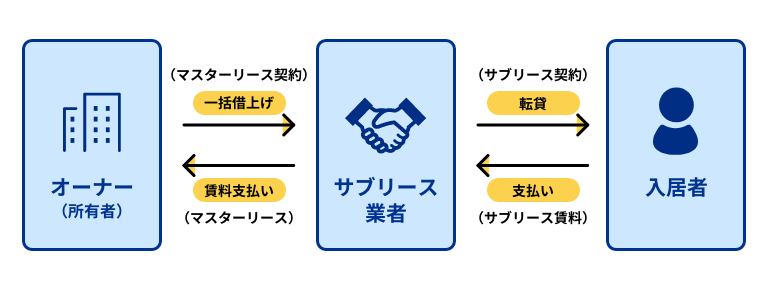

不動産投資のサブリース契約とは、マンションやアパートなどの賃貸物件をサブリース業者が一括して借り上げ、管理する仕組みです。サブリース業者は、オーナーから借り上げた賃貸物件を入居者に転貸します。

サブリースには家賃保証があり、空室や家賃滞納の有無にかかわらず一定の家賃収入を得られるのが特徴です。また、入居者募集や賃貸借契約といった賃貸管理業務は、すべてサブリース業者に任せられます。

一方で、サブリース契約について保証家賃の減額や費用負担を巡るトラブルも発生しており、消費者庁や国土交通省などが注意喚起をしています。(詳細は後述します。)

サブリース・マスターリースの違い

サブリースについて調べると、「マスターリース」という言葉が出てくることがあります。

「サブリース方式」と呼ばれる賃貸管理方法は、正確には「マスターリース契約」と「サブリース契約」の2つで成り立っています。※1

- ・マスターリース契約:オーナーとサブリース業者の賃貸借契約(特定賃貸借契約)

- ・サブリース契約:サブリース業者と入居者の賃貸借契約(転貸借契約)

サブリース業者がオーナーから賃貸物件を一括で借り上げる契約を「マスターリース契約」、サブリース業者が賃貸物件を第三者に転貸する契約を「サブリース契約」といいます。

不動産投資では、マスターリース契約とサブリース契約を併せて「サブリース」と呼ぶのが一般的です。

※1 国土交通省「賃貸住宅経営(サブリース方式)において特に注意したいポイント」

マスターリースは下記用語集をご参照ください。

※関連記事:マスターリース(ML)

不動産投資には3つの賃貸管理方法がある

不動産投資の賃貸管理方法は、「自主管理」「管理委託」「サブリース」の3つがあります。ここでは、それぞれの仕組みとメリット・デメリットを確認しましょう。

自主管理

自主管理とは、オーナーが賃貸管理業務を行う方法です。すべての業務を自分で行うため、費用がかからないのがメリットです。

しかし、さまざまな業務に対応しなくてはならないため、時間や手間がかかります。また、不動産取引や賃貸管理に関する専門知識も必要です。

所有物件が自宅から近く、不動産投資だけで生計を立てている場合は自主管理で対応できるかもしれません。しかし、仕事をしながら副業として不動産投資に取り組むなら、自主管理は現実的ではないでしょう。

管理委託

管理委託とは、賃貸管理会社に管理業務を委託する方法です。賃貸管理業務のほとんどを任せられ、基本的にオーナーは意思決定のみを行います。自主管理に比べると手間がかからないのがメリットです。

一定期間の空室保証・家賃滞納保証を提供している賃貸管理会社もあります。ただし、サブリースのように長期にわたって家賃収入が保証されるわけではありません。

管理委託は、委託費用がかかるのがデメリットです。料金体系は賃貸管理会社によって異なりますが、月額家賃の5%程度が相場です。

サブリース

先述した通り、サブリースは業者がオーナーから一括して賃貸物件を借り上げ、入居者に転貸する仕組みです。

自主管理や管理委託とは異なり、空室や家賃滞納にかかわらず一定の家賃収入が保証され、賃貸管理業務はすべてサブリース業者に任せられます。

ただし、契約にはさまざまな条件が設定されているので、自主管理や管理委託に比べると経営の自由度は低いといえます。

サブリースのメリット・デメリットは、次の見出し以降で詳しく説明します。

サブリース契約のメリット

空室・家賃滞納リスクを回避できる

不動産投資は空室が発生したり、入居者が家賃を滞納したりすると収入を得られません。

しかし、サブリースは業者が賃貸物件を一括で借り上げてオーナーに家賃を支払うので、空室や家賃滞納にかかわらず一定の家賃収入が保証されます。

空室リスクや家賃滞納リスクを回避でき、安定した収入を確保できるのがサブリース契約の最大の魅力といえるでしょう。

賃貸管理を任せられる

不動産投資の賃貸管理には、入居者募集や賃貸借契約、家賃の回収、退去手続き、原状回復工事、クレーム対応などさまざまな業務があります。

手間や時間がかかり、専門知識も必要になるため、不動産投資に専念しない限りオーナーがすべて行うのは難しいでしょう。

サブリース契約なら管理業務をすべて業者に任せられるので、初心者でも不動産投資に取り組みやすいメリットがあります。

退去時の原状回復費用や広告料を節約できる

不動産投資では、退去が発生すると次の入居者のために室内の原状回復(クリーニング・修繕など)を行います。入居者を募集する際は、仲介業者に広告料を支払わなくてはなりません。

原状回復費用や広告料はオーナー負担のため、収益の圧迫要因となります。

サブリース契約の場合、原状回復費用や広告料を業者が負担してくれるケースもあります。契約内容によっては、退去に伴う費用負担の軽減が期待できるでしょう。

サブリース契約のデメリット・注意点

保証家賃は相場より安い

サブリース契約は、自主管理や管理委託に比べて収益性が下がるのがデメリットです。

サブリースの保証家賃は相場より安く設定されており、相場家賃の80〜90%程度が一般的です。本来はオーナーの収入となる礼金や更新料も、サブリース業者の収益となります。

空室リスクが低く、安定した賃貸需要が期待できる物件であれば、サブリースを利用しないほうが有利といえます。

家賃減額リスクがある

サブリース契約では、保証家賃が途中で減額される可能性があります。借地借家法により、契約期間中や更新時の減額請求は可能とされているからです。※1

通常は契約期間ごとに保証家賃が見直されるため、サブリース業者から減額請求されることもあります。

家賃収入からローンを返済している場合、保証家賃が減額されると毎月の収入が返済額を下回り、オーナーの持ち出しとなる恐れがあります。

家賃の減額請求が原因で不動産投資をやめたいと思っても、契約条件によっては簡単に売却できません。仮に契約解除ができたとしても、空室や家賃滞納が発生していれば収益性がさらに低下する恐れがあります。

※1 国土交通省「賃貸住宅経営(サブリース方式)において特に注意したいポイント」

入居者を自由に選べない

不動産投資では、自主管理や管理委託ならオーナーが誰と契約するかを自由に選べます。しかし、サブリース契約では業者が選定するため、オーナーは入居者を選べません。

基本的には、サブリース業者も属性や家賃滞納の可能性などを審査したうえで入居者を決めています。それでも、サブリース業者が契約した入居者がトラブルを起こし、物件の資産価値を損ねる可能性があることは理解しておく必要があるでしょう。

免責期間中は家賃保証がない

サブリース契約では、免責期間が設けられていることがあります。免責期間とは、家賃保証を行わない期間のことです。

サブリース契約は、空室や家賃滞納があっても一定の家賃収入が保証されるのが魅力です。しかし、免責期間が設けられているとサブリースのメリットを得られません。

サブリース契約を締結する前に、免責期間の有無や期間を確認しておくことが大切です。

原状回復や大規模修繕の費用は原則オーナー負担となる

サブリース契約では、原状回復工事や設備の交換、大規模修繕工事は業者に任せられます。しかし、原状回復費用や大規模修繕費用は原則オーナー負担です。

サブリース業者からまとまった費用を請求され、収益が悪化するリスクがあります。(管理委託でも同様)

契約期間中でも解約されることがある

サブリース契約の内容によっては、契約期間中でも解約される可能性があります。サブリース業者の都合で解約されてしまうと収益が悪化し、不動産投資を続けられなくなるかもしれません。

不動産投資の最終的な責任とリスクは、オーナーが負うことになります。

売却が難しいことがある

サブリース契約の内容によっては、保証家賃が相場よりも安い・家賃が減額されるリスク等があるため、一般的な不動産に比べて買い手が見つかりにくく、投資家から敬遠される場合があります。

ただし、マスターレッシー(サブリース業者)のクレジットが高い場合には、売却にあたってプラスに働くこともあるため、一概に売却が難しいとは言えません。

東京証券取引所グロース市場に上場する当社が提供する不動産クラウドファンディング「CREAL」は、2018年のサービス開始から累計調達額1,000億円※を突破しました。また、現時点まで元本割れは一度もございません※。

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点

サブリース契約におけるトラブル

トラブル事例

サブリース契約ではトラブルが発生しており、消費者庁などが注意喚起をしています。

たとえば、「都心の物件なら需要が下がらないので保証家賃も下がらない」「~年間にわたり家賃は確実に保証される」などと説明を受けたにもかかわらず、実際には契約期間中に家賃の減額請求を受けたケースがあります。

また、「家賃保証」や「空室保証」といったサブリース契約のメリットだけを強調し、家賃減額リスクや契約期間中の業者からの契約解除の可能性を説明せずに契約を進めるといった事例も報告されています。※1

サブリース契約の問題点を明確にし、サブリース業者とオーナーのトラブルを防止するため、2020年に「サブリース新法(賃貸住宅の管理業務等の適正化に関する法律)」が施行されました。※2

また、国土交通省は「サブリース事業に係る適正な業務のためのガイドライン」も策定し、「規制の対象となる勧誘者」「禁止される誇大広告・不当勧誘」「オーナーに説明すべきリスク事項」を明確化しています。※3

メリットだけを強調し、定期的な家賃の見直しや減額請求の可能性が表示されていない場合は「誇大広告」に該当します。家賃減額リスクやサブリース業者からの契約解除の可能性などを説明せず、メリットだけを伝えると「不当勧誘」となります。

家賃減額リスクや契約期間中の契約解除、オーナーからの解約には正当事由が必要であることなど、契約締結前に書面に記載して説明しなくてはならないリスク事項についても説明されています。

法律に違反したサブリース業者や勧誘者には、罰則や行政処分(業務停止命令、勧誘停止命令など)が課されます。※3

※1 国土交通省「賃貸住宅経営(サブリース方式)において特に注意したいポイント」

※2 国土交通省「サブリース事業に係る適正な業務のためのガイドライン」

※3 国土交通省「サブリース事業に係る適正な業務のためのガイドラインのポイント」

トラブルに関する相談先

サブリース契約のトラブルに巻き込まれた場合は、ひとりで悩まずに以下の相談窓口に連絡しましょう。※1

- ・日本賃貸住宅管理協会(03‐6265‐1555)

- ・国土交通省の窓口(管轄地域によって連絡先は異なる)

- ・金融サービス利用者相談室(0570‐016811)

- ・消費者ホットライン(188)

- ・法テラス(0570-078374)

日本賃貸住宅管理協会では、オーナーに対して賃貸住宅でのトラブル・悩みについてアドバイスを行っています。国土交通省では、賃貸住宅管理業者に関する相談を受け付けています。

金融サービス利用者相談室では、金融サービスに関する一般的な質問・相談が可能です。消費者トラブルや法的トラブルについては、消費者ホットラインや法テラスが対応しています。

※1 金融庁・消費者庁・国土交通省「アパート等のサブリース契約を検討されている方は契約後のトラブルにご注意ください!」

サブリース契約時のチェックポイント

保証家賃

まずは、サブリース契約で保証される家賃の金額を確認しましょう。通常、サブリースの保証家賃は相場の80〜90%程度です。周辺の類似物件の家賃を確認し、提示された保証家賃が適正な金額かをチェックすることが大切です。

可能であれば、サブリース業者から保証家賃の算出根拠を聞いておきましょう。

免責期間

サブリース契約では、家賃収入が保証されない免責期間が設けられていることがあります。免責期間は「物件を新築した後」「入居者の退去後」などに設定され、家賃収入が保証されない期間は業者によって異なります。

免責期間を確認し、収益に与える影響を見極めることが大切です。サブリースは空室リスク・家賃滞納リスクを回避できるのが最大のメリットなので、免責期間が設けられていないのが理想といえます。

契約期間(保証家賃の見直し・減額など)

サブリース契約では、契約期間も重要なポイントです。30年などの長期にわたる家賃保証をうたっていても、実際は2〜5年程度で契約が更新され、その都度保証家賃が見直される可能性があります。

ただ契約期間を確認するのではなく、保証家賃の固定期間・見直しの周期・値下げの下限額などを確認することが大切です。

保証家賃が下がるとローン返済に影響するため、不動産投資を続けられなくなる恐れがあります。長期にわたって収益を確保できるかどうかを見極めましょう。

広告料、原状回復、大規模修繕の費用負担

サブリース契約は、業者によって広告料や原状回復、大規模修繕の費用負担が異なります。家賃収入が保証されていても、不定期でまとまった費用が発生すると赤字になってしまうかもしれません。

契約内容を確認し、費用負担の割合が適正かを判断することが大切です。広告料と原状回復は退去時に発生するので、物件の空室リスクを見極めることも重要といえます。

解約条件

サブリース契約では、契約書にサブリース業者から解約できる旨の規定がある場合は、契約期間中であっても業者の都合で解約される可能性があります。借地借家法により、オーナーから契約更新を拒絶するには正当事由が必要です。※1

契約後にトラブルとならないように、「契約からどれくらい経過すると解約できるのか」「解約は何か月前に予告する必要があるか」「違約金が発生するのか」といった項目を確認しておきましょう。

※1 国土交通省「賃貸住宅経営(サブリース方式)において特に注意したいポイント」

不動産投資サブリース契約まとめ

サブリース契約は一定の家賃収入が保証されるため、空室リスクや家賃滞納リスクを回避できるのがメリットです。

一方で、保証家賃の減額や契約期間中のサブリース業者からの解約の可能性といったデメリットがあり、実際に契約後のトラブルも発生しています。

マンションやアパートなどの現物不動産投資を始める場合、サブリース契約の必要性を十分に検討する必要があります。空室リスクが低く、安定した賃貸需要が期待できるなら、サブリースを利用しないのも選択肢です。

不動産投資でサブリース契約を検討する場合は、保証家賃や契約期間、解約などの契約条件を確認し、長期にわたって安定した収益を確保できるかを見極めましょう。

上場企業が運営するCREALならリスクを抑えて不動産投資を始められる

★CREALは経済アナリストの馬渕 磨理子さんにもご紹介いただいております★

馬渕磨理子さんの他の動画を見たい方は、下記記事をご参照ください。

※【少額でできる】つみたてNISA に投資するならここもおすすめです!【クリアル】

不動産クラウドファンディングサービス「CREAL」では、運用の手間なくほったらかしで投資でき、分配金を定期的に受け取れます!

【CREALの主な特徴】

・東京証券取引所グロース市場に上場するクリアル株式会社が運営

・当社代表が不動産クラウドファンディング協会の代表理事

・SBIホールディングスとの資本業務提携

・経済アナリストの馬渕磨理子氏も推薦

・国土交通省の資料(P5,P19など)に事例として複数採用

CREALでは商品ラインナップが豊富で大型案件を多数取り揃えており、マンションだけでなくホテルや物流施設、オフィスなど、個人では難しい不動産にも投資できます。

また、CREALでは様々なお客様の声も掲載しています!

・バンクアカデミー・小林亮平様

・chebu.mama様

・ぽんちよ様

その他インタビューの詳細>>インタビュー 記事一覧

2018年11月のサービス開始から現時点まで配当はすべて遅延なく想定利回りで支払われ、元本割れもございません。※

ファンド公開もおおよそ月に1~2案件のため、ファンド募集開始直後に投資申し込みができるよう、今のうちに投資家登録(無料)されておくことをおすすめします!

投資家登録は最短1営業日で完了するので、登録にご興味ある方は下記よりご登録ください。

\投資家登録するだけでAmazonギフトカード2,000円分プレゼント!/

※ 2026年2月時点