JP-BASE渋谷

用語解説

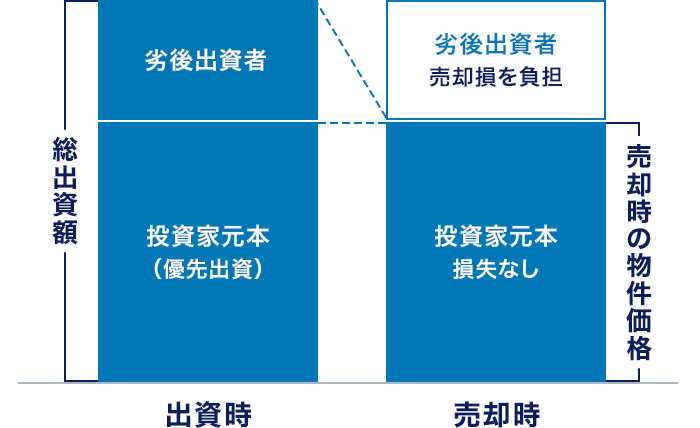

「優先劣後構造あり」とは

投資を「優先出資」と「劣後出資」に分けることで、投資家のリスクを減らす仕組みです。

投資家の皆様は優先出資、当社などが劣後出資を行います。

損失が出た場合、まずは劣後出資分から損失をカバーするため、一定の範囲までは投資家の元本が守られます。損失が劣後出資額を超えた場合にのみ、投資家の元本に影響が出ます。

逆に利益が出た場合は、まず投資家が優先的に利益を受け取り(※利益には上限があります)、その後に残りが劣後出資者へ分配されます。

この仕組みにより、元本リスクを抑えつつ、安定した運用を目指すことができるため、初心者にも安心して始めやすいファンド設計となっております。

※図は、優先劣後構造の仕組みを説明するためのものであり、実際の優先出資・劣後出資の割合を示すものではありません。

※上記仕組みは、あくまで投資家元本の毀損リスクを軽減するだけのものであり、投資家の皆様の元本を劣後出資者が保証するものではありません。損失が劣後出資者の劣後出資額をも超える場合は、投資家の皆様の元本も毀損し、投資家の皆様に損失が発生するリスクがあります。CREALへ投資をご検討の際には、このリスクについて十分にご検討ください。

「配当上限なし」とは

「配当上限なし」とは、運用がうまくいった分だけ、投資家がより多くの利益を受け取れる仕組みです。

ファンドの収益や不動産の売却価格が、当初の想定を上回った場合、その分の利益も投資家に分配されます。配当に上限がないため、想定利回りを超えるリターンを得られる可能性があります。

例えば、物件の売却価格が高くなった場合、利益が増え、その分投資家の収益も増加します。このように、成果次第で高いリターンが期待できるのが「配当上限なし」の特徴です。

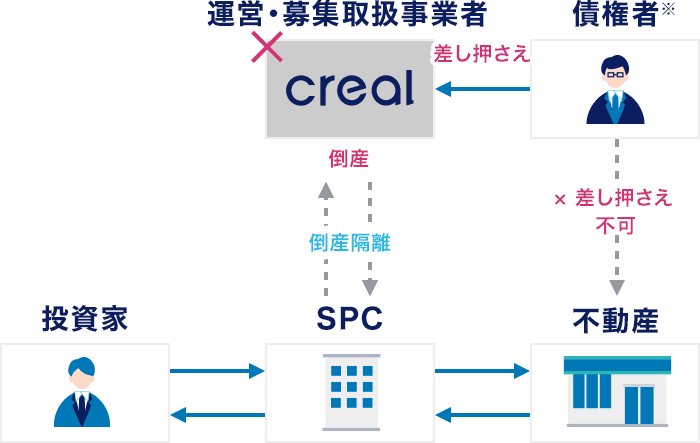

「倒産隔離あり」とは

「倒産隔離」とは、企業が倒産してもファンドの対象不動産が影響を受けないようにする仕組みです。これは、不動産を特別目的会社(SPC)に移すことで実現します。「倒産隔離あり」のファンドでは、当社が倒産しても、その不動産は安全に保たれ、投資家の皆様は影響を受けない仕組みとしています。

(口座の分別管理については「よくある質問」を参照)

※「債権者」とは、運営・募集取扱事業者に対する債権者を指します。

SPCは特定の事業やプロジェクトのために設立された法人であり、不動産取引や金融商品において重要な役割を果たします。主にリスクの分離や資産管理を目的としており、投資家の皆様の保護や信用リスクの軽減が図られています。この仕組みによって、SPCが保有・運用する資産は、運営会社の倒産リスクから守られ、投資家の皆様は安心して投資を行うことができます。

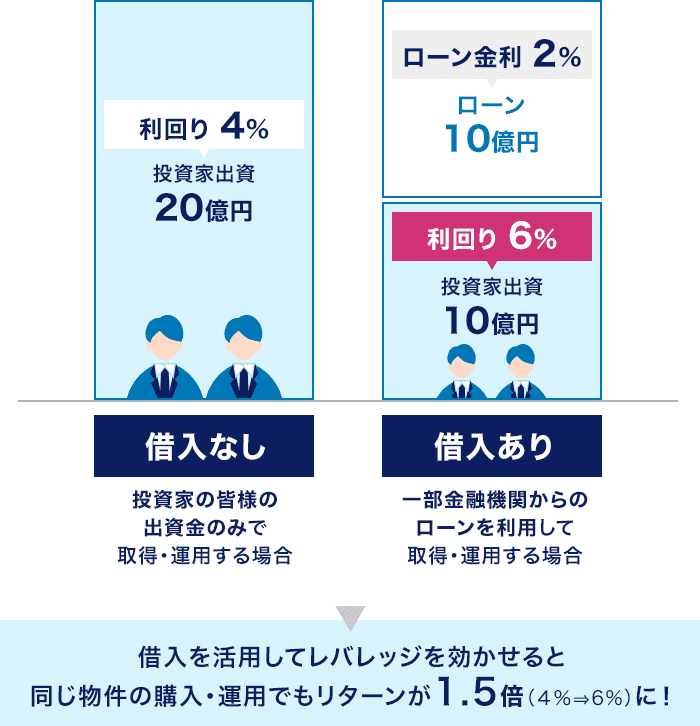

「借入あり」とは

「借入あり」のファンドでは、投資家の皆様が出資した資金に加えて、金融機関からの借入を利用することで、より大きな金額の物件を購入できるようにしております。物件価値上昇時に高いリターンが得られる可能性がありますが、一方で、物件価値下落時の損失拡大リスクや返済負担による資金繰り悪化のリスクも高まります。

(借入にともなうリスクについては[リスク]ページを参照)

※図は、借入の仕組みを説明するためのものであり、実際の借入の割合を示すものではありません。

※借入に関連する契約においては、有利子負債比率(LTV)や元利金支払能力を判定する指標(DSCR)等一定の財務指標上の数値を維持することを内容とする財務制限条項、配当停止事由や強制売却事由等が設けられる予定です。そのため、かかる財務制限条項等により、投資対象不動産の収益が一定程度以上低下した状態が一定の期間継続した場合等には、投資家に対する配当が制限され、又は停止されるリスクがあります。また、かかる財務制限条項や禁止行為等に抵触した場合や借入の返済期日の延長が行われた場合等の一定の場合には、想定よりも低い価格で投資対象不動産を売却することが強制されるなどにより借入に係る借入金の元利金について期限前返済を求められるリスクがあります。CREALへ投資をご検討の際には、これらのリスクについても十分にご検討ください。

- 想定利回り(年利)

- 5.0%

- インカムゲイン相当

- 2.3%

- キャピタルゲイン相当

- 2.7%

※想定利回りの下限は、当社が収集した情報に基づく現実的な予測範囲の下限であり、利回りの下限を保証するものではございません。

- 想定運用期間

- 2024/06/28 〜 2026/06/26

- 24ヶ月

- 想定初回配当日

- 2024/07/31

以降の配当スケジュールは こちら

- 募集金額

- 187,200万円

- 成立下限額

- 177,200万円

- 募集期間

- 2024/05/31 20:00

- 〜 2024/06/25 20:00

※優先投資チケットを保有している場合、募集開始日時の24時間前より投資可能となります。

※公開日時点での目標・想定利回りであり、将来の運用成果を保証するものではございません。

その他詳細は こちら

2024年6月28日~2026年6月26日:賃料収入有り(1月、4月、7月、10月の各月末に配当)

売却時:【運用期間×5.0%-既配当額】の配当(売却益の範囲内)

なお、 取得日以降は随時売却活動を行い、売却先が見つかり次第売却を行う予定です。

※記載している想定利回りは、税引前の数値です。

※運用期間の終了時期は前後する可能性がございます。

ファンドのアピールポイント

アクセス性に優れた「渋谷エリア」 明治通り沿いのオフィスビル

- 本物件はJR「恵比寿」駅まで徒歩約9分・日本有数のターミナル駅である「渋谷」駅まで徒歩約10分・東急東横線「代官山」駅まで徒歩約11分の位置に所在し、3駅12路線と複数路線が利用可能な交通利便性に優れた物件です。

- 本物件が所在する渋谷・恵比寿エリアは、ビジネス拠点として人気が高く、日本の大手企業や新興企業が集積しており、企業としてのブランディングの確立を狙える魅力的なエリアです。

開放感と清潔感のある空間を演出するセットアップオフィス

- 店舗1区画、オフィス6区画の合計7区画で構成されており、大規模なリニューアル工事を2023年に完了し(※)、建物の美観と耐久性を向上させています。特にオフィス区画は、ガラスパーテーションの会議室と二面採光の窓面などにより明るく開放感のある内装で、清潔かつ洗練された空間となっています。

※2階部分の区画はセットアップオフィスのリニューアル工事を行っておりません。

- セットアップオフィスとは、貸主側がオフィス内の空間デザインと内装工事を行い、机や椅子等のオフィス什器もセットで貸し出しすることですぐに入居ができるオフィスです。一般的なオフィス入居時には大きな負担となるレイアウト設計や内装工事等の初期コストの低減が図れ、スタートアップ企業を中心に強い需要があります。

- 2024年5月27日時点で稼働率は100%であり、安定して稼働しています。なお、売却にあたっては、当社独自ヒアリング情報に基づく周辺事例を参考に設定した利回りを基に想定売却価格を設定しており、セットアップオフィスの安定性をアピールすることによって、十分な利益確保が可能であると考えられます。

主要なリスクとリスクヘッジ

賃料収入減少のリスク

物件入居者の賃料の不払いの場合や、物件の空室率が上がった場合、想定通りのリーシング(テナント誘致活動)ができない場合などに、予定していた賃料収入が入らず、インカムゲインが遅延・減少するリスクがあります。本リスク軽減のため、本ファンドではマスターリースを設定しております。

売却時に売却損が生じるリスク

物件売却時に売却額が想定を下回った場合、キャピタルゲインが減少したり、出資元本が毀損するリスクがあります。本リスクの軽減のため、本ファンドでは当社の共同(劣後)出資による優先劣後構造を採用しております。本ファンドに売却損が発生した場合、当社が先に損失を負担し、損失が当社の出資額を越えた際に、はじめて投資家の皆様の元本が毀損致します。

なお、元本棄損リスク軽減のため、優先劣後構造の採用と併せて、取得日以降に随時売却活動を行い、売却先が見つかり次第売却を行う予定です。

※図は、優先劣後構造の仕組みを説明するためのものであり、実際の優先出資・劣後出資の割合を示すものではありません。

「優先投資チケット」とは

通常の募集開始日時の24時間前から通常の募集開始までの間、優先的に投資できるチケットです。