シンシア護国寺

用語解説

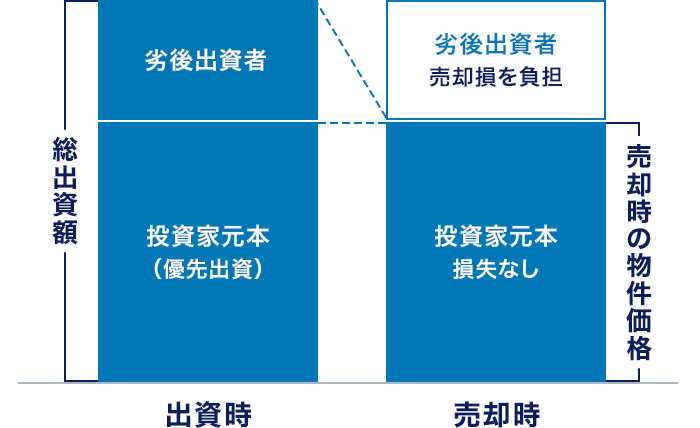

「優先劣後構造あり」とは

投資を「優先出資」と「劣後出資」に分けることで、投資家のリスクを減らす仕組みです。

投資家の皆様は優先出資、当社などが劣後出資を行います。

損失が出た場合、まずは劣後出資分から損失をカバーするため、一定の範囲までは投資家の元本が守られます。損失が劣後出資額を超えた場合にのみ、投資家の元本に影響が出ます。

逆に利益が出た場合は、まず投資家が優先的に利益を受け取り(※利益には上限があります)、その後に残りが劣後出資者へ分配されます。

この仕組みにより、元本リスクを抑えつつ、安定した運用を目指すことができるため、初心者にも安心して始めやすいファンド設計となっております。

※図は、優先劣後構造の仕組みを説明するためのものであり、実際の優先出資・劣後出資の割合を示すものではありません。

※上記仕組みは、あくまで投資家元本の毀損リスクを軽減するだけのものであり、投資家の皆様の元本を劣後出資者が保証するものではありません。損失が劣後出資者の劣後出資額をも超える場合は、投資家の皆様の元本も毀損し、投資家の皆様に損失が発生するリスクがあります。CREALへ投資をご検討の際には、このリスクについて十分にご検討ください。

「配当上限なし」とは

「配当上限なし」とは、運用がうまくいった分だけ、投資家がより多くの利益を受け取れる仕組みです。

ファンドの収益や不動産の売却価格が、当初の想定を上回った場合、その分の利益も投資家に分配されます。配当に上限がないため、想定利回りを超えるリターンを得られる可能性があります。

例えば、物件の売却価格が高くなった場合、利益が増え、その分投資家の収益も増加します。このように、成果次第で高いリターンが期待できるのが「配当上限なし」の特徴です。

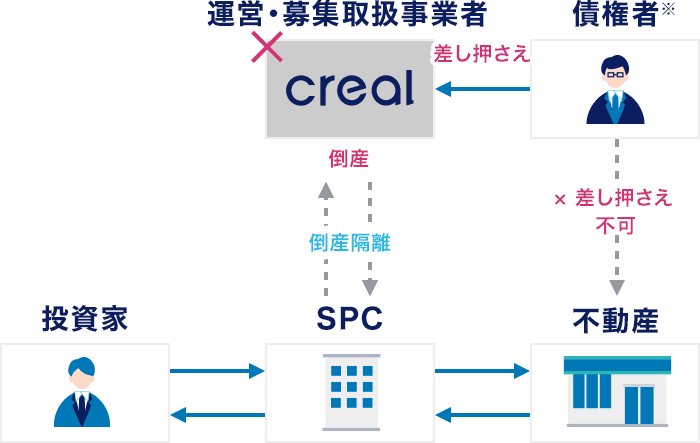

「倒産隔離あり」とは

「倒産隔離」とは、企業が倒産してもファンドの対象不動産が影響を受けないようにする仕組みです。これは、不動産を特別目的会社(SPC)に移すことで実現します。「倒産隔離あり」のファンドでは、当社が倒産しても、その不動産は安全に保たれ、投資家の皆様は影響を受けない仕組みとしています。

(口座の分別管理については「よくある質問」を参照)

※「債権者」とは、運営・募集取扱事業者に対する債権者を指します。

SPCは特定の事業やプロジェクトのために設立された法人であり、不動産取引や金融商品において重要な役割を果たします。主にリスクの分離や資産管理を目的としており、投資家の皆様の保護や信用リスクの軽減が図られています。この仕組みによって、SPCが保有・運用する資産は、運営会社の倒産リスクから守られ、投資家の皆様は安心して投資を行うことができます。

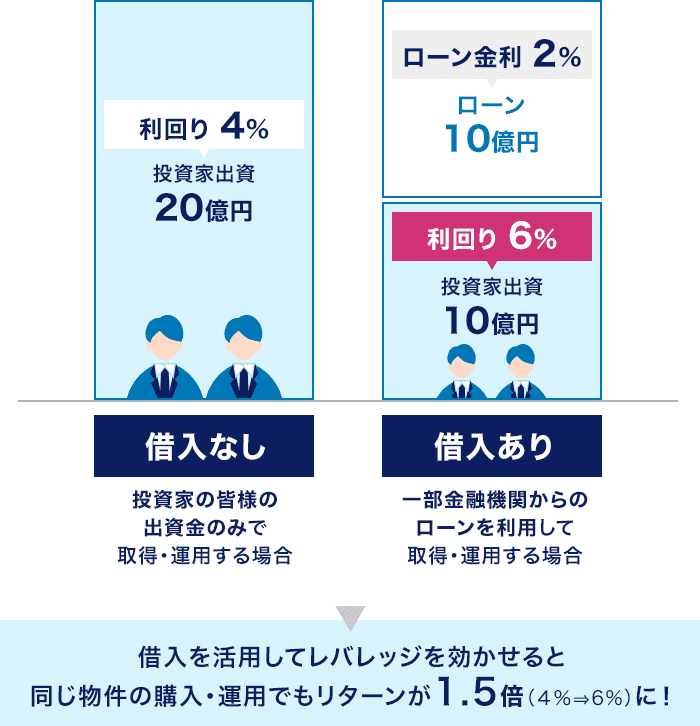

「借入あり」とは

「借入あり」のファンドでは、投資家の皆様が出資した資金に加えて、金融機関からの借入を利用することで、より大きな金額の物件を購入できるようにしております。物件価値上昇時に高いリターンが得られる可能性がありますが、一方で、物件価値下落時の損失拡大リスクや返済負担による資金繰り悪化のリスクも高まります。

(借入にともなうリスクについては[リスク]ページを参照)

※図は、借入の仕組みを説明するためのものであり、実際の借入の割合を示すものではありません。

※借入に関連する契約においては、有利子負債比率(LTV)や元利金支払能力を判定する指標(DSCR)等一定の財務指標上の数値を維持することを内容とする財務制限条項、配当停止事由や強制売却事由等が設けられる予定です。そのため、かかる財務制限条項等により、投資対象不動産の収益が一定程度以上低下した状態が一定の期間継続した場合等には、投資家に対する配当が制限され、又は停止されるリスクがあります。また、かかる財務制限条項や禁止行為等に抵触した場合や借入の返済期日の延長が行われた場合等の一定の場合には、想定よりも低い価格で投資対象不動産を売却することが強制されるなどにより借入に係る借入金の元利金について期限前返済を求められるリスクがあります。CREALへ投資をご検討の際には、これらのリスクについても十分にご検討ください。

- 想定利回り(年利)

- 3.3%

- インカムゲイン相当

- 3.3%

- キャピタルゲイン相当

- 0.0%

※想定利回りの下限は、当社が収集した情報に基づく現実的な予測範囲の下限であり、利回りの下限を保証するものではございません。

- 想定運用期間

- 2019/11/01 〜 2020/10/31

- 12ヶ月

- 想定初回配当日

- 2019/12/31

以降の配当スケジュールは こちら

- 募集金額

- 1,646万円

- 募集期間

- 2019/10/23 20:00

- 〜 2019/10/29 20:00

- 最大投資金額

- 10万円

※優先投資チケットを保有している場合、募集開始日時の24時間前より投資可能となります。

※公開日時点での目標・想定利回りであり、将来の運用成果を保証するものではございません。

その他詳細は こちら

※記載している想定利回りは、税引前の数値です。

※運用期間の終了時期は前後する可能性がございます。

ファンド概要

「第21号護国寺レジデンスファンド」(以下、「本ファンド」)は、区分所有建物である賃貸レジデンス「シンシア護国寺」の1室(専有部分)(以下、「護国寺区分」)を取得・運用します。

本ファンドでは、護国寺区分を賃借及び転貸するマスターレッシー(転貸人)である株式会社ブリッジ・シー・エステートからの賃料収入を原資として、投資家の皆様へ毎月配当をお支払いします。

本ファンドで行う投資が目指すもの

シンシア護国寺は、2001年2月に竣工した好立地の賃貸レジデンスです。最寄駅である有楽町線「護国寺」駅まで徒歩約5分のほか、丸ノ内線「茗荷谷」駅・「新大塚」駅も徒歩圏内です。

それぞれの駅からターミナル駅に乗り換えなしで行くことができ、都内主要部へのアクセスの良い物件です。このような好立地の賃貸区分マンションを運用し、投資家の皆様への安定的なリターンの提供を目指します。

投資のポイント

1. 人口増加が予測される東京都心部のコンパクトレジデンス投資

東京都及び東京23区の人口推移

出典:東京都「東京都の人口(推計)」(※1)

日本全体では人口は減っているものの、東京都全体では2019年の数値は2007年と比較して約110万人、うち東京23区では約100万人の人口流入・増加となっていることから、東京都心部のコンパクトレジデンス市場は、成長市場であると考えられます(※1)。

シンシア護国寺の所在する文京区でも同様に人口流入・増加が見られ、2019年の人口は約22万人となっており、2007年の約18万人と比較して、約4万人の人口流入・増加が見られます(※2)。

このことから、文京区でのコンパクトレジデンスの需要は今後も堅調に推移するものと考えられます。

2. 東京都に所在する物件の高い流動性

全国及び東京都のマンション(区分所有)取引件数

出典:国土交通省「国土交通省「不動産価格指数(令和元年5月・平成31年第1四半期分)」(※3)

区分所有マンションの取引件数は、直近2019年5月までの1年間の公表データによると、全国では毎月平均で概ね15,900件前後を推移しています(※3)。

東京都の取引件数はその約3分の1を占めていることから、東京地区の区分所有マンションの需要は底堅く、順調に売却活動を進められるものと考えられます。

※取引件数は、個人及び法人の取引いずれも含めた総数です。

3. 好立地の物件

シンシア護国寺の近隣にはコンビニやスーパーといった生活利便施設が所在しています。最寄駅である有楽町線「護国寺」駅まで徒歩約5分のほか、丸ノ内線「茗荷谷」駅・「新大塚」駅も徒歩圏内です。

それぞれの駅からターミナル駅に乗り換えなしで行くことができ、都内主要部へのアクセスの良い物件です。

※1 出典:東京都「東京都の人口(推計)」

※2 出典:文京区「文京区人口統計資料」

※3 出典:国土交通省「国土交通省「不動産価格指数(令和元年5月・平成31年第1四半期分)」

「優先投資チケット」とは

通常の募集開始日時の24時間前から通常の募集開始までの間、優先的に投資できるチケットです。